ARM – Vorsichtiger Ausblick! Memory belastet Mobile-Royalties & Margen-Erosion

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Arm Holdings ADRKursstand: 104,931 $ (Nasdaq) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Arm Holdings ADR - WKN: A3EUCD - ISIN: US0420682058 - Kurs: 104,931 $ (Nasdaq)

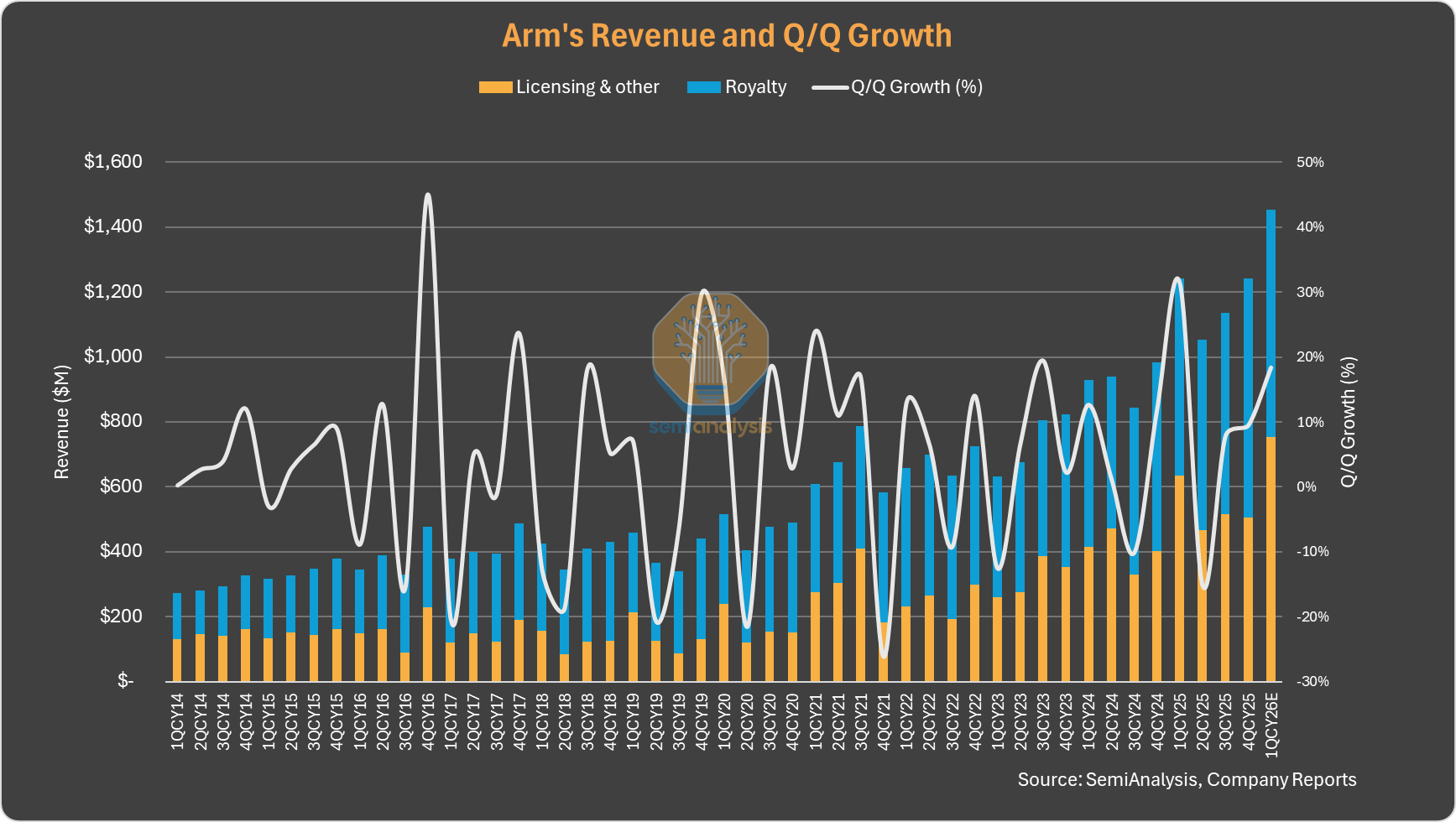

Die Guidance für Q4 impliziert eine Verlangsamung des Royalty-Wachstums auf den niedrigen 10-er Prozentbereich, der Lizenzumsatz auf den hohen 10-er Prozentbereich. Die Datacenter-Royalties aber wachsen weiterhin dreistellig YoY und werden künftig Mobile als größtes Segment ablösen.

|

Kennzahl |

Q3 FY26 |

Q3 FY25 |

YoY |

Q2 FY26 |

QoQ |

|---|---|---|---|---|---|

|

Umsatz |

1.242 Mio. $ |

983 Mio. $ |

+26% ▲ |

1.179 Mio. $ |

+5% ▲ |

|

Bruttomarge (Non-GAAP) |

98,3% |

98,1% |

+20 bp ▲ |

98,2% |

+10 bp ▲ |

|

Operativer Gewinn (Non-GAAP) |

505 Mio. $ |

442 Mio. $ |

+14% ▲ |

534 Mio. $ |

-5% ▼ |

|

Operative Marge (Non-GAAP) |

40,7% |

45,0% |

-430 bp ▼ |

45,3% |

-460 bp ▼ |

|

Nettoergebnis (Non-GAAP) |

457 Mio. $ |

417 Mio. $ |

+10% ▲ |

463 Mio. $ |

-1% ▼ |

|

Nettomarge (Non-GAAP) |

36,8% |

42,4% |

-560 bp ▼ |

39,3% |

-250 bp ▼ |

|

Operativer Cashflow |

365 Mio. $ |

423 Mio. $ |

-14% ▼ |

262 Mio. $ |

+39% ▲ |

|

Free Cashflow (Non-GAAP) |

169 Mio. $ |

349 Mio. $ |

-52% ▼ |

215 Mio. $ |

-21% ▼ |

|

ACV (Annualized Contract Value) |

1.620 Mio. $ |

1.270 Mio. $ |

+28% ▲ |

1.600 Mio. $ |

+1% ▲ |

|

RPO (Remaining Performance Obligations) |

2.148 Mio. $ |

2.325 Mio. $ |

-8% ▼ |

2.170 Mio. $ |

-1% |

Du willst auch meine anderen Top Picks erfahren & fundamentale Analysen?

AktienPuls360 | Fundi & Charting: Best of Both Worlds

👉 Überzeuge Dich 14 Tage unverbindlich

Im AktienPuls360 habe ich mich mit Rocco Gräfe als Mann mit über 20 Jahren Erfahrung in Charttechnik zusammengeschlossen und wir kombinieren unsere Talente miteinander. Tiefes fundamentales Research & passende charttechnische Einstiege sind keine Traumvorstellung, sondern sind seit Anfang September 2024 Realität.

Drei Depots mit allen Trades, tiefgründige Recherchen, das Experten-Battle Charttechnik vs. Fundamentalanalyse, tägliche Big-Picture-Einordnungen der Märkte und Live-Webinare zu DAX und US-Werten, ...

AktienPuls360

OpEx fressen die Marge

Der Umsatz stieg im dritten Quartal auf 1,24 Milliarden Dollar, getrieben von Royalties, die erstmals die 700 Mio. USD Marke durchbrachen. Das Lizenzgeschäft + 25 % YoY auf 505 Millionen Dollar, darin enthalten sind aber 200 Millionen Dollar von SoftBank für Technology Licensing and Design Services. Ohne SoftBank lägen Lizenzumsätze bei rund 305 Millionen Dollar. Wo wir schon bei Softbank sind - der Markt hat weiter die Sorge, dass Softbank seine Anteile an Arm verkaufen könnte, aber CEO Haas sagt, Masa (Softbank) ist sehr long auf Arm, kein Interesse am Verkauf. Der Markt ist da noch immer skeptisch.

Die Bruttomarge hält sich stabil bei 98,3 % Non-GAAP. Doch ab hier kippt das Bild. Die operativen Ausgaben explodieren um 37 % YoY. Der Treiber sind R&D Ausgaben (512 Millionen Dollar + 46 % YoY). Arm investiert massiv in Next-Gen-Architekturen, in Compute Subsystems, in Chiplets, in komplette SoCs. Das Management sagt, die Kundennachfrage zwingt sie dazu, die Kapazitäten auszubauen. Die operative Marge fällt auf 40,7 %, 430 bps unter Vorjahr, 460 bps unter Vorquartal. Das ist der niedrigste Wert seit Q1 FY25. Soll sich aber im Q4 wieder erholen.

Die Nettomarge sank dementsprechend auch, hier auf 36,8 %, 560 bps unter Vorjahr. Eine bewusste Investitionsstrategie. Der Free Cashflow, sowieso schon immer extrem volatil bei ARM sank um 52 % YoY ein auf 169 Millionen Dollar. Capex sind das Stichwort.

Royalty-Mix: Datacenter verdoppelt sich

Die 737 Millionen Dollar Royalty-Umsatz werden vor allem von (1) höheren Royalty-Gebühren pro Chip durch Armv9 und CSS, (2) eine steigende Absatzmenge und (3) Marktanteilsgewinne in Datacentern getrieben. In ein paar Jahren, so Haas, wird Datacenter das größte Geschäft von Arm, größer als Mobile. 2016 war Mobile über 90 % der Royalties, Datacenter praktisch null.

Armv9 macht bereits rund 20 % der Royalty-Umsätze aus. Armv8 dominiert noch mit etwa 70 %. Armv9 bringt höhere Royalty-Fees, weil es neuere Features bietet, höhere Performance, bessere Sicherheit. Arm hat in Q3 zwei weitere CSS-Lizenzen geschlossen, beide für Edge-AI-Tablets und Smartphones, insgesamt 21 CSS-Lizenzen bei 12 Unternehmen.

CSS erhöht die Royalty pro Chip substanziell, weil Arm mehr IP-Wert liefert. Im Bereich Datacenter treibt der Wandel zu Agent-based Inference die CPU-Core-Counts nach oben. Mehr Cores bedeuten mehr Arm-IP pro Chip, höhere Royalty.

Physical AI, Automotive und Robotics sind die nächsten Treiber für ARM. Teslas Optimus läuft auf Custom-Arm-AI-Prozessoren. NVIDIA Jetson Thor, Qualcomm DragonBoard, alle Arm-basiert.

Die Remaining Performance Obligations (RPO) sanken um 8 % YoY auf 2,15 Milliarden Dollar. Der RPO-Rückgang könnte Sorgen auslösen, aber Arm erklärt es mit Mix-Shift zu kürzeren Verträgen oder schnellerer Umsatz-Verbuchung. Nichtsdestotrotz ist es etwas, was man beobachten muss. Das Lizenzgeschäft bleibt lumpy. Einzelne Großdeals verschieben Quartale. Der SoftBank-Deal ist untypisch groß aber wiederkehrend. Die Volatilität macht Prognosen schwierig, deshalb fokussiert Arm auf ACV als Glättungsmetrik. Das 28 % ACV-Wachstum zumindest signalisiert starke Pipeline.

Guidance Q4: Royalty-Wachstum verlangsamt, Lizenz stabil, Marge bleibt unter Druck

Für Q4 FY26 guidet Arm Umsatz von 1,47 Milliarden Dollar. Das impliziert 18 % Wachstum YoY, versus 26 % in Q3. Die Verlangsamung kommt von Royalties, die laut Child im niedrigen 10er-Prozentbereich YoY wachsen sollen, versus 27 % in Q3. Lizenzumsatz soll im hohen 10er-Prozentbereich wachsen, ähnlich wie Q3.

Die Royalty-Verlangsamung bestätigt die Sorgen um Memory teilweise. Arm sieht einige Gegenwind-Faktoren im Bereich Mobile, speziell Memory-Preis-Schwäche in Low-End-Smartphones, die Volumen drücken könnten. MediaTek signalisierte etwa 15 % Volumenreduktion für nächstes Jahr. Aber Child sagt, Arm ist am High-End des Markts geschützt. Und vor allem die Premium- und Flagship-Smartphones, wo CSS und Armv9 sitzen, erzielen die höchsten Royalties. Das Cloud AI Business kompensiert Mobile-Risiken mehr als genug.

Für FY27 sagt Child, dass der absolute Royalty-Umfang ziemlich nah an früheren Erwartungen bleibe soll. Das ist vorsichtig formuliert, und ein weiterer Grund für die Kursschwäche. Die operative Marge soll sich auf etwa 42 % erholen, hoch von 40,7 % in Q3, aber immer noch unter den 45 % von Q3 FY25.

Fazit

Die Guidance und die Kommentare zu Thema Memory bei Mobile machten etwas nervös. Den RPO-Rückgang muss man weiter beobachten. Wenn man Datacenter, Edge AI oder Physical AI spielen will, ist Arm spannend. Dennoch gibt es aktuell keinen Trigger, der für Arm spricht. Die Aktie zählt eher zu den Underperformern. Spannender hingegen wird ein anderer Wert vor den Amazon Earnings. Mehr im AktienPuls360.

Roccos charttechnische Einschätzung gibt es im AktienPul360

👉 Überzeuge Dich 14 Tage unverbindlich

Viel Erfolg wünscht Dir Valentin

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.