Anleger wollen keine Dividenden mehr

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Zinsen auf dem Konto gibt es schon lange nicht mehr. Die Zinsen auf dem Konto, meist 0 %, sind aber immer noch höher als das, was man bei der Anlage in Staatsanleihen erhält. Egal, auf welche Laufzeit man setzt, der Zins ist negativ. Dies gilt zumindest für Deutschland und die Schweiz. In Österreich erhält man magere positive Renditen, wenn man dem Staat sein Geld für länger als 10 Jahre leiht.

Viele Kommentatoren erzählen uns daher, dass Dividenden die neuen Zinsen sind. Das hören wir seit Jahren. Es stimmt nur nicht. Dividenden sind in den letzten Jahren wie die Zinsen gesunken. In den USA rentiert der S&P 500 nur noch bei ca. 1,6 %. Nur zur Jahrtausendwende war die Rendite niedriger (Grafik 1). Der Markt war damals noch höher bewertet als heute. Die Internetblase machte es möglich.

1,6 % Dividendenrendite sind besser als nichts und man muss ja auch nicht den S&P 500 kaufen. Man kann auch auf Dividendenaktien setzen, die mehr ausschütten als der Durchschnitt. Dabei geht es nicht einfach um die höchste Rendite. Eine sehr hohe Rendite bedeutet meist, dass etwas nicht in Ordnung ist.

Kurz bevor viele Ölunternehmen ihre Dividenden kürzten oder strichen lagen die Dividenden teils im zweistelligen Bereich. Das wirkte attraktiv. Die Rendite schnellt aber nach oben, wenn der Kurs einbricht und ein solcher Kurseinbruch ist häufig der Vorbote von Dividendenkürzungen.

Das passiert dem „Dividendenadel“ nicht so leicht. Der Dividend Aristocrats Index beinhaltet Firmen, die ihre Dividenden seit 25 Jahren oder mehr erhöhen und in dieser Zeit nie gekürzt haben. Generell handelt es sich also um solide Unternehmen, die die Dividenden auch zukünftig zahlen können.

Die Rendite liegt hier nicht im zweistelligen Bereich oder bei 5 %, sondern bei 2,3 %. Das ist deutlich mehr als beim S&P 500 mit 1,6 %, also durchaus attraktiv. Attraktiv müsste das vor allem jetzt sein, da selbst 10-jährige US-Anleihen weniger als 0,8 % abwerfen. Das ist jedoch nicht der Fall.

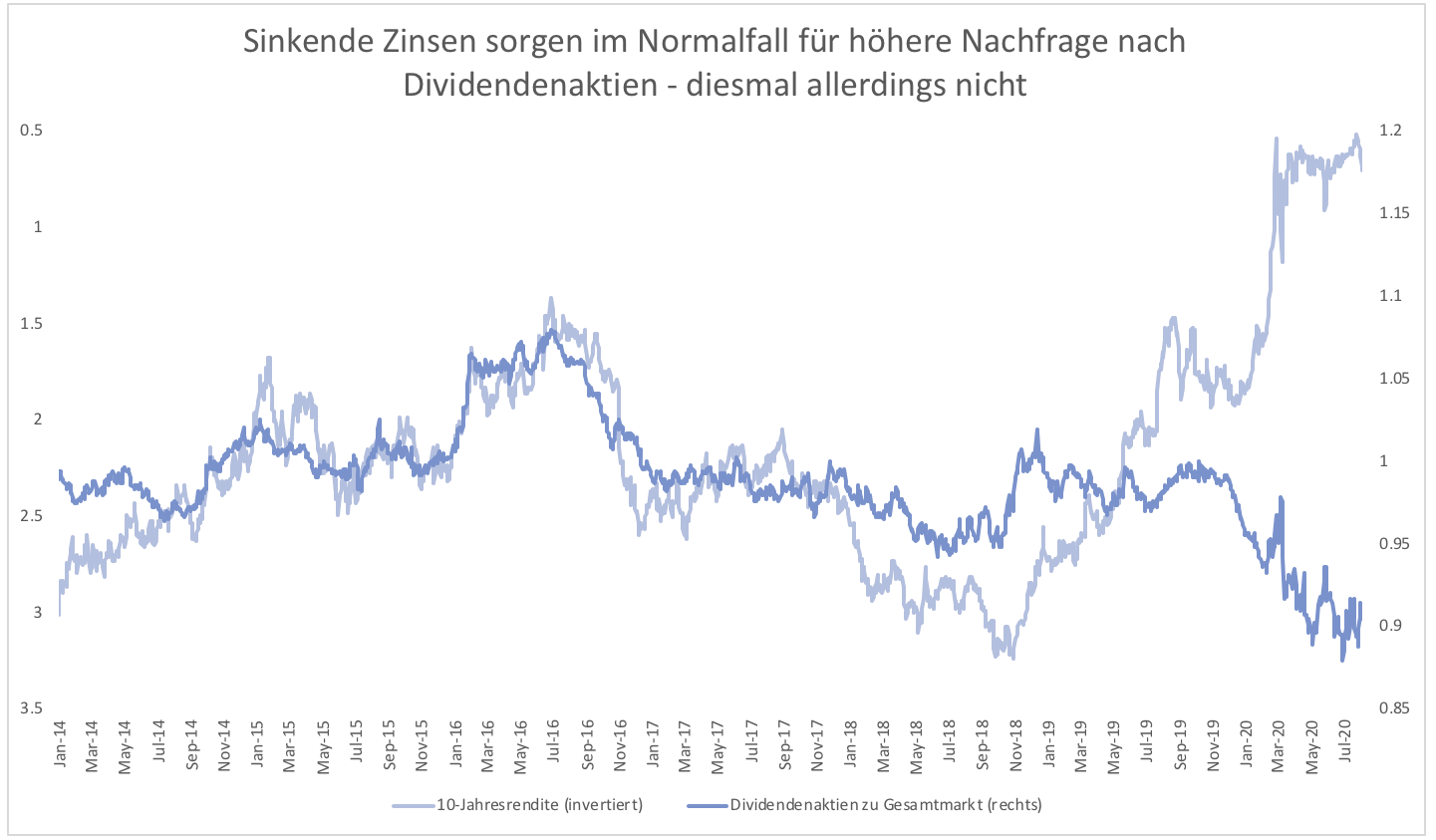

Dividendenaktien waren bis vor kurzem immer dann gefragt (der Kurs stieg schneller als der vom Gesamtmarkt), wenn die Zinsen fielen. Stiegen die Zinsen, stieg der Gesamtmarkt mehr. Mit dem Einbruch der Renditen für Staatsanleihen wurden gleichzeitig Dividendenaktien verkauft. Zwischen beiden klafft nun eine große Lücke.

Trotz fallender Zinsen haben Anleger nicht auf Dividenden gesetzt und sich damit anders verhalten als in den Jahren nach der Finanzkrise. Man kann nur spekulieren, woran das liegt. Ein möglicher Grund ist die Umschichtung in Technologiewerte. Dividendenaktien sind jedenfalls interessant wie nie. Die Divergenz zu den Zinsen ist gigantisch.

Clemens Schmale

Tipp: Als Godmode PLUS Kunde sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.Jetzt zuschnappen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.