Achtung bei diesen Aktien!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Nextera Energy Inc. - WKN: A1CZ4H - ISIN: US65339F1012 - Kurs: 52,780 $ (NYSE)

- RWE AG - WKN: 703712 - ISIN: DE0007037129 - Kurs: 33,320 € (XETRA)

- ENCAVIS AG - WKN: 609500 - ISIN: DE0006095003 - Kurs: 11,995 € (XETRA)

- SELECT SECTOR SPDR-UTILITIES - WKN: 989936 - ISIN: US81369Y8865 - Kurs: 56,840 $ (Nasdaq Basic)

Die Abwärtsbewegungen in den Indizes verschärfen sich recht deutlich. Der VIX springt ganz nach seinem saisonalen Muster wieder deutlich an, der CNN Fear and Greed Index notiert bei 16 im extremen Angstbereich. Das aktuell marktbeherrschende Thema sind ganz klar die Anleiherenditen, welche die Luft für insbesondere eine Gruppe von Unternehmen knapper werden lassen. Und zwar, jene Unternehmen, die eine hohe Nettoverschuldung mit sich herumschleppen.

Darunter befinden sich insbesondere viele Unternehmen aus dem Sektor der Versorger. So verlor der US Utilities ETF (Ticker: XLU) innerhalb weniger Tage über 10 %. Auch in Deutschland leiden Unternehmen wie Encavis, RWE und Co..Dieser Sektor ist bei defensiven Anlegern eigentlich aufgrund dessen Stabilität und Dividendenrenditen beliebt, allerdings ist das nur im Niedrigzins der Fall, wie sich jetzt zeigt. Diese Unternehmen sind extrem zinssensitiv. Die Dividendenrenditen verlieren bei dem neuen Zinsregime an Attraktivität und insbesondere die Finanzierungslage könnte zum Verhängnis werden.

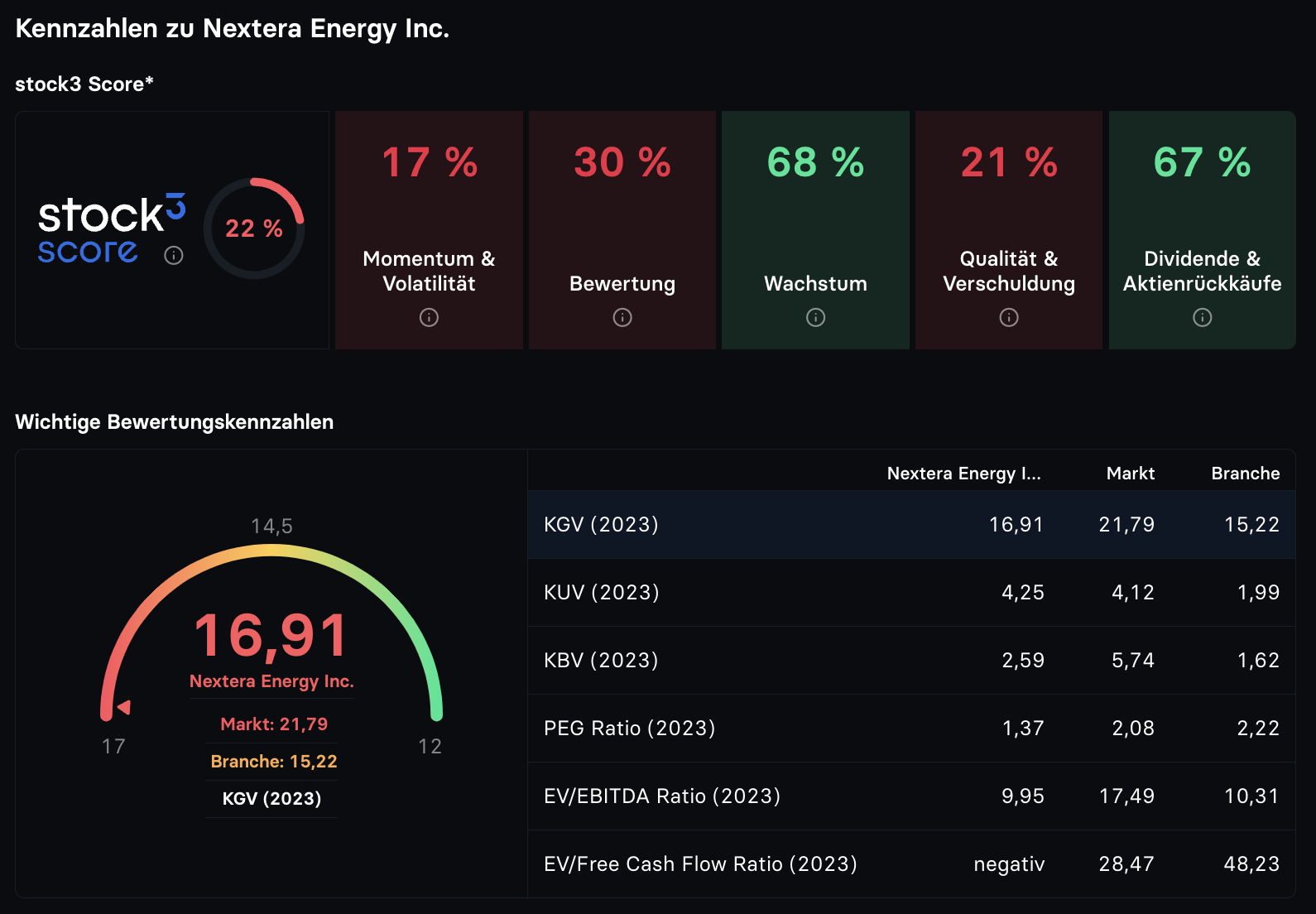

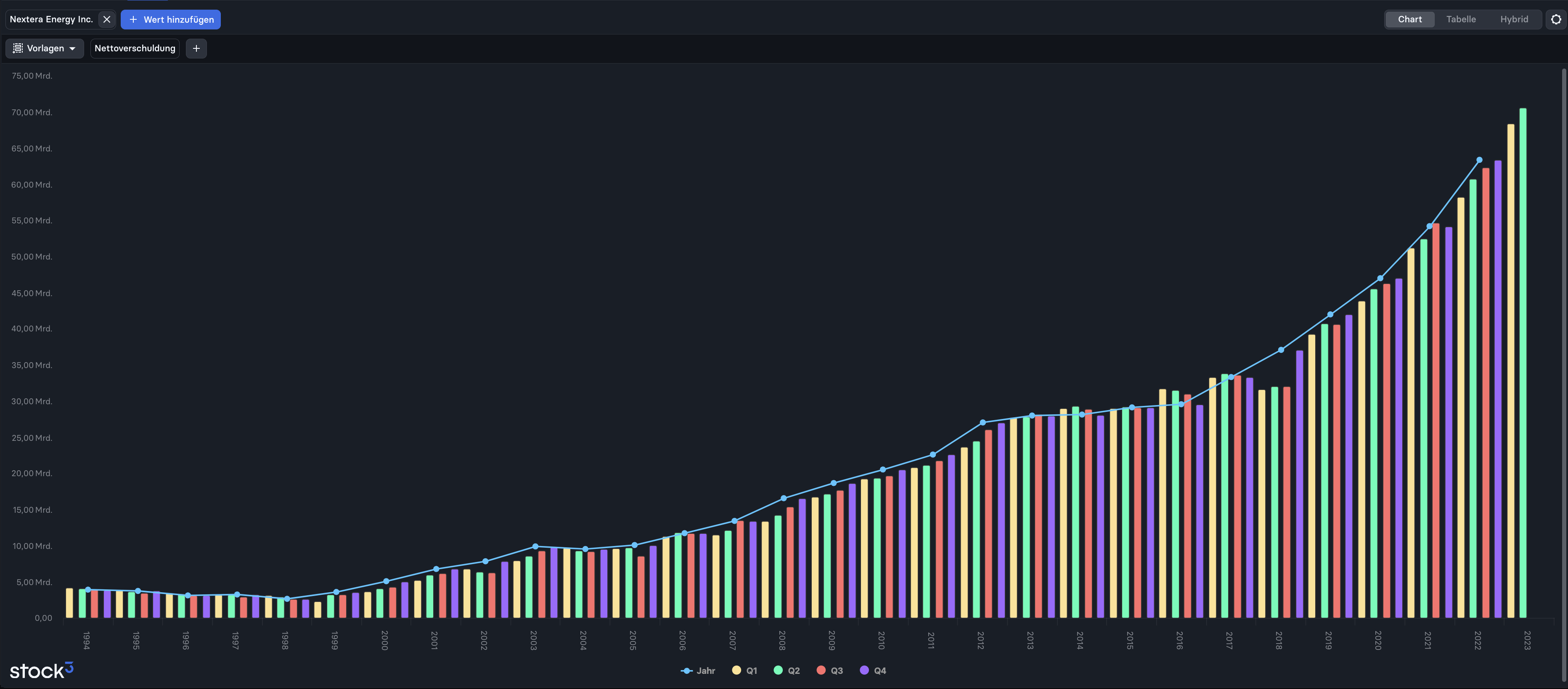

Ein Unternehmen, welches aufgrund der massiven Kursverluste besonders im Fokus steht, ist der Energieversorger Nextera Energy. Nach minus 25 % innerhalb von fünf Handelstagen und minus 37 % seit Jahresbeginn ist Nextera einer der Top-Verlierer in diesem Sektor. Auf dem Papier ist die Aktie mit einem KGV von 16 verglichen mit dem historischen 5-Jahresvergleich von 40 mittlerweile recht günstig, allerdings hat das Unternehmen ein großes Problem: Nextera Energy hält einen Haufen an Nettoschulden (siehe auch den Beitrag meines Kollegen Oliver Baron). Das Verhältnis von Nettoschulden zum EBITDA beträgt ganze 7,43. Zur Orientierung, hier gelten Werte von unter 4 als "gesund". Die Dividendenrendite beträgt 3,4 % bei einer Ausschüttungsquote von 60 %.

So eine Entwicklung bei den Nettoschulden wünscht man sich eigentlich bei den Umsätzen, beim Free Cashflow oder den Gewinnen. Zudem wächst die Aktienanzahl stetig an. Der Free Cashflow je Aktie notiert im negativen Bereich und eigentlich kann Nextera die Dividende gar nicht aus dem Cashflow stemmen. Wer sich verschiedene Kennzahlen ansehen möchte, der nutzt gerne meinen Fundamentalanalyse-Desktop. Hier klicken.

Fazit: Die Wertpapiere des Energieversorgers Nextera Energy sind in dem derzeitigen Marktumfeld nur was für ganz harte Zocker. Argumente wie Dividendenrendite sind in dem aktuellen Zinsumfeld unangebracht. Denn selbst bei Trade Republic wird Euer Geld bei geringerem Risiko mit 4 % verzinst. Bewertungstechnisch ist Nextera Energy im Brachenkontext auch alles andere als günstig bewertet. Anleger sollten in dem aktuellen Umfeld insbesondere auf folgende Kennzahlen achten:

- Nettoverschuldung/Eigenkapital < 50 %

- Nettoverschuldung/EBITDA <4

- EBIT/Zinsaufwand > 3

- EBITDA/(Zinstilgung+Zinsaufwand) >1

- Diskrepanz zwischen ROE und ROA?

- Entwicklung der Anzahl ausstehender Aktien

Für mehr Details zum Thema Fundamentalanalyse empfehle ich Euch diese beiden Artikel:

👉 Diese Fundamentaldaten (KPIs) solltet ihr bei Euren Investments beobachten (+ Excel-Sheet zum kopieren)

👉 Den fairen Wert von Aktien bestimmen – ein zweites Modell

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo Valentin,

herzlichen Dank für die tolle Analyse!! Solche informationen habe ich sonst nirgenwo gefunden.

Beste Grüße

Helmut Härle