600 Jahre Inflation und kein bisschen klüger?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

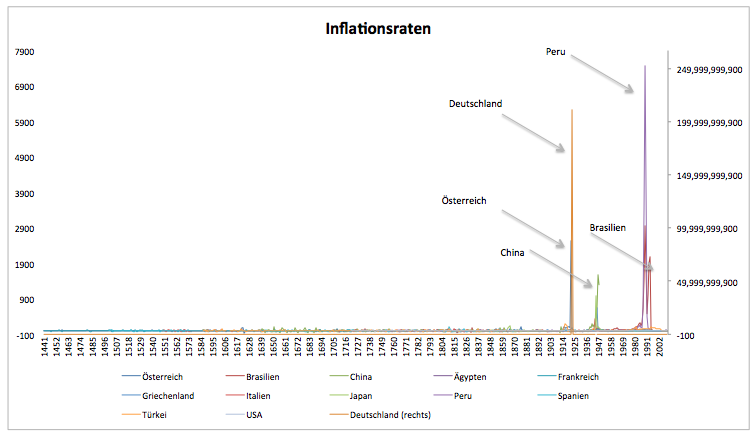

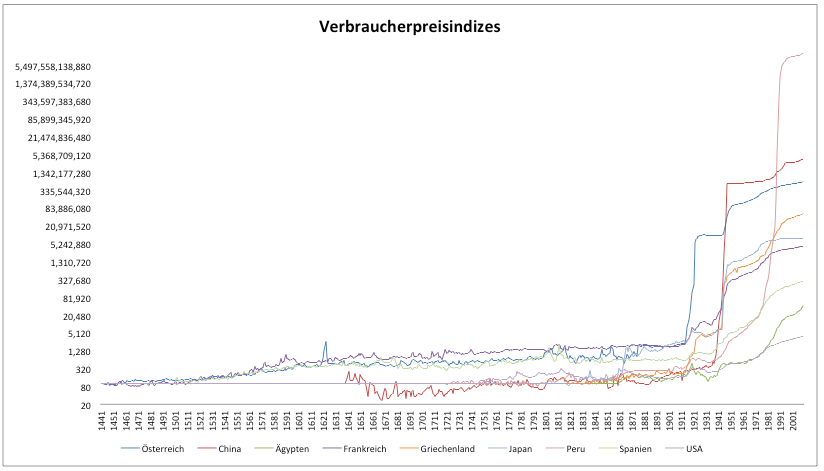

Inflationsdaten gibt es zur Genüge. Je weiter sie zurückreichen, desto unzuverlässiger werden sie sicherlich. Nichtsdestotrotz haben sich viele Wissenschaftler daran gemacht mit allen möglichen Mitteln die Inflationsraten bis zurück ins 15. Jahrhundert zu bestimmen. Über 500 Jahre Inflationsgeschichte gibt es nur für wenige Länder. Für Deutschland, Österreich und Frankreich haben Reinhart und Rogoff Daten bis 1441 zurückgerechnet. Mit der Zeit kommen immer mehr Länder hinzu. Für das 20. Jahrhundert gibt es Datensätze für fast alle Länder.

Betrachtet man die lange Zeitreihe, dann fällt vor allem eines auf:

Seit es das Konzept der Zentralbanken gibt, gibt es auch Hyperinflation

Bis zum ersten Weltkrieg lag die durchschnittliche Inflationsrate zwischen 0,1 und 0,9% pro Jahr. Nur Griechenland und Japan fallen etwas aus der Reihe. In Griechenland lag die Inflationsrate bei 1,29% und in Japan sogar bei 3,96%. Mit einer gewissen Sicherheit kann man feststellen, dass die Inflation bis zum ersten Weltkrieg vergleichsweise gering war und zwar auf einem Niveau, bei dem Zentralbankern heutzutage der kalte Schauer den Rücken hinunterläuft. Immerhin muss man den letzten 100 Jahren eines lassen: es gab beständige Geldentwertung. Der Trend war bis auf die Zeiten der Hyperinflation gut vorhersehbar. In den Jahrhunderten zuvor war alles sehr viel volatiler. Im einen Jahr konnte es eine Inflationsrate von 50% geben und im nächsten -20%.

Die Steuerung der Geldmenge und der Zinssätze durch Zentralbanken hat positive Effekte. Sie wirken bis zu einem gewissen Grad glättend. Die Ausschläge nach unten – Deflation und wirtschaftliche Depression – sind kleiner geworden. Die Ausschläge nach oben sind größer geworden. Diese sind politisch allerdings auch einfacher zu verkaufen als jahrelange Abwärtsbewegung bei Preisen und Löhnen.

Die Zentralbanken mit ihrer derzeitigen Suche nach Inflation gehen gegen viele Jahrhunderte Inflationsgeschichte. Die Menschen haben auch bis zum zwanzigsten Jahrhundert ganz gut ohne Inflation von 2% pro Jahr gelebt. Zudem können Zentralbanken die Inflation durch bloße Geldmengenausweitung nicht steuern. Inflation ist und bleibt ein Nachfragephänomen. Hyperinflation kam immer dann zustande, wenn die Zentralbanken anfingen den Staat zu finanzieren. In Deutschland wurde neues Geld gedruckt, um die Schulden des Krieges zu begleichen. Die heutigen Dimensionen des Gelddruckens sind dagegen noch harmlos, gehen aber auch in die Richtung Staatsfinanzierung. Der einzige Unterschied ist noch, dass Anleger daran glauben, dass die Schulden auch wieder beglichen werden. Wenn sie merken, dass das nicht mehr der Fall ist, dann kommt schnell ein Teufelskreis in Gang. Außer der Zentralbank würde keiner mehr Geld an den Staat verleihen. Die Notenbank müsste immer mehr Geld drucken, während der Staat seine alten Schulden mit dem neu gedruckten Geld begleicht. In so einem Szenario verlieren Investoren schnell ihren Glauben. Dann folgt irgendwann ein Schuldenschnitt und Währungsreform.

Das Ausmaß der momentanen Staatsfinanzierung ist noch zu klein, um das Vertrauen zu zerstören. Außerdem sind wir noch nicht so weit, dass Staaten gigantische Konjunkturpakete ankündigen und diese direkt durch die Notenpresse finanziert werden. Das können sie auch nicht. Nicht etwa, weil Zentralbanken als unabhängig gelten, sondern weil sie dann keine Möglichkeit mehr haben, Preisbewegungen zu kontrollieren. Damit eine Zentralbank nun aber Inflation erzeugen kann, muss das Geld in Nachfrage münden. Dem Staat können sie es nicht einfach so schenken. Das gerät zu schnell außer Kontrolle. Wenn die Inflationshistorie eines gezeigt hat, dann sicherlich das. Also versuchen sie Unternehmen und Bürgern indirekt Geld zur Verfügung zu stellen, indem sie die Zinsen auf Null senken. Das hat bisher nicht gereicht und wird auch nie reichen. Selbst wenn die Nachfrage wieder in Gang kommt, folgt nicht sofort automatisch höhere Inflation. Dazu sind die Überkapazitäten in der Wirtschaft (in der Produktion und auf dem Arbeitsmarkt) zu groß.

Die Zentralbanken sind machtlos und halten trotzdem tapfer an ihrem 2% Ziel fest. Dass sie das nur bedingt beeinflussen können interessiert sie nicht. Sie wiederholen ihre Argumente wie ein Mantra, als ob es dann wahrer werden würde.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Derzeit versucht die EZB das Pferd von hintern aufzuzäumen. Sie erliegt dem Irrglauben, dass Inflation notwendige Bedingung für Wachstum ist. Inflation kann zwar Folge von Wachstum sein, aber sie ist nicht die Ursache für Wachtum!