2023 sind Kursgewinne am Aktienmarkt (fast) sicher

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.995,32 Pkt (S&P)

Die meisten Investmentbanken gehen davon aus, dass der S&P 500 Ende 2023 ungefähr dort stehen wird, wo er heute steht. Ebenso bildet sich ein Konsens für die erste Jahreshälfte heraus. Kaum eine Investmentbank geht von einer sofortigen Trendwende nach oben aus. Stattdessen wird für das erste oder zweite Quartal ein weiterer Abverkauf erwartet. Erst danach soll ein neuer Bullenmarkt beginnen.

Der Konsens ist meistens falsch. Kursprognosen von Analysten sind reine Glückssache. Anlageentscheidungen sollte man auf dieser Basis nicht fällen. Verlässt man sich auf die reine Statistik, ist die Trefferquote höher als bei der Alternative (auf Kursprognosen von Analysten setzen).

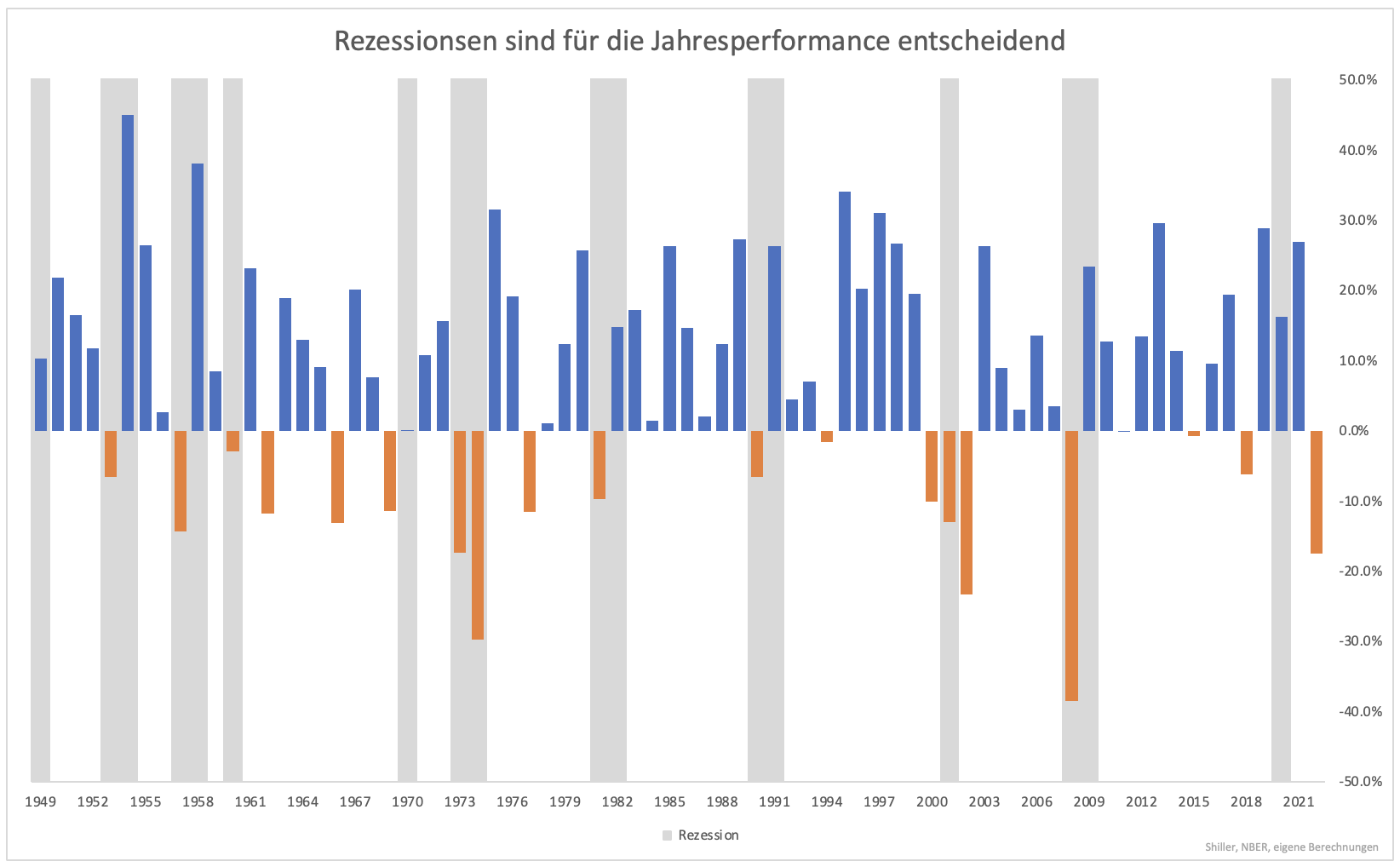

Die Statistik ist ermunternd. Der Markt steigt in drei von vier Kalenderjahren. Die Chance auf Kursgewinne im nächsten Jahr liegt bei 75 %. Die Sache wird noch besser. Seit 1950 gab es nur zwei Fälle, in den der Markt in zwei oder mehr aufeinanderfolgenden Jahren eine negative Performance auswies (Grafik 1).

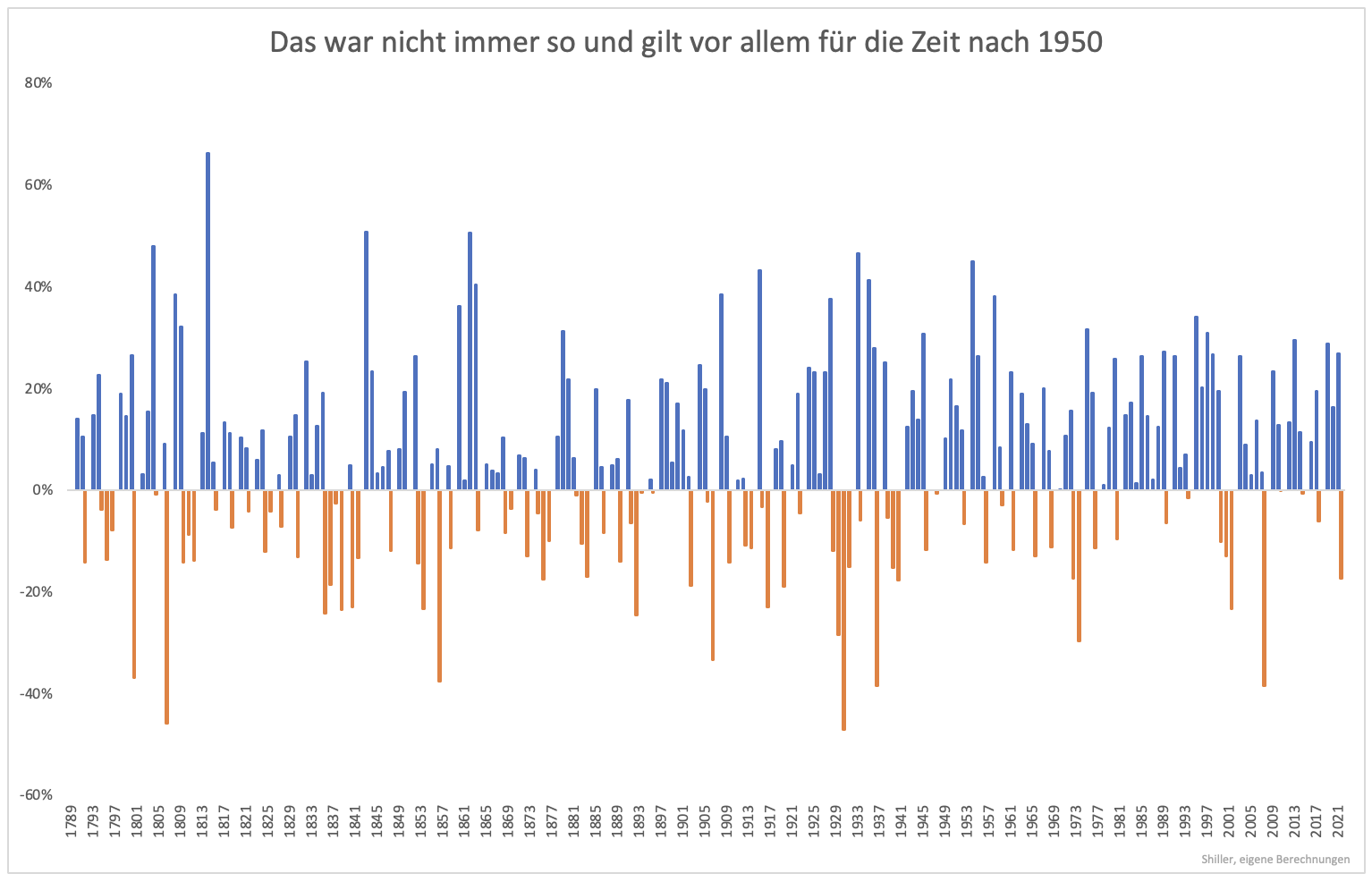

Intuitiv verleitet die Statistik zu der Annahme, dass Kursgewinne im kommenden Kalenderjahr fast sicher sind. Das war nicht immer so. Vor 1950 waren aufeinanderfolgende Kalenderjahre mit negativer Performance sehr viel häufiger (Grafik 2).

Dass es nach 1950 besser wurde, hat gute Gründe. Geopolitisch ist es ruhiger geworden, auch wenn man das von 2022 nicht gerade behaupten kann, und die Geldpolitik spielt heute eine ganz andere Rolle als vor 100 Jahren.

So ermunternd die Statistik ist, ohne die Gründe zu kennen, nützt sie wenig. Was die beiden längeren Durststrecken verbindet, ist eine Rezession. Sowohl 1973/74 als auch zur Jahrtausendwende wurden die Kursverluste von einer zähen Rezession begleitet (Grafik 3). Kommt es 2023 oder 2024 zur erwarteten Rezession, wird ein weiterer Verlust plötzlich wahrscheinlicher.

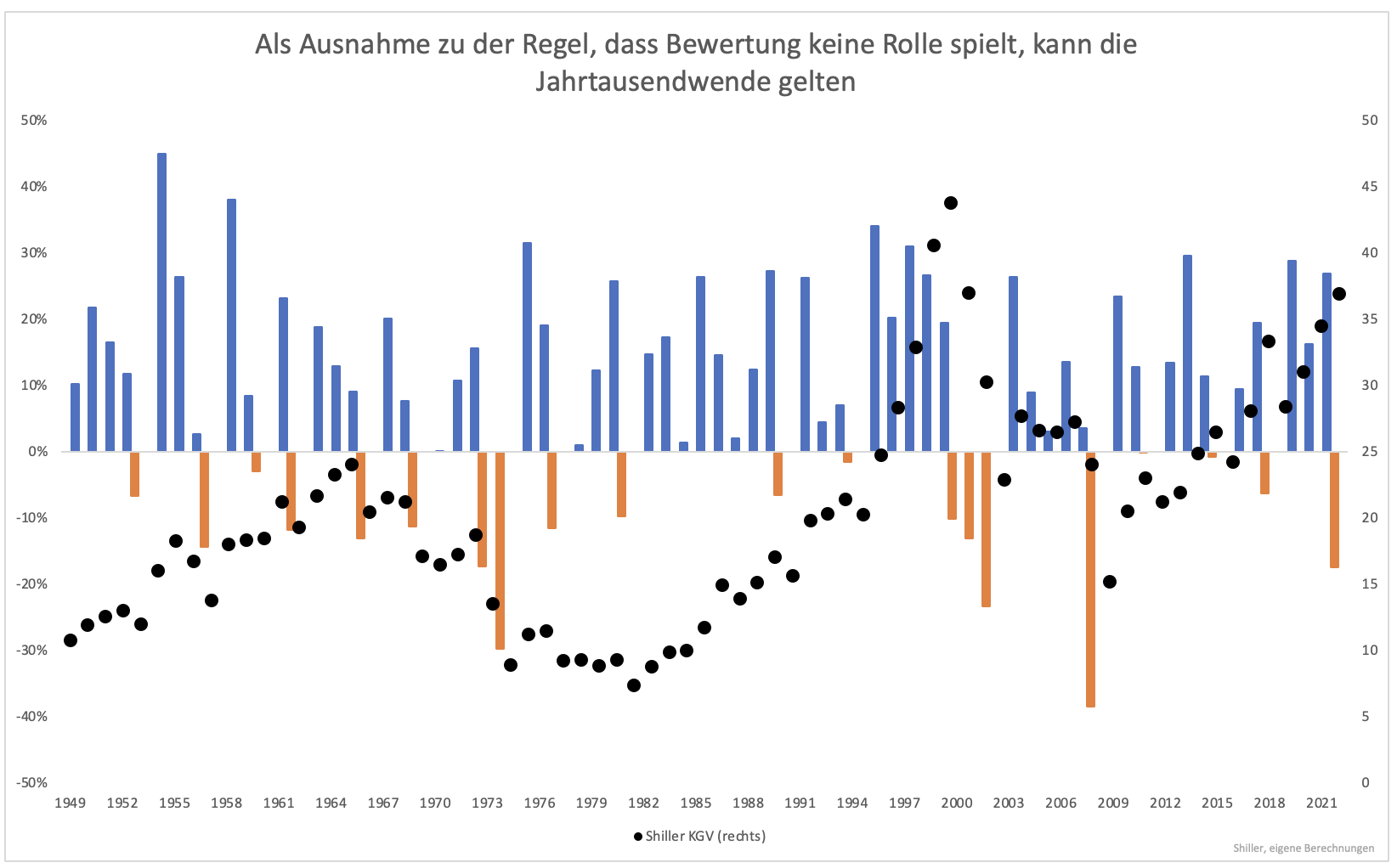

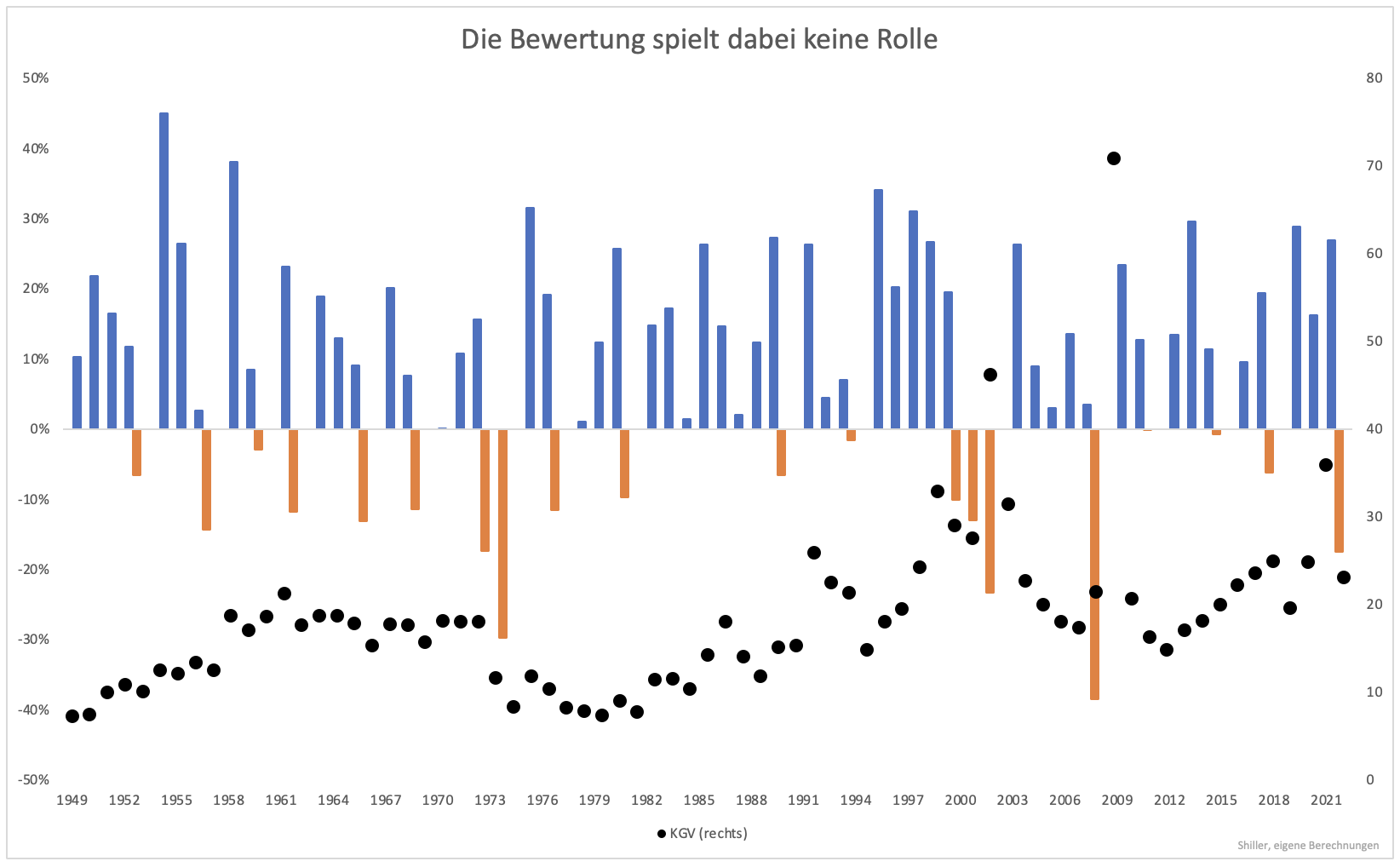

Die Bewertung des Marktes spielte überraschenderweise keine Rolle. Das KGV war in den 70er Jahren nicht ungewöhnlich hoch. Trotzdem kam es zu der zweijährigen Verluststrecke (Grafik 4). Als Ausnahme zu der Regel, dass die Bewertung keine Rolle spielt, kann man die drei Jahre Anfang des Jahrtausends nennen.

Ob beim KGV oder Shiller-KGV (inflationsbereinigtes 10-Jahres-KGV, Grafik 5), die Bewertung war in dieser Zeit sehr hoch. Heute ist das KGV leicht überdurchschnittlich und das Shiller-KGV deutlich überdurchschnittlich. Ob das reicht, um die Wahrscheinlichkeit für Kursverluste zu erhöhen, lässt sich nicht sagen. Die Stichprobe ist einfach zu klein.

Damit fällt alles auf einen Faktor zurück. Auch wenn ich immer wieder darauf hingewiesen habe, man kann es nicht oft genug sagen. Das Schicksal des Marktes hängt daran, ob es zur Rezession kommt oder nicht.

Clemens Schmale

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.