Wie findet man die besten Wachstumsaktien?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Aktien von Wachstumsunternehmen sind eine Wette auf die Zukunft. Wer Wachstumsaktien kauft, tut dies nicht etwa mit Blick auf die heutigen Gewinne des Unternehmens, sondern mit der Hoffnung auf stark steigende Gewinne in der Zukunft, wenn das Unternehmen irgendwann eine dominante Marktposition erreicht hat oder mit einem völlig neuartigen Produkt oder Geschäftsmodell den Markt revolutioniert hat.

Die meisten Growth Aktien sind ein ausgesprochen schlechtes Investment. Schließlich setzen sich die meisten neuen Produkte auf Dauer nicht durch und die meisten revolutionären Geschäftsmodelle entpuppen sich bei genauerer Betrachtung als nicht praxistauglich. Kein Wunder, dass US-Starinvestor Warren Buffett bevorzugt Aktien von Unternehmen erwirbt, die langweilige und gut bewährte Geschäftsmodelle haben und Unternehmen mit neuartigen und nicht praxiserprobten Ansätzen meidet.

Aber natürlich gibt es Ausnahmen wie Apple, Facebook oder Microsoft, die sich mit einem neuartigen Produkt dauerhaft gegen die Konkurrenz durchsetzen konnten und einen Markt irgendwann dominieren. Die Anleger sehen meist nur die erfolgreichen Unternehmen, die ihren Wachstumskurs über Jahre fortsetzen konnten und nicht die zahllosen Unternehmen, die einstmals einen ähnlichen Ansatz verfolgt haben, aber letztlich gescheitert sind.

Wachstum ja – aber nicht um jeden Preis

In der Realität kann es sich durchaus auszahlen, Aktien zu kaufen, die sich durch ein starkes Umsatz- und Gewinnwachstum auszeichnen, sofern die Bewertung nicht übertrieben hoch ist. Unternehmen, die stark wachsen, rechtfertigen in der Regel zwar eine höhere Bewertung als Unternehmen, deren Gewinne und Umsätze stagnieren. Das bedeutet aber natürlich nicht, dass die Aktien von Growth-Unternehmen um jeden Preis gekauft werden sollten. Ganz im Gegenteil: Das entscheidende ist gerade, Aktien von Unternehmen zu finden, die Umsatz und Gewinn nachhaltig steigern können, und trotzdem im Verhältnis zu ihren Ertragsniveau nicht übermäßig hoch bewertet sind. Ein solcher Ansatz wird auch als „Growth at a reasonable price“ (GARP) bezeichnet, also als „Wachstum zu einem angemessenen Preis“.

Wie bewertet man nun Wachstumsaktien richtig? Das Kurs-Gewinn-Verhältnis lässt sich auf Wachstumsunternehmen schlecht anwenden, weil ein Unternehmen, dessen Gewinne in Zukunft stark wachsen werden, ein höheres KGV in Bezug auf den aktuellen Gewinn rechtfertigen als Unternehmen mit stagnierenden oder sinkenden Gewinnen. Wachstumsaktien sind schließlich eine Wette auf die Zukunft – und im Verhältnis zum aktuellen Ertragsniveau hoffnungslos überbewertet.

Eine sehr einfache Kennzahl zur Bewertung von Wachstumsunternehmen ist das Price-Earnings-Growth-Ratio (PEG): Das Price-Earnings-Growth-Verhältnis kann man gewissermaßen als Kurs-Gewinn-Verhältnis (KGV) für Wachstumsunternehmen bezeichnen. Konkret berechnet sich das PEG, indem das KGV durch die Wachstumsrate des Gewinns geteilt wird.

Für die Wachstumsrate des Gewinns kann zum Beispiel das auf Sicht von fünf Jahren zu erwartende durchschnittliche Gewinnwachstum pro Jahr eingesetzt werden. Es kann auch das erwartete Gewinnwachstum für das aktuelle oder das kommende Geschäftsjahr angesetzt werden, dann ist das PEG aber nur aussagekräftig, wenn es sich um eine typische Wachstumsrate für das jeweilige Unternehmen handelt.

Welche PEG-Werte sind attraktiv? Eine Faustregel besagt, dass das PEG von attraktiven Wachstumsaktien zwischen null und eins liegen sollte. Das KGV eines Wachstumsunternehmens sollte nach dieser Formel also höchstens so hoch sein wie die jährliche Wachstumsrate des Gewinns. Bei einem Unternehmen mit einem Gewinnwachstum von 20 Prozent wäre demnach ein KGV von 20 angemessen, bei einem Unternehmen mit einem Gewinnwachstum von 30 Prozent ein KGV von 30. Das PEG sollte nur bei Unternehmen angewandt werden, für die tatsächlich ein nachhaltiges Gewinnwachstum erwartet wird.

Bewertungsformel für Wachstumsunternehmen von Benjamin Graham

Der Vater des Value Investings, Benjamin Graham, hat auch eine Faustformel zur sinnvollen Bewertung von Wachstumsunternehmen entwickelt. Dabei wird der faire Wert eines Wachstumsunternehmens auf Basis des Gewinns je Aktie und der erwarteten Wachstumsrate des Gewinns berechnet:

Die Formel sollte ausschließlich für Unternehmen mit kontinuierlichem Gewinnwachstum verwendet werden. Für den Gewinn je Aktie sollte der aktuelle Gewinn je Aktie ohne Sondereffekte eingesetzt werden. Die Wachstumsrate entspricht einer konservativen Schätzung des durchschnittlichen jährlichen Wachstums des Gewinns je Aktie für die kommenden sieben bis zehn Jahre.

Die Formel von Graham ergibt teilweise deutlich höhere Bewertungen von Wachstumsunternehmen als die PEG-Methode. Graham selbst betont allerdings, dass die Schätzung von Wachstumsraten in der Regel sehr ungenau ist und empfiehlt deshalb auch nicht die blinde Anwendung der Formel.

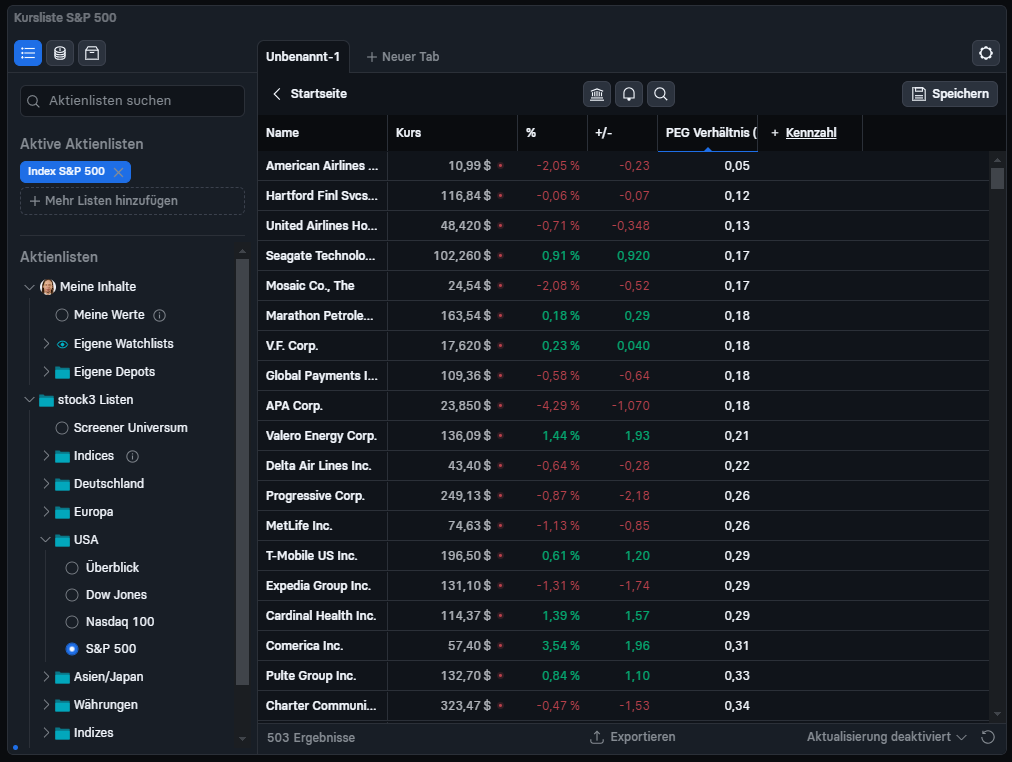

Spannende Wachstumsaktien mit dem Screener auf stock3 Terminal finden

Attraktive Wachstumsaktien lassen sich auch mit dem Screener auf der Investment- und Analyseplattform stock3 Terminal finden. Der folgende Screenshot zeigt die aktuell auf Basis des PEGs am günstigsten bewerteten Aktien des S/P500.

Du interessierst Dich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Du willst im Investment endlich richtig durchstarten, erfolgreich investieren und das mit erprobten Strategien? Dann ergreife jetzt Deine Chance und meister mit unserem Mentor Rene Berteit erfolgreich deine Trades in "Master your Trade".

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.