NASA-Methode zur Kursprognose: So funktioniert die Empirical Mode Decomposition

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Empirical Mode Decomposition (EMD) ist eine von NASA-Wissenschaftlern mitentwickelte Methode, mit der sich sogenannte Zeitreihen aus ganz unterschiedlichen Gebieten analysieren lassen. Als Zeitreihe bezeichnet man die zeitliche Abfolge beliebiger Daten, also zum Beispiel Temperaturmessungen oder auch Börsenkurse, die jeweils einem bestimmten Zeitpunkt zugeordnet werden. Die Analyse solcher Zeitreihen spielt in vielen Naturwissenschaften eine wichtige Rolle. Kein Wunder also, dass zahlreiche mathematische Methoden entwickelt wurden, um Zeitreihen zu analysieren und auch zu prognostizieren.

Eine solche Methode ist die Empirical Mode Decomposition (EMD), die in der Mathematik auch als Hilbert-Huang-Transformation bezeichnet wird. Mit Hilfe einer EMD können beliebige Zeitreihen, so auch Börsenkurse, in die in ihnen enthaltenen Komponenten zerlegt werden. Nachdem diese unterschiedlichen Komponenten mathematisch isoliert wurden, können sie in die Zukunft fortgeschrieben und dann wieder zu einem neuen Gesamtsignal, in diesem Fall der künftigen Kursentwicklung, addiert werden.

Die EMD wurde schon für Prognosen in zahlreichen Bereichen eingesetzt, etwa zur Wettervorhersage, zur Prognose der Ausbreitung von Krankheiten aber auch zur Spracherkennung und Bildverarbeitung.

Methodisch passt die EMD sehr gut zur Analyse von Börsenkursen. Denn mit einer EMD wird eine Zeitreihe zerlegt in:

- Schwingungen (nicht-stationäre Wellen, also Schwingungen, bei denen sich Amplitude und Wellenlänge verändern können)

- eine Trendkomponente.

Börsenkurse werden durch zahlreiche zyklische Entwicklungen beeinflusst, die sich gut als Schwingung modellieren lassen. Dazu gehören zum Beispiel:

- Konjunkturzyklen

- saisonale Zyklen

- massenpsychologische Zyklen zwischen Euphorie, Gier und Angst

- natürliche Zyklen (biologische, klimatische oder astronomische Zyklen)

Zudem zeichnen sich Börsenkurse oft durch das Vorhandensein von Trends aus. Die Entwicklung der Vergangenheit hat also, anders als dies in den Finanzwissenschaften lange Zeit angenommen wurde, auch Auswirkungen auf die künftige Kursentwicklung.

Da mit der EMD sowohl zyklische Entwicklungen als auch eine Trendkomponente identifiziert werden können, eignet sie sich sehr gut, um auch Börsenkurse vorherzusagen. Wie die EMD auch zur Kursprognose eingesetzt werden kann, hat Dr. Oliver Reiß in einer Forschungsarbeit für die Vereinigung Technischer Analysten Deutschlands (VTAD) erarbeitet (siehe: Kursverlaufsprojektion auf Basis der Empirical Mode Decomposition). Die von Dr. Reiß entwickelte Methode ist auch die Grundlage der EMD-Prognosen bei GodmodeTrader und Guidants.

EMD in der Praxis

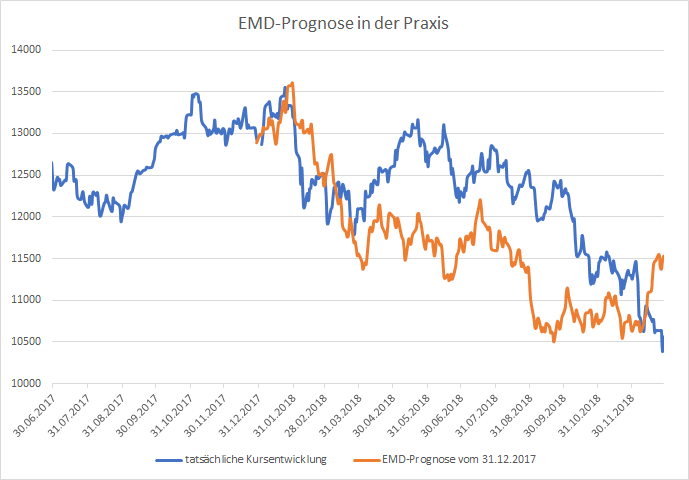

Der folgende Chart vergleicht eine Ende 2017 erstellte EMD-Prognose für den DAX mit der tatsächlichen Kursentwicklung im Jahr 2018. Wie der Chart deutlich zeigt, wurde die allgemeine Abwärtstendenz im DAX für das Jahr 2018 zutreffend vorhergesagt. Stellenweise gibt es auch in Details eine starke Ähnlichkeit zwischen Prognose und tatsächlichem Verlauf. So sah die EMD besonders starke Verluste zwischen Ende Januar und Anfang April voraus. Tatsächlich kam es dann zwischen Mitte Januar und Ende März auch zu deutlichen Verlusten, bevor eine Stabilisierung einsetzte, die zumindest ansatzweise auch von der EMD-Prognose vorhergesagt wurde. Anschließend sagte die EMD-Prognose weitere deutliche Kursverluste für das dritte Quartal voraus, die allerdings in der Realität erst im vierten Quartal eintrafen.

Wie jede Analysemethode, funktioniert auch die EMD natürlich keineswegs immer. Es gibt auch Beispiele, in denen die allgemeine Tendenz völlig falsch vorhergesagt wurde. In vielen Fällen allerdings lässt sich eine gewisse Ähnlichkeit zwischen Prognose und tatsächlichem Kursverlauf erkennen, die sich auch für Tradingentscheidungen nutzen lässt. Je stärker die Kursentwicklung von längerfristigen zyklischen Entwicklungen und Trends beeinflusst wird, umso zuverlässiger ist die EMD. Überraschend eintretende und kurzfristige Einflussfaktoren, die nicht auf längerfristigen Entwicklungen basieren, lassen sich mit der EMD aber naturgemäß nicht prognostizieren.

Sie interessieren sich für spannende Börsenthemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Ich bin dafür, dass solche Artikel nur für PRO-Kunden freigeschaltet werden, ... 😉

... die 2017er Prognose jedenfalls war ein ziemlicher Griff ins Klo ...

... und wie sieht die Prognose 2019 aus?

Wäre super, wenn wir Unwissenden von den Sehenden erleuchtet würden. 😉