KO-Produkte und Steuern: Was man beachten muss

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es besteht Anlass zur Hoffnung, dass in 2023 weitere wichtige Änderungen bevorstehen, im Rahmen des geplanten "Zukunftsfinanzierungsgesetzes".

Dann könnten einerseits die 2020 eingeführten Regeln für Termingeschäfte wieder gestrichen werden, zudem soll dann auch die Beschränkung hinsichtlich der Verrechnung von Verlusten aus Veräußerungen von Aktien fallen. Aktuell können Verluste aus Aktien-Transaktionen nicht mit Gewinnen aus anderen Kapitalanlagen verrechnet werden.

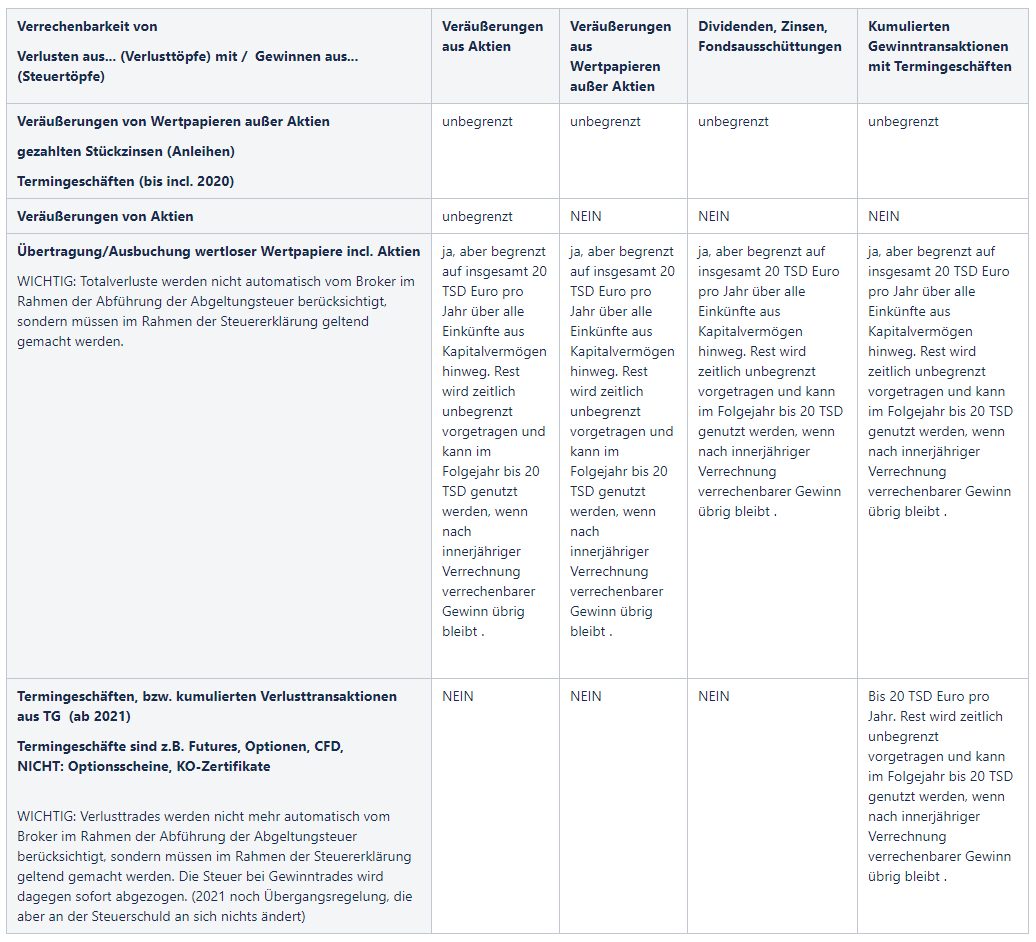

Status Quo der Verlustverrechnung

Hier sehen Sie den aktuellen Stand der Verrechnungsmöglichkeiten von Verlusten.

Beinahe wären auch KO-Zertifikate und Optionsscheine als Termingeschäfte eingestuft worden, am Ende hat es dann aber "nur" CFDs, Futures und Optionen erwischt.

Die Folge einer Einstufung als Termingeschäft ist eine Beschränkung der Verrechenbarkeit von Verlusten auf 20 TSD EUR jährlich, außerdem darf nur mit Gewinnen aus Termingeschäften verrechnet werden. Dies erschwert den profitablen Handel mit diesen Produkten für Privatanleger enorm.

KO-Produkte sind keine Termingeschäfte, aber auch hier ist eine Besonderheit zu beachten: Ein KO-Ereignis kann nämlich steuerlich betrachtet ein Totalverlust sein.

Und für Totalverluste gilt eine Verlustverrechnungsbeschränkung auf 20 TSD EUR jährlich. In § 20 Abs. 6 Satz 6 EStG heißt es:

"Verluste aus Kapitalvermögen aus der ganzen oder teilweisen Uneinbringlichkeit einer Kapitalforderung, aus der Ausbuchung wertloser Wirtschaftsgüter im Sinne des Absatzes 1, aus der Übertragung wertloser Wirtschaftsgüter im Sinne des Absatzes 1 auf einen Dritten oder aus einem sonstigen Ausfall von Wirtschaftsgütern im Sinne des Absatzes 1 dürfen nur in Höhe von 20 000 Euro mit Einkünften aus Kapitalvermögen ausgeglichen werden; die Sätze 2 und 3 gelten sinngemäß mit der Maßgabe, dass nicht verrechnete Verluste je Folgejahr nur bis zur Höhe von 20 000 Euro mit Einkünften aus Kapitalvermögen verrechnet werden dürfen"

Immerhin können Totalverluste mit allen Einkünften aus Kapitalvermögen verrechnet werden, im Gegensatz zu Verlusten aus Termingeschäften.

Auf jeden Fall ärgerlich ist, dass man Totalverluste im Rahmen der Steuererklärung geltend machen muss - dabei war ein ganz großer Vorteil der Abgeltungsteuer, dass der Anleger in der Regel damit keine Arbeit mehr hatte.

Wann ist ein KO-Ereignis ein steuerlicher Totalverlust?

Doch nähern wir uns nun der Frage, wann ein KO-Ereignis zu einem Totalverlust werden, und vor allem und wie man dies verhindern kann!

Ich habe dazu eine Anfrage an das Bundesfinanzministerium (BMF) gestellt. Hier die Antwort, übermittelt durch einen Pressesprecher.

Werden Knock-Out-Zertifikate infolge des Erreichens der Knock-out-Schwelle ausgebucht oder vom Emittenten zurückgekauft, sind folgende Konstellationen möglich:

• Wird überhaupt keine Entschädigung an den Anleger gezahlt, so liegt die Veräußerung eines wertlosen Wertpapiers vor.

Für den Verlust gilt die Verlustverrechnungsbeschränkung des § 20 Absatz 6 Satz 6 Einkommensteuergesetz (EStG).

• Dem Anleger wird ein Veräußerungserlös gutgeschrieben, dieser überschreitet jedoch die Transaktionskosten nicht. Es liegt ebenfalls die Veräußerung eines wertlosen Wertpapiers vor.

Für den Verlust gilt die Verlustverrechnungsbeschränkung des § 20 Absatz 6 Satz 6 EStG. (Dies gilt auch, wenn die Transaktionskosten aufgrund einer Vereinbarung mit dem depotführenden Institut dergestalt begrenzt werden, dass sich die Transaktionskosten aus dem Veräußerungserlös errechnen.)

• Wird dem Anleger ein vorab vereinbarter Mindestbetrag ausgezahlt und entspricht dieser den oder unterschreitet dieser die voraussichtlichen Transaktionskosten, so liegt ebenfalls die Veräußerung eines wertlosen Wertpapiers vor.

Für den Verlust gilt die Verlustverrechnungsbeschränkung des § 20 Absatz 6 Satz 6 EStG.

• Wird dem Anleger nach Erreichen der Knock-out-Schwelle hingegen ein Gegenwert gutgeschrieben, der sich nicht an der Höhe der voraussichtlichen Transaktionskosten orientiert und diese tatsächlich übersteigt, handelt es sich nicht um die Veräußerung eines wertlosen Wertpapiers. Ein auf diese Weise realisierter Verlust wird dem allgemeinen Verlusttopf zugerechnet.

Die Beschränkung nach § 20 Absatz 6 Satz 6 EStG gilt in diesem Fall nicht.

Ich gehe nun alle vier Fälle durch und erläutere sie.

Wird überhaupt keine Entschädigung an den Anleger gezahlt, so liegt die Veräußerung eines wertlosen Wertpapiers vor. Für den Verlust gilt die Verlustverrechnungsbeschränkung des § 20 Absatz 6 Satz 6 Einkommensteuergesetz (EStG).

Das KO-Produkt verfällt nach dem KO-Ereignis wertlos, wird durch den Anleger nah dem KO-Ereignis nicht aktiv an den Emittenten verkauft und der Emittent kauft auch nicht automatisch zu 0,001 EUR zurück.

Dann liegt ein Totalverlust vor! Das sollte heute eigentlich nicht mehr vorkommen, ist aber früher schon passiert! Hier wäre also eine Verrechnung des Verlustes im Rahmen der Steuererklärung nötig.

Dem Anleger wird ein Veräußerungserlös gutgeschrieben, dieser überschreitet jedoch die Transaktionskosten nicht. Es liegt ebenfalls die Veräußerung eines wertlosen Wertpapiers vor.

Für den Verlust gilt die Verlustverrechnungsbeschränkung des § 20 Absatz 6 Satz 6 EStG. (Dies gilt auch, wenn die Transaktionskosten aufgrund einer Vereinbarung mit dem depotführenden Institut dergestalt begrenzt werden, dass sich die Transaktionskosten aus dem Veräußerungserlös errechnen.)

Nach dem KO-Ereignis werden zwar 0,001 EUR/KO-Produkt gutgeschrieben, der Erlös reicht aber nicht aus, um die Transaktionskosten zu decken. Dies kann dann passieren, wenn der Anleger selbst(!) direkt nach dem KO-Ereignis an den Emittenten zu 0,001 EUR verkauft. Angenommen, man verkauft 1.000 KO-Zertifikate zu 0,001 EUR, dann liegt ein Erlös von 1 EUR vor. Liegen die Transaktionskosten darüber, dann liegt ein Totalverlust vor.

Der Satz in Klammern ist so zu verstehen: Es gab mal ein "dynamisches Preismodell", d.h. die Transaktionskosten nach dem KO-Ereignis wurden z.B. einen Cent niedriger als der Veräußerungserlös angesetzt, was zu einer Verhinderung des Totalverlustes aus steuerlicher Sicht führte. An dieser recht offensichtlichen Umgehung der gesetzlichen Regelung störte sich das BMF und legte fest, dass in einem solchen Fall dennoch ein Totalverlust vorliegt.

Wird dem Anleger ein vorab vereinbarter Mindestbetrag ausgezahlt und entspricht dieser den oder unterschreitet dieser die voraussichtlichen Transaktionskosten, so liegt ebenfalls die Veräußerung eines wertlosen Wertpapiers vor. Für den Verlust gilt die Verlustverrechnungsbeschränkung des § 20 Absatz 6 Satz 6 EStG.

Wenn der Emittent beim KO-Ereignis 0,001 EUR zahlt und gleichzeitig die Transaktionskosten (Anzahl Produkte mal 0,001 EUR) dieser Ausbuchung höher sind, dann liegt ein Totalverlust vor! Das sollte eigentlich in aller Regel nicht mehr vorkommen, da für gewöhnlich in diesem Fall keine Kosten anfallen.

Wird dem Anleger nach Erreichen der Knock-out-Schwelle hingegen ein Gegenwert gutgeschrieben, der sich nicht an der Höhe der voraussichtlichen Transaktionskosten orientiert und diese tatsächlich übersteigt, handelt es sich nicht um die Veräußerung eines wertlosen Wertpapiers. Ein auf diese Weise realisierter Verlust wird dem allgemeinen Verlusttopf zugerechnet.

Die Beschränkung nach § 20 Absatz 6 Satz 6 EStG gilt in diesem Fall nicht.

Die Verluste aus KOs mit eingebautem Stopp-Loss landen damit immer im allgemeinen Verlusttopf, ebenso Verluste aus "normalen" KOs, die mit einem Restwert zurückgekauft werden, solange der Erlös höher ist als die Transaktionskosten.

Worauf man achten muss

- Ich habe mit Mitarbeitern von Brokern gesprochen. Ein häufiger Fehler ist demnach der aktive Verkauf von ausgeknockten KOs an den Emittenten (dieser stellt nach dem KO-Ereignis noch eine Geldseite bei 0,001 EUR). Je nach Gebührenstruktur des Brokers kann dann der Fall eintreten, dass der Erlös niedriger ist als die Transaktionskosten, sodass steuerlich ein Totalverlust vorliegt. Ärgerlich und leicht vermeidbar!

- Vorerst auf der sicheren Seite ist man, wenn der Emittent zu 0,001 automatisch zurückkauft und dies zu keinen Kosten beim Broker führt. Dies sollte eigentlich immer so sein. Wenn Sie sich unsicher sind, fragen Sie beim Broker und Emittenten nach. Mir ist aktuell kein Emittent bekannt, der nicht so vorgeht, diese Auskunft habe ich auch von einem Broker-Vorstand erhalten.

- Warum überhaupt Gebühren zahlen? Es gibt Broker, bei denen man ganz gebührenfrei handeln kann (an stock3 angebunden: justTRADE ).

- Handelt man auch wirklich komplett gebührenfrei (unabhängig vom Verkaufsvolumen!), oder ist der Verkaufserlös (Stückzahl*0,001 EUR) sicher höher als die Transaktionskosten, dann kann man auch aktiv direkt an Emittenten nach dem KO-Ereignis verkaufen. Dabei mag sich der eine oder andere sicherer fühlen, als auf den automatischen Rückkauf zu warten.

- Achtung: Es ist möglich, wenn auch derzeit nicht erkennbar, dass das BMF die "0,001 EUR - Praxis" irgendwann angreifen wird. Denn eigentlich ist das eine Umgehung der Totalverlust-Regelung...

Abschließend: Die Regelungen zu den Totalverlusten wirken ähnlich wirr wie die zu den Termingeschäften. Ein stringenter gedanklicher Faden dahinter ist nicht zu erkennen, außer vielleicht ein paar EUR Mehreinnahmen für den Staat. Es kann steuerlich einen Unterschied machen, ob man 99,999 % Verlust macht oder 100 % !

Wer denkt sich sowas aus?

Daniel Kühn

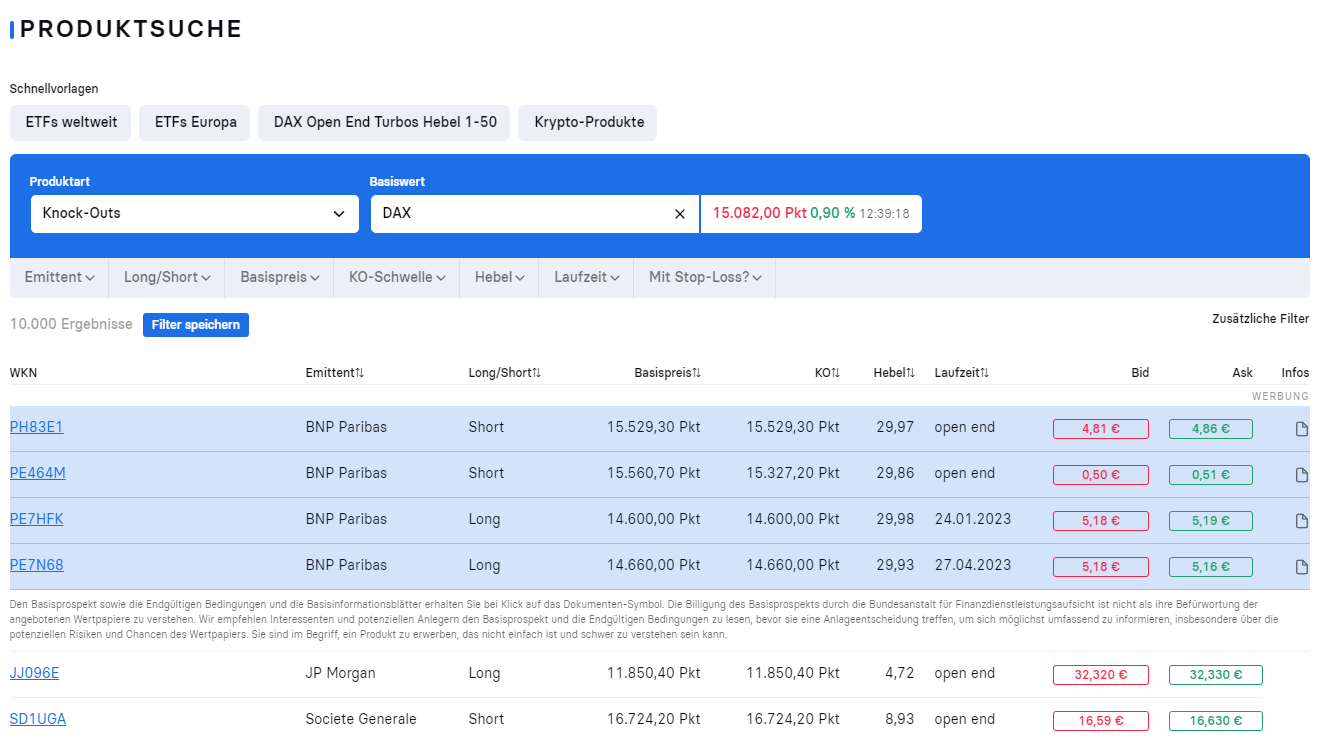

Tipp: Hebelprodukte findet man in stock3 hier und im stock3 Terminal an dieser Stelle.

Vielen Dank, war mir in einezelnen Details so bisher nicht präsent.

Die Gesetzgebung bei der Besteuerung von Termingeschäften kann als Symbolbild betrachet werden, wie sich Deutschland abschafft und ist übertragbar auf viele andere Bereiche.

Interessanter Artikel, danke!