Jahresende: Diese zwei Effekte müssen Trader kennen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Kurz vor dem Jahresende herrscht bei vielen institutionellen Anlegern noch einmal Handlungsbedarf. Das Stichwort lautet Window Dressing. Da die Fonds in ihren Jahresberichten angeben müssen, welche Aktien sie zum Jahresende im Depot hatten, werden von vielen Fondsmanagern noch einmal gerne die Aktien gekauft, die im zurückliegenden Jahr besonders gut gelaufen sind.

Die Fonds wollen dadurch ein besseres Bild gegenüber der Öffentlichkeit abgeben. Denn wenn die Anleger in die Unterlagen sehen, sollen sie natürlich erkennen, dass der Fonds in den Aktien investiert war, die besonders gut abgeschnitten haben. Das Bild, das der Fonds nach außen abgibt, wird künstlich "aufgehübscht".

Das Window Dressing führt dazu, dass insbesondere zum Jahresende noch einmal die Aktien auf dem Kaufzettel der Fondsmanager stehen, die im bisherigen Jahresverlauf gut gelaufen sind. Aktien mit schlechter Performance im bisherigen Jahresverlauf werden hingegen gerne verkauft. Schließlich will man sich als Fondsmanager keine unangenehmen Fragen gefallen lassen, warum man ausgerechnet die größten Verlierer des Jahres im Portfolio hatte...

Das sogenannte Tax Loss Harvesting ist ein zweiter Effekt, der im Resultat ganz ähnlich wirkt wie das Window Dressing. Beim Tax Loss Harvesting verkaufen insbesondere US-Anleger vor dem Jahresende gerne die Aktien, die sich im Minus befinden. Der Grund dafür ist, dass realisierte Kursverluste noch mit den im Jahresverlauf erzielten Gewinnen verrechnet werden können und damit die Steuerlast des Anlegers reduzieren. Hat ein Anleger im Jahresverlauf steuerpflichtige Aktiengewinne erzielt, so kann er die vor dem Jahresende realisierten Verluste u.U. noch gegenrechnen und dadurch seine Steuerschuld verringern. (In Deutschland ist die steuerliche Situation kompliziert. Ob ein Anleger steuerlich vom Verkauf von Verlustpositionen vor Jahresende profitiert, hängt von den individuellen Gegebenheiten ab. Dabei ist auch zu berücksichtigen, dass es in Deutschland unterschiedliche Verlustverrechnungstöpfe für Aktien und sonstige Kapitalerträge gibt.)

Window Dressing und Tax Loss Harvesting führen dazu, dass sich Fonds bzw. Anleger in den letzten Wochen und Tagen des Jahres gerne von den Aktien trennen, die schlecht gelaufen sind und gerne die Aktien kaufen, die zu den Top-Performern des Jahres gehören. In den ersten Tagen bzw. Wochen des neuen Jahres kehrt sich der Effekt dann aber oft um: Mit Verlust verkaufte Aktien am Jahresende werden gerne zurückgekauft, während die bisherigen Highflyer erst mal weniger gefragt sind.

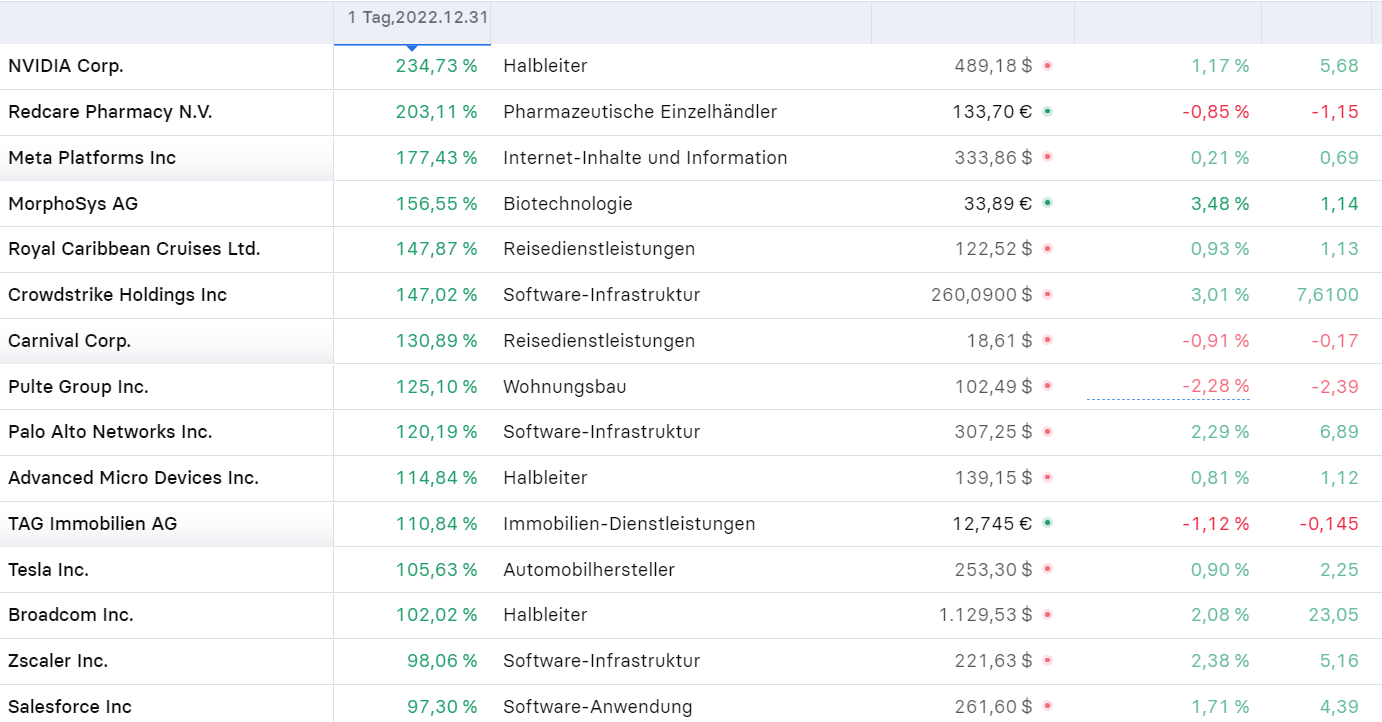

Der folgende Screenshot zeigt, welche Aktien aus den großen Indizes in Deutschland und den USA im bisherigen Jahresverlauf besonders gut performt haben. Diese könnten auch gegen Jahresende noch einmal besonders gefragt sein.

Der folgende Screenshot zeigt, welche Aktien sich besonders schlecht entwickelt haben. Diese könnten gegen Jahresende einen erhöhten Verkaufsdruck aufweisen.

Fazit: Window Dressing und Tax Loss Harvesting führen dazu, dass die bisherigen Jahresgewinner in den letzten Wochen des Jahres typischerweise noch einmal stark gefragt sind, während die bisherigen Jahresverlierer verstärkt unter Verkaufsdruck geraten. Kurzfristige Trader sollten dies gegen Jahresende im Kopf behalten. In den ersten Tagen bzw. Wochen des neuen Jahres kehrt sich der Effekt dann aber oft um: Mit Verlust verkaufte Aktien am Jahresende werden gerne zurückgekauft, während die bisherigen Highflyer erst mal weniger gefragt sind.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.