Das ETF-Weltportfolio: Die ganze Welt in einem Depot!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Wer sein Geld passiv möglichst gewinnbringend anlegen will, sollte seine Anlagen möglichst breit über unterschiedliche Anlageklassen (Aktien, Anleihen, Immobilien, Rohstoffe) und Weltregionen streuen. Denn je breiter die Diversifikation, desto vorteilhafter das Rendite-Risiko-Profil. Einzelne Märkte können durchaus für mehrere Jahre oder gar Jahrzehnte eine negative Performance aufweisen. Bei breit gestreuten Investments ist eine insgesamt negative Wertentwicklung aber sehr unwahrscheinlich.

Das Ziel des passiven Investierens besteht darin, ein möglichst breit diversifiziertes Depot möglichst kostengünstig zusammenzustellen. ETFs eignen sich dazu so gut wie keine andere Kategorie von Wertpapieren.

Portfolio-ETFs: Nur ein Wertpapier ins Depot?

Wer es besonders einfach haben möchte, der kann bereits mit einem einzelnen ETF breit diversifiziert in unterschiedliche Anlageklassen investieren. Möglich machen dies sogenannte Portfolio-ETFs. Diese ETFs investieren meist ihrerseits in andere ETFs und bilden bereits ein ganzes Portfolio mit unterschiedlichen Anlageklassen in einem einzelnen ETF ab. Gerade für Anleger, die sich nicht ständig mit ihrer Geldanlage befassen wollen, bieten Portfolio-ETFs (zum Teil auch als Multi-Asset-ETFs bezeichnet) vorgefertigte Investmentlösungen an.

Beispiele für Portfolio-ETFs sind der ComStage Vermögensstrategie UCITS ETF (WKN: ETF701), der zu 60 Prozent in Aktien-ETFs, zu 30 Prozent in Anleihe-ETFs und zu 10 Prozent in einen Rohstoffindex investiert oder der db x-trackers Portfolio Total Return UCITS ETF, der in ein global diversifiziertes Portfolio aus Aktien und Anleihen investiert, wobei der Aktienanteil zwischen 50 Prozent und 70 Prozent variieren kann.

Portfolio-ETFs eignen sich insbesondere für Anleger, die wenig Zeit und Lust haben, sich selbst ein breit diversifiziertes ETF-Portfolio zusammenzustellen sowie für Anleger, die eher geringe Summen anlegen wollen. Zu den Vorteilen der Portfolio-ETFs gehört, dass sich der Anleger nicht um das sogenannte Rebalancing kümmern muss. Als Rebalancing bezeichnet man das regelmäßige (zum Beispiel jährliche) Zurücksetzen des Depots auf die ursprüngliche Gewichtung der einzelnen Anlageklassen. Denn durch die unterschiedliche Wertentwicklung der Depotbestandteile kann sich die relative Zusammensetzung mit der Zeit verändern. Als Käufer eines Portfolio-ETFs muss man sich über das Rebalancing keine Gedanken machen, da dies bereits im Portfolio-ETF umgesetzt wird. Zu den Nachteilen der Portfolio-ETFs gehört, dass die prozentualen Kosten höher sind als beim Kauf von einzelnen ETFs, die jeweils fix einen Index abbilden. Da allerdings das manuelle Rebalancing mit Transaktionskosten verbunden ist, kann insbesondere bei kleinen Depots durchaus auch ein Portfolio-ETF die günstigere Lösung sein. Die unkompliziertere Lösung sind Portfolio-ETFs auf jeden Fall. Man kauft einfach einen ETF, der bereits ein global diversifiziertes Wertpapierdepot abbildet und muss sich dann um nichts mehr kümmern. Auch psychologisch hat ein Portfolio-ETF Vorteile. Der Anleger gerät nämlich gar nicht erst in Versuchung, vom Konzept einer passiven Anlage abzuweichen und (aus welchen Gründen auch immer) eine gewisse Anlageklasse über- oder unterzugewichten. Natürlich eignen sich Portfolio-ETFs auch exzellent als Basisbestandteil für andere Wertpapierdepots.

Welche Anlageklassen man berücksichtigen sollte

Wer nicht auf vorgefertigte Portfolio-ETFs zurückgreifen will, stellt sich mit ETFs auf einzelne Indizes ein eigenes Depot zusammen. Die erste, und zugleich eine der wichtigsten Fragen ist, welche unterschiedliche Anlageklassen im Depot enthalten sein sollen.

Kernbestandteil der meisten passiven Anlagedepots sind Aktien sowie Staatsanleihen. Staatsanleihen galten lange Zeit als "risikoloser" Depotbestandteil, denn bei einer Investition in Staatsanleihen steht bereits zum Zeitpunkt der Investition fest, welche Rendite der Anleger am Ende kassieren wird. Dies gilt allerdings nur beim Kauf einzelner Anleihen, die bis zur Fälligkeit gehalten werden, und ausdrücklich nicht für Anleihe-ETFs. In Zeiten von Niedrig-, Null- oder Negativzinsen sowie der Eurokrise muss die Charakterisierung von Staatsanleihen als "risikolose" Anlageklasse ohnehin sehr kritisch hinterfragt werden.

Grundsätzlich können die folgenden Anlageklassen in einem breit diversifizierten ETF-Depot enthalten sein:

- Aktien: Als Anteilsscheine von Unternehmen versprechen Aktien langfristig die höchsten Renditen (in der Größenordnung von sechs bis acht Prozent pro Jahr). Gleichzeitig zeichnen sich die Aktienmärkte allerdings auch durch hohe Wertschwankungen aus. Wer eine hohe Verlusttoleranz hat, sich in einem frühen Abschnitt seines Lebens befindet und einen möglichst langfristigen Anlagehorizont hat, kann den Aktienanteil im Depot tendenziell hoch gewichten - bis hin zu 100 Prozent. Wer hingegen stärkere Wertschwankungen nicht so gut verdauen kann, sollte neben Aktien unbedingt auch andere (insbesondere festverzinsliche) Anlageklassen im Depot berücksichtigen. Die langfristig zu erwartende Performance ist dann zwar geringer, allerdings sind zwischenzeitlich keine so großen Schwankungen zu erwarten.

- Staatsanleihen: Wer Wert legt auf möglichst geringe Wertschwankungen, kommt wohl nicht völlig an Staatsanleihen als Anlageklasse vorbei. Zum Vermögensaufbau eignen sich Staatsanleihen allerdings kaum noch. Angesichts des aktuellen Zinsniveaus werfen insbesondere Bundesanleihen mit kurzer bis mittlerer Laufzeit keine positiven Zinsen mehr ab. Es kommt aber noch dicker: Steigt das Zinsniveau wieder an, muss insbesondere bei langlaufenden Staatsanleihen (und entsprechenden ETFs) mit drastischen Kursverlusten gerechnet werden. Als alleiniger festverzinslicher Depotbestandteil eignen sich Staatsanleihen schon deshalb nicht mehr.

- Unternehmensanleihen: Als Alternative zu Staatsanleihen eignen sich insbesondere Unternehmensanleihen, auch wenn die Zinsen hier im historischen Vergleich ebenfalls nahe ihres Allzeittiefs notieren und sich der Spread zu Staatsanleihen deutlich verringert hat. Insbesondere bei sogenannten Hochzinsanleihen, die von Unternehmen mit geringerer Bonität emittiert werden, besteht zudem ein deutlich erhöhtes Risiko von Zahlungsausfällen im Vergleich zu Staatsanleihen.

- Schwellenländeranleihen: Anders als Staatsanleihen der Industriestaaten werfen Staatsanleihen der Schwellenländer (insbesondere in Lokalwährungen) noch deutlich höhere Zinsen ab. Die potenziell höhere Rendite muss aber mit einem höheren Risiko bezahlt werden. Insbesondere bei Schwellenländeranleihen in Lokalwährungen besteht ein hohes Währungsrisiko.

- Pfandbriefe / Covered Bonds: Pfandbriefe bzw. Covered Bonds sind Anleihen, die zumeist mit Immobilien besichert sind. Entsprechende ETFs eignen sich als Beimischung in einem breit diversifizierten Depot.

- Immobilien: Es gibt keine ETFs, die direkt in Immobilien investieren. Es gibt allerdings ETFs, die ausschließlich in die Aktien von Immobilienunternehmen (insbesondere sogenannte REITs, also Real Estate Investment Trusts) investieren. Da die Immobilienmärkte häufig nicht sehr stark mit den Aktienmärkten korrelieren, eignen sich ETFs auf Immobilienunternehmen ebenfalls als Depotbeimischung, um eine möglichst breite Diversifikation zu erreichen.

- Rohstoffe: Rohstoffe werfen weder Dividenden (wie Aktien) noch Zinsen (wie Anleihen) ab. Ob Rohstoffe deshalb in einem passiv ausgerichteten Anlagedepot überhaupt eine Rolle spielen sollten, kann man in Frage stellen. Wegen der eher geringen Korrelation mit anderen Anlageklassen und da insbesondere Edelmetalle wie Gold und Silber auch als Inflationsschutz beziehungsweise als "sichere Häfen" in Krisenzeiten gesehen werden, kann eine Beimischung von Rohstoffen (entweder ein breiter Korb an Rohstoffen oder nur Edelmetalle) durchaus Sinn machen. Da Rohstoffe allerdings keine renditetragende Anlagen sind, sollte die Gewichtung in der Regel nicht bei mehr als 10 Prozent liegen.

Wie man das Geld zwischen den unterschiedlichen Anlageklassen aufteilt

Je nach Risikotoleranz und Lebensalter sollte zunächst der Aktienanteil des Depots bestimmt werden. Wer eine hohe Verlusttoleranz hat, sich in einem frühen Abschnitt seines Lebens befindet und einen möglichst langfristigen Anlagehorizont hat, kann den Aktienanteil im Depot tendenziell hoch gewichten - bis hin zu 100 Prozent. Wer keine großen Wertschwankungen verkraften will (oder kann) sollte den Aktienanteil möglichst gering wählen. Da Aktien allerdings langfristig unter allen Anlageklassen die höchste Performance versprechen, sollten Aktien in fast allen Depots eine (zumindest kleine) Rolle spielen.Typische Aktienquoten liegen bei 100, 70, 50 oder 30 Prozent. Eine Aktienquote von 100 Prozent sollten nur die Anleger wählen, die im Zweifel auch mit zeitweisen Wertverlusten von 80 Prozent und mehr umgehen können.

Der nach Abzug der Aktienquote noch verbleibende Depotanteil wird auf Anleihen (insbesondere Staatsanleihen, optional aber auch Unternehmensanleihen, Schwellenländeranleihen sowie Pfandbriefe / Covered Bonds), Immobilien (strenggenommen ebenfalls Aktien-ETFs) sowie Rohstoffe aufgeteilt. Eine möglichst breite Streuung ist prinzipiell wünschenswert. Eine hohe Anzahl an einzelnen ETFs im Depot führt aber auch zu höheren Transaktionskosten, wenn ein Rebalancing durchgeführt werden muss. Insbesondere bei kleinen Depots sollten sich Anleger deshalb auf eine Handvoll Produkte beschränken.

Wie man passende Regionen und Indizes auswählt

Wegen der hohen Wertschwankungen ist insbesondere bei Aktien-ETFs eine möglichst breite Diversifikation wichtig. Anleger sollten unbedingt den Fehler vermeiden, zu stark auf den Heimatmarkt zu setzen. Dieser (häufige) Anlagefehler wird auch als "Home Bias" bezeichnet. Deutsche Anleger sollten also keineswegs ausschließlich einen ETF auf den DAX kaufen, sondern ihr Anlagevermögen möglichst weltweit streuen.Gleichzeitig sollte die Anzahl der Produkte im Depot möglichst gering gehalten werden, um unnötige Kosten zu vermeiden.

Bei Aktien sollten Anleger sowohl die Industriestaaten (also Nordamerika, Europa sowie Japan, Australien und Neuseeland) als auch die aufstrebenden Schwellenländer (wie China, Indien und Brasilien) berücksichtigen. Passende Indizes sind der MSCI World (der anders als es der Name suggeriert nur die Industriestaaten berücksichtigt) sowie der MSCI Emerging Markets für die Schwellenländer. Sowohl die Aktienmärkte der Industriestaaten als auch der Schwellenländer enthält der MSCI All Country World Index (MSCI ACWI). Noch breiter aufgestellt ist der (allerdings weniger bekannte) FTSE All-World Index, der rund 90 bis 95 Prozent der weltweiten Marktkapitalisierung abdeckt.

Ein Nachteil der genannten Indizes ist die Gewichtung nach Marktkapitalisierung. Dies führt unter anderem zu einem sehr hohen US-Anteil im Depot. Studien haben gezeigt, dass eine Aufteilung des Anlagevermögens auf unterschiedliche Weltregionen anhand des Anteils am Welt-BIP statt an der Marktkapitalisierung langfristig vorteilhafter für den Anleger ist. Näherungsweise kann dies nachgebildet werden, indem jeweils rund ein Drittel des Aktienanteils in ETFs auf den S&P 500 (für Nordamerika), den Stoxx 600 (für Europa) sowie in den MSCI Emerging Markets (für die Schwellenländer) investiert wird. Die Gewichtung nach Marktkapitalisierung führt auch dazu, dass die langfristig besser performenden Aktien von kleinen und mittelgroßen Unternehmen im Depot keine oder nur eine untergeordnete Rolle spielen. Wer dieses Manko beseitigen will, kann als Teil des Aktienanteils auch

Da Aktien von kleineren und mittelgroßen Unternehmen langfristig eine höhere Performance versprechen als Large Caps, können Anleger auch auf Produkte zurückgreifen,

Wie man passende Produkte für die einzelnen Anlageklassen auswählt

Nach der Auswahl der passenden Indizes wählt man die entsprechenden ETFs aus, die diese Indizes abbilden. Dazu sind allerdings noch einige Fragen zu klären. Zunächst muss die Ertragsverwendung geklärt werden. ETFs können Zuflüsse in Form von Dividenden oder Zinsen entweden an die Anleger des ETFs ausschütten (ausschüttende ETFs) oder reinvestieren (thesaurierende ETFs). Anleger, die die Erträge vollständig oder teilweise verbrauchen wollen, sollten ausschüttende ETFs wählen. Wer sich allerdings noch in der Ansparphase befindet und sämtliche Zuflüsse wieder anlegen möchte, profitiert meist mehr von thesaurierenden ETFs, da so oft Kosten und Transaktionsgebühren vermieden werden können. Eine weitere wichtige Frage ist die Art der Replikation. Physisch replizierende ETFs halten die im jeweiligen Index befindlichen Wertpapiere tatsächlich. Bei sogenannten Swap-ETFs wird hingegen ein sogenanntes Basisportfolio gehalten und mit Hilfe von Tauschgeschäften (sogenannte Swaps) die Performance des nachzubildenden Index über Derivate abgebildet. Dabei tauscht der ETF-Anbieter die Wertentwicklung eines Teiles seines Aktienportfolios gegen die exakte Wertentwicklung des gewünschten Index mit einem Kontrahenten wie bspw. einer Investmentbank. Der Vorteil: Für den ETF-Anbieter ist dies eine kostengünstigere Methode als eine physische Replikation mit der insbesondere auch illiquidere Werte nachgebildet werden können. Der Nachteil: Fällt der Kontrahent aufgrund von Zahlungsschwierigkeiten aus, kann auch der komplette Swap wertlos verfallen - und somit zumindest ein Teil des Kapitals der Investoren. Die gute Nachricht ist allerdings, dass zumindest bei Aktien-ETFs gemäß UCITS III maximal 10 % des Fondsvermögens für Swap-Geschäfte oder Derivate genutzt werden darf.

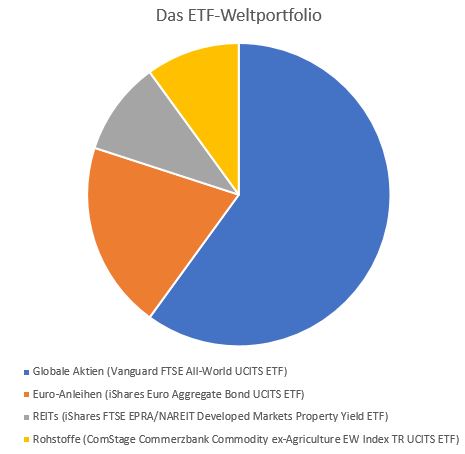

So könnte ein passives ETF-Beispieldepot aussehen

Ein einfaches, passives Anlagedepot mit nur vier ETFs könnte folgendermaßen aussehen.

- 60 % globale Aktien

Produkt: Vanguard FTSE All-World UCITS ETF (ISIN: IE00B3RBWM25). Der FTSE All-World Index bietet Zugang zu Aktien aus Industrie- und Schwellenländern weltweit. Der Index umfasst etwa 3.026 Aktien aus 47 Ländern. - 20 %: Staatsanleihen, Unternehmensanleihen und andere Anleihen aus der Eurozone

Produkt: iShares Euro Aggregate Bond UCITS ETF (ISIN: IE00B3DKXQ41) Der Bloomberg Barclays Euro Aggregate Bond Index bietet Zugang zu in Euro denominierten Anleihen, die in Märkten der Eurozone bösennotiert sind. Der Index beinhaltet Staatsanleihen, Unternehmensanleihen, Anleihen staatlicher Stellen und besicherte Anleihen. - 10 %: Immobilien der Industriestaaten

Produkt: Der iShares FTSE EPRA/NAREIT Developed Markets Property Yield ETF (ISIN: IE00B1FZS350) bietet Zugang zu börsennotierten Immobilienunternehmen und Real Estate Investment Trusts (REITs) aus entwickelten Ländern weltweit ohne Griechenland, die eine für ein Jahr prognostizierte Dividenderendite von 2 Prozent oder mehr haben. - 10 %: Rohstoffe (ohne Agrarrohstoffe)

Produkt: ComStage Commerzbank Commodity ex-Agriculture EW Index TR UCITS ETF (ISIN: LU0419741177). Der Commerzbank Commodity (CoCo) ex-Agriculture EW Index bietet Zugang zu den 12 liquidesten und bedeutendsten Rohstoffen, die durch Terminkontrakte abgebildet werden. Alle Rohstoffe sind ursprünglich gleichgewichtet. Halbjährliche Anpassung und Überprüfung.

Hinweis: Die rein beispielhaft ausgewählten Produkte sind ausdrücklich nicht als Produktempfehlungen zu verstehen.

Bei einem einmaligen Anlagebeitrag von 20.000 EUR würde der Anleger nun für 12.000 EUR (60 Prozent der Anlagesumme) den Aktien-ETF, für 4.000 EUR (20 Prozent der Anlagesumme) den Anleihen-ETF und für jeweils 2.000 EUR (je 10 Prozent der Anlagesumme) den Immobilien- sowie den Rohstoff-ETF erwerben. Sollte sich die Gewichtung anschließend durch die unterschiedliche Wertentwicklung deutlich verschieben, müsste der Anleger durch Kauf- und Verkaufstransaktionen die ursprüngliche Gewichtung wiederherstellen. Um unnötige Kosten zu vermeiden, sollte dies beispielsweise nur im Jahresrhythmus und nur dann geschehen, wenn sich die Gewichtung zwischenzeitlich deutlich verändert hat.

Dieser Artikel ist Teil unseres E-Books "Der umfassende ETF-Guide".

Hier können Sie das E-Book kostenlos herunterladen!

habe mir heute ETF701 gekauft

halloo

Für diesen Ansatz gibt es einen ETF, der sogar noch auf die Kosten schaut: ARERO (DWS0R4). Mit einem Sparplan auf diesen ETF sparen wir auch für unsere Kinder und bis jetzt läuft das eigentlich sehr gut.

wie immer, ein super Artikel von Ihnen - vielen Dank für Ihre hervorragenden Artikel und Analysen!