Zinsjäger aufgepasst: Hier gibt es 17 % und mehr!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Rendite und Risiko sind (fast) immer zwei Seiten der selben Medaille. Wer hohe Zinsen will, muss in der Regel auch bereit sein, hohe Risiken zu tragen. Ganz besonders gilt das, wenn man in der aktuellen Niedrigzinsphase auf hohe Zinserträge nicht verzichten will.

So ist es auch kein Wunder, dass Anleihen in türkischer Lira aktuell prozentual zweistellige Zinserträge pro Jahr abwerfen. Erst heute stiegen die Renditen der zehnjährigen türkischen Staatsanleihen auf ein neues Rekordhoch bei über 17 Prozent.

Verantwortlich für die hohen Zinsen ist indirekt die Politik des türkischen Präsidenten Recep Tayyip Erdoğan, die zu einer schweren Vertrauenskrise an den Finanzmärkten und einem totalen Abverkauf der türkischen Lira geführt hat. Um den Absturz der Lira einzudämmen, hat die türkische Zentralbank die Leitzinsen zuletzt dramatisch angehoben. Dies sowie die hohe Inflation in der Türkei hat auch die Renditen der länger laufenden, in türkischer Lira denominierten Anleihen steigen lassen.

Für erneute Unsicherheit hat heute gesorgt, dass Erdoğan seinen Einfluss auf die türkische Notenbank deutlich verstärkt hat. Der Präsident erließ am Dienstag ein Dekret, durch das er künftig selbst den Präsidenten und den Vizepräsidenten der Zentralbank ernennen kann. Zudem machte Erdoğan seinen Schwiegersohn zum Finanzminister. Es ist also davon auszugehen, dass künftig kein anderer als Erdoğan höchstpersönlich über Fiskal- und Geldpolitik entscheiden in der Türkei wird. Die Unabhängigkeit der Notenbank wurde de facto wohl abgeschafft.

Es ist davon auszugehen, dass Erdoğan in den kommenden Monaten versuchen wird, eine Niedrigzinspolitik in der Türkei durchzusetzen, um so die Wirtschaft anzukurbeln. Wiederholt hatte Erdoğan die Zinserhöhungen durch die türkische Notenbank kritisiert. In einem Bloomberg-Interview hatte Erdoğan zudem die These vertreten, dass der Weg zur Bekämpfung der Inflation nicht in höheren, sondern in niedrigeren Zinsen liege. Mit dieser Position steht Erdoğan aber ziemlich alleine da. Niedrigere Leitzinsen könnten zu einem weiteren Inflationsanstieg in der Türkei führen und letztlich auch das Vertrauen in die türkische Währung massiv beschädigen.

Allerdings hat die Lira in den vergangenen Monaten und Jahren bereits dramatisch an Wert verloren. Der Euro legte entsprechend gegenüber der Lira deutlich zu, wie der folgende langfristige Chart des Währungspaares EUR/TRY zeigt. Seit Anfang 2007 hat sich der Wert des Euro gegenüber der türkischen Lira ungefähr verdreifacht.

Ein Großteil der unter Erdoğan drohenden Unsicherheit wurde also durch den Finanzmarkt längst vorweggenommen. Wer damit rechnet, dass die türkische Lira nicht einfach ewig weiter abwerten wird, für den könnten Anleihen in türkischer Lira ein lohnendes Geschäft sein. Denn sollte sich die Abwertung der Lira irgendwann umkehren, winken nicht nur hohe Zinserträge, sondern auch Währungsgewinne. Setzt sich allerdings die Abwertung der türkischen Lira fort, können hohe Währungsverluste drohen. Jedenfalls dann, wenn die Abwertung in Prozent über der jährlichen Rendite liegt.

Türkische Staatsanleihen sind zumindest für Privatanleger in Deutschland kaum handelbar. Es gibt aber zahlreiche andere Emittenten, die Anleihen in türkischer Lira emittiert haben, darunter die Weltbank und die Europäische Investitionsbank (EIB).

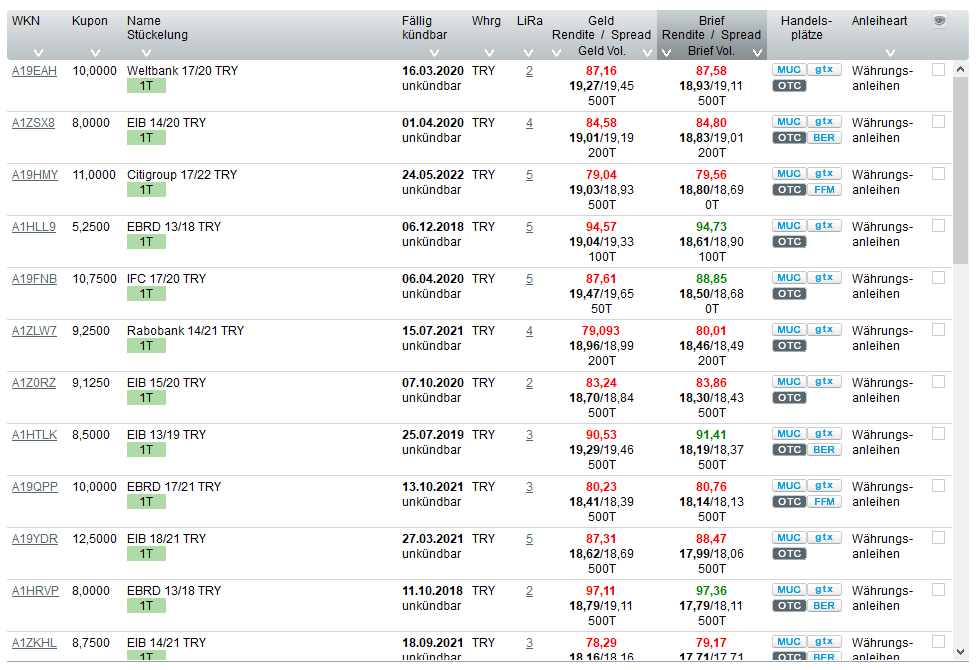

Der folgende Screenshot des Portals bondboard.de der Baader Bank zeigt die aktuell am höchsten rentierenden Anleihen in türkischer Lira, die in Privatanleger-freundlichen Stückelungen gehandelt werden.

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

da viel mir spontan ein: warum gibts die Zinspapiere nicht als Quanto Ausgabe?!

Auch bei „Rendezvous mit Harry“ klang vom hausinternen BNP Experten neulich als ich Gast war an, dass allein seit Jahresbeginn der Zinsgewinn durch Währungsverluste in gleicher Größenordnung verpuffte.

Auch das ist richtig :-)

Ich sehe nur momentan keinen Anlass mir in diesem wirtschaftlich instabilen Umfeld solche Investitionen ins Haus zu holen. Da gibt es eben meiner Ansicht nach kürzere Anlage-Horizonte mit einer entsprechenden Rendite. Ob die jetzt am Ende auch 17% ist oder mehr oder weniger könnten wir beide sicherlich trefflich diskutieren.

Wollte mit meiner Aussage auch nur einen weiteren Aspekt in den Bereich Währungen und den Handel damit reinbringen.

Cheers und gute Trades :-)

Da ist mir die Umrechnerei und das Währungsrisiko zu nervig.

Da handle ich lieber einen endlos laufenden Schein (KO-Produkt) in die entsprechende Richtung. Aktuell bspw. einen KO Schein auf den weiteren Verfall der türkischen Lira.

Den kann man sauber positionieren und das Risiko kontrollieren.

17% auf den Nennwert in Lira, nach Ende der Laufzeit in Euro umgewandelt sieht das ganze unterm Strich dann deutlich anders aus. Setzt sich der Wertverfall Liras fort, macht man eventuell sogar große Verluste.