Zinsen und Aktienmarkt: Erwartungen beginnen zu drehen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

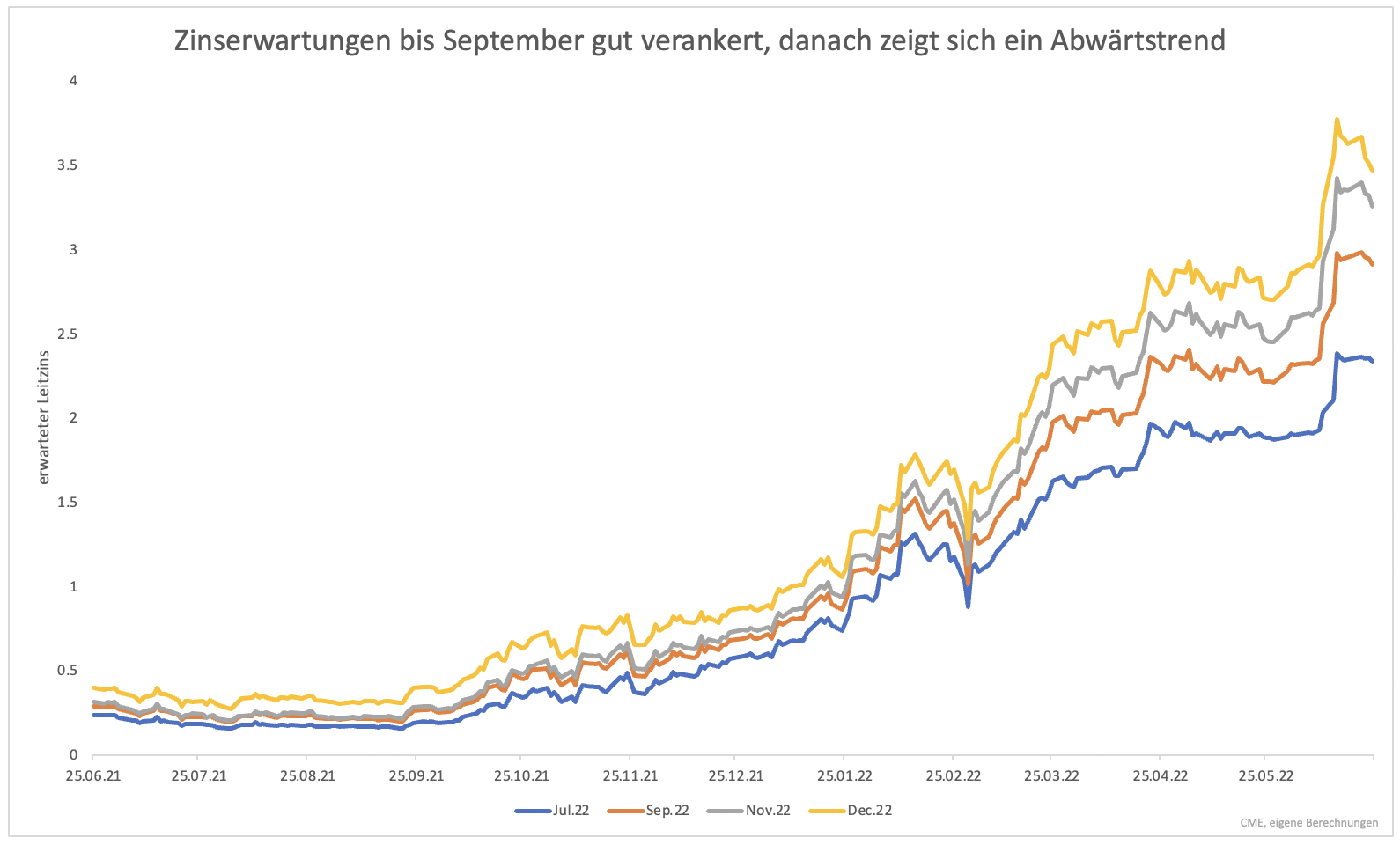

Wie wichtig Erwartungen sind, darüber hatte ich vergangene Woche hier berichtet. Kurz zusammengefasst ist für die Aktienkurse nicht wichtig, was mit der Wirtschaft jetzt gerade geschieht, sondern ob zukünftig eine Verbesserung oder Verschlechterung der Lage erwartet wird. Bisher schraubten Anleger ihre Erwartungen immer weiter nach oben, ob bei der Inflation oder den Zinsen. Das Wirtschaftswachstum wirkte robust. Entsprechend gab es keinen Grund, von einem Rückgang der Inflation auszugehen oder einen weniger aggressiven Zinspfad zu erwarten. Nun trüben sich die Wirtschaftsdaten im Eiltempo ein. Intuitiv möchte man meinen, dass dies schlecht für Aktien ist. In diesem Fall sind „Bad news good news.“ Weniger Wachstum oder gar Rezession bedeutet weniger Preisdruck und weniger aggressive Zinsschritte. Die Lage wird gerade schlechter, dafür hellt sich dadurch der Ausblick auf. Das lässt sich aktuell sehr gut anhand der Zinserwartungen feststellen. Für Juli erwarten Anleger in den USA einen Leitzins von 2,33 %. Der Leitzins liegt derzeit in der Bandbreite von 1,5-1,75 % und effektiv stand er in den vergangenen Tagen bei 1,58 %. Damit erwarten Anleger mit sehr hoher Sicherheit im Juli einen Zinsschritt von 0,75 Prozentpunkten. Für September wird ein Leitzins von 2,9 % erwartet. Dies entspricht einem Zinsschritt von 50 Basispunkten. Die Erwartungen bis September sind relativ stabil. Der erwartete Leitzins im November und Dezember hingegen ist rückläufig (Grafik 1). Noch vor kurzem wurden 3,77 % per Jahresende erwartet, nun sind es nur noch 3,47 %, ein ganzer Zinsschritt von 25 Basispunkten weniger.

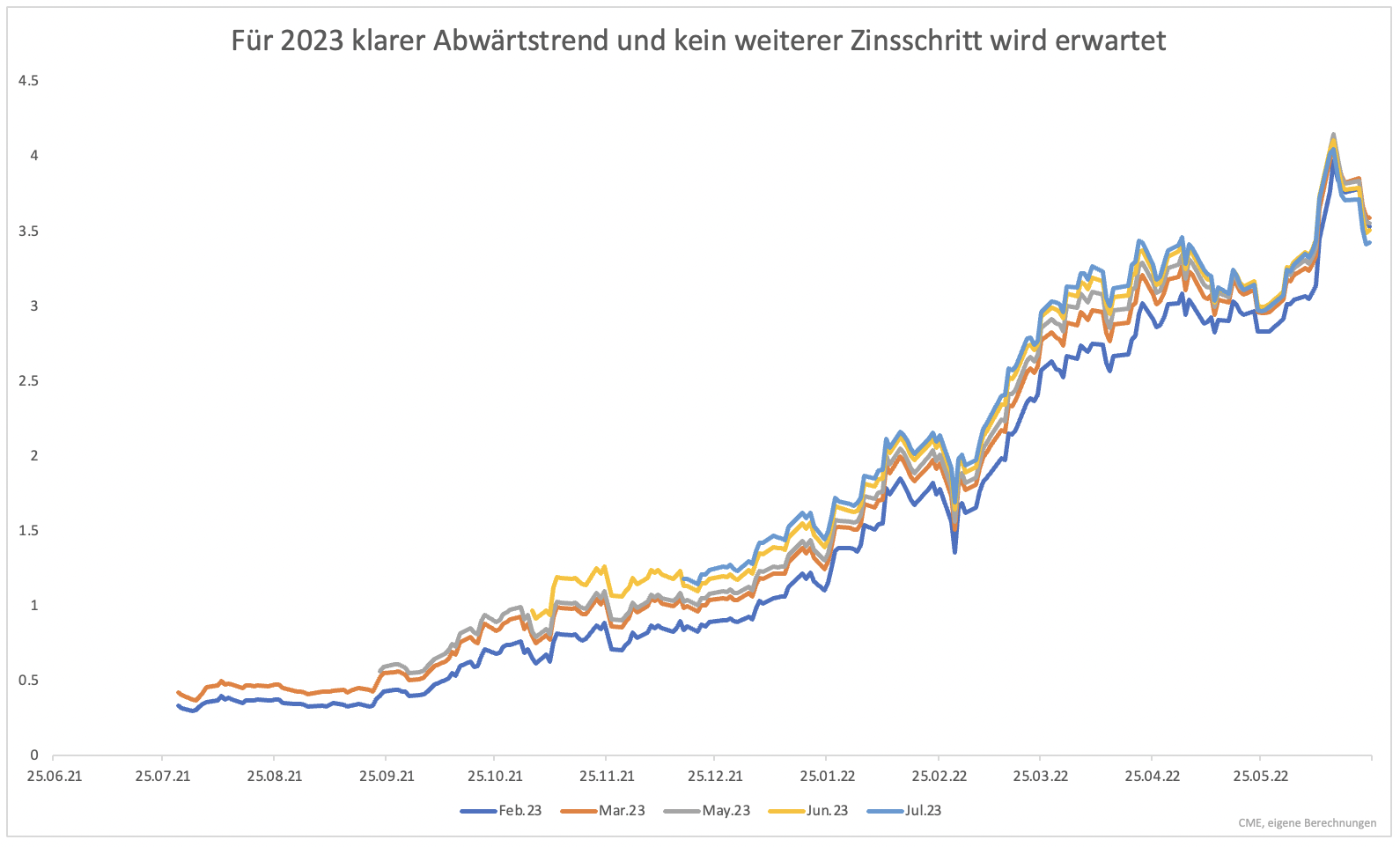

Noch deutlicher wird der Trendwechsel, wenn man in das Jahr 2023 blickt. Mitte Juni wurde ein Erwartungshoch bei 4,14 % erreicht. Inzwischen liegt es bei 3,5 % (Grafik 2). Bereits Ende 2022 soll ein Leitzins von 3,5 % erreicht werden. Mit anderen Worten: Für 2023 wird gar keine Straffung mehr prognostiziert.

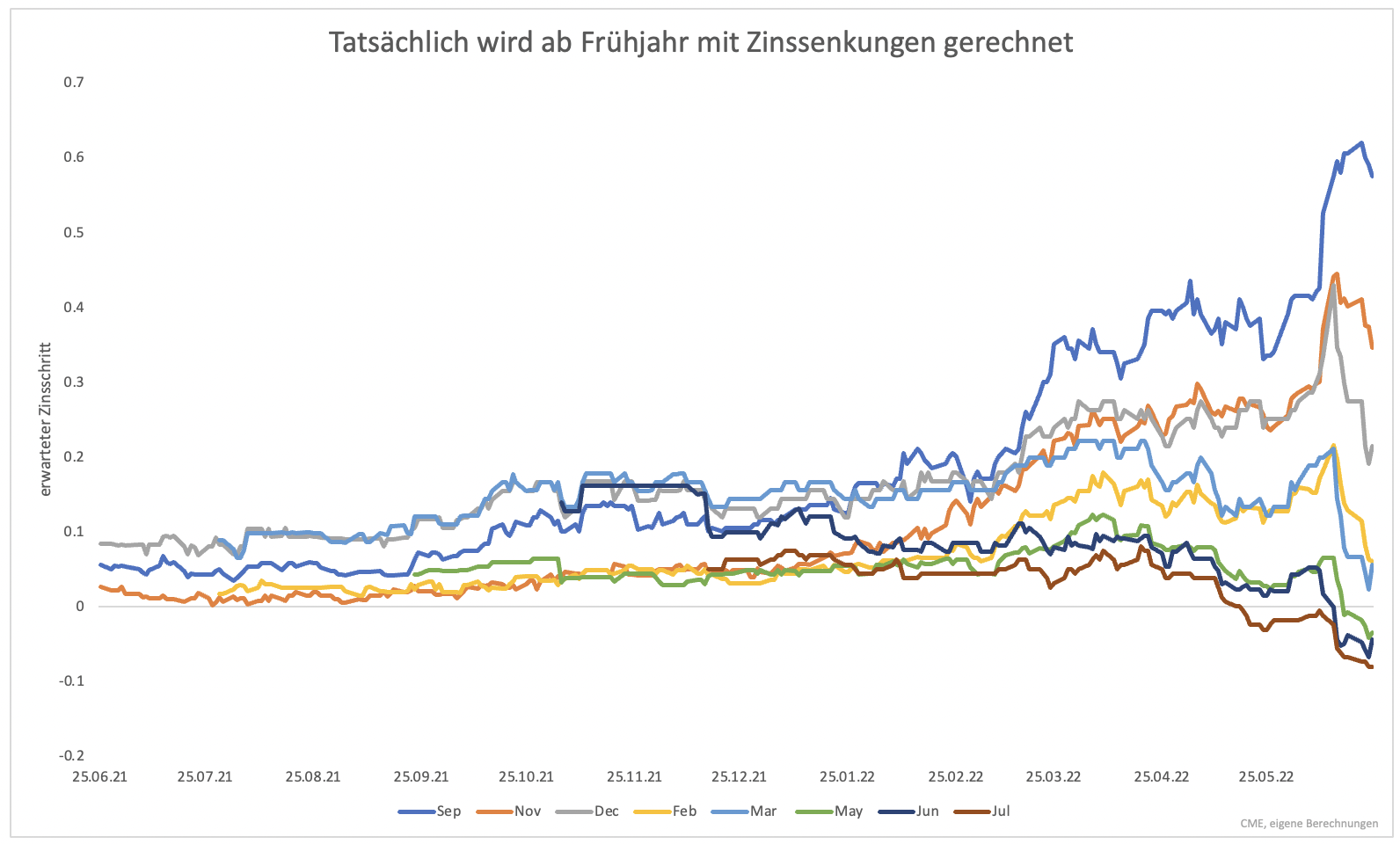

Drückt man die Leitzinserwartung in den jeweils erwarteten Zinsschritten aus, zeigt sich hier ein klarer Abwärtstrend. Für Mai 2023 wird inzwischen ein negativer Wert angezeigt. Das gilt auch für Juni und Juli 2023. Anleger können sich die ersten Zinssenkungen im Frühjahr 2023 vorstellen (Grafik 3).

Anstatt immer höhere Zinsen zu erwarten, werden nun niedrigere erwartet. Das liegt an der wirtschaftlichen Entwicklung. Das Wachstum kühlt sich derzeit in den USA und Europa rasant ab. Es ist nicht ausgeschlossen, dass sich die USA bereits in einer Rezession befinden. Das bringt die Inflation zwangsläufig wieder in geordnetere Bahnen und die Geldpolitik kann für den Finanzmarkt freundlicher werden.

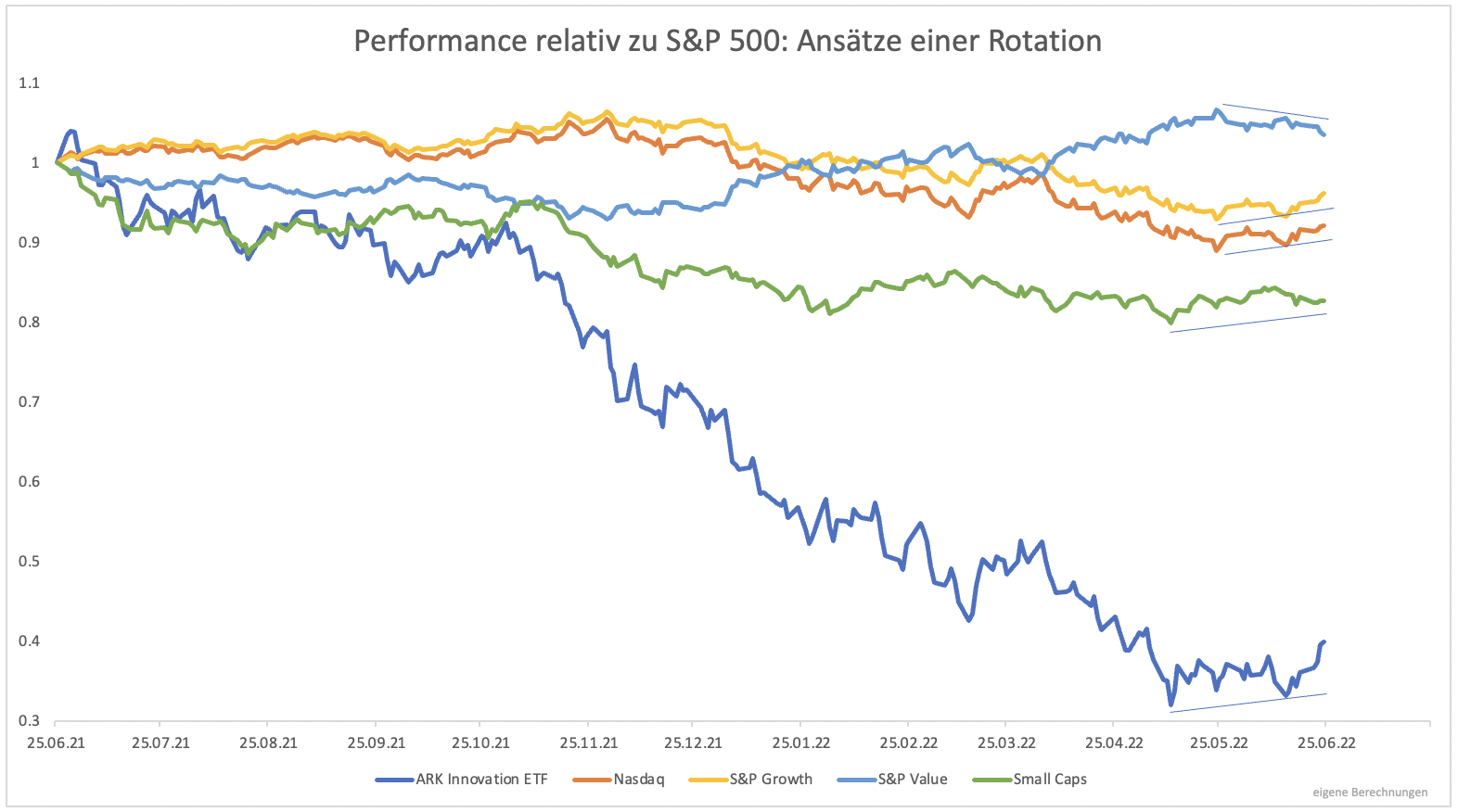

Anleger haben die Eintrübung bereits eingepreist und beginnen nun schon damit, den möglichen nächsten Aufschwung zu wittern. Der Markt blickt ungefähr sechs Monate in die Zukunft und in sechs Monaten werden bereits keine Zinserhöhungen mehr gesehen. Auch am Aktienmarkt zeigt sich ein erstes Indiz für einen Stimmungsumschwung.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.