Wieso trauen Anleger den guten US-Wachstumszahlen nicht?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Wachstumszahlen für das dritte Quartal waren nicht nur so gut wie erwartet, sondern noch besser. Die reale Wirtschaftsleistung legte gegenüber dem Vorquartal um 1,2 % zu. Von den hohen Wachstumszahlen im Rebound nach den Covid-Lockdowns abgesehen, muss man bis in das Jahr 2014 zurückgehen, um ähnlich gute Werte zu finden.

Je schneller die Wirtschaft wächst, desto besser sollte es für die Börse sein. Das Gewinnwachstum von Unternehmen orientiert sich am Wirtschaftswachstum. Mehr Wachstum bedeutet auch mehr Gewinn. Bei gleicher Bewertung des Marktes können die Kurse steigen. Hohes Wachstum hat noch einen zweiten positiven Effekt. Läuft die Wirtschaft auf Hochtouren, ist das Angebot knapp. Zusätzliche Nachfrage kann nicht einfach bedient werden. Unternehmen haben eine größere Preissetzungsmacht. Die Margen können steigen.

Gute Neuigkeiten werden von Anlegern jedoch seit Monaten schlecht aufgefasst. Das ist schnell erklärt. Kühlt sich das Wachstum nicht ab, bleiben die Zinsen lange auf hohem Niveau. Je länger Zinsen und Anleiherenditen auf hohem Niveau verharren, desto größer sind die langfristigen Folgen. Unternehmen haben sich in den Jahren 2020 und 2021 günstig finanziert. Die Schulden müssen irgendwann refinanziert werden. Bleiben die Zinsen hoch, geschieht dies zu einem deutlich höheren Zins, was die Margen drückt.

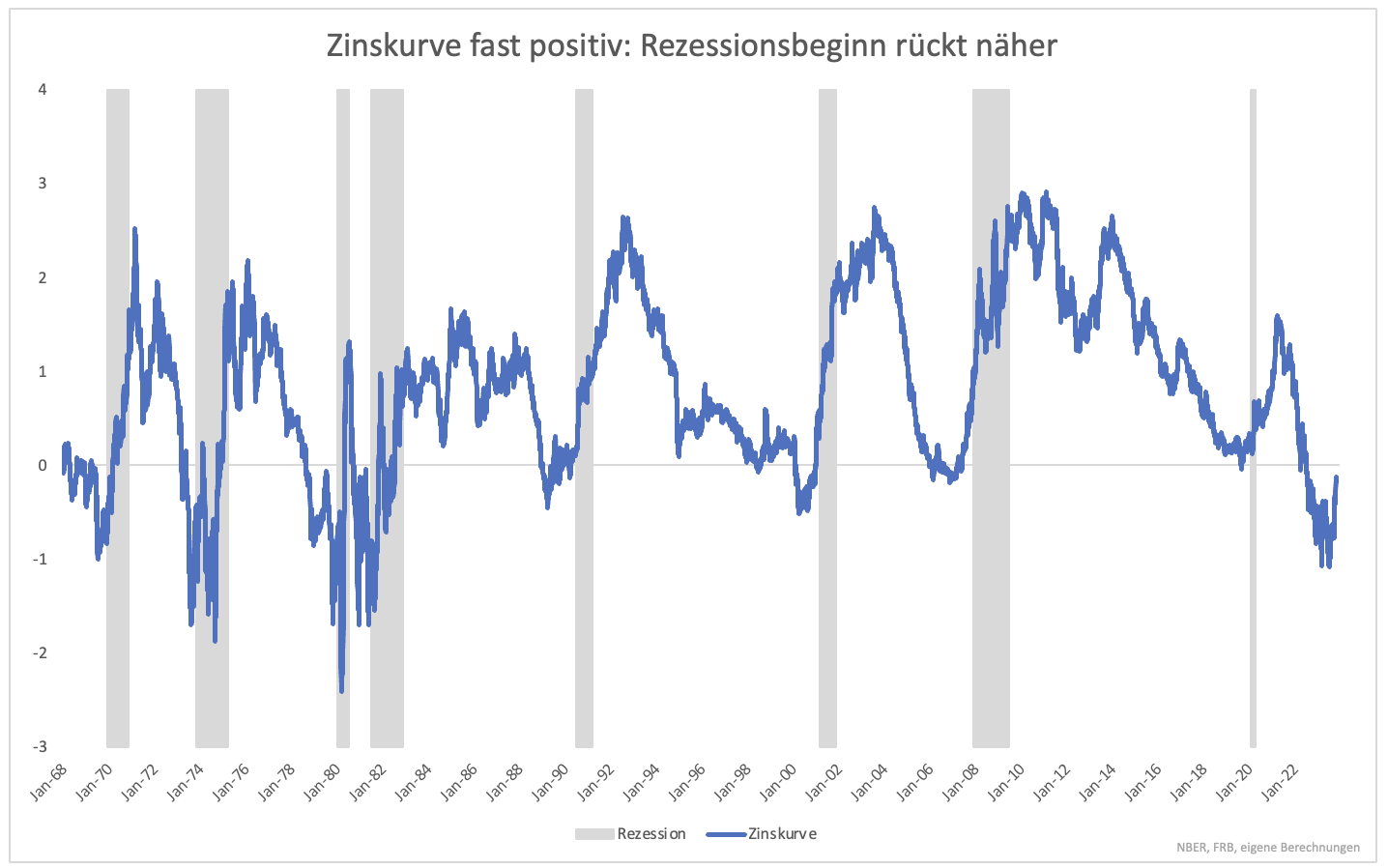

Schnelles Wachstum ist daher nicht nur positiv. Auch der Anleihemarkt mahnt weiterhin zur Vorsicht. Die Zinsdifferenz von langfristigen zu kurzfristigen Anleihen steigt an. Dringt sie aus dem negativen Bereich in den positiven vor, ist eine Rezession nicht mehr weit (Grafik 1). Noch ist der Zinsspread nicht positiv. Der Zeitpunkt scheint allerdings greifbar.

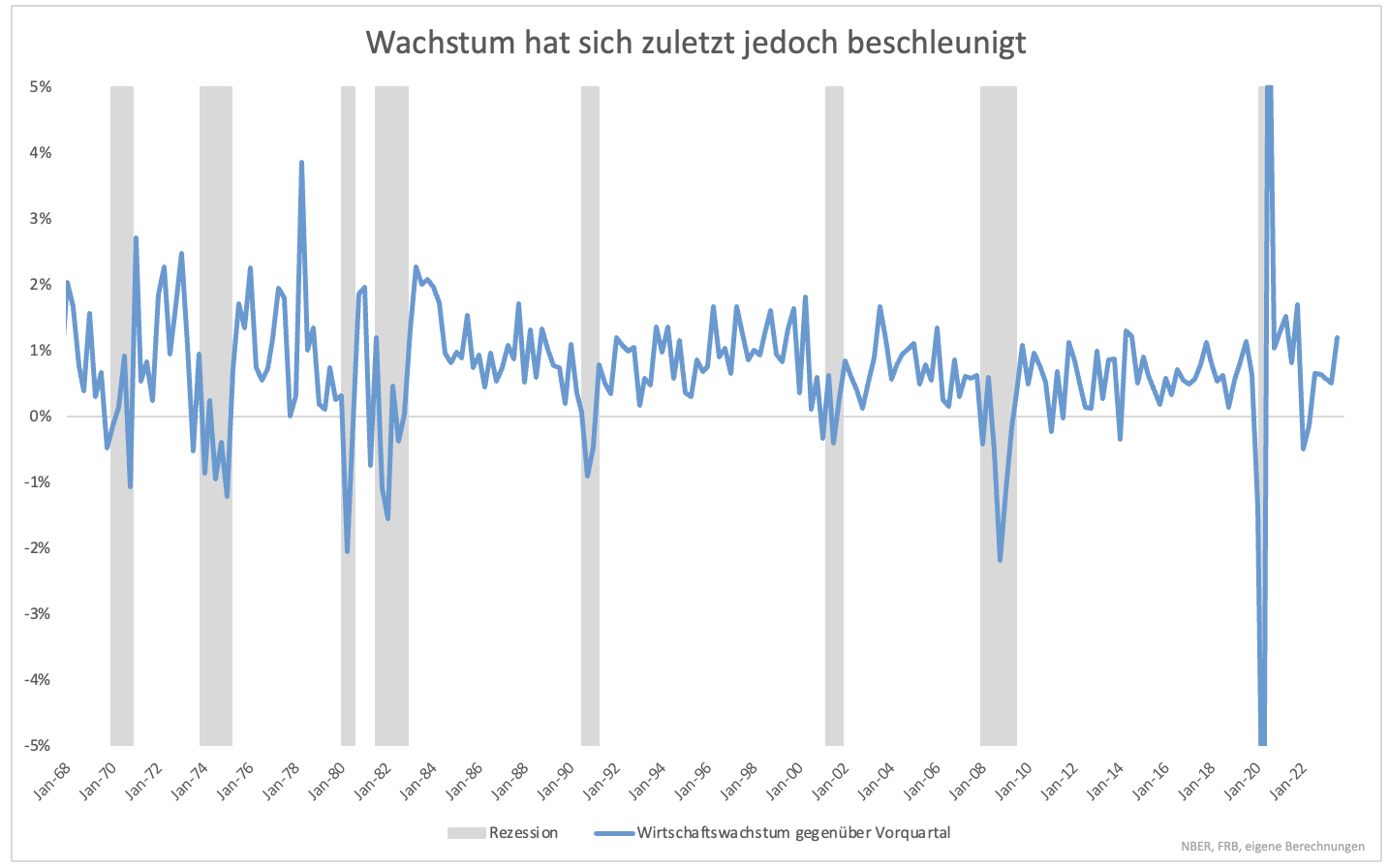

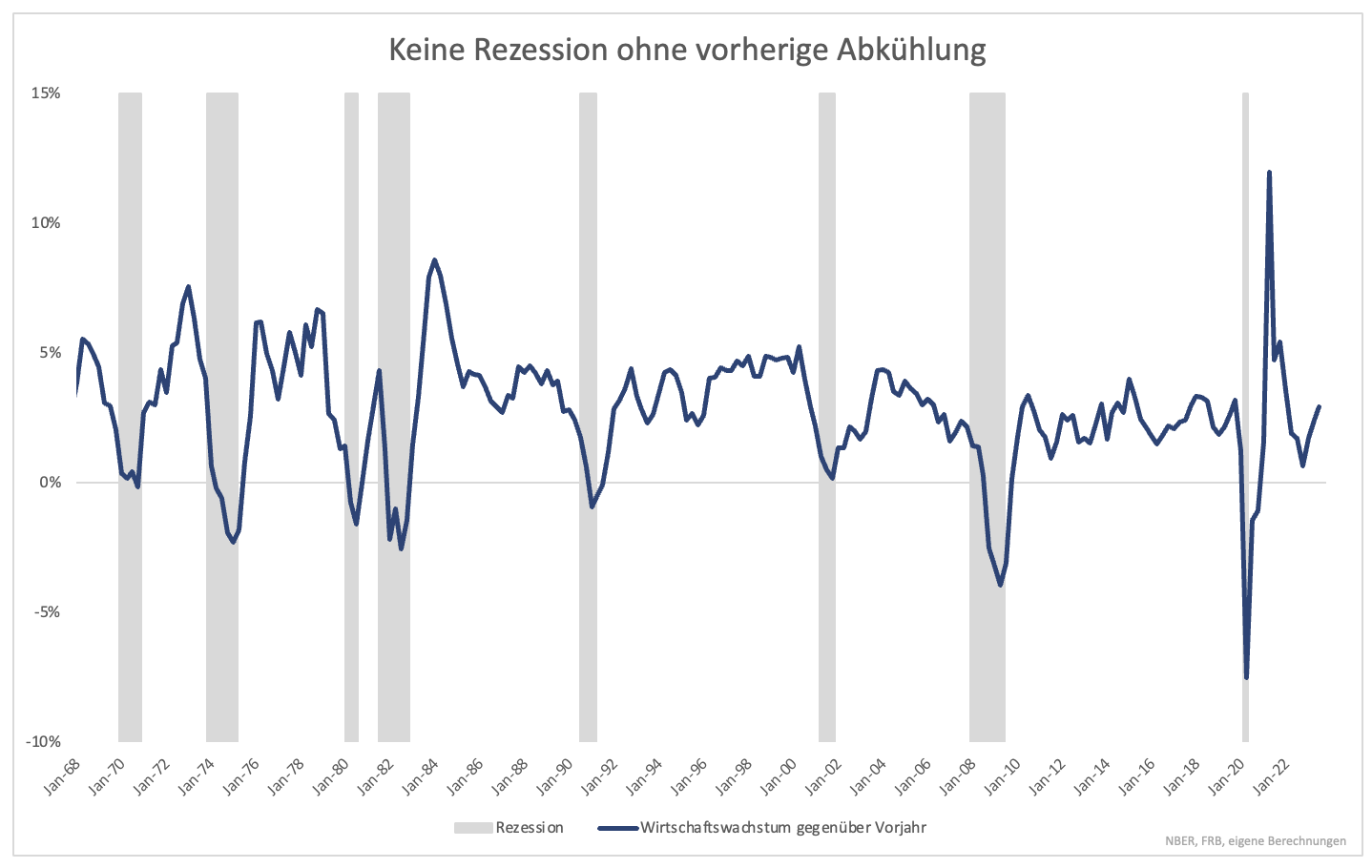

Nicht zuletzt deswegen warnen Investoren wie Bond-Könige wie Bill Gross oder Jeffrey Gundlach vor einem baldigen Rezessionsbeginn. Was ihnen dabei entgeht, sind zwei Dinge. Zum einen nimmt man ein Signal nicht vorweg. Signale mögen sich anbahnen, doch so lange sie sich nicht manifestieren, ist es bedeutungslos. Zum anderen kündigen sich Rezessionen durch eine Wachstumsverlangsamung an (Grafiken 2 und 3).

Das Wachstum beginnt sich drei Quartale vor Rezessionsbeginn abzukühlen. Die ersten Modelldaten für das laufende Quartal zeigen eine Wachstumsrate von annualisiert 2,3 % bis 2,7 % an. Der Trend ist ansteigend. Das Wachstum könnte sich dennoch im Vergleich zum abgelaufenen Quartal verlangsamen. Der Regel nach sollte es nicht vor dem dritten Quartal 2024 zu negativem Wachstum kommen.

Selbst bei einer Abkühlung ist das Wachstum hoch genug, um das höhere Zinsniveau zu verkraften. Ein „Goldilocks-Szenario“ ist immer noch denkbar. In diesem Fall sind zwar die Zinsen hoch, doch das Wachstum und die Inflation bleiben ebenfalls überdurchschnittlich. Eine Inflationsrate im Bereich von 3 % ist nichts, was die Fed dazu bewegen wird, die Wirtschaft in eine Rezession zu zwingen. Aus fundamentaler Sicht bleibt der Ausblick für den Aktienmarkt moderat positiv. Anleger trauen dem aktuellen Goldilocks-Szenario nicht, weil sie sich schlichtweg nicht vorstellen können, dass es anhält.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.