Wie viel Potenzial hat der Aktienmarkt jetzt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 2.584,96 Pkt (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.584,96 Pkt (Chicago Mercantile Exchange)

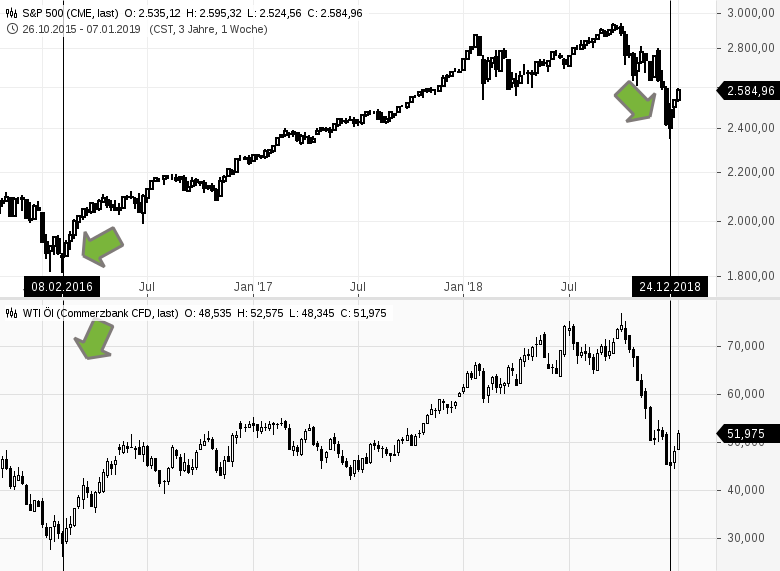

Als Anleger lässt man sich gerne vom Tagesgeschehen beeinflussen. Noch Ende 2018 schien die Welt unterzugehen, jetzt auf einmal ist von Rally die Rede. Hat sich die Welt wirklich so schnell verändert, dass das alles gerechtfertigt wäre? Die Börse verändert sich deutlich schneller als die Welt. Manchmal hilft es, einen Schritt zurückzumachen. Die Korrektur, die im Oktober begonnen hat, war vor allem durch zwei Dinge getrieben. Einerseits kam plötzlich die Angst vor einer Rezession auf und einer Notenbank, die darauf nicht reagiert. Andererseits kam der Ölpreis massiv unter Druck.

Letzteres ist für viele vielleicht kein Argument. Denke wir aber einfach an den Jahreswechsel 2015/16 zurück. Wem da die aktuelle Situation nicht bekannt vorkommt, kann sich die Entwicklung noch einmal in Erinnerung rufen. Die Parallelen sind kaum zu übersehen.

Damals wie heute gab es große Angst vor einem Abschwung. Der Markt hielt sich lange Zeit ganz gut. Zum Jahreswechsel kam dann Panik auf, nicht zuletzt auch deswegen, weil die Aktien aller Rohstoffunternehmen in sich zusammenfielen. Der Rohstoffsektor hat den ganzen Markt stark nach unten gezogen.

Das ist heute ganz genau wieder so. Wie damals gehe ich persönlich davon aus, dass wir mit dem Schrecken davonkommen. Zum einen liegt es daran, dass wir eine Wachstumsdelle sehen und keine Rezession. Zum anderen hat nun die US-Notenbank signalisiert, dass sie mit ihrer Geldpolitik flexibel sein wird.

Die Börse wird im ersten Quartal unruhig bleiben. Themen wie der Brexit sind noch lange nicht vom Tisch. Generell dürfte die Erkenntnis, dass wir keine neue Krise haben werden, zu steigenden Kursen führen. Luftsprünge darf man aber nicht erwarten.

Anleger freuen sich nun erst einmal darüber, dass sie mit dem Schrecken davongekommen sind. Dabei wird nicht beachtet, was an Kurssteigerungen überhaupt gerechtfertigt ist. Das kommt erst später. Jetzt wird erst einmal gekauft.

Geht die Euphorie zu Ende, kommen wieder mehr die Fundamentaldaten in den Blick. Diese sprechen eine klare Sprache. Auch ohne Rezession wird Gewinnwachstum Mangelware bleiben. Die Margen der US-Unternehmen kommen seit Jahren unter Druck. Da die Arbeitslosenrate immer weiter fällt, beginnt nun das Lohnwachstum erst so richtig.

Irgendwer muss höhere Löhne zahlen. Das sind die Unternehmen. Die Margen geraten entsprechend unter Druck (siehe Grafik). Die Steuersenkung hat den Trend zu geringeren Margen kurzfristig aufgehalten. 2019 setzt sich dieser Trend fort.

2019 werden Unternehmen nur unwesentlich mehr verdienen als 2018. Massiv höhere Kurse sind also aus fundamentaler Sicht überhaupt nicht gerechtfertigt. Das werden Anleger merken, wenn die Kurse wieder nah an die Allzeithochs heranreichen.

Zusammengefasst ist das Szenario also folgendes: Anleger freuen sich, dass es keine Rezession gibt (zumindest jetzt nicht) und kaufen ohne Blick auf Fundamentaldaten. Nahe der Allzeithochs werden diese Daten wieder wichtiger und Anleger werden feststellen, dass die Bewertung schon wieder üppig ist. Sehr viel mehr als 10 % ist auf der Oberseite in den USA kaum zu holen.

Autor: Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.