Wie sich die Korrektur im DAX von der in den USA unterscheidet

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 13.597,14 Pkt (XETRA)

Das Jahr 2022 war bisher fast überall auf der Welt ein sehr schwieriges. In Europa ist das kein Wunder. Der Krieg ist nah und insbesondere bei den Gaspreisen macht sich die Abhängigkeit von Russland bemerkbar. Verbraucher und Unternehmen werden diesbezüglich jetzt und in Zukunft mehr belastet als in den USA. Die Preise für Erdgas sind in den USA viel niedriger als in Europa. Bei anderen Rohstoffen gelten zwar Weltmarktpreise, da der Euro jedoch gegenüber vielen Währungen abwertet, schlagen höhere Preise mehr durch. Unter diesen Umständen ist es fast ein Wunder, dass der Dax in diesem Jahr lediglich gleich viel verloren hat wie der S&P 500. Eigentlich würde man das Gegenteil erwarten.

Vergleicht man die Performance des Dax mit dem Nasdaq 100 ist der Unterschied groß. Der Dax schlägt den Technologieindex um mehr als acht Prozentpunkte. Das ist eine enorme Outperformance. Der Grund ist schnell gefunden. Lange Zeit profitierte der US-Markt nicht nur von der höheren Gewichtung von Technologiewerten, sondern auch von Megacaps, die ein Jahrzehnt lang praktisch nur steigen konnten.

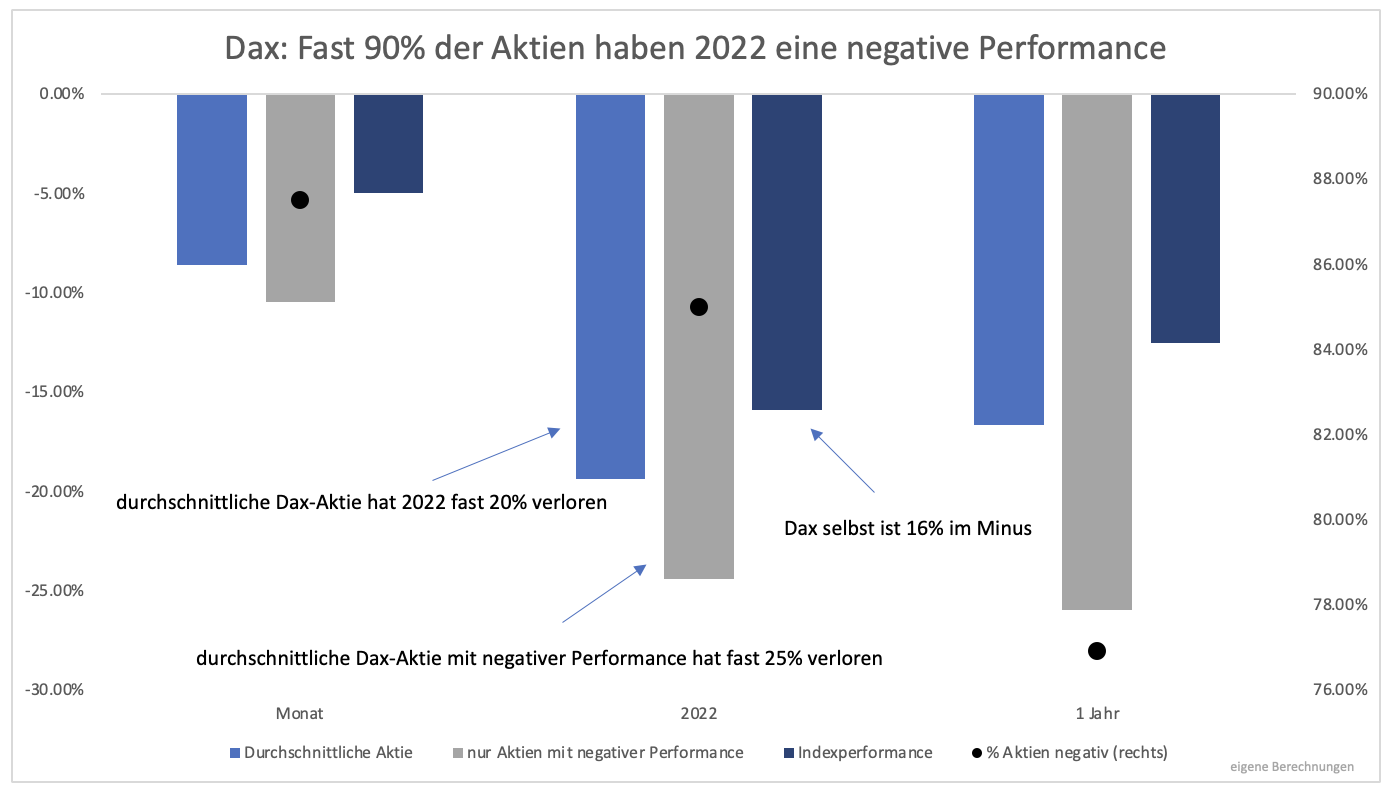

In Korrekturen flüchten Anleger normalerweise in die Aktien von Großunternehmen. Diese Firmen gelten als widerstandsfähiger. Das äußert sich in einem Unterschied wie ein Index im Vergleich zur durchschnittlichen Aktie performt. Der Dax selbst hat in diesem Jahr 16 % eingebüßt. Die durchschnittliche Dax Aktie hingegen weist ein Minus von etwas mehr als 19 % aus (Grafik 1).

Wenn die durchschnittliche Aktie tiefer im Minus liegt als der Gesamtmarkt heißt das, dass Aktien mit hoher Gewichtung besser performen. Genau das ist beim Dax der Fall. Es ist die traditionelle Flucht in die größten Unternehmen. Diese Systematik gilt im Dax auch auf anderen Zeitebenen, z.B. im vergangenen Monat oder den vergangenen 12 Monaten.

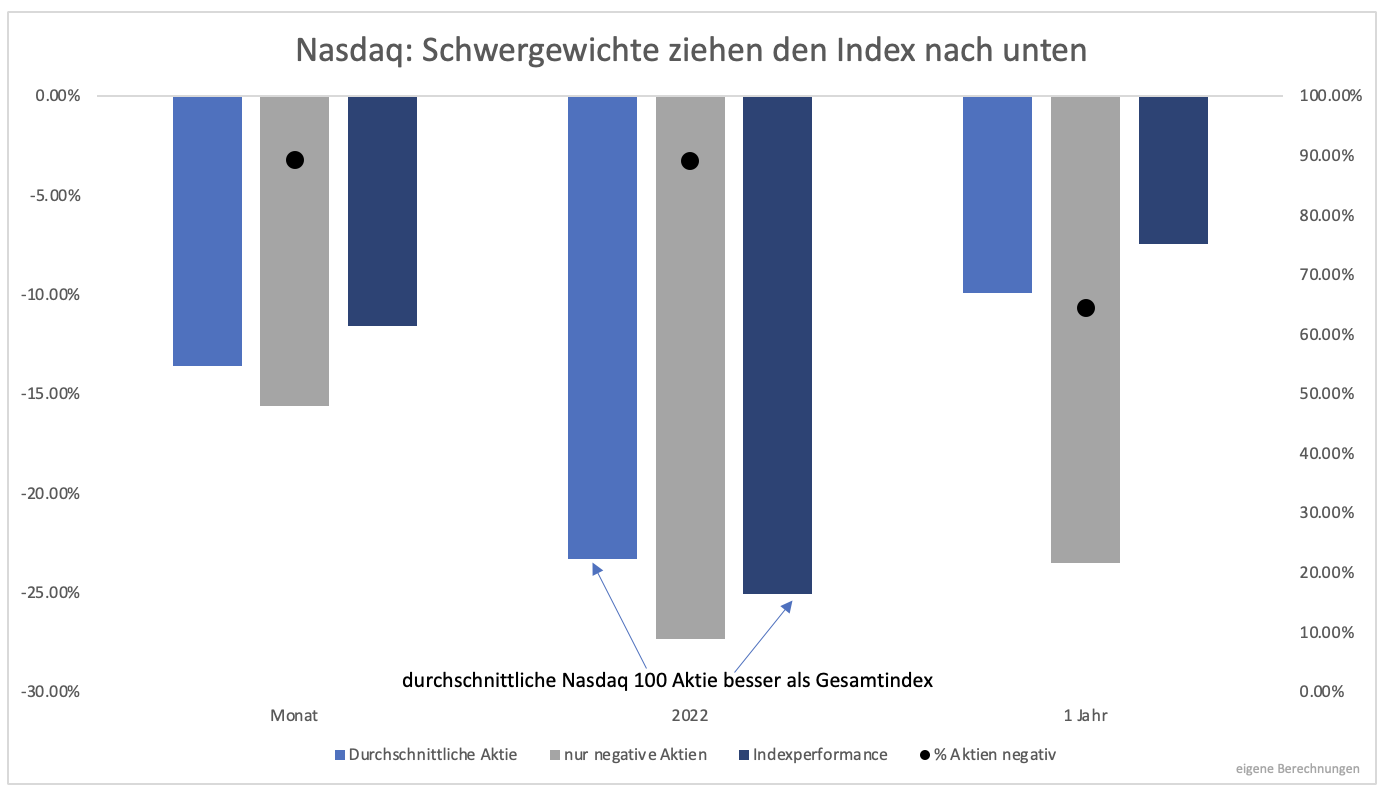

Beim Nasdaq verhält es sich anders. In den vergangenen 12 Monaten verlor die durchschnittliche Aktie 10 %, der Index jedoch nur 7 % (Grafik 2). In diesem Jahr verlor der Index mit 25 % mehr als die durchschnittliche Aktie (23 %). Aktien mit hoher Gewichtung verlieren also stärker. Die Korrektur der Überbewertung der Megacaps hat begonnen.

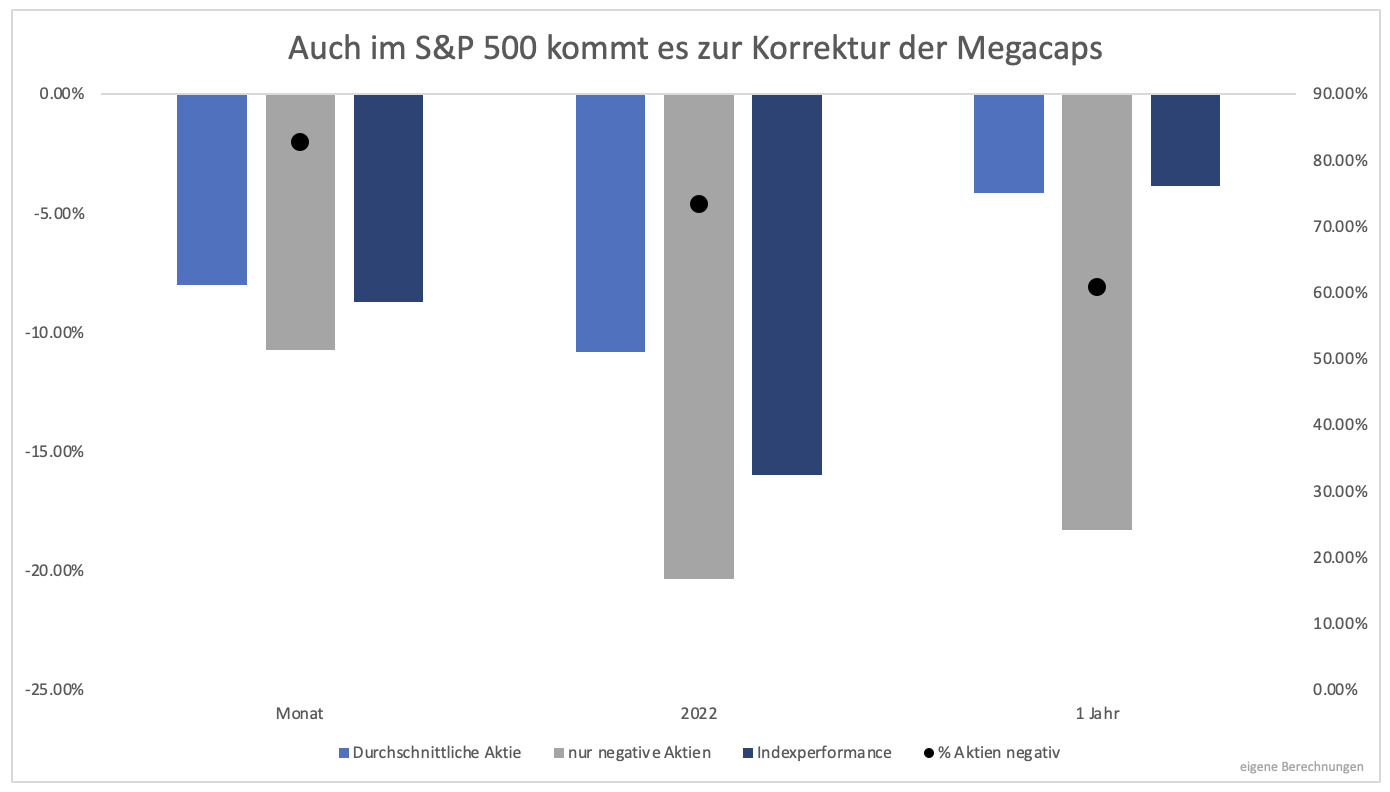

Wenig intuitiv ist das Ergebnis beim S&P 500. Auch hier korrigiert der Index mehr als der Durchschnitt. Die Differenz ist sogar größer als beim Nasdaq 100. Das macht nicht sofort Sinn, da zuletzt die Tech-Megacaps korrigierten und per Definition der Technologieindex Nasdaq mehr betroffen sein sollte.

Megacaps korrigieren zwar stärker als der Durchschnitt, allerdings enthält der Nasdaq auch viele frühere Hype-Aktien, die von der Pandemie profitierten. Dieses Segment senkt den Durchschnitt im Nasdaq. Im S&P 500 fehlt dieses Extrem eines Segments. Daher kommt die Megacap-Korrektur deutlicher zum Tragen.

Das Ergebnis der unterschiedlichen Korrekturen ist immer noch das gleiche. Die Kurse fallen. Der Dax hat jedoch nicht das Überbewertungsproblem eines Segments wie in den USA. Mittel- und langfristig sollte sich der Dax gegenüber US-Aktien behaupten können. Wer nicht auf US-Aktien verzichten will, sollte gleichgewichtete Indizes bevorzugen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.