Der große ETF-Hype: Darum sind Indexfonds brandgefährlich!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Warren Buffett nannte Derivate einmal finanzielle Massenvernichtungswaffen. ETFs ("Exchange Traded Funds"" sind nun keine Derivate, aber ihre Verbreitung birgt nicht weniger Gefahren. Buffett rät vielen Anlegern, dass sie am besten einen Index-Fonds mit geringen Kosten kaufen sollten. Vor einigen Jahren war das noch ein guter Rat. Inzwischen ist diese Empfehlung geradezu fahrlässig, denn ETFs können für Anleger gigantische Verluste bringen.

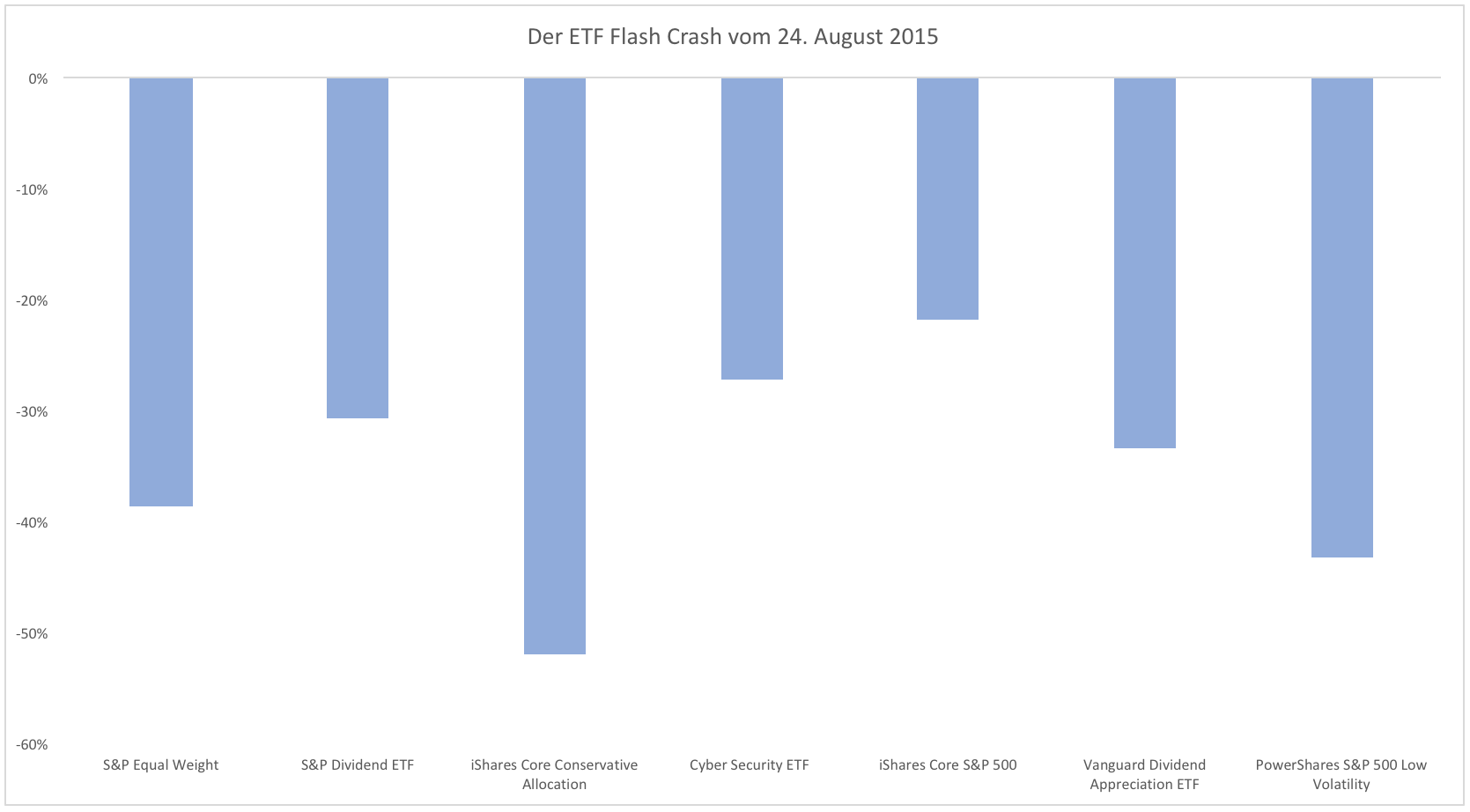

Vor mittlerweile fast 3 Jahren bekamen Anleger einen Vorgeschmack darauf. Am 24. August 2015 fiel so mancher ETF um mehr als 30 %. Grafik 1 zeigt eine Auswahl an ETFs, die betroffen waren. Die tatsächliche Liste ist sehr, sehr lang und kann hier nicht abschließend dargestellt werden. Das ist auch nicht notwendig, denn das Problem wird auch durch die genannten Beispiele gut illustriert.

Am 24. August ging es mit dem Markt abwärts. Der S&P 500 verlor in der Spitze 5 %.

Das ist schon ein gewaltiger Einbruch, doch im Vergleich zu den ETFs war das gar nichts. Einige ETFs, die den S&P 500 abbilden, verloren über 20 % an Wert. Besonders pikant waren die Verluste von ETFs, die mit den Prädikaten konservativ und geringe Volatilität bezeichnet sind. Der iShares ETF, der im Namen schon eine konservative Allokation verspricht, verlor über 50 %. Der ETF, der im Namen mit geringer Volatilität wirbt, verlor über 40 %. Was ist da also schiefgegangen?

Für den ETF Crash gibt es eine gute Erklärung. ETFs beinhalten zwar die Werte eines Index, den sie abbilden, doch Anleger handeln diese Werte nicht direkt. Ein ETF ist praktisch wie eine Aktie, deren Kurs durch Angebot und Nachfrage bestimmt wird. Will jeder verkaufen, aber niemand kaufen, kann der ETF Kurs massiv vom Index, den er abbildet, abweichen. Genau das geschah 2015. Doch wie konnte es überhaupt dazu kommen?

Lesen Sie dazu auch:

- ETF (Exchange Traded Funds) - Die komplette Einführung!

- Das ETF-Weltportfolio: Die ganze Welt in einem Depot!

- ETF: Clever investieren mit passiven Indexfonds

Eine unglückliche Verkettung von Umständen führte zu dem Selloff. Für Aktien wie auch für ETFs gibt es Market Maker. Diese stellen Liquidität zur Verfügung. Will jemand seinen ETF verkaufen, findet auf dem freien Markt aber keinen Käufer, springen für gewöhnlich Market Maker ein.

Am 24. August 2015 war das nicht der Fall. Market Maker für ETFs stellen nach dem Arbitrage-Prinzip Liquidität zur Verfügung. Jeder ETF hat einen inneren Wert. Dieser Wert ist der Wert aller Einzelkomponenten des Index. Beim Dax entspricht der faire Wert eines Dax-ETF also der gewichteten Summe der Werte aller 30 Dax-Komponenten.

Nehmen wir an, ich wollte meinen S&P 500 ETF losschlagen. Der faire Wert des ETF liegt bei 100. Zu diesem Preis findet sich aber kein Käufer. In diesem Fall stellt mir ein Market Maker einen Kurs, der knapp unterhalb des fairen Wertes liegt. Ich kann dann z.B. zu 99.9 verkaufen. Der Market Maker stellt diese Liquidität zur Verfügung und streicht gleichzeitig einen Gewinn ein, da er mir den ETF unterhalb des fairen Wertes abnimmt.

Damit diese „Arbitrage-Liquidität“ funktioniert, müssen Market Maker wissen, was der faire Wert ist. Das war am 24. August zur Handelseröffnung nicht möglich. Viele Einzelaktien waren vom Handel ausgesetzt. Wenn es keine Kurse gibt, lässt sich der faire Wert nicht bestimmen. Market Maker stellten also keine Kurse. Der Markt war ganz auf sich alleine gestellt.

Kostenlos: Laden Sie jetzt den definitiven ETF-Guide herunter!

Da jeder verkaufen wollte, kam es zum Crash. Erst eine Stunde nach Handelsbeginn normalisierte sich die Lage. Die meisten Aktien waren wieder handelbar und so begann das Market Making wieder zu funktionieren. Wer einen automatischen Stop Loss auf seinen Positionen hatte, verlor je nach ETF zwischen 20 % und 60 %.

ETFs können also richtig gefährlich sein. Je beliebter sie werden, desto problematischer ist die Lage. Da ETFs passive Anlageinstrumente sind, werden immer weniger Aktien aktiv gehandelt. Aktiver Handel findet statt, wenn Anleger das Gefühl haben, dass ein Einzelwert über- oder unterbewertet ist. Je mehr Anleger sich dafür nicht mehr interessieren, desto weniger aktiver Handel findet statt.

So mancher ETF mag als Gesamtkonstrukt sinnvoll sein. Da durch einen ETF aber pauschal Dutzende oder Hunderte Einzelwerte gekauft werden, kommt es zu Verzerrungen. So manche Aktie im S&P 500 wird durch ETFs hochgekauft und weist astronomische Bewertungen auf. Betrachtet man diese Unternehmen für sich, würde man die Finger davon lassen. Wer hingegen einen ETF kauft, kann solche Aktien nicht außenvorlassen und trägt zu weiterer Überbewertung bei.

Je mehr Anleger ETFs kaufen, desto geringer wird der aktive Handel und der Float (frei handelbare Aktien). Je mehr frei handelbare Aktien zur Verfügung stehen, desto liquider ist ein Wert – grob gesagt. ETFs graben Einzelaktien Liquidität ab, sodass es wie im August 2015 wegen fehlender Liquidität bei Einzelwerten zu Handelsstopps kommt. Kommt es zu diesen Stopps, gibt es für die ETFs kein Market Making mehr und sie brechen ein. Ein Teufelskreis.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Wer setzt denn bitte bei einer langfristigen Geldanlage über Jahrzehnte hinweg ein SL? Buy Order auf 3/4 (um solche "Panik-Peaks" mitzunehmen) und schlafen legen...

Ich sehe da kein Problem. Wie CS ausführt, hat sich der Markt nach einer Stunde wieder

normalisiert. Die Aktien hatten wieder einen Wert und der Verlust würde maximal 5% betragen. Mit anderen Worten, wer das Dilemma verpennt hat, konnte nach ein paar Tagen ohne Verlust verkaufen. Sehe ich das zu unkompliziert ? :)

Herr Schmale, Sie haben einen sehr interessanten Beitrag geschrieben. Leider vermisse sich eine Angabe über den Handelsplatz für diesen "Flash Crash". Meines Wissens hatte dieser Crash seinen Auslöser in den USA. Das ist wichtig zu wissen. Dort hat man ein anderes Handelssystem als in Deutschland. Die Deutsche Börse hat eine Volatilitätsunterbrechung im ETF-Handel. Weicht der ETF-Kurs von dem Mittelkurs eines definierten Zeitraums der Vergangenheit ab, wird der Auftrag an den Market Maker zurückgegeben. Dieser muss erneut einen Preis ermitteln. Dadurch können die ETF-Kurse nicht einfach durchrutschen. Zudem sind in Deutschland vertraglich von Emittenten und von der Deutschen Börse vertraglich verpflichtet Kurse und eine bestimmte Mindestsize zu stellen. Anders ist es in den USA. Dort können bei Limitlosen Orders sogenannte Holes entstehen, wodurch Kursrutsches passieren können.

"ETFs können also richtig gefährlich sein": Diese Aussage wird ältere Trader an Warnung vor Derivaten erinnern. Vor einigen Jahren waren es die Derivate, die die Anleger in Angst und Schrecken versetzen sollten. Optionsscheine, Optionen und Future waren Gift für die Märkte. Heute hört man von den Vorwürfen nichts mehr. ETFs sind sicherlich keine Wunderprodukte, es sind aber auch keine Massenvernichtungswaffen.

Das einzige was mir dazu einfällt:

Limit-Buy-Orders für ETF's aufgeben die ~30-40% unter Wert liegen ... sollte sich das wiederholen leibt man sich super Schnäppchen ein.

ETFs sind nur dann gefährlich, wenn diese als Spekulationsprodukt betrachtet werden.

Bei einer 15 - 20 jährigen Veranlagung sicher nicht!!

Vielen Dank für diesen Artikel Herr Schmale. Ich finde es wichtig, dieses Thema zu beleuchten. Was mir nicht gefällt, ist das ETF's nahezu überall als der heilige Gral dargestellt werden. Einfach, kostengünstig und sicher- jeder in meinem Bekanntenkreis hat mittlerweile einen ETF-Sparplan laufen. Es ist tatsächlich schwer an diesem Vehikel überhaupt noch vorbeizukommen. Meiner Meinung nach kann das langfristig nicht gut gehen, allerdings muss ich fairerweise gestehen, dass ich bisher kein eindeutiges Indiz für substantielle Probleme bei ETF's gefunden habe.

Zu diesem Thema war gestern auch ein Interview in der FAZ zu lesen. Der Kollege war von Pictet oder Picet oder wie die heißen. Die Gefahr, die hier beschrieben wird, ist einfach nur Bull shit.

In der Tat, das kann man so nicht stehen lassen.

Wenn man einen großen ETF, wie den in der Grafik zitierten iShares Core S&P500

(WKN: A0YEDG / ISIN: IE00B5BMR087) betrachtet, der ein Volumen von ca. 19 Mrd. USD hat, dann ist man keiner derartigen Gefahr ausgesetzt. Jedenfalls nciht als Investor, der nicht Trading (Positionshandel) mit dem ETF vor hat.

Vielleicht, Clemens, hast Du für die Daten einen Handelsplatz ausgewählt der nicht liquide ist?

Der iShares Core S&P500 ist beispielsweise mit 0,07% Kosten/Jahr extrem günstig und eine effektive Möglichkeit den S&P500 zu kaufen. Für langfristiges Investieren IMO durchaus empfehlenswert.

Er thesauriert und daher sieht das langfristige Chart so aus - und schlägt den S&P500:

Ferner, im Börsenplatz "Fonds" von guidants ist die Abweichung am 24. Aug 2015 nicht erkennbar.

Wichtig ist: Sich den ETF anzuschauen (klein oder groß im Volumen, welches und wieviele Handeslplätze, Wie bildet er den Index nach, etc..).

Ansonsten könnte ich genauso die Hypothese aufstellen, das ETFs den Markt stabilisieren, da nicht Einzelwerte in Panik verkauft werden, sondern eine breite Streuung stattfindet.

Gruss,

Reinhard Scholl

https://go.guidants.com/#c/rei...

Aufgrund eines einmaligen Phänomens und Ereignisses ETF als brandgefährlich und Teufelszeug zu deklarieren, grenzt an Wahnsinn und maßloser Übertreibung, insbesondere in solchen seltenen Marktkonstellationen. Zahlreiche (Liquiditäts)Problene sind heute keines mehr. Insgesamt sind ETF auf die etablieren Indizes ein hervorragendes Instrument, um am Markt zu partizipieren und die Effizienz des Marktes (Bereinigung der Indizes) zu nutzen. Als ein Bestandteil des Depots (neben starken Dividendentiteln und Aristokraten) zu empfehlen. Weitaus besser als maßlos überteuerte Fonds, die in punkto Performance maßlos enttäuschen.