Wie Anleger die Geldpolitik noch immer unterschätzen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

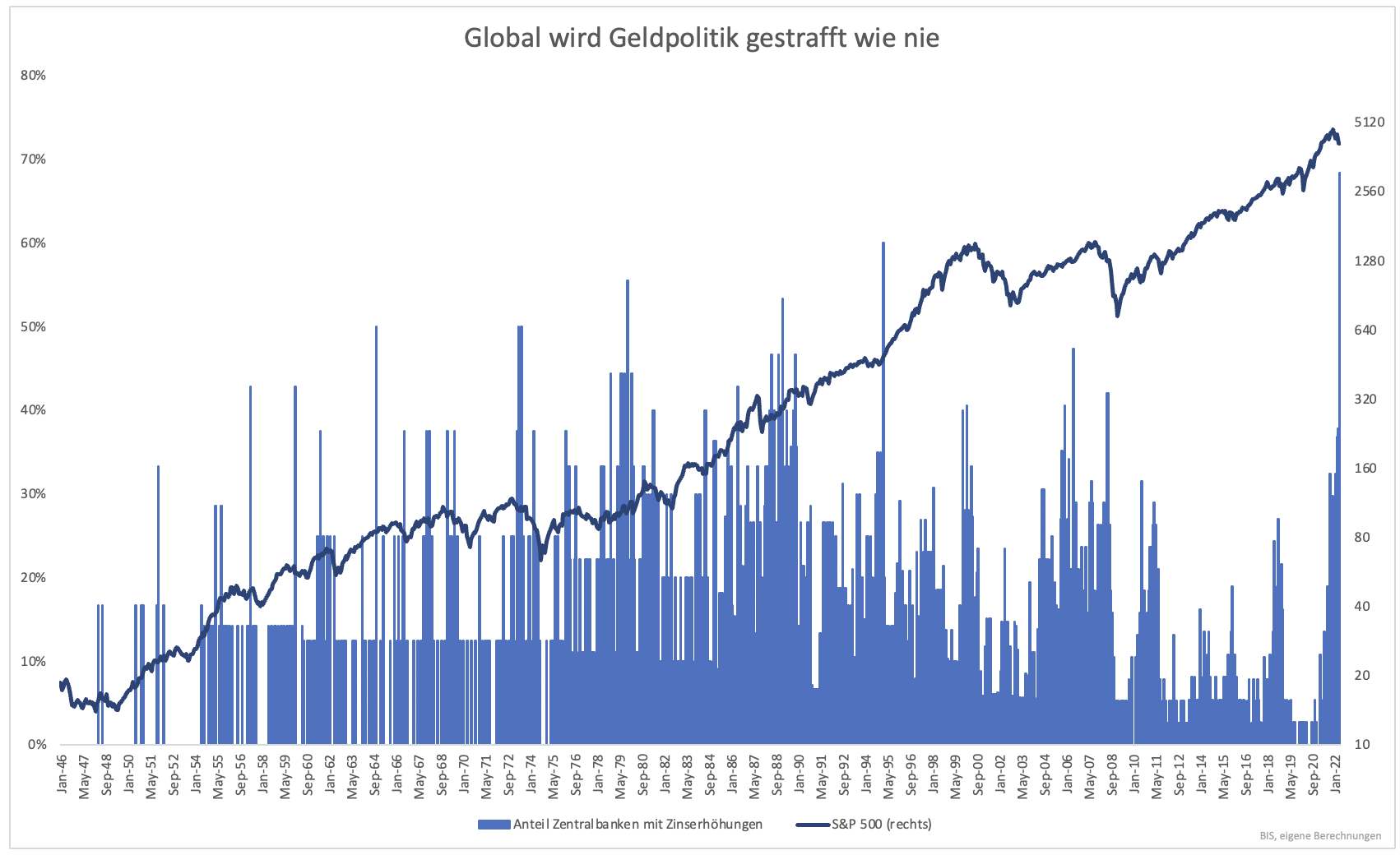

Der Fokus auf die US-Notenbank ist berechtigt. Die Fed ist nun einmal für die globale Wirtschaft die wichtigste Zentralbank. Strafft die Fed die Geldpolitik, verschlechtern sich die Bedingungen nicht nur in den USA. Ob Warenhandel oder die Ausgabe von Unternehmens- und Staatsanleihen überall auf der Welt, vieles wird in Dollar abgewickelt. Höhere Zinsen in den USA belasten daher viele Länder. Nüchtern betrachtet steht der Leitzins in den USA noch nicht einmal bei einem Prozent. Kurz vor Pandemiebeginn war der Leitzins deutlich höher. Auch die Aussicht auf einen Leitzins von 2 % sollte nicht erschrecken. Bereits 2019, gerade einmal vor drei Jahren, stand der Leitzins in der Range von 2,25 % bis 2,5 %. Vielleicht sind Anleger deswegen noch relativ entspannt. Selbst wenn der Leitzins auf 3 % steigt, ist das nur unwesentlich höher als vor drei Jahren. Wie eine Katastrophe wirkt dies nicht. Diese Betrachtung ignoriert jedoch den globalen Trend. Global wird die Geldpolitik so schnell gestrafft wie noch nie.

Fast 70 % der größten 38 Notenbanken haben den Leitzins im vergangenen Monat angehoben (Grafik 1). Das gab es noch nie, selbst Anfang der 80er Jahre nicht, als die Inflation durch Zinserhöhungen endlich korrigiert werden sollte.

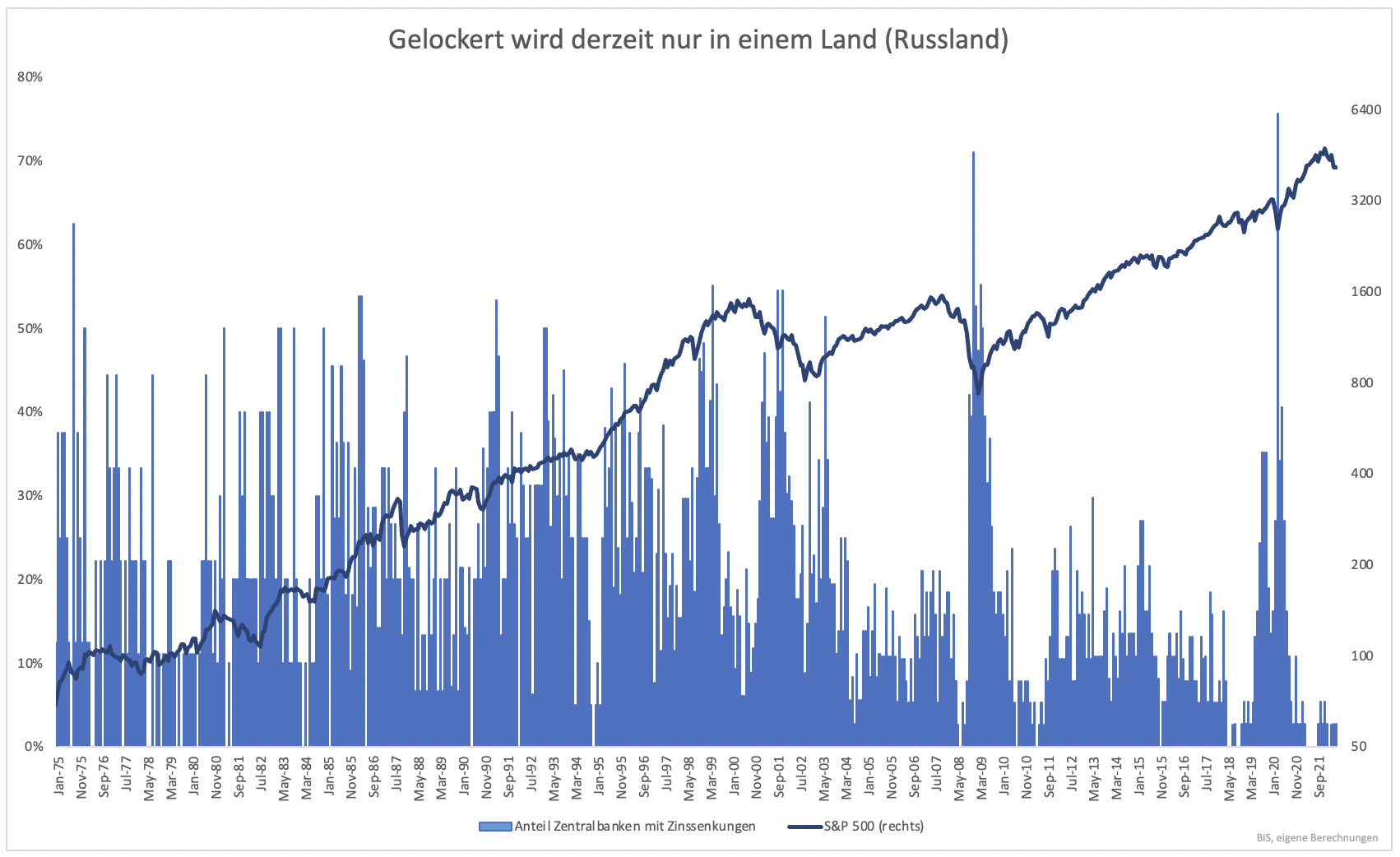

Der Prozentsatz an Notenbanken, der die Zinsen anhebt, ist nicht nur besonders hoch; auch der Prozentsatz an Notenbanken, der die Zinsen senkt, ist historisch tief (Grafik 2). Dass derzeit überhaupt eine Notenbank die Zinsen senkt, liegt an Russland. Ohne diesen Sonderfall sind alle Notenbank absolut auf einer Linie.

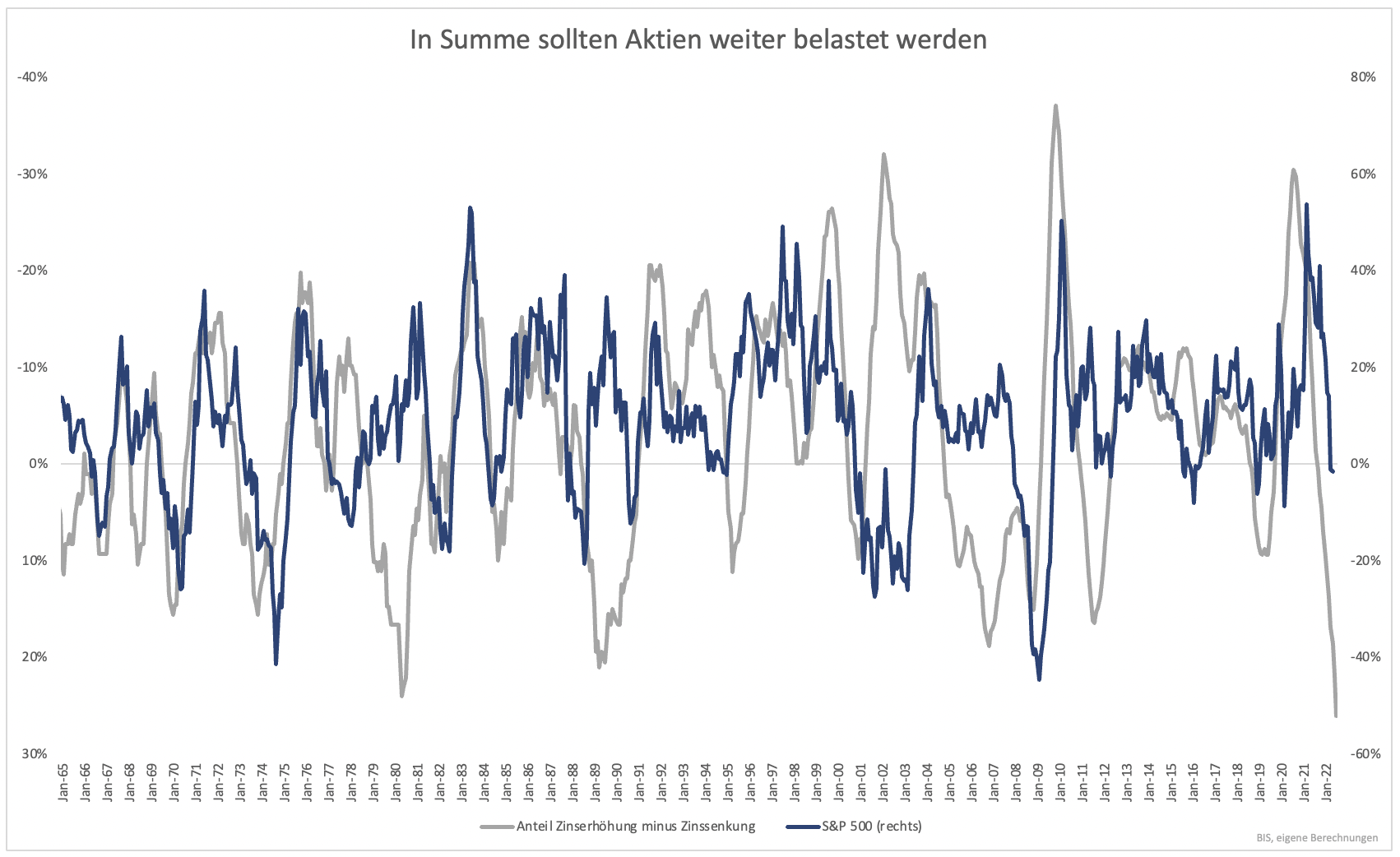

Führt man beides zusammen, so zeigt sich ein Bild, bei dem man Anleger viel Optimismus unterstellen kann. Grafik 3 zeigt den Nettoanteil an Notenbanken, die den Zinssatz erhöht (Anteil, die erhöhen minus Anteil, der senkt). Grundsätzlich folgt der S&P 500 oder praktisch jeder andere Aktienindex der Zinsentwicklung.

Der Nettoanteil ist so hoch wie noch nie seit dem Zweiten Weltkrieg. Aktien, so sie denn zu dieser Entwicklung aufschließen, haben viel nachzuholen. Die Grafik zeigt aber auch, dass die Korrelation nicht perfekt ist. Ausnahmen gab es, wie z.B. zur Jahrtausendwende. Die Geldpolitik wurde straffer, doch Aktien stiegen. Die Euphorie bei Anlegern, die im Zuge der Dotcom-Blase die Geldpolitik ignorierten, rächte sich durch einen jahrelangen Bärenmarkt.

Niedrige Korrelation lässt sich durch Sonderfaktoren erklären. Aktuell ist die Korrelation zwar hoch (Aktien tendieren nach unten, Zinsen nach oben), doch das Ausmaß der Kursverluste ist im Vergleich zur Straffung der Geldpolitik sehr moderat.

Die hohe Korrelation zum S&P 500 ist auch deswegen bemerkenswert, weil die Geldpolitik anhand von mehreren Dutzend Notenbanken gemessen wird. Die Fed ist ebenso stark gewichtet wie etwa die türkische Notenbank. Die Fed bestimmt den Durchschnitt nicht. Dennoch ist die Korrelation sehr hoch. Die globale Geldpolitik bestimmt die Kurse in den USA mit, mehr als viele vielleicht denken. Die Kurse reflektieren dies (noch) nicht.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.