Wenn Aktien jetzt nicht attraktiv sind,...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ob Dax bei 13.800 und oder S&P 500 bei 3.400 Punkten, es wurde immer noch in die gleiche Kerbe geschlagen: Aktien sind alternativlos. Das ist keine zwei Monate her. Heute spricht davon niemand mehr, dabei kauft man nicht am Hoch, sondern wenn die Kurse tiefer stehen. Das ist aktuell der Fall und das Argument der Alternativlosigkeit ist heute relevanter als vor zwei Monaten.

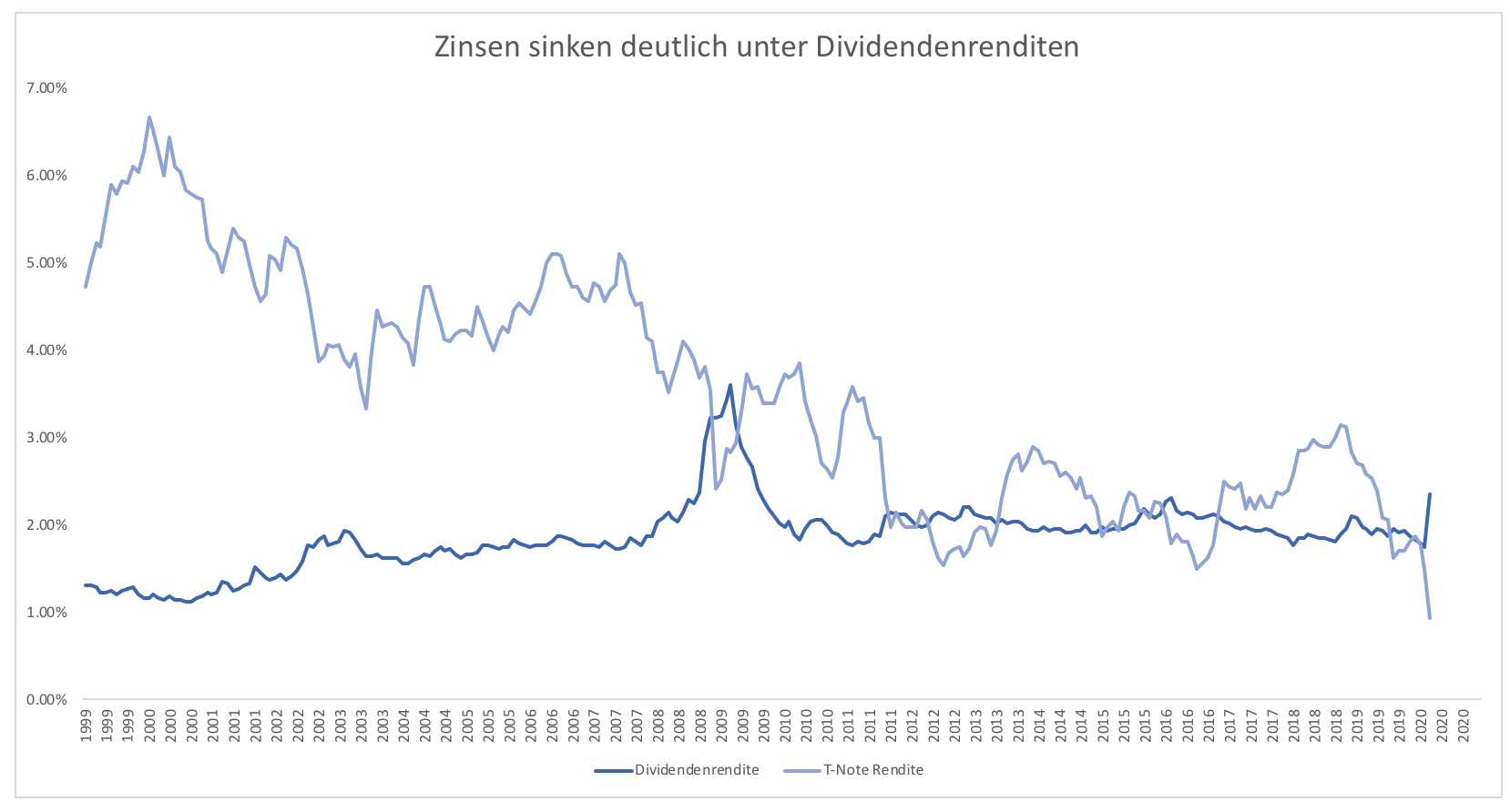

Für 10-jährige US-Anleihen gibt es 1 % pro Jahr. Zum Höhepunkt der Panik waren es sogar nur 0,5 %. Ein absoluter Rekordwert. Gleichzeitig sind Aktien tief gefallen. Das hat die Dividendenrendite nach oben schnellen lassen (Grafik 1). Für kurze Zeit zum Jahreswechsel 2008/09 war die Dividendenrendite höher als heute. Sie erreichte in der Spitze 3,6 %.

Der Anstieg war tiefen Kursen geschuldet und normalisierte sich schnell wieder. Auch der jetzige Anstieg wird sich wieder schnell normalisieren. Wer die Rendite über 2 % jetzt nicht mitnimmt, wird vermutlich so bald nicht mehr die Gelegenheit bekommen. Es ist eine der höchsten Renditen der letzten 25 Jahre.

Im Verhältnis zu Anleihen ist die Rendite sogar so attraktiv wie zuletzt vor über 60 Jahren (Grafik 2). Wer noch vor zwei Monaten das Argument der Alternativlosigkeit (wegen niedriger Zinsen) beschworen hat, sollte es heute erst recht tun.

Persönlich hielt ich das Argument bei der hohen Bewertung zu Jahresbeginn für fahrlässig. Kein Zins dieser Welt rechtfertigt astronomische Unternehmensbewertungen. Es wird einem zwar vorgerechnet, dass das KGV einer Anleihe bei 1 % Rendite bei 100 liegt und das von Aktien bei „nur“ 25, aber diese Logik ist fehlerhaft.

Wie wir gerade erleben konnten gibt es bei Unternehmen mehr als nur einen Bewertungsmaßstab. Aktien haben viele Risiken, die Anleihen nicht haben. Sie sind allen voran nicht sicher. Bei US-Anleihen und deutschen Staatsschulden kann man davon ausgehen, dass sie zurückgezahlt werden. Bei Dividenden gibt es keine Garantie und noch weniger auf die Kurse.

Konjunkturrisiken bleiben unabhängig vom Zinsniveau immer bestehen. Daher ist ein direkter Vergleich des Anleihen- und Aktien-KGV schlichtweg falsch. Nun sind Aktien aber wieder günstiger. Das Chance-Risiko-Verhältnis ist akzeptabel. Vor zwei Monaten war es das nicht. Eigentlich müssten jetzt alle hervortreten und für Aktien argumentieren. Das wird interessanterweise nicht getan.

Es ist eben einfacher für Aktien zu sprechen, wenn sich die Kurse gerade 20 % nach oben geschraubt haben. Das ist prozyklisches Anlegen, also hoch kaufen, tief verkaufen. Man sollte genau das Gegenteil davon tun. Jetzt wäre die Gelegenheit dazu.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Vielleicht kauft die EZB tatsächlich mal Aktien. Die SNB tut das ja schon längere Zeit. Würde vom Effekt pro Kapitaleinsatz mehr für die Stimmung bewirken, als diese riesigen Anleihekaufprogramme.

ist eben so, dass eine Fluggesellschaft, die fliegt ggf. günstiger ist, als eine, die nicht fliegen darf.

…. und am langen Ende kommt noch Greta.

Windeln sind in 9-11 Monaten das Klopapier von heute.

... nur wirkt sich das auf die Indizes nur schwach aus. :)

… Aktien sind alternativlos - jedoch nicht zu jedem Preis.

Sie haben doch in den letzten Wochen die größten Horror-Szenarien prophezeit - und nun der totale Richtungswechsel. Für mich sind Sie ein kleiner Theoretiker - der in seinem bisherigen Leben wahrscheinlich noch nie nennenswert Geld verdient hat!