Wegweisende Erkenntnisse zum Verhalten von Aktienkursen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Mandelbrot und Momentum gehören zusammen. Denn die prägenden Arbeiten des bedeutenden Mathematikers Benoît Mandelbrot (1924 – 2010) legen nahe, dass Aktienrenditen nicht unabhängig von der Vergangenheit sind – und widersprechen damit dem Postulat effizienter Kapitalmärkte. Jedoch erst mit den Rechenkapazitäten modernster Computer lassen sich diese Modelle validieren, um diese Erkenntnisse auch für eine aktive Faktor-Strategie nutzbar zu machen. Basis hierfür ist die finanzmathematische Forschung, die zurück bis ins Jahr 1900 reicht und auch die Grundlage für Benoît Mandelbrots wegweisendes Werk schuf.

Dr. Wilhelm Berghorn ist Gründer von Mandelbrot Quantitative Research UG sowie der Mandelbrot Asset Management GmbH. Er hat Mathematik und Informatik studiert und wurde im Jahr 1999 in der Mathematik promoviert. In seiner Diplomarbeit und in seiner Promotion beschäftigte er sich mit der Anwendung von Wavelet-Analysen.

Momentum-Serie (Teil 3)

Versucht man die historische Entwicklung in der Finanzmathematik bis hin zum mathematischen Verständnis des Momentum-Effektes grob nachzuvollziehen, dann führt dieser Weg über bedeutende Meilensteine in teilweise ganz unterschiedlichen wissenschaftlichen Disziplinen. Als Geburtsstunde kann durchaus der Beginn des 20. Jahrhunderts mit den Arbeiten von Bachelier gelten, der in seiner Arbeit den Grundstein für stochastische Prozesse legt. In denselben Zeitabschnitt fallen die Arbeiten von Albert Einstein von 1905, der die vom schottischen Botaniker Robert Brown 1827 beobachteten Molekularbewegungen in ein mathematisch-physikalisches Modell der „Brownschen Bewegung“ einbettet. Dieses Modell eines Random Walk motiviert die Entwicklung des späteren Optionspreismodells von Black und Scholes sowie Merton im Jahr 1973.

Die Arbeiten von Markowitz legen 1952 das Fundament zur modernen Portfoliotheorie. Sie enthalten die Annahme des rationalen Investors und stellen erstmals die Beziehung von Rendite und Risiko her. Effiziente Portfolios sind danach diejenigen Titelzusammenstellungen, die zu einem vorgegebenen Risiko die maximale Rendite erwirtschaften.

Scharpe und Litner (1964 und 1965) entwickeln hierauf aufbauend Gleichgewichtsmodelle (Capital Asset Pricing Model, kurz CAPM) die den grundlegenden Bezug zwischen Risiko und Rendite erklären.

Es ist dann an Eugene Fama 1970 in einer Übersichtsarbeit die „Theorie der Effizienten Märkte“ zu entwickeln, die bis heute den wesentlichen Exkurs bestimmt. Zentral ist hierbei der Gedanke, dass alle Informationen in den Aktienpreisen enthalten sind, so dass Aktienrenditen als unabhängig von der Vergangenheit betrachtet werden. Diese Sichtweise ermöglicht vorgenannten Arbeiten ein integrales Verständnis und rundet die moderne Finanzmathematik, auch auf der mathematischen Seite, insbesondere hinsichtlich der Modellierung des Random Walks ab.

Wegweisend: Mandelbrots Verallgemeinerungen – die gebrochene Brownsche Bewegung

Modelle und Theorien geben ein grundlegendes Verständnis und sollen bestimmte Vorhersagen erlauben. Allerdings, und das zeigt die Historie, kommen sie auch immer wieder an Grenzen. So ist die Newtonsche Mechanik für viele Prozesse ein gutes Modell, hat aber gleichzeitig Einschränkungen, die nur durch die Relativitätstheorie von Albert Einstein überwunden werden können. Ähnlich verhält es sich mit Erweiterungen der klassischen Finanzmarktmodelle, um bestimmte beobachtete Teilaspekte im Finanzmarkt, wie etwa Volatilitäts-Cluster, zu adressieren.

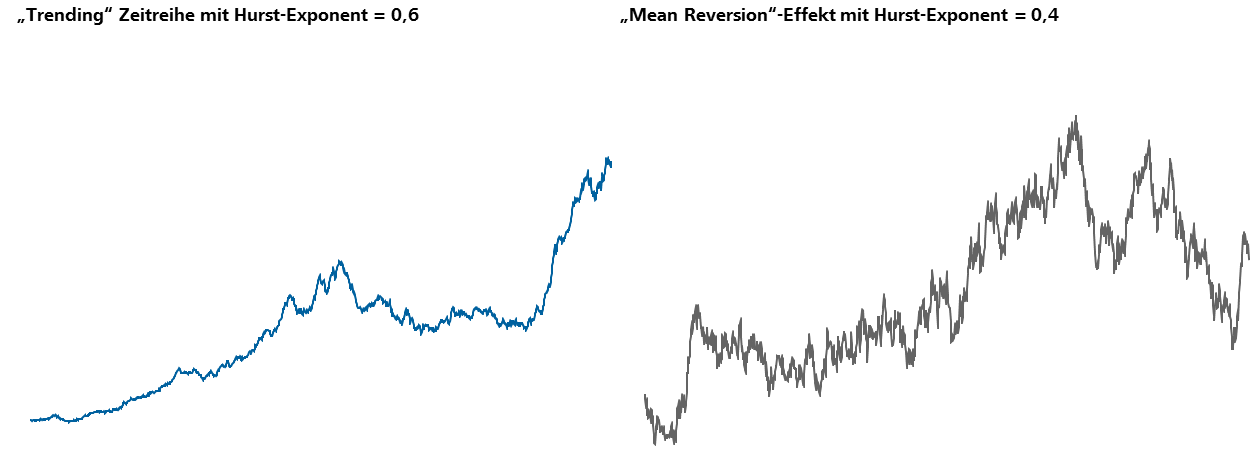

Im Kontext des Momentum-Faktors spielen die Modell-Erweiterungen von Benoît Mandelbrot mit van Ness aus dem Jahr 1968 eine wesentliche Rolle. Inspiriert von Arbeiten des Hydrologen Harold Edwin Hurst, dem "Vater des Nils“, zur Abschätzung von Wasserständen, gelingt es ihm, die Arbeit von Albert Einstein zu Brownschen Bewegungen derart zu verallgemeinern, dass diese Modelle Abhängigkeiten (Autokorrelationen) zulassen. Zielsetzung war es, generelle Naturphänomene besser modellieren zu können. Übertragen auf den Finanzmarkt fügt Mandelbrot dem klassischen Modell des Random Walk, getrieben durch erwartete Rendite und Rendite-Schwankung (Risiko), den Hurst-Exponenten hinzu. Dieser kann als Konzept von „Trending“ im Sinne einer Persistenzeigenschaft von Renditen und „Mean-Reversion" als Anti-Persistenz von Renditen in Aktienzeitreihen interpretiert werden.

Kurz gesagt: Hurst-Exponenten > 0,5 deuten auf „trending“ Effekte hin, während Hurst-Exponenten < 0,5 „Mean-Reversion“ nahelegen. Die Trennlinie hierfür ist 0,5 und ist genau der Spezialfall, nämlich die Unabhängigkeit der Renditen von der Vergangenheit (klassischer Random-Walk), die in der Theorie der Effizienten Märkte postuliert wird.

Die Betrachtung und Präzisierung von mathematischer Rauheit

Mit dem Hurst-Exponenten wird die Domäne von Mandelbrot betreten. Eine Aktienzeitreihe ist nicht glatt, ein Felsbrocken ist keine Kugel und eine Küstenlinie ist keine gerade Linie. Mit dem Konzept der fraktalen Dimension hat Mandelbrot die Rauheit messbar gemacht. Unter bestimmten Bedingungen besteht ein Zusammenhang zwischen fraktaler Dimension und dem Hurst-Exponenten, so dass letzterer auch als „Rauhigkeitskoeffizient“ interpretiert werden kann. In Mandelbrots späterer Entwicklung der fraktalen Geometrie hat er deren Bedeutung für die Theorie und Praxis der Märkte betont und vorgelegt.

Mandelbrot misst die Effizienz der Märkte

Was haben nun die Arbeiten von Mandelbrot mit dem erstmalig 1993 publizierten Momentum-Effekt zu tun? Entscheidend hierbei ist der Hurst-Exponent, der anzeigt, ob die Märkte sich im Einklang mit der Theorie der Effizienten Märkte - also unabhängig von der Vergangenheit bewegen. Man kann den Hurst-Exponent durchaus als Gradmesser der Effizienz der Märkte verstehen. Misst man dies einmal konkret nach, so weisen über 90 Prozent der Aktien weltweit „trending" auf.

Ihre Renditen sind also mehrheitlich nicht unabhängig von der Vergangenheit.

Aber erlauben die Modelle von Mandelbrot Momentum?

Einige Jahre nach Mandelbrots Tod 2010 haben wir in unseren eigenen Arbeiten die Antwort gegeben. Nimmt man seine Modelle der gebrochenen Brownschen Bewegungen und simuliert damit über geeignete Computerexperimente Kurszeitreihen, dann findet man in über 50 Prozent der Fälle den Momentum-Effekt in der Höhe, die man auch im realen Markt nachmessen kann. Macht man die Gegenprobe und benutzt die klassischen Modelle der Finanzmathematik, in denen die Renditen unabhängig sind, dann gelingt dies nur in acht Prozent der Fälle. Flankiert werden diese Experimente durch Analysen, die zeigen, dass Marktkohorten mit hohen Hurst-Exponenten – also mit starkem „trending" – viel höhere Outperformance bei Momentum gegenüber dem Markt zulassen als bei Marktkohorten mit niedrigem durchschnittlichen Hurst-Exponent.

Bis hierhin kann man noch anmerken, dass diese Experimente beschreibenden Charakter haben. Allerdings zeigen jüngste Ergebnisse, dass sich der Hurst-Exponent auch aktiv in eine Faktor-Strategie einbringen lässt: Denn sortiert man die Aktien monatlich in einem Faktor-Investment-Prozess nicht nach der vergangenen Rendite, so wie es Momentum-Strategien umsetzen, sondern nach dem Hurst-Exponent – sortiert also monatlich nach den Aktien mit dem höchsten „trending"– dann erzeugt man eine charakteristische Momentum-Strategie.

Nun wird auch theoretisch sofort klar, warum Mandelbrot und Momentum zusammengehören: Dieses Experiment würde nicht funktionieren, wenn die Renditen unabhängig von ihrer Vergangenheit wären und damit einen Hurst-Exponent von genau 0,5 aufweisen würden. Würden alle Aktien den klassischen Annahmen folgen, dann hätte jede Aktie denselben Exponenten und man würde keine sinnvolle Sortierreihenfolge finden und damit auch kein Momentum.

Bleibt zu fragen, warum Mandelbrot diese Schlüsse nicht selbst ziehen konnte? Die Antwort liegt in den steigenden Rechenkapazitäten, die sich jedes Jahr annähernd verdoppeln. Hätte Mandelbrot unsere ersten Experimente im Jahr 2005 umgesetzt, dann hätte dies grob geschätzt mindestens zehn Jahre an Rechenzeit gekostet.

Posthum bleibt somit eines festzuhalten: Für das grundlegende Verständnis des Momentum-Effektes war Mandelbrots Verallgemeinerung der gebrochenen Brownschen Bewegung ein bedeutender, wenn nicht der entscheidende Wegweiser.

Teil 1 und 2 der Momentum-Serie verpasst? Hier geht es zum Artikel: Können Märkte effizient sein?

Dieser Artikel ist im Rahmen der Momentum-Serie für die Universal Investment-Gesellschaft mbH erschienen.

Auf der Website www.mandelbrot.de finden Sie viele weitere Analysen zur Kapitalmarkttheorie und dem Mandelbrot-Markt-Modell, welche Mandelbrot Asset Management auch in zwei Fonds umsetzt.

Sie sind Vermögensverwalter, Anlageberater oder institutioneller Marktteilnehmer? Dann könnte Guidants PRObusiness für Sie eine interessante Alternative zu teuren Terminallösungen sein. Testen Sie Guidants PRObusiness kostenlos und unverbindlich!

Sehr guter Artikel, Herr Dr. Berghorn. Für jeden, der sich etwas intensiver mit der Momentum-Analyse beschäftigt, ist der Hinweis auf den Hurst-Exponenten als Mean-Reversion für die Anti-Persistenz der Rendite gravierend. Aber in der Aufarbeitung dieser Theorie in den Arbeiten von Borsky et. al. wird dies mit dem Kostolany-Effekt teilweise widerlegt!