Was will die EZB eigentlich?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

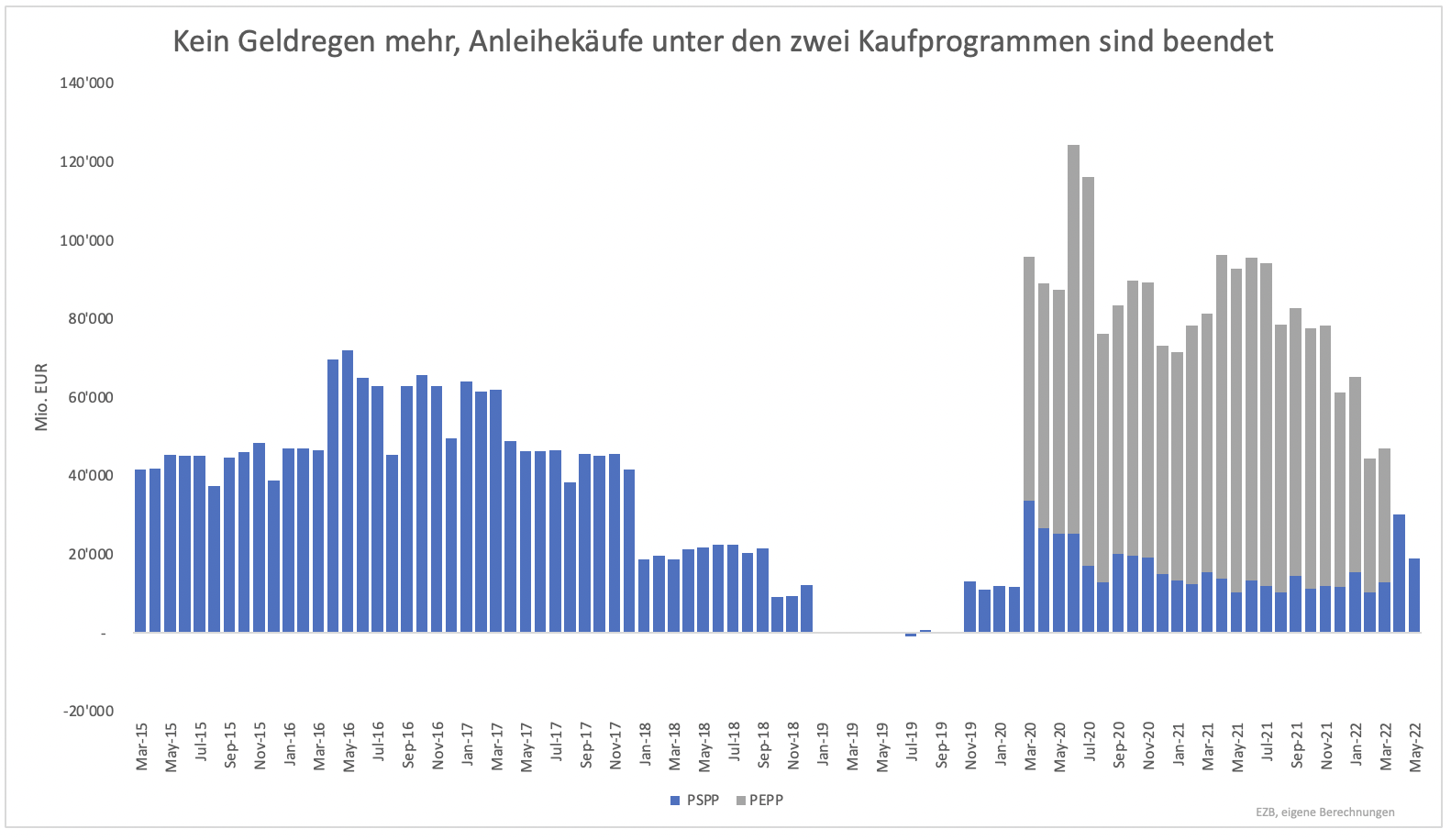

Notenbanken hat man schon ruhiger erlebt. Zinsen werden panisch angehoben und Notsitzungen einberufen. Ob das den Markt am Ende mehr beruhigt oder beunruhigt, sei dahingestellt. Zumindest gelang es der EZB, den überproportional schnellen Anstieg der Anleiherenditen in Italien, Portugal, Spanien und Griechenland vorerst zu bremsen. Dass die Renditen für Staatsanleihen mit dem Ende von Quantitative Easing unterschiedlich stark steigen würden, konnte niemanden überraschen. Italien ist nun einmal höher verschuldet als andere Länder. Höhere Verschuldung bedeutet auch höheres Ausfallrisiko. Es ist nur konsequent, dass die Renditen in Italien höher liegen als etwa in Deutschland. Mit dem Ende der zwei Kaufprogramme (PSPP: Public Sector Purchase Programme (=QE); PEPP: Pandemic Emergency Purchase Programme) entscheidet nun wieder der Markt, was ein gerechter Zins ist. Das passt der EZB offensichtlich nicht. Andernfalls hätte es keine Notsitzung gegeben. Die EZB arbeitet an einem Instrument, welches ihr erlaubt, die Renditen auch ohne QE weiterhin zu gestalten. Bisher war ein solches Instrument nicht notwendig. Über die zwei Kaufprogramme wurde der Markt monatlich mit 40 bis 120 Mrd. Euro geflutet...

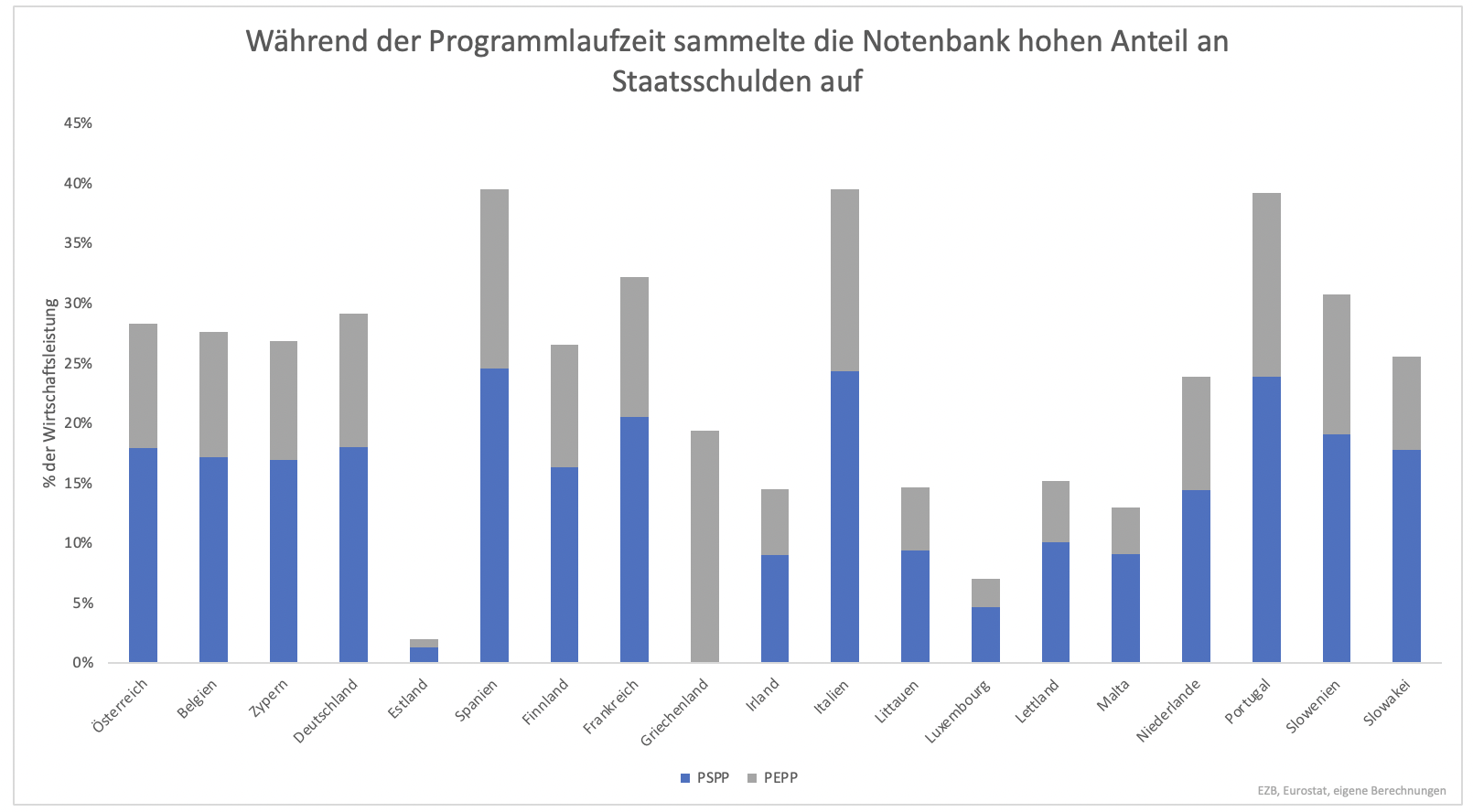

Auf diese Weise sammelte die EZB viele Staatsschulden auf. Sie hält von den meisten Euroländern zwischen 10 % und 40 % der Wirtschaftsleistung an Schulden (Grafik 2). Nicht zuletzt das Pandemieprogramm wurde verwendet, um höher verschuldete Länder zu entlasten.

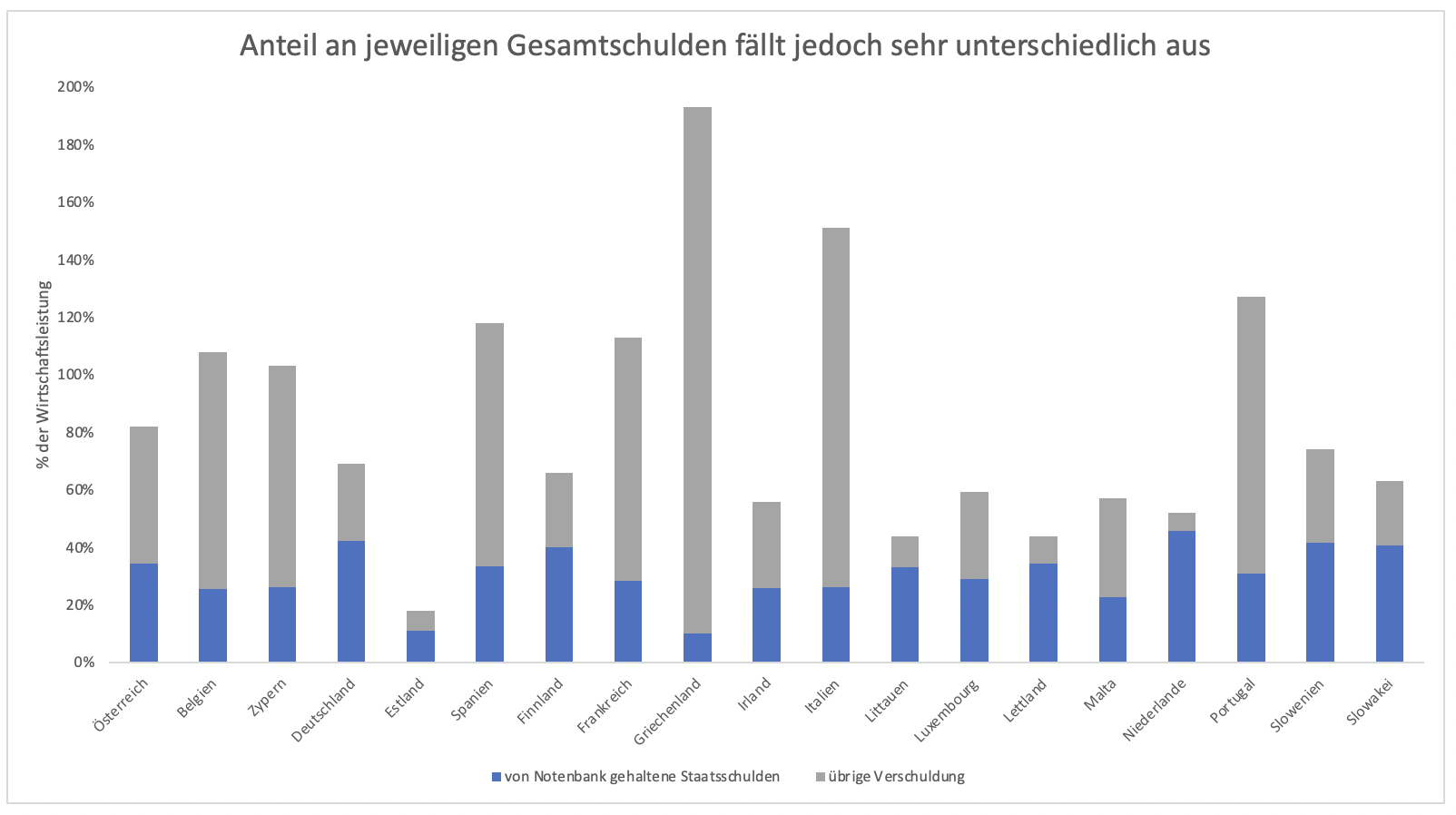

Das hat die Renditen in Schach gehalten. Jetzt ist QE Geschichte und trotz fleißigen Kaufens von Anleihen bleibt in einigen Ländern ein großer Anteil der Schulden in Privatbesitz. Italien ist mit 150 % der Wirtschaftsleistung verschuldet und obwohl die Notenbank 730 Mrd. an italienischen Anleihen aufgekauft hat, entspricht dies nur 40 % der Wirtschaftsleistung oder 26 % des Schuldenberges. Die restlichen Schulden werden von Anlegern und Banken gehalten (Grafik 3).

Der hohe Privatanteil an den Schulden ermöglicht dem Markt, einen fairen Preis für die Schulden zu finden. Für die EZB ist fair aber nicht gleichbedeutend mit gut. Steigen die Renditen zu stark an, können sich Staaten die Zinsen früher oder später nicht mehr leisten. Es kommt zu einer Neuauflage der Eurokrise.

Zunächst umging die EZB das Problem, indem sie die Käufe unter dem PEPP-Programm flexibel einsetzen wollte. Steigen die Renditen eines Landes überproportional an, können auslaufende Anleihen anderer Länder genutzt werden, um z.B. italienische Anleihen zu kaufen. Dies war erlaubt, solange der Renditeanstieg auf die Pandemie zurückzuführen ist.

Nun war es nicht die Pandemie, die den Renditeanstieg auslöste, sondern die EZB selbst, da sie QE beendet. Nun wird der Bestand unter dem PEPP-Programm eingesetzt, um Renditen zu drücken, unabhängig von der Pandemie. Theoretisch könnten 680 Mrd. Euro umgewidmet werden.

Dazu müssen die Anleihen von Ländern wie Deutschland allerdings zunächst auslaufen. Die durchschnittliche Restlaufzeit deutscher Anleihen unter dem PEPP-Programm liegt jedoch bei 6,4 Jahren. Praktisch stehen der EZB kurzfristig bei weitem nicht 680 Mrd. zur Verfügung. Daher denkt sie darüber nach, Anleihen nicht auslaufen zu lassen, sondern zu verkaufen.

Selbst das ist nicht ausreichend, um dauerhaft für Ruhe zu sorgen. Ein neues Instrument muss her und es muss groß sein. Keiner weiß genau, wie viel Anteil die EZB an den Schulden eines Landes halten muss, damit die Renditen nicht überproportional steigen. Nimmt man Frankreich als Maßstab, müsste die EZB im Ernstfall von Italien, Spanien, Portugal, Griechenland usw. Anleihen im Volumen von 1,8 Billionen erwerben. Das ist eine sehr große Zahl und liegt bei der Hälfte dessen, was die EZB seit 2015 in der gesamten Eurozone erworben hat.

Ohne ein Instrument, welches große Umschichtungen oder zusätzliche Käufe ermöglicht, ist dauerhafte Ruhe nicht vorstellbar. Eigentlich müsste die EZB QE weiterlaufen lassen. Der Markt hat das klar signalisiert. Wäre da nicht die Inflation, würde genau dies geschehen.

Am Ende wird eine weitere Vergemeinschaftung der Schulden erfolgen. Die EZB will und braucht Anleiherenditen, die nicht zu unterschiedlich sind. Das Zauberwort heißt Konvergenz, das inoffizielle neue Mandat der EZB. Darüber hatte ich bereits im Dezember 2021 berichtet. Es ist allerdings schon bizarr, dass ein Land, welches hoch verschuldet ist, keine höhere Rendite haben darf. Es mutet schon wie Planwirtschaft an.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.