Was, wenn der Fed die weiche Landung gelingt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Manchmal kann man als Anleger nur verwundert den Kopf schütteln. Gerade noch hatten alle Angst, dass die Inflation uns alle überrollt, die Fed den Leitzins massiv erhöht und eine Rezession unausweichlich ist. Nun denkt der Markt ganz anders. Plötzlich wird die Hoffnung geschöpft, dass doch alles nicht so schlimm wird. Anlass zur Hoffnung gab die US-Notenbank selbst. Zwar wird sie die Zinsen weiterhin um 50 Basispunkte erhöhen (zumindest bei den nächsten zwei Entscheiden im Juni und Juli), doch danach könnte die Zinswende sehr viel langsamer vonstattengehen oder gar pausieren. Damit wird eine weiche Landung der Wirtschaft wahrscheinlicher. Das erklärt, weshalb Anleger seit vergangener Woche bei Aktien zugreifen. Das Protokoll der letzten Notenbanksitzung nahm Anlegern die Zinsangst. Bisher betonte die Fed den Kampf gegen die Inflation. Jetzt wird sie weich und achtet wieder mehr auf Wachstum und Arbeitsmarkt. Die Angst, dass sie die Wirtschaft zur Inflationsbekämpfung abwürgt, erscheint nun unbegründet.

Eine weiche Landung klingt gut. Wächst die Wirtschaft weiter, gibt es für Aktien keinen Grund, weiter zu fallen. Ich gehe nicht davon aus, dass der Bärenmarkt bereits beendet ist (dazu mehr in einem anderen Artikel). Hier soll es aber um das Szenario einer erfolgreichen, weichen Landung gehen.

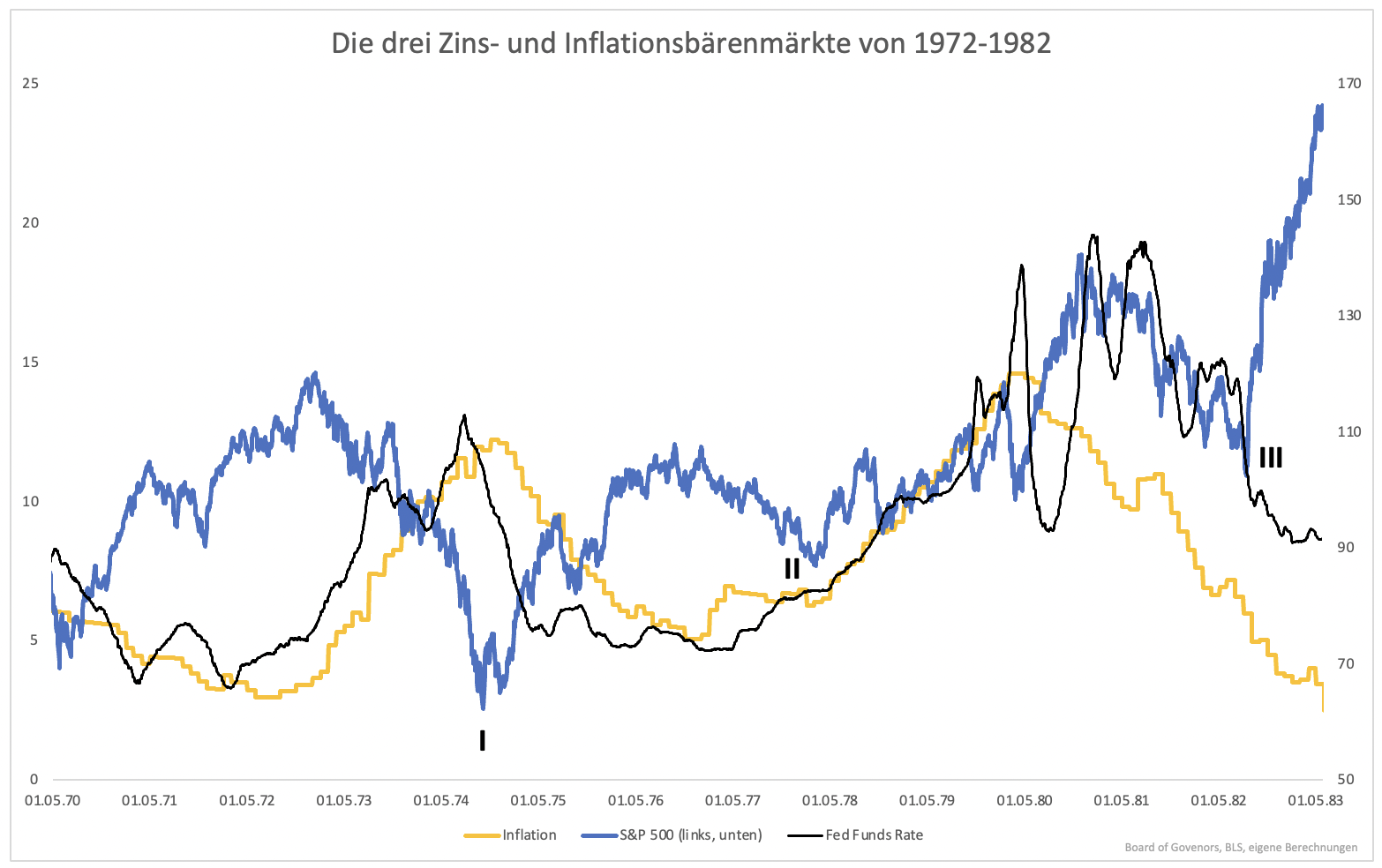

Die Notenbank gewichtete Arbeitsmarkt und Wachstum schon einmal höher als die Inflation. Der Trend begann in den 60er Jahren und eskalierte in den 70ern. Die Folge der halbherzigen Inflationsbekämpfung war ein Aktienmarkt, der ein Jahrzehnt lang bei hoher Inflation seitwärts tendierte (Grafik 1).

Obwohl die Inflationsbekämpfung halbherzig war, genauso wie sie sich auch jetzt plötzlich andeutet, kam es zu mehreren Bärenmärkten und Rezessionen. Eine Rezession muss es im Vergleich zu damals nicht unbedingt geben, wenn eine weiche Landung angestrebt wird, da die Arbeitslosigkeit heute auf anderem Niveau ist (sehr viel tiefer).

Das Problem der wenig überzeugenden Inflationsbekämpfung unter Fed-Präsident Arthur Burns in den 70er Jahren war eine sich immer weiter zuspitzende Lage. Am Ende wurde das unausweichliche nur hinausgezögert. Das Unausweichliche wurde von Paul Volcker umgesetzt.

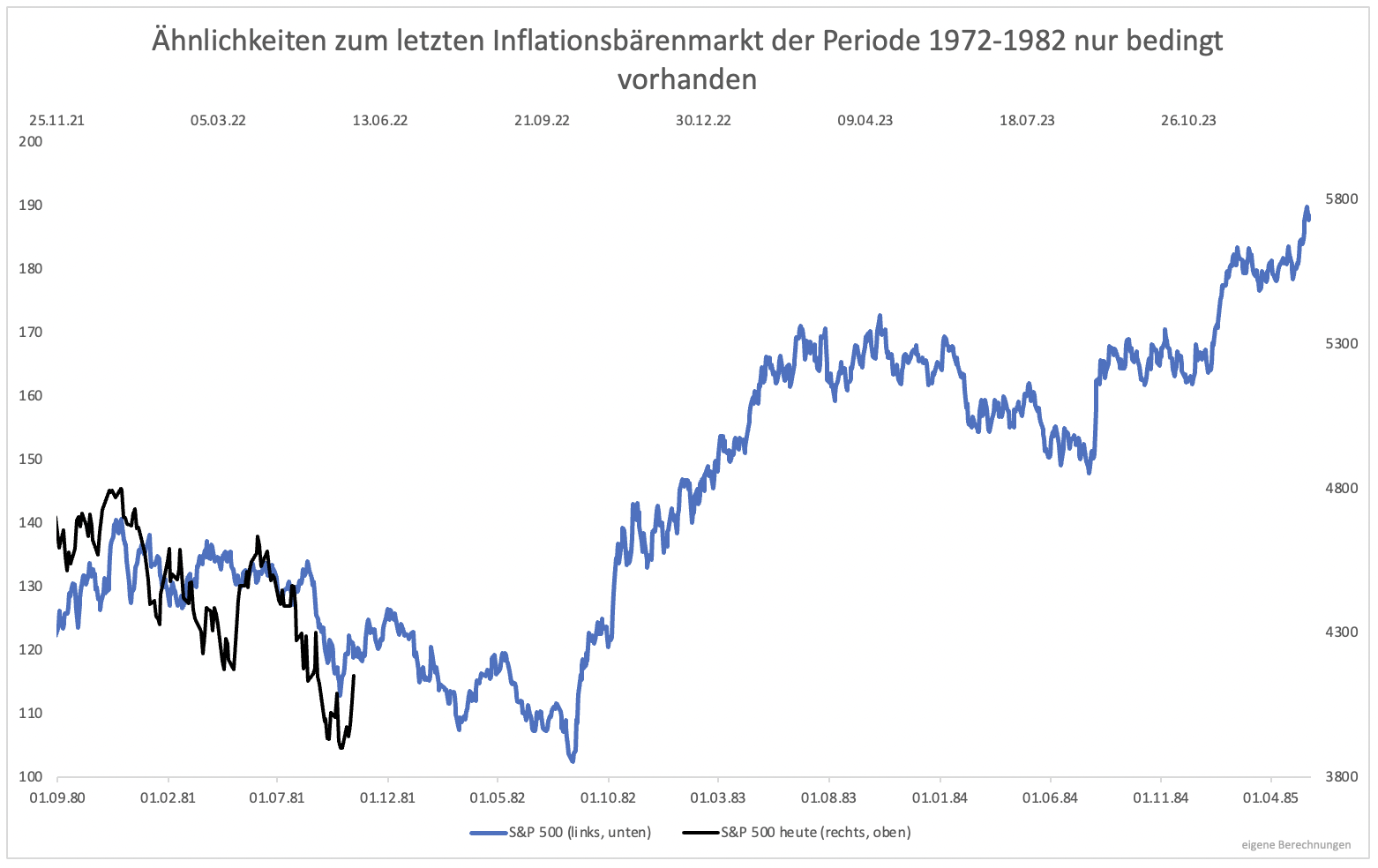

Kurz gesagt, wenn die Fed jetzt halbherzig vorgeht, droht lediglich eine Wiederholung des Fehlers von damals und Inflation bleibt uns das ganze Jahrzehnt erhalten. Für den Aktienmarkt ist das, was auf den ersten Blick positiv klingt, alles andere als gut. Zudem ähnelt der aktuelle Trend nicht etwa dem aus 1980 bis 1982, dem letzten Bärenmarkt dieser Periode (Grafik 2), sondern vielmehr dem ersten und zweiten Bärenmarkt (Grafiken 3 und 4).

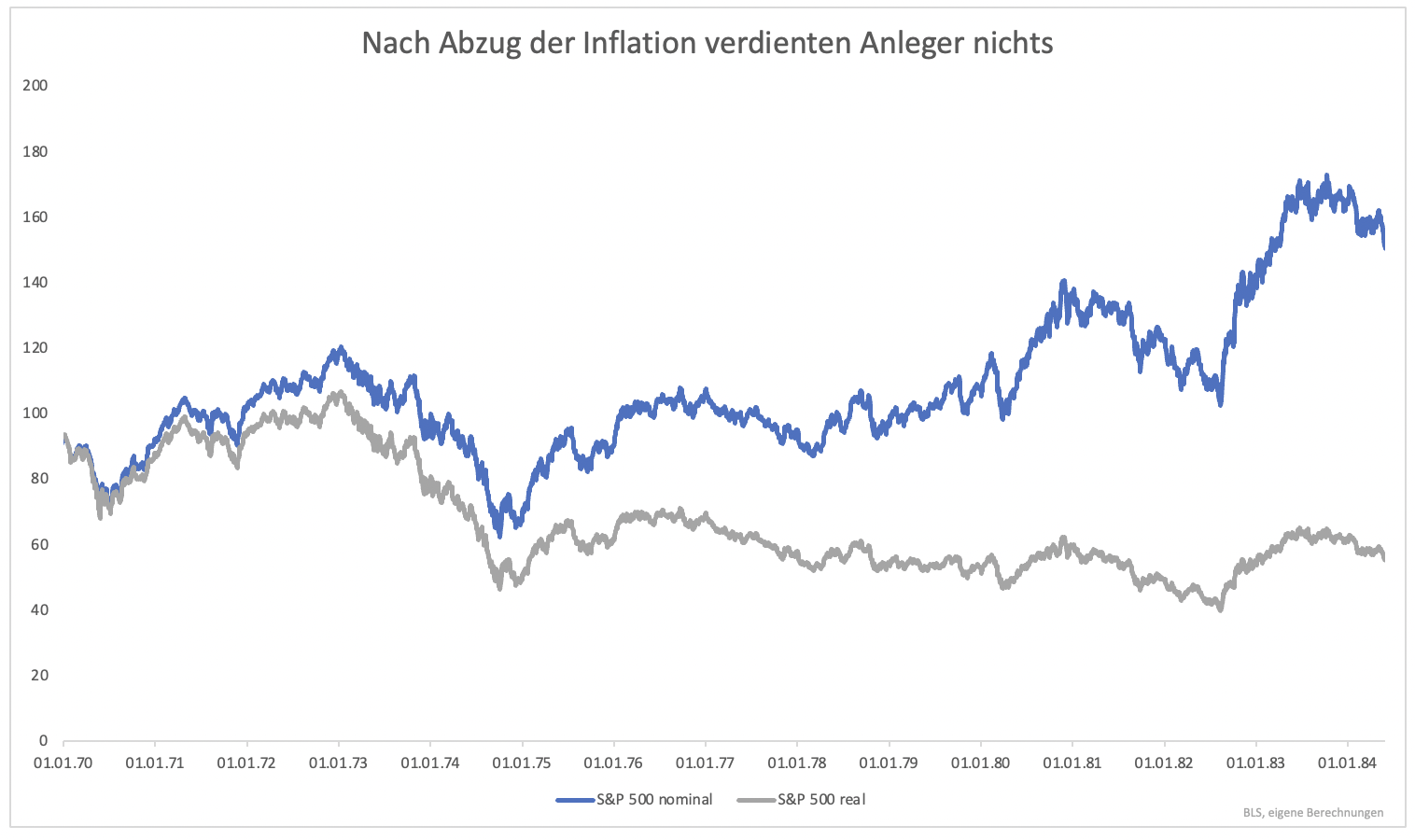

Es ist zu befürchten, dass eine weiche Landung kurzfristig weniger, dafür langfristig mehr Schmerz bedeutet. Die Fed sagt zwar selbst, dass hohe Inflation für die Wirtschaft nicht nachhaltig ist, doch sie agiert nicht entsprechend. Hohe Inflation führte zu einem Aktienmarkt, der über 10 Jahre seitwärts tendierte und nach Abzug der Inflation um über 40 % fiel (Grafik 5).

Eine weiche Landung durch halbherzige Inflationsbekämpfung ist weniger positiv als es klingt. Kurzfristig hilft diese Aussicht dem Markt. Persönlich gehe ich jedoch nicht davon aus, dass eine weiche Landung gelingt. Anzeichen dafür gibt es viele. Stellt die Fed zudem im September fest, dass die Inflation doch noch hoch ist, sehen die Prioritäten anders aus. Die jüngsten Äußerungen schließen eine Geldpolitik wie von Paul Volcker nicht aus.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.