Was ist das Beste, was Anlegern jetzt passieren kann?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

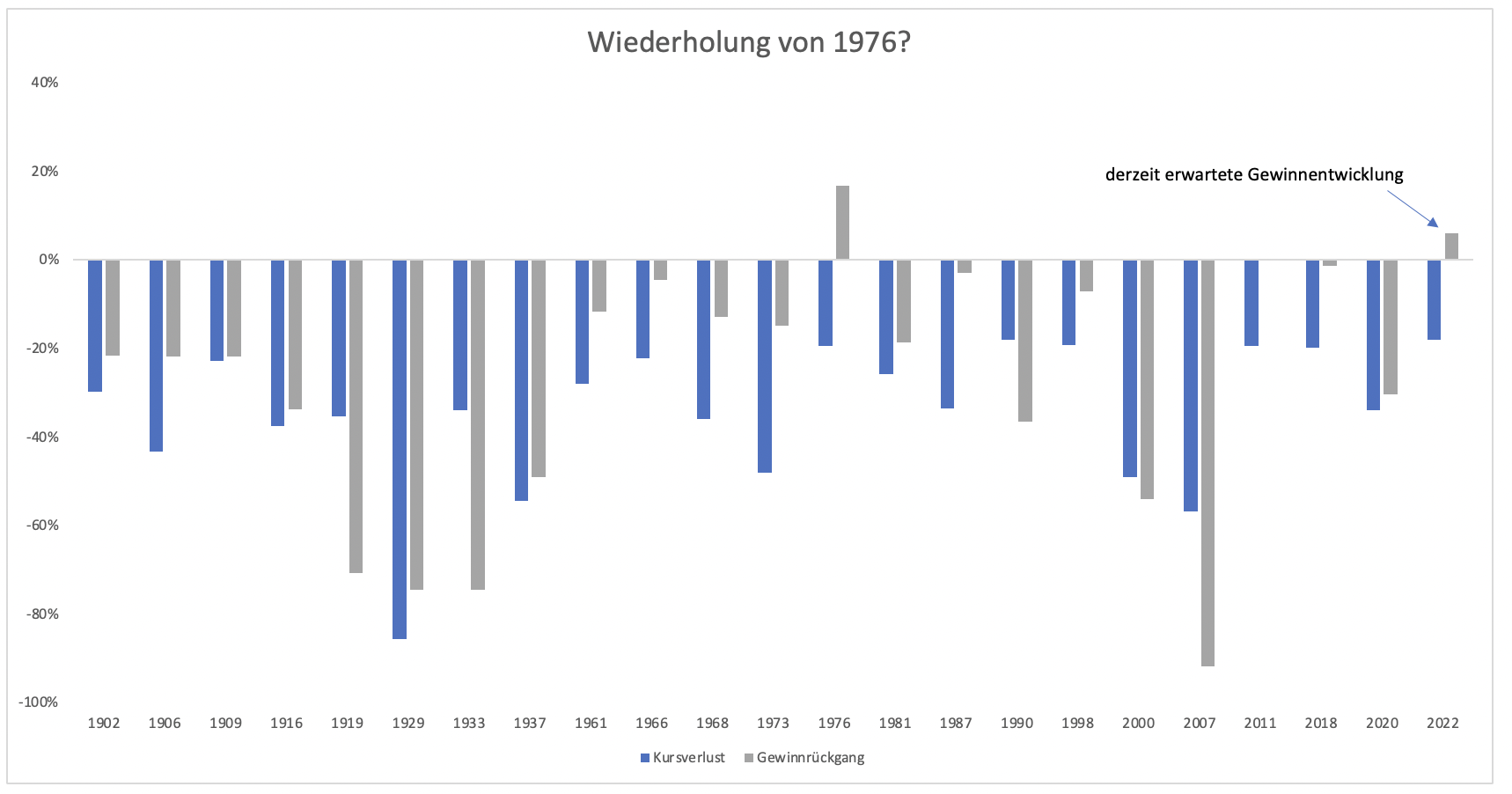

1976 ist lange her und selbst die wenigen von uns, die damals schon an der Börse investierten, dürften sich kaum mehr an die Details erinnern. Heute sind die 70er Jahre für Anleger eher ein Schreckgespenst. Nicht zuletzt die hohe Inflation ist eine Parallele und in Finanzmedien ist immer wieder davon zu lesen, wie schlecht die 70er Jahre aus diesem Grund für Aktionäre waren. Die 70er Jahre insgesamt waren kein Vergnügen. Das Problem begann bereits in den 60er Jahren. Der erste Bärenmarkt in einer Reihe von fünf Bärenmärkten innerhalb von 15 Jahren begann 1966. Schon 1966 waren Inflation und Zinsen ein Thema, welches sich bis 1981 aufschaukelte. Wegen der Häufung der Bärenmärkte gilt die Periode als genau das, was man als Anleger nicht haben möchte. Nicht nur war es für die Nerven schwierig, sondern auch für die Realrendite. Die Kurse konnten in den 15 Jahren zwar ansteigen, doch nach Abzug der Inflation blieb fast nichts übrig. Viel Volatilität bei keiner Rendite ist keine Mischung, die man durchmachen will. Trotzdem gibt es auch Gutes in dieser Zeit...

Dabei handelt es sich um den Bärenmarkt, der 1976 begann. Die Kurse fielen exakt 20 %, womit die Bärenmarktdefinition erfüllt ist. Im gleichen Zeitraum fielen die Gewinne der Unternehmen aber nicht. Sie konnten unter anderem wegen der hohen Inflation um 17 % steigen. Der Wirtschaft blieb eine Rezession erspart.

Auch heute gehen Analysten bisher davon aus, dass Unternehmensgewinne weiter steigen können. Sie gleichen dabei die Inflation nicht aus, aber an der Börse werden nominale Gewinne und Kurse gehandelt, nicht inflationsbereinigte. Bewahrheitet sich die Prognose, könnte die Korrektur im besten Fall vorüber sein.

Dieser bestmögliche Fall ist leider unwahrscheinlich. Es ist zwar tatsächlich so, dass der Aktienmarkt durch Bärenmärkte mehr wirtschaftliche Abschwünge signalisiert als es am Ende wirklich gibt, doch das heutige Umfeld unterscheidet sich von diesen Fällen. Im Gegensatz zu 1976 fallen die Zinsen nicht, sie steigen.

In vielen Ländern steigt die Inflationsrate nach wie vor an und fällt nicht. Die wirtschaftliche Dynamik lässt nach, womit bei gleichzeitig strafferer Geldpolitik eine Abkühlung der Wirtschaft ohne Rezession eine Gratwanderung ist, die kaum gelingen kann. Stattdessen müssen sich Anleger auf ein anderes Szenario einstellen.

Im Durchschnitt gehen die Unternehmensgewinne in Rezessionen um 29 % zurück und die Kurse geben um 35 % nach. Lässt man die Große Depression der 1930er Jahre unberücksichtigt (eine Wiederholung ist unwahrscheinlich), gehen die Gewinne um 24 % und die Kurse um 33 % zurück. Es ist also möglich, dass wir erst die Hälfte der Abwärtsbewegung gesehen haben.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.