Warnsignal! US-Aktien so teuer wie seit 2000 nicht mehr

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

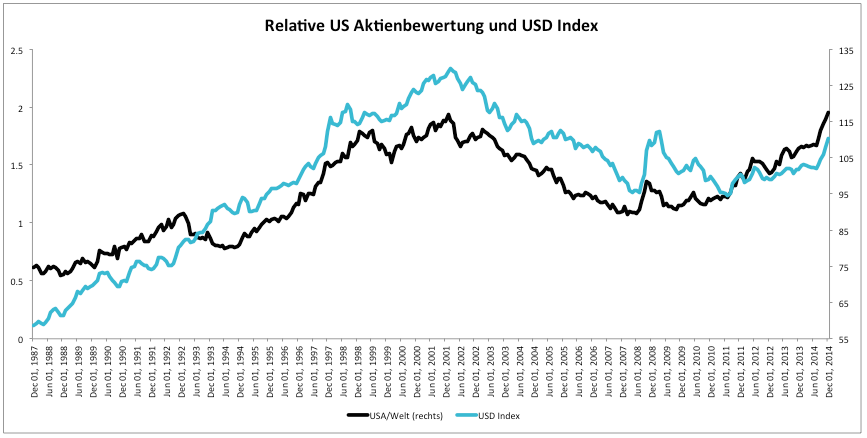

Je nachdem, welchen Maßstab man anwendet, sind US Aktien noch nicht ganz so teuer wie im Jahr 2000. Relativ zu anderen Märkten sind US Aktien allerdings wieder auf den Niveau der Überbewertung wie im Jahr 2000 angekommen. Chart 1 zeigt den Verlauf von US Aktien, vom MSCI Welt (exkl. USA) und das Verhältnis der beiden Indizes zueinander. Je höher der Wert der schwarzen Linie, desto höher sind US Aktien im Verhältnis zum Rest der Welt bewertet. Genau genommen waren sind sie heute so teuer wie noch nie zuvor. Mit Jahresende 2014 hat die relative Bewertung ein neues Hoch erreicht. Im Januar setzt sich der Trend noch fort.

Als Charttechniker würde man vermuten, dass auf dem aktuellen Niveau eigentlich ein Widerstand zu finden sein muss. Die Kurse stehen jetzt schon höher als damals, aber es könnte ja auch noch einen Fehlausbruch geben. Auch fundamental macht es eigentlich kaum Sinn, dass US Aktien relativ gesehen doppelt so viel wert sein sollen wie Aktien im Rest der Welt. Die USA wachsen, ja, aber die meisten größeren US Unternehmen sind vom Rest der Welt stark abhängig. Coca-Cola kann kaum ohne Wachstum im Rest der Welt seinen Gewinn kräftig steigern. Eine so starke Entkoppelung macht wenig Sinn.

Natürlich gibt es viele mittelgroße Unternehmen an der Börse, die nicht so stark vom Ausland abhängig sind. Der Chart zeigt allerdings das Verhältnis von S&P 500 und dem MSCI Welt. Von daher sollte man schon vermuten, dass eine vollständige Abkopplung nicht möglich ist. Nun, der Chart zeigt: es ist möglich. Auf alle Ewigkeit wird sich der Zustand nicht halten können. Man kann sogar ziemlich genau sagen, wann die Abkopplung vorbei sein wird.

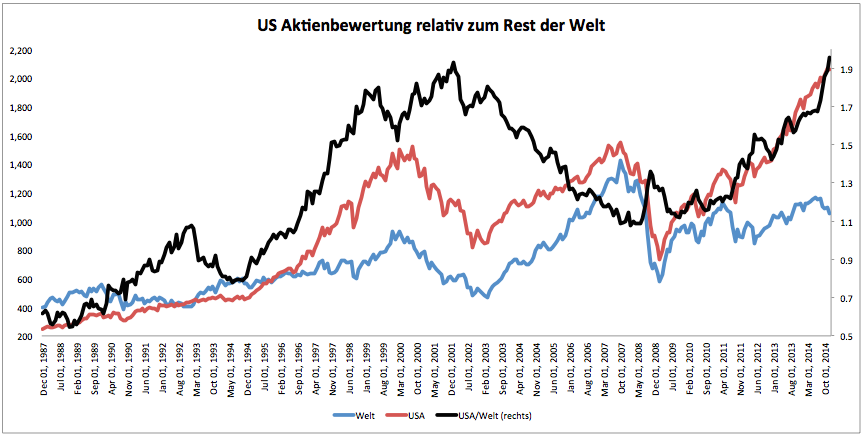

Chart 2 zeigt das relative Verhältnis von US Aktien zum Rest der Welt und den breiten USD Index. Der klassische USD Index enthält nur sehr wenige Währungen. Die sehr hohe Gewichtung des Euro (knapp 60%) bestimmt den Verlauf des USD Index maßgeblich. Hier habe ich daher den breiten USD Index gewählt, indem das Euro Gewicht geringer ist und der auch mehrere Währungen als die Hauptwährungen beinhaltet.

Die Parallelen zwischen USD Index und der relativen Bewertung sind enorm. Man kann fast sagen, dass der USD Index die Aktienbewertung 1 zu 1 nachvollzieht. Genau genommen ist es umgekehrt. Aktien ziehen die Bewegung des USD Index nach.

Der USD ist beliebt und bleibt es wahrscheinlich auch noch eine Weile. Das hängt von der Notenbankpolitik in den kommenden Monaten ab. Tritt ein, was alle glauben (Zinsanhebung), dann geht es weiter wie bisher und US Aktien dürften relativ zum Rest der Welt weiter outperformen. Kommt die Dollaraufwertung - aus welchem Grund auch immer - ins Stocken oder kehrt sich um, dann sollten die Alarmglocken läuten. Im Moment gilt noch der Trade: USA long, Rest der Welt short. Zeigt der USD Schwäche, dann sollte man die Position umkehren.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.