Vorhang zu für die Stop-Loss-Order!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Die Nutzung von Stop Orders ist ein Auslaufmodell. Sobald Nasdaq und NYSE diese Orderart eingestellt haben, dürften es sich einige andere Handelsplätze ebenfalls überlegen nachzuziehen. Wenn man sich das genau überlegt, ist das ein Skandal. Wer direkt an der Börse handelt wird mehrerer Orderarten beraubt. Die Stop Order ist vermutlich die noch am ehesten genutzte, allerdings sollen auch andere Orderarten verschwinden. Zu diesen Orderarten gehört auch die GTC (Good-Til-Cancel) Orderart, bei der eine Order eingegeben wird, die solange im Buch steht, bis sie bedient oder gelöscht wird.

Persönlich denke ich nicht, dass es Dutzende Orderarten braucht. Einige Broker sind in ihrem Angebot recht erfinderisch und keiner weiß so genau, wofür die Ordertypen eigentlich gut sein sollen, aber einen Stop abschaffen? Ist schon ein starkes Stück.

Der Anteil der "anderen" Orderarten, zu denen auch der Stop gehört, ist sehr klein und befindet sich seit langem näher bei 0% als bei 1%. Das dürfte wohl der Grund für die Börsenbetreiber sein die Orderart abzuschaffen. Sie wird kaum genutzt - zumindest auf den ersten Blick nicht.

Die Statistik zeigt die Anteile der Orderarten an den ausgeführten Aufträgen. Ein Stop wird im Idealfall nur als Notbremse gezogen. Sinn eines Stops ist es nicht alle 5 Minuten zu ziehen, insbesondere, wenn man einen Zeithorizont von mehreren Tagen im Auge hat.

Die New Yorker Börse begründet ihre Entscheidung auch damit, dass sie Stop Orders für kontraproduktiv hält. Ist der Markt volatil, werden Stops abgeräumt. Das kann die Marktbewegung verstärken. Wenn man jedoch bedenkt, dass selbst im äußerst volatilen August 2015 kaum Stops gezogen haben, dann muss man an dieser Begründung zweifeln. Mir scheint es als dass es den Handelsplätzen darum geht ein paar Dollar an Kosten zu sparen...

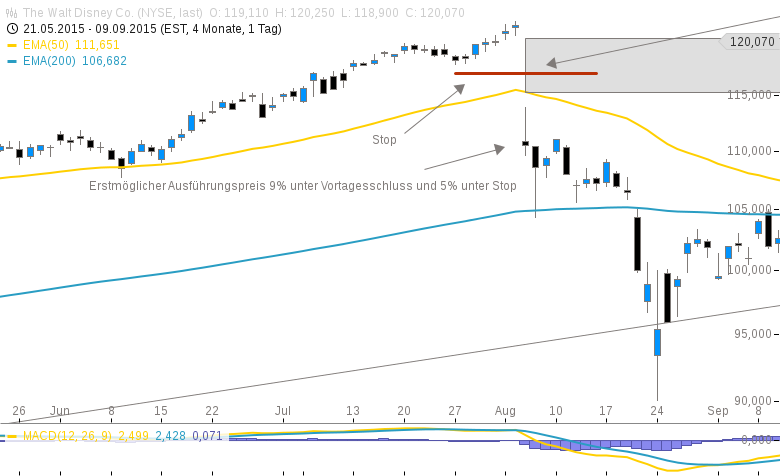

Automatische Stops sind mitunter wirklich nicht die beste Möglichkeit zu handeln. Eine große Kurslücke nach Quartalszahlen führt dazu, dass ein Stop zu einem deutlich niedrigeren Kurs ausgeführt wird als beabsichtigt. Als Beispiel kann man sich die Aktie von Walt Disney vor Augen halten. Der Kurs eröffnete am Tag nach den Quartalszahlen mit einem Minus von 9%. Der Stop, der unter dem letzten, kurzfristigen Tief lag, hätte gar nichts gebracht. Die Aktie eröffnete 5% tiefer als der Stop. Die Verkaufsorder wäre dann bestenfalls mit einem Abschlag von 5% auf das Stop Loss Level ausgeführt worden.

Automatische Stops sind problematisch. Sie können große Verluste verursachen. Bei Walt Disney ging es in den folgenden Tagen tendenziell weiter bergab - bis zum Crash am 24.8. An diesem Tag sind sicherlich einige Stops abgeräumt worden. Im Tagestief verloren einige Einzeltitel wie Apple über 12%. Die Aktie schloss letztendlich mit einem Minus von 2,5%. Wer ausgestoppt worden ist und am Ende eigentlich wenig ohne Stop Loss verloren hätte, der ärgert sich.

Persönlich finde ich Kursalarme sinnvoll. Sie machen Trader darauf aufmerksam, wann ein Stop Loss Level erreicht wird. Der Trader kann dann jedoch noch immer der Situation angemessen entscheiden, was das Beste ist. Für Anleger, die nicht rund um die Uhr verfügbar sein können, machen solche Vorgehensweisen wenig Sinn. Dann ist ein automatischer Stop Loss immer noch besser als überhaupt nichts. Die Abschaffung des Stops von Börsenbetreibern ist da kritisch.

Auf Stops wird wahrscheinlich trotzdem niemand verzichten müssen. Broker werden die Lücke gegen zusätzliche Kosten gerne füllen...

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

häh versteh ich das richtig,DER SL wird abgeschafft, dass bei jedem Seminar jeden Webinar und in Markttechnikbüchern erwähnt und drauf eingeprügelt wird, ihn zu benutzen??

Einige Anbieter führen SL Orders nicht aus, wenn wichtige Finanztermine stattfanden und zur Auslösung geführt hätten. Als "langsamer" Trendfolger nutze ich SL Orders ganz gern als "Last Ressort" Maßnahme.

Die Stop-Entry-Order am Ende einer Bewegung ist heikel, muss aber nicht scheitern. Die Stop-Loss-Order kann einem das Konto retten. Auch ein Hedging kann einem vor spontanen und überraschenden Verlusten schützen und z.B. die dann nötige Entscheidung in die eigene Präsenzzeit verlagern. Hedging auf einem Konto ist aber in den USA bereits seit Jahren sogar verboten !

Ist das ein Muster ?? Kann ich mich richtig drüber aufregen ! Immerhin, eigene Software kann die Lücke füllen, ist unter Umständen aber eine Millisekunde zu spät dran :-)

Hä, ticken die nicht mehr ganz richtig? Wie soll ich denn ohne S/L handeln? Man beobachtet ja nicht ständig die Kurse, kann man manchmal gar nicht, z.B. auf meiner Reise nach Nordkorea.

Automatische Stops sind problematisch. Sie können große Verluste verursachen. Bei Walt Disney ging es in den folgenden Tagen tendenziell weiter bergab - bis zum Crash am 24.8. An diesem Tag sind sicherlich einige Stops abgeräumt worden. Im Tagestief verloren einige Einzeltitel wie Apple über 12%. Die Aktie schloss letztendlich mit einem Minus von 2,5%. Wer ausgestoppt worden ist und am Ende eigentlich wenig ohne Stop Loss verloren hätte, der ärgert sich.

Das ist sicherlich richtig, nur wie viel beispiele gibt es , wo dies Szop order gut und richtig war Herr Schmale.Mein Eindruck a) Sie handeln " nur " Aktien " und kennen a) kein MM

Ohne Stop kann man derivate nicht handeln !!!!!!!

Wer vernünftig Money und Risk Management betreiben möchte braucht dazu einen Stop. Wer meint das mit einem Alarm selbst im Griff zu behalten ok, ich bezweifle jedoch dass dies möglich ist. Es würde wohl die meisten dazu verleiten undiszipliniert und emotional zu handeln.