Vor großer Zinserhöhung: Tritt die EZB in die Fußstapfen der Fed?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Nicht jedes EZB-Mitglied vertritt die Meinung, dass nun die Zeit für 0,75 % Schritte gekommen ist. Ganz offensichtlich ist eine Beschleunigung der Zinswende nicht. Das Wirtschaftswachstum in der Eurozone schwächt sich bereits ab. Eine Rezession gilt als relativ sicher, auch wenn nicht klar ist, wie tief die Rezession wird.

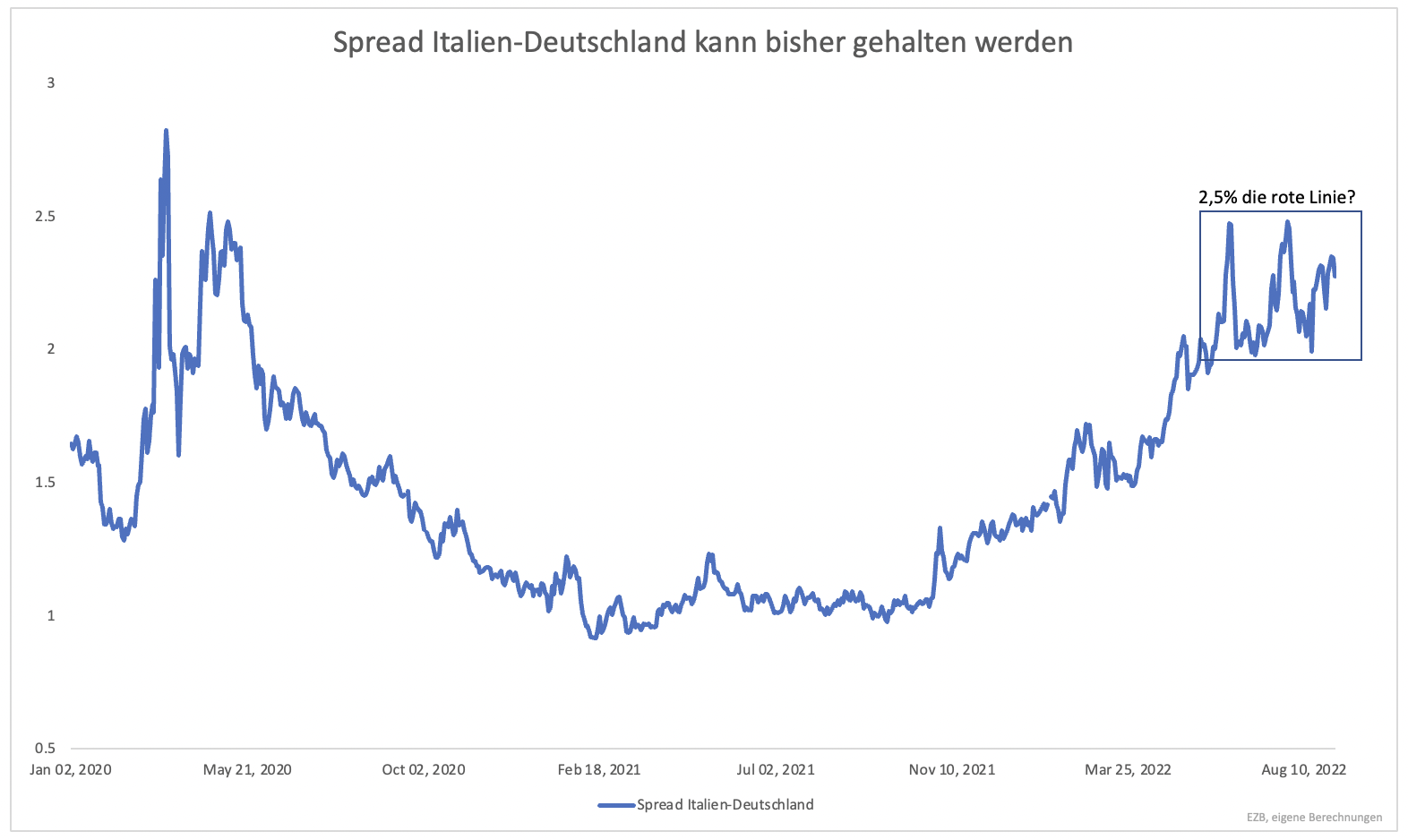

Die EZB kann auch wenig gegen Angebotsdefizite tun. Fließt kein Gas durch die Pipelines, können die Zinsen auch bei 5 % stehen und es ändert an der Mangellage und der Inflation nichts. Zu guter Letzt bereiten die Renditedifferenzen der einzelnen Länder zu Deutschland Sorgen. Allen voran ist Italien zu nennen. Die EZB hat bereits deutsche Anleihen aus dem Pandemieprogramm auslaufen lassen, um damit italienische Anleihen zu kaufen.

Die Renditedifferenz ist volatil, scheint aber bisher nicht außer Kontrolle zu geraten. Ob Zufall oder nicht, der Spread übersteigt die Marke von 2,5 % bisher nicht. Es ist gut möglich, dass die EZB dort die rote Linie sieht und interveniert. Genau dafür hat sie ein neues Instrument eingeführt, auch wenn es noch nicht einsatzbereit ist. Bis jetzt scheint die erste Verteidigungslinie (Umschichtungen im bestehenden Portfolio) auszureichen.

Große Zinsschritte sind nicht offensichtlich und die Meinungen gehen auseinander. Würde man Direktoriumsmitglied Isabel Schnabel fragen, wäre die Antwort klar: Es braucht eine entschlossene Zinswende. Während des Notenbankertreffens in Jackson Hole Ende August hielt Schnabel eine Rede, die neben Powells Statement kaum Beachtung fand. Für die Eurozone ist diese Rede jedoch weitaus bedeutender als Powells kurze Ausführungen.

Schnabel argumentiert für rasche Zinserhöhungen. Wenn Unsicherheit darüber besteht, ob Inflation permanent ist, muss die Notenbank Inflation bekämpfen. Tut sie es nicht und stellt sich heraus, dass Inflation anhaltend ist, sind die Folgekosten sehr hoch. Es bräuchte einen Zins-, Wachstums- und Arbeitslosenschock wie unter Paul Volcker, um die Preise wieder zu stabilisieren. Das will niemand.

Nicht weniger wichtig ist die Glaubwürdigkeit der Notenbank. Das Mandat heißt Preisstabilität. Wird das Mandat nicht erfüllt, verliert die Notenbank das Vertrauen und Rückhalt. Je länger die Inflation zu hoch ist, desto mehr Vertrauen geht verloren. Das gilt nicht nur für die Notenbank, sondern alle Institutionen.

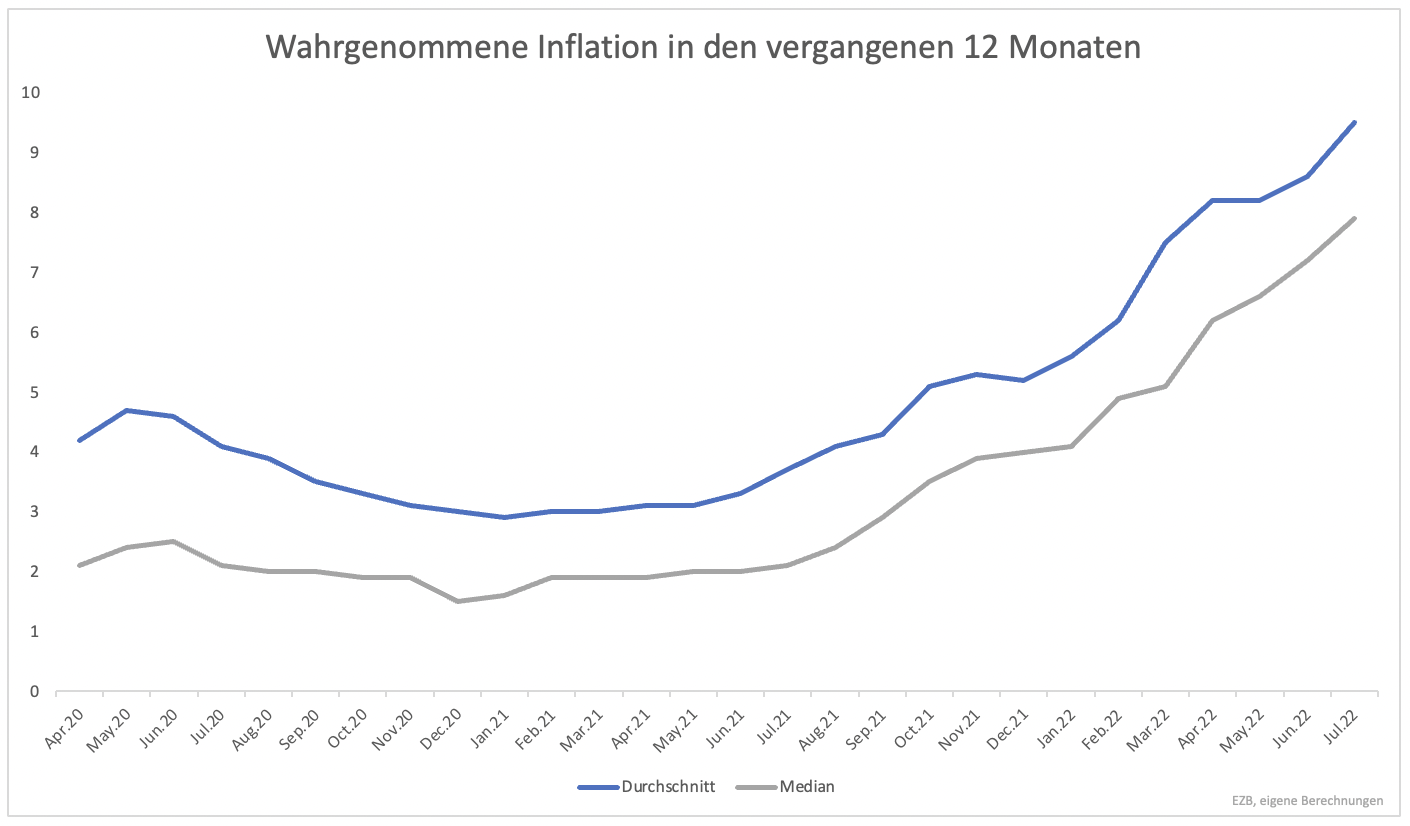

Passend dazu sind die Inflationserwartungen der Bevölkerung alarmierend. Die wahrgenommene Inflation folgt der tatsächlichen (Grafik 1).

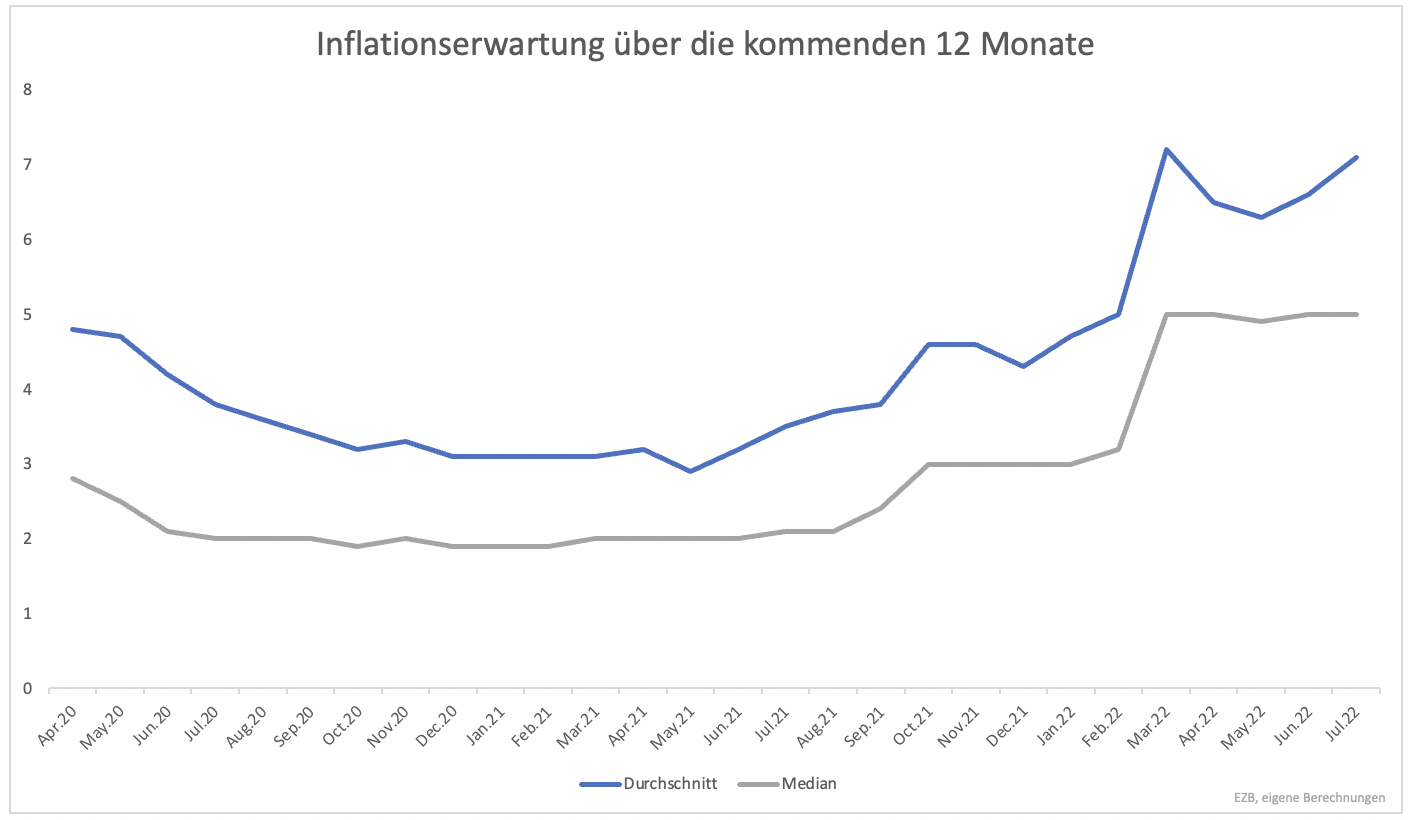

Das ist kein Problem und spiegelt lediglich die Tatsachen wider. Problematisch wird es beim Blick in die Zukunft. Die Erwartungen für die kommenden 12 Monate steigen wieder an (Grafik 2). Die Daten sind zudem per Juli. Der jüngste Anstieg der Gas- und Strompreise ist noch nicht enthalten.

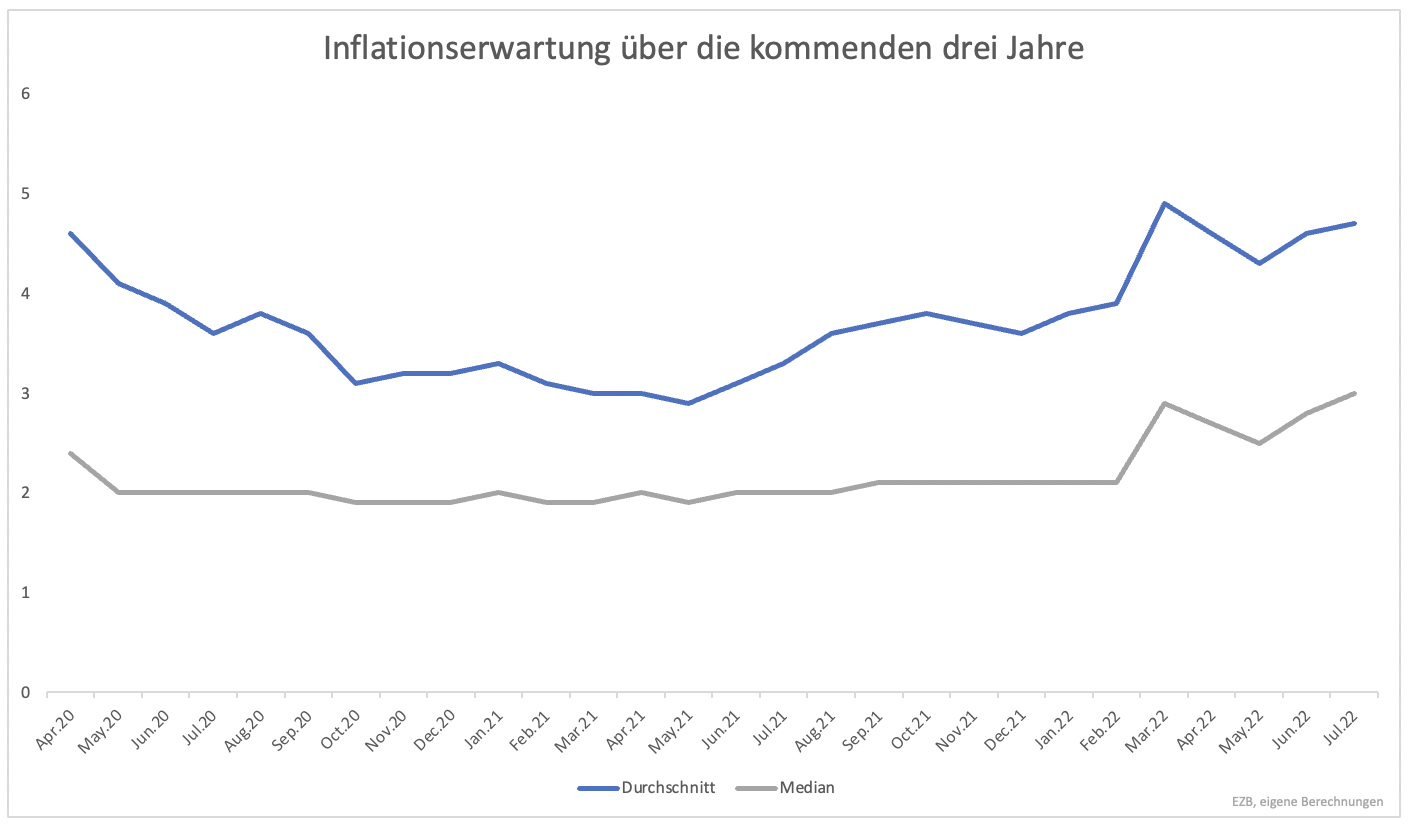

Bei den mittelfristigen Erwartungen auf Sicht von drei Jahren ist vor allem der Median besorgniserregend (Grafik 3).

Die Hälfte der Befragten erwartet höhere Inflation, die andere Hälfte niedrigere als durch die graue Linie im Chart gezeigt. Das Mittel tendiert aufwärts und dürfte neue Hochs erreichen. Damit sind die Erwartungen im Gegensatz zu den USA nicht mehr gut verankert. Sich lösende Inflationserwartungen, weil die EZB ein Glaubwürdigkeitsproblem hat, ist ein Trend, den man nicht sehen will.

Die EZB, mehr als die Fed, muss klarmachen, dass sie es ernst meint. Selbst wenn sich die Wirtschaft abschwächt, darf sie die Zinsen nicht gleich wieder senken. Die Glaubwürdigkeit kann sonst nicht wiederhergestellt werden.

Zu guter Letzt müssen die Zinsen stark steigen, weil viele Sektoren weniger stark auf Zinsen reagieren als noch vor 40 Jahren, als die Inflation das letzte Mal so hoch war. Der Dienstleistungsanteil der Wirtschaft ist höher. Dieser ist oft weniger kapitalintensiv und reagiert daher nur wenig auf Zinsen.

Kurz gesagt: Das kleinere Übel ist ein Zinsschritt von 0,75 Prozentpunkten am Donnerstag. Ob sich diese Denkweise durchsetzt, werden wir bald wissen. Es steht jedenfalls vieles auf dem Spiel und ein zu kleiner Zinsschritt dürfte der EZB und ihrer Glaubwürdigkeit mittelfristig mehr schaden als der Wirtschaft.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.