Vergessen Sie Finanzpläne!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

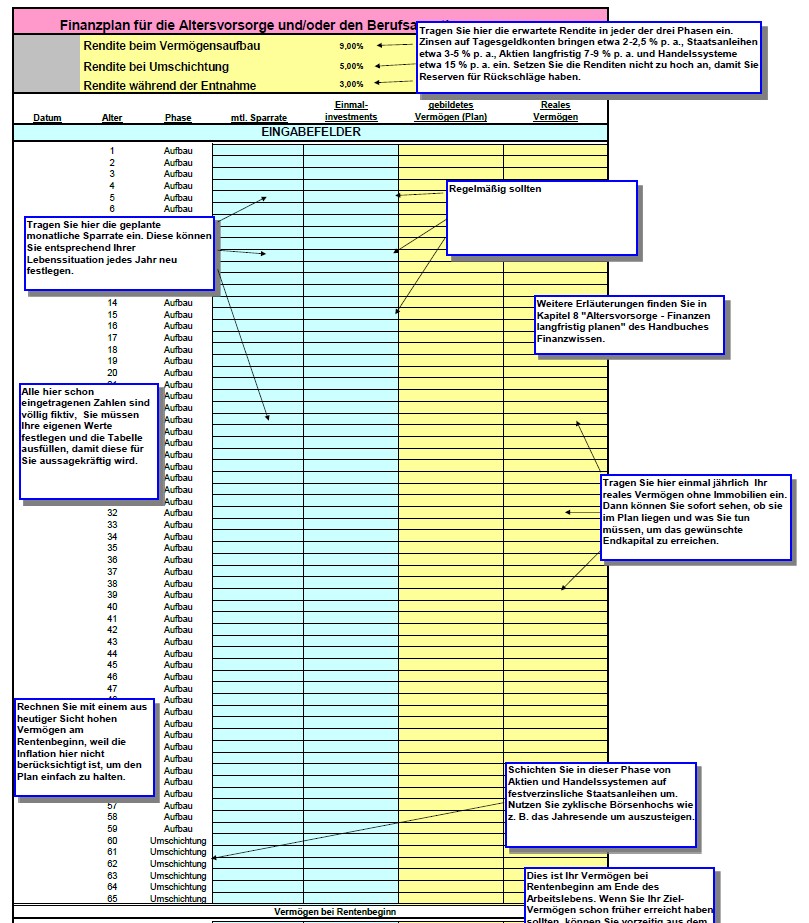

Wie ein klassischer Finanzplan aussieht, das zeigt die Grafik im Anhang.

Die Fehlprognosen von Finanzplänen sind nicht nur für ihre Anleger enttäuschend, sondern auch erschreckenderweise wenig überraschend, denn niemand kann die Zukunft der Börsen exakt hervorsagen. Die gemachten Finanzpläne basieren ganz einfach auf falschen Interpretationen der Vergangenheit und dem daraus resultierenden, zweifelhaften Wunsch, die Entwicklung der Märkte fortzuschreiben. Der gewöhnliche Beipackzettel "Vergangene Gewinne sind keine Garantie für die Zukunft" ist da nur ein schwaches Trostpflaster.

Warum Finanzpläne so selten funktionieren und was Anleger ändern können, um entspannter in die Zukunft zu blicken, darum geht es in diesem Beitrag.

Pläne scheitern nicht nur in der Finanzbranche

Als sich der Automobilhersteller BMW vor über 5 Jahren mit der „i-Serie“ auf den Weg machte ein Elektroauto zu bauen, hatte man ganz konkrete Vorstellungen, wie dieser Wagen konzipiert sein müsste, um damit den Anforderungen des neuen Elektroantriebs und den Wünschen der Kunden gerecht zu werden.

Nachwachsende Rohstoffe für den Innenraum und eine Carbon-Karosserie, deren Fertigung allein aus Wasserkraft gespeist würde, das waren die Visionen der Ingenieure für ein Elektroauto. Nach 3 Jahren Fabrikation des „i3“ und „i8“ musste der Konzern nun feststellen, dass die ersten Serien-Elektrofahrzeuge bisher nur ein „teures Experiment“ (1) waren und kehrt mit der Elektromobilität zu etablierten Modellen wie dem „3er“ BMW und zu traditionellen Materialien zurück.

Ähnliche Erfahrungen durfte Konkurrent Tesla machen, der zuerst auf Aluminiumhüllen setzte und nun ganz klassisch wieder Stahl im neuen „Model 3“ verbauen will. Auch die ursprüngliche Vision von Wechselbatterien hat Tesla aufgegeben und investiert in leistungsfähige, günstige Speicherzellen.

Der Auto-Journalist Nils-Viktor Sorge zieht als Fazit der BMW-Erfahrungen:

„Einen permanent gültigen Masterplan für das Auto der Zukunft kann es nicht geben. Immer wieder ändern sich die Rahmenbedingungen.“ (1)

Die ersten Elektroautos von BMW, Tesla und anderen Fabrikanten sind ein zeitgemäßes Beispiel, dass Pläne im Großen und Ganzen nie so aufgehen, wie ursprünglich gedacht.

Das gleiche gilt für Finanzpläne.

Die Ursachen dafür liegen jedoch etwas tiefer, denn die moderne Finanztheorie betrachtet den Anleger immer noch als Homo oeconomicus, der alle ihm objektiv zur Verfügung stehenden Informationen optimal nutzt und zu rationalen Entscheidungen kommt. Die praktische Ableitung dieser Theorie mündet in einer Portfoliokonstruktion, bei der es lediglich um harte Fakten wie Renditeerwartungen und Marktschwankungen geht.

Dieser „Objektivismus der konventionellen Wirtschaftswissenschaften“ (2), der die Akteure auf dem Finanzmarkt als „rational“ und „bei vollständiger Kenntnis der wirtschaftlichen Zusammenhänge“ (2) beschreibt, zielt in der Praxis nicht nur an den realen Bedürfnissen von Anlegern vorbei - wie die ernüchternden Umsatzzahlen von Robo-Advisorn und Online-Vermögensverwaltern zeigen (3) - sondern hat als Gipfel aller Fehleinschätzungen auch zur globalen Finanzmarktkrise 2008 geführt.

Geändert hat sich seitdem wenig in der Portfoliokonstruktion für Privatanleger.

Persönliche Aspekte und subjektive Wahrnehmungen durch den Anleger finden immer noch zu wenig Einzug in die Finanzplanung. Dabei sind Finanzpläne wichtiger denn je.

Die meisten Finanzberater sprechen jedoch weiterhin nur über Risikoprofile und versuchen herauszufinden, ob ihr Kunde entweder offensiv oder defensiv anlegen möchten. Hinterher weiß der Berater, ob der Kunde eher 30 % Aktien oder nur 15 % Aktienquote verträgt.

Die Übersetzung dieser eindimensionalen Faktenabfrage in webbasierte Checklisten feiert die Fintech-Branche nun dieser Tage als bahnbrechende Innovation der Finanzberatung.

Am Planungs- und Beratungsprozess hat sich jedoch kaum etwas geändert.

Die Fehler dieses veralteten Anlage- und Auswahlprozesses sind dabei mehr als offensichtlich.

Menschen haben z.B. nicht nur ein Risikoprofil, sondern oftmals mehrere Wünsche und Ziele im Leben, nach denen sich verschiedene Risikoprofile ausrichten können.

Ein Anleger kann also durchaus gleichzeitig offensiv und defensiv sein, bspw. wenn er für den Studienfonds des Enkels (Anlagezeitraum > 15 Jahre) in Aktien investiert und für die Kreuzfahrt zur Silberhochzeit in 3 Jahren etwas Geld festverzinst beiseite legen möchte.

Ein großer Kritikpunkt an klassischen Finanzplänen ist, dass diese auf Basis vergangener Finanzmarktdaten, z.B. Inflations- und Wachstumsraten oder Aktienmarktentwicklungen, Aussagen über künftige Entwicklungen geben.

Auch diese Praxis ist ein Resultat der „objektivistischen“ Kapitalmarkttheorie unserer Zeit.

Deren praktische Umsetzung in den Risikomanagementabteilungen von Finanzdienstleistern hat damit in den letzten 20 Jahren immer wieder zu katastrophalen Fehleinschätzungen der Märkte geführt. Die Modelle wurden seither zwar immer weiter verbessert und die Regulierung durch den Gesetzgeber hat zugenommen - am Prozess selbst hat sich jedoch kaum etwas geändert.

Da vor allem die historische Renditeentwicklung und Volatilität (Schwankungsbreite der Kurse), zur Bestimmung von Risiken benutzt werden, kommt es in den Bewertungsmodellen immer wieder zu verzerrten oder gar falschen Interpretationen der Wirklichkeit.

So tendieren Aktienkurse am Ende einer langen Aufwärtsphase wiederholt unter niedrigeren Schwankungen. Die Interpretation dieser Daten führt dazu, dass Aktien dann fatalerweise als „sicher“ eingestuft werden (da sie weniger schwanken) und unter Umständen zu viel zu hohen Kursen gekauft werden.

Die Auswertung ist schlichtweg falsch, aber Menschen neigen eben dazu, die Vergangenheit fehlzudeuten.

Diese fragwürdige Praxis können Sie immer wieder in den Aktienquoten von Versicherungen nachvollziehen. So lag bei Deutschen Erstversicherern die Aktienquote im Jahr 2015 bei stattlichen 4,8 %, wohin gegen sie im Jahr 2011 bei nur 2,8 % lag.

Der DAX war in der Zwischenzeit von 5.000 auf 12.000 Punkte gestiegen und ist seitdem wieder zeitweise unter 9.000 Punkte zurückgefallen. (4)

Ein Finanzplan auf Basis historischer Finanzmarktdaten wird also nur mit sehr viel Glück exakt aufgehen.

Wir wissen einfach nicht, ob die Renditen der Aktienmärkte in den nächsten 10 Jahren auch wieder bei 8 % liegen oder vielleicht nur bei 5 % (siehe Jahre 2000 – 2008).

Gleichermaßen können wir auch nicht mit Gewissheit sagen, ob unsere persönlichen Lebensumstände gleichbleiben, ob wir mit unserem Partner zusammenbleiben, ob wir weiterhin 10 % unseres Einkommens sparen können oder ob wir mit 65, 75 oder mit 43 Jahren sterben werden.

Der Finanzplaner und Fachbuchautor Carl Richards empfiehlt daher nur „Vermutungen" (5) über die Zukunft anzustellen und einen Finanzplan regelmäßig zu überprüfen.

Richards vergleicht gute Finanzpläne mit den Flugplänen von Piloten:

„Flugpläne sind die besten Vermutungen des Piloten über die Verhältnisse, zum Beispiel das Wetter. Egal wie viel Zeit der Pilot für das Planen verbringt, die Dinge laufen dennoch nicht immer plangemäß. In der Tat laufen sie selten so, wie es der Pilot geplant hat. Es gibt einfach zu viele Variablen. Während der Plan zwar auch bedeutend ist, liegt der Schlüssel sicher anzukommen darin, dass der Pilot die Fähigkeit besitzt, kleine und konsequente Kursänderungen vorzunehmen. Wichtig sind also die Kurskorrekturen, nicht der Plan.“ (5)

Ähnlich läuft es aktuell im Hause BMW und der Entwicklung der Elektroautos.

Die erste Serie war allem Anschein nach ein Flop. Doch wird BMW damit den Plan aufgeben, ein Elektroauto zu bauen oder gar Marktführer für Elektromobilität zu werden?

Wohl kaum.

Der Plan bleibt der Gleiche, aber der Konzern ist flexibel und reagiert auf sich verändernde Marktbedingungen und die gemachten Erfahrungen.

Für bessere Finanzpläne von Anlegern würde das bedeuten, sich weniger auf historische Daten zu stützen, denn diese werden im Zweifel nur enttäuschen, und sich auf jene Teile des Finanzplans zu konzentrieren, die Anleger auch wirklich beeinflussen können.

Kontrollieren und steuern lassen sich zum Beispiel die monatliche Sparquote oder die finanziellen Ziele, die je nach „Wetterlage“ angepasst werden sollten, nicht aber die Entwicklung der Aktienkurse oder die Auswirkungen von politischen oder wirtschaftlichen Krisen und anderen Nachrichten.

Fazit

Finanzpläne auf Basis der Vergangenheit sind das Papier nicht wert, auf dem sie gedruckt sind.

Dennoch sollten Anleger ihre finanziellen Ziele definieren und auf Basis ihrer persönlichen Präferenzen an den Finanzmärkten versuchen zu erreichen. Eine vernünftige Annahme ist zum Beispiel, dass Aktien eine höhere Rendite erzielen als eine Verzinsung auf dem Giro- oder Tagesgeldkonto.

Abhängig davon, wie sich die äußeren Bedingungen darstellen, kann es sein, dass das Ziel nach 3, 10 oder erst nach 15 Jahren erreicht wird – je nachdem wie sich die Märkte entwickeln. Sollte das Ziel schneller erreicht werden als gedacht, ist alles wunderbar. Anleger sollten dann nicht zögern, auch mal Gewinne zu realisieren.

Bleiben die Renditen hingegen hinter den Erwartungen zurück, dann gilt es einzugreifen. Als Möglichkeit bietet es sich an, die Sparquoten zu erhöhen oder das Zeitfenster für Wünsche und Ziele nach hinten zu verschieben. Das sind Dinge, die Anleger tatsächlich beeinflussen können.

Mit dieser Herangehensweise auf Basis von "Vermutungen" können sich Anleger vor den unrealistischen Erwartungen von Finanzplänen schützen und selbst eine aktive Rolle in ihrem Vermögensaufbau übernehmen.

Viele Grüße

Jakob Penndorf

PS: Verpassen Sie nicht unser "Börsen-Talk" Webinar am 15.09.2016 ab 18.00 Uhr. Anmeldung unter diesem Link.

--

(1) BMWs Milliarden-Flop mit i3 und i8. Die Deutschen müssen neu lernen, wie man Autos baut. Manager-Magazin Artikel vom 12.09.2016, abgerufen am 13.09.2016.

(2) Mayers Weltwirtschaft. Wir brauchen eine neue Finanztheorie. FAZ-Artikel vom 13.09.2016, abgerufen am 13.09.2016

(3) Robo-Advisors: Spreu trennt sich vom Weizen. Online-Artikel auf finews.ch vom 18.08.2016, abgerufen am 13.09.2016.

(4) In 5 interaktiven Grafiken: Wie Deutschlands Versicherer ihre Aktienquote hochfahren. Online-Artikel auf DasInvestment.com vom 26.07.2015, abgerufen am 13.09.2016.

(5) Einfache Wege Ihr Anlageverhalten zu verbessern von Carl Richards, Deutsche Ausgabe, 2012.

(6) Grafik entnommen der Excel-Datei im Beitrag: Private Altersvorsorge mit langfristigem Finanzplan (1/2), abgerufen von der sehr informativen Webseite finanzwissen.de, abgerufen am 13.09.2016.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Die URL von onvista wird nicht richtig umgesetzt, auf Einzelwerte klicken...

Mit CSV oder mit dem xls-sheet der dt. Börse kommt man auch weiter.

Hoffe mal tiny kann´s, sry but that´s a not my Job award

http://tinyurl.com/zfxt7u8

Guter Artikel, wenn die Leute ihn nur lesen würden. Jeder selbst verantwortlich für sein Glück!

Alles vollkommen sinnlos. Ein US-Amerikaner der 7% von seinem Einkommen spart, kommt über die Runden, der Europäer hat allein an Abgaben das dreifache. Alles was über 6.000 netto ist wird sowieso gespart, auch ohne Plan, bloss kommen die wenigstens überhaupt dahin. In Zeiten der Geldentwertung (und dort sind wir schon wieder) und hohen Besteuerung könnte allein der Staat in Form der Rentenversicherung (Betonung liegt bei Versicherung) die nötigen Sicherheiten bieten.

Eine echte Alternative, wenn es bloss den politischen Willen dazu gäbe, wäre ein staatlich garantierter Sparplan mit 5% Nettoverzinsung per Anno für den Zweck der privaten Rentenvorsorge. In einem Europa für die Bürger würde die EZB so etwas anbieten und auch garantieren.

Gibt es nicht? Gibt es doch! Funktioniert zwischen Staaten und Unternehmen in Form der öffentlich-privaten Partnerschaft (ÖPP oder PPP) hervorragend über 20, 30 und mehr Jahre mit Renditen von 5%, 10%, 15% und mehr - per Anno, ohne Quellensteuer.

Selbst in Krisenländern wie Portugal oder Griechenland wo die Troika Renten, Arbeitnehmerrechte und Generationenverträge u.a. gnadenlos zusammenkürzt funktionieren die PPPs kritiklos und hervorragend weiter. Im Gegensatz zu Renten, sind die Zinsen bei diesen "Partnerschaften" mit Ihren starken Lobbies unantastbar. Noch nicht einmal eine vorzeitige Rückzahlung, in Zeiten der Negativzinsen, ist erlaubt. Eine schöne, heile Welt - bloss eben nicht für den Normalbürger.

bubble-check

Der ganz große Schwachsinn beginnt schon am Anfang mit Risikoprofil und Diversifizierung !

95 % der Menschheit wird mit dem Finger im Arsch geboren, und da behält er sie auch lebenslang,

So einfach ist Das ! ! !