USA: Rezession ist da und es ist eine gute Nachricht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

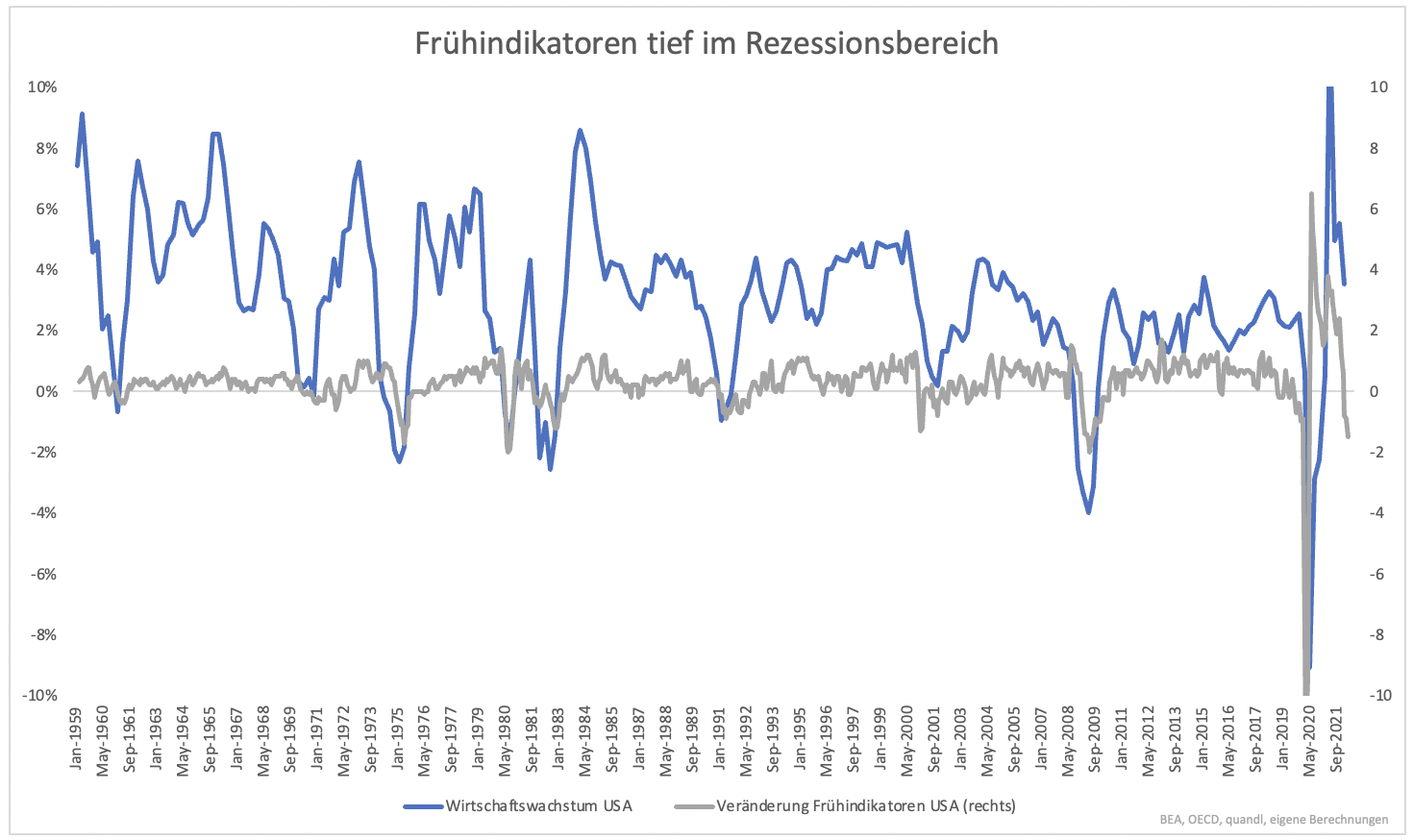

Die Angst vor einem Ereignis ist manchmal schlimmer als das Ereignis selbst. Ungefähr so lässt sich der Kursverlauf der letzten Wochen erklären. Die Angst vor der Zinspolitik und damit einhergehenden wirtschaftlichen Abkühlung ist groß. Der Bärenmarkt ist eine natürliche Folge. Dann kamen richtig schlechte Wirtschaftsdaten und der Markt befand sich plötzlich im Rallymodus. Nun muss man sich nicht mehr vor dem Abschwung fürchten, er ist da. Im Umkehrschluss bedeutet dies, dass auch die Zinspolitik nicht erst in einem Jahr oder zwei Jahren wieder geändert wird, sondern deutlich früher. Das scheinen zumindest die Erwartungen zu sein. Ob es wirklich so kommt, steht auf einem anderen Blatt. Der Abschwung lässt sich inzwischen nicht mehr ignorieren. Die Frühindikatoren sind im Rückwärtsgang und die Veränderungsrate ist deutlich negativ. Der Wert ist inzwischen sogar so negativ, dass eine Rezession fast als sicher gilt. Ähnlich tiefe Werte wurden bisher noch nie ohne Rezession überstanden (Grafik 1).

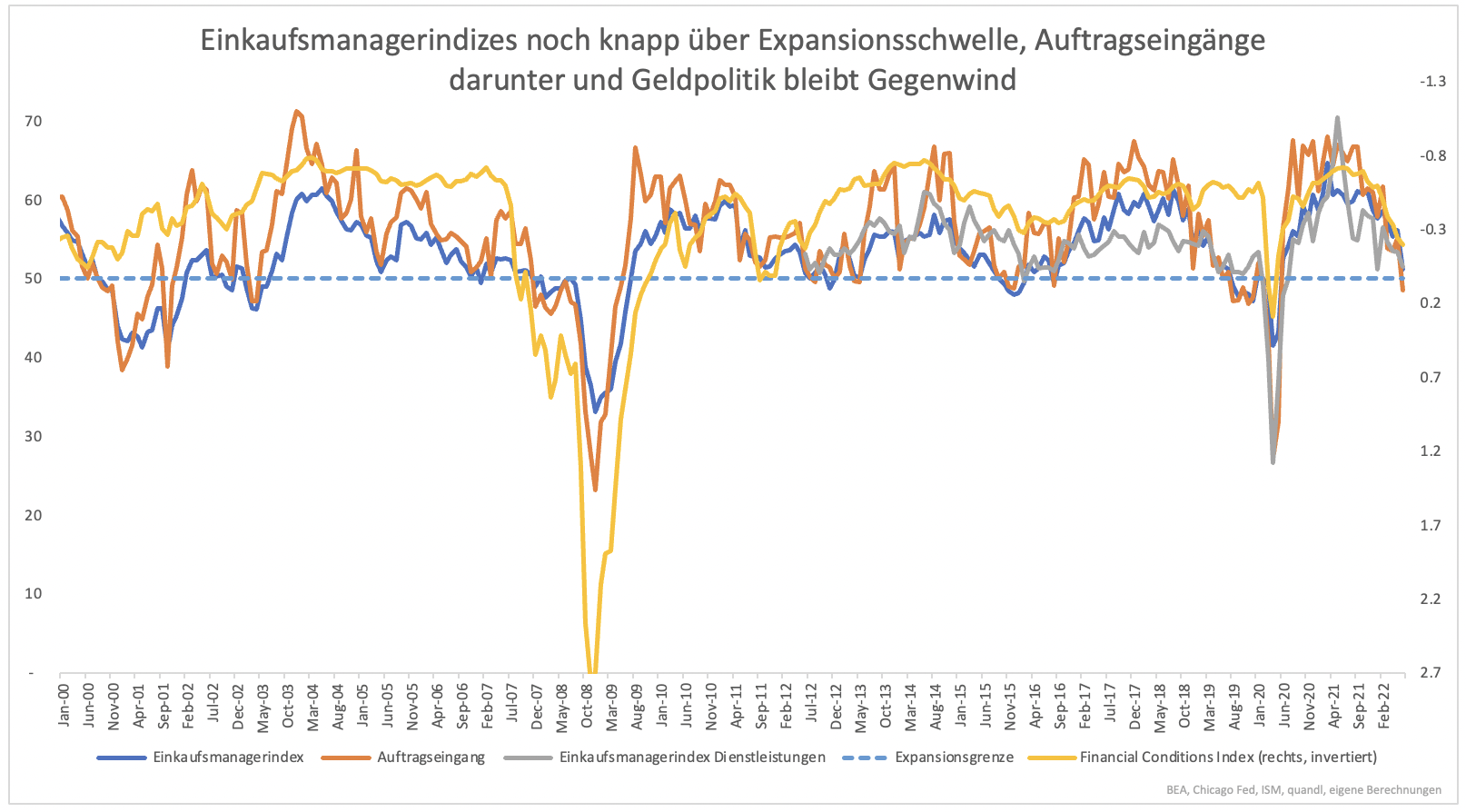

Es sind nicht nur die Frühindikatoren, die einen klaren Hinweis auf die Zukunft des Wachstums geben. Auch Einkaufsmanagerindizes sind überraschend stark gefallen. In der Industrie liegt der Index mit 51,2 noch immer über der Expansionsgrenze von 50. Das ist allerdings nicht unbedingt eine Beruhigung. Der Rückgang im Juni war deutlich und überraschend.

Das gilt auch für Dienstleistungen, deren Index nun ebenfalls nur noch knapp über der Expansionsgrenze liegt. Besonders besorgniserregend ist jedoch der Auftragseingang. Dieser blickt weiter in die Zukunft und ist inzwischen unter der Wachstumsgrenze angelangt. Die Werte liegen zwischen 48,5 und 47 und damit klar im Rezessionsbereich.

Gleichzeitig ist die Geldpolitik aktuell bremsend. Der US Financial Conditions Index zeigt einen klaren Trend. Solange die Straffung beibehalten wird, drehen auch die Einkaufsmanagerindizes nicht nach oben. Da die Fed im Juli kaum eine Trendwende einleitet, muss schon ein regelrechtes Wunder geschehen, damit die Wirtschaft nicht schrumpft.

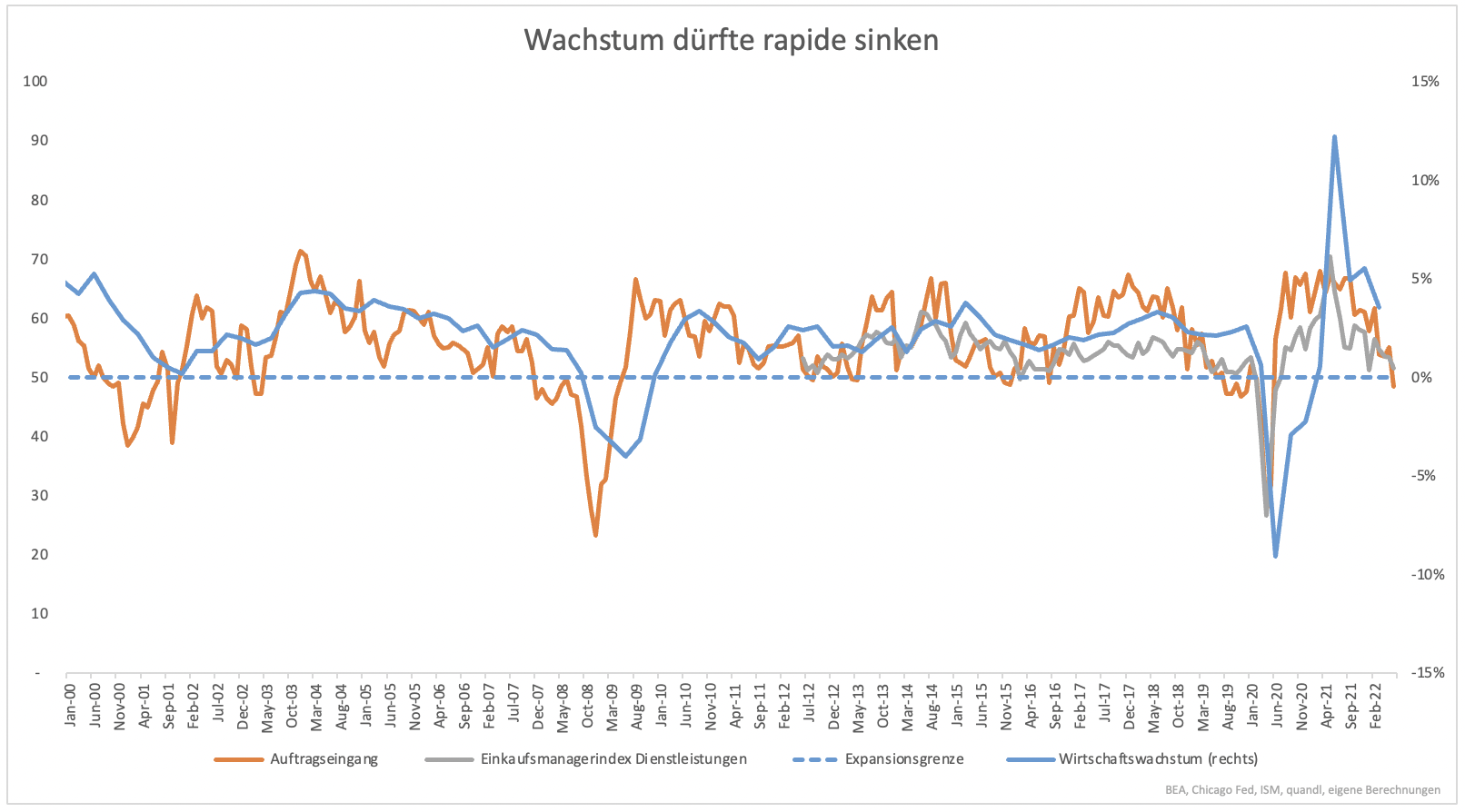

Die Korrelation der Einkaufsmanagerindizes bzw. des Auftragseingangs zum Wachstum ist hoch (Grafik 3), wenn auch nicht perfekt. Kurz vor Beginn der Coronakrise lagen die Einkaufsmanagerindizes ebenfalls auf einem Niveau, welches mit dem heutigen vergleichbar ist. Die Wirtschaft wuchs zu diesem Zeitpunkt noch. Im Gegensatz zu heute war die Geldpolitik nicht straff, sie wurde lockerer.

Mir persönlich ist rätselhaft, wieso die Notenbank ein Märchen vom anhaltenden Aufschwung erzählt und noch rätselhafter, wieso Analysten und Investmentbanken die Fakten eigenwillig interpretieren (Rezession erst in 12-18 Monaten). Der Aktienmarkt ist klüger. Hier wurde viel Abschwung bereits eingepreist.

Ich denke nicht, dass wir das Tief bereits gesehen haben. Vermutlich ist es aber näher als es die meisten für möglich halten. Die kommenden zwei Monaten dürften schwierig bleiben. In diesen zwei Monaten sollte gleichzeitig viel Klarheit entstehen, Klarheit darüber, dass der Inflationstrend dreht, wir uns bereits im Wachstumsloch befinden und nicht erst darauf zusteuern usw. Sind die Fakten erst geschaffen und anerkannt, kann der Markt wieder drehen. Dies sollte über den Sommer geschehen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.