USA: Notenbank oder Anleger, wer hat recht?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

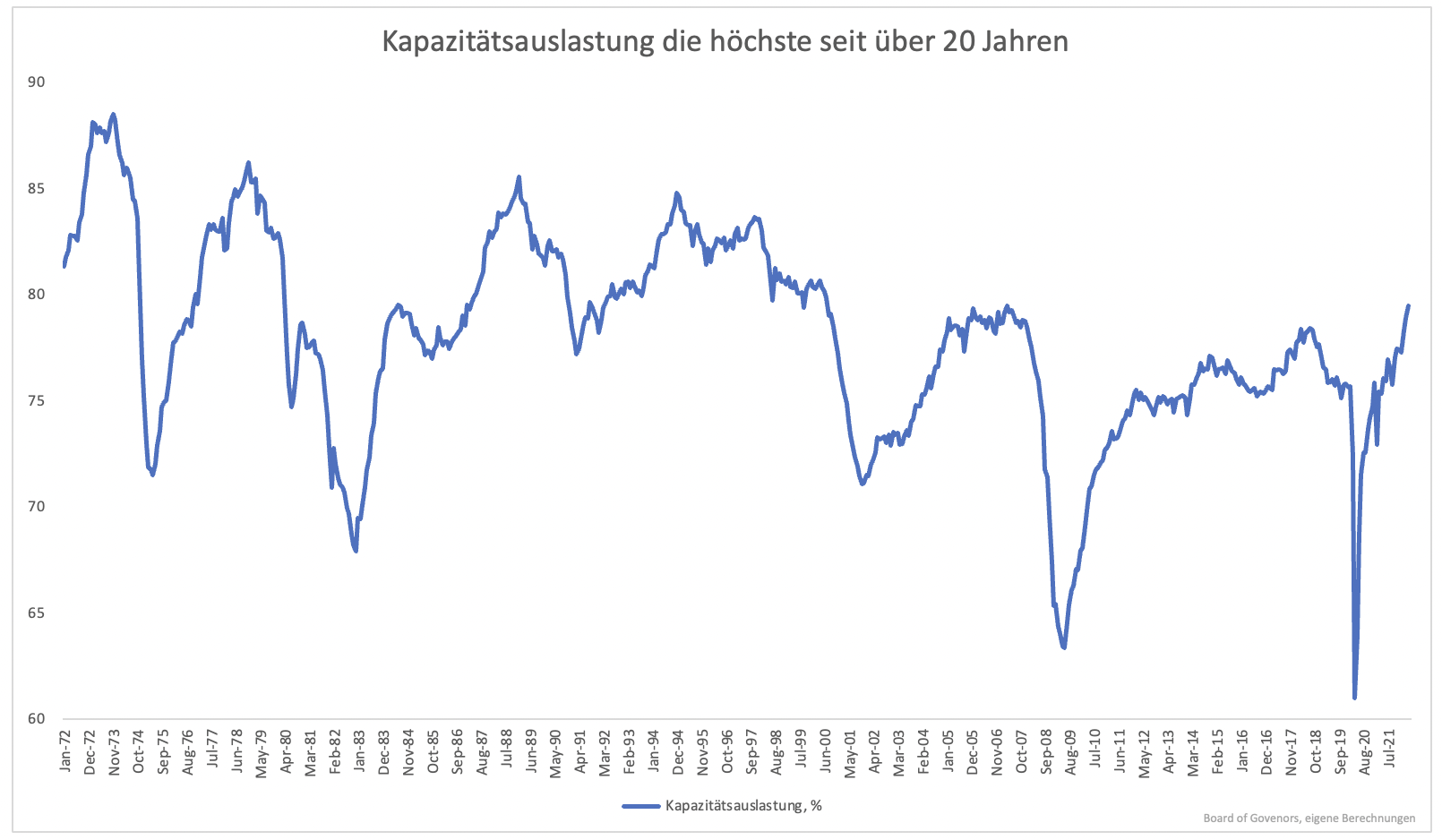

Es wird immer offensichtlicher, dass die Notenbank selbst nur noch bedingt an ihr Märchen von einer weichen Landung der Wirtschaft glaubt. Zu Beginn der Zinswende versprach die Fed eigentlich, dass sie die Inflation drücken würde, aber die Wirtschaft gleichzeitig nicht abgewürgt werden soll. Noch vor wenigen Wochen konnte man an diese Sichtweise glauben. Mit etwas Fantasie kann man das auch heute noch, wenn man nur die Vergangenheit betrachtet und nicht in die Zukunft schaut. Ein Blick auf die Vergangenheit entspricht dem Blick auf Wirtschaftsdaten. Diese Daten werden erhoben und zeigen bei Veröffentlichung das, was war. Was war, lässt sich durchaus sehen. Die Kapazitätsauslastung ist in den USA auf den höchsten Stand seit über 20 Jahren gestiegen (Grafik 1). Das ist aus mehreren Gründen bemerkenswert. Die Industrie zeigte jahrzehntelang einen Abwärtstrend bei der Auslastung. Aktuell wird über Engpässe bei Material und Arbeitskraft gejammert. Trotzdem läuft alles doch irgendwie ganz gut und auf Hochtouren.

Die Kapazitätsauslastung ist ein Datensatz, den man mit beliebig vielen untermauern kann, sei es mit Konsumausgaben, Investitionen, Bautätigkeit usw. Das alles beschreibt jedoch die Vergangenheit. Auf Basis dieser Daten macht die Notenbank alles richtig. Die Zinsen sollten steigen, wenn die Inflationsrate hoch und die Arbeitslosigkeit niedrig ist. Fasst man beides in einem Indikator zusammen, macht die Fed derzeit genau das, was sie immer getan hat (Grafik 2).

Blickt man nun aber in die Zukunft, muss man Zweifel daran bekommen, dass das Vorgehen wirklich das korrekte ist. Nach Lieferengpässen und Konsumboom leerten sich die Lager der Unternehmen zunächst. Jetzt, da sie wieder Material und Güter bekommen, füllen sich die Lager so schnell wie noch nie (Grafik 3).

Irgendwann sind die Lager voll. Wird der Lagerbestand heute schnell aufgebaut, bedeutet das zukünftig weniger Bestellungen. Produzierende Unternehmen erkennen das Ungemach, welches droht. Der zukünftig erwartete Auftragsbestand bzw. nicht ausgeführte Aufträge sinken auf den tiefsten Stand seit fast 25 Jahren (Grafik 4).

Die tiefen Werte im Jahr 1998 und 1995 wirken dabei wie Ausrutscher. Es handelte sich je um einen einzelnen Monat mit tiefem Wert.

Heute sinkt die Erwartung geordnet immer tiefer. Das wirkt wie eine Wachstumskrise wie Ende der 80er Jahre oder wie die zwei Rezessionen in den 70er Jahren. Das zukünftig erwartete Wachstum erreicht den tiefsten Stand seit der Finanzkrise. Beides zusammen kündigt eine Industrierezession an.

Auf Basis dessen, was war, ist die Wirtschaft stark und braucht Zinserhöhungen. Blickt man in die Zukunft, sieht es düster aus. Unter normalen Umständen müsste man die Wirtschaft anschieben und nicht bremsen. Die Inflationsbekämpfung hat jedoch Vorrang. So ändert sich auch das, was die Fed selbst von ihrer Politik erwartet.

Zunächst wurde von einer sanften Landung der Wirtschaft geträumt. Dann hieß es, dass die Landung nicht ganz sanft sein wird. Nun ist davon die Rede, dass es eine sichere, aber ruppige Landung wird. In einem Monat ist dann wohl von Rezession die Rede… Anleger wussten es bereits.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.