USA: Der Vermögenszuwachs ist außer Kontrolle geraten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Unlängst veröffentlichte die US-Notenbank die neusten Zahlen zum Vermögen der USA. Alle Sektoren gehören dazu, ob Privathaushalte, Unternehmen oder der Staat. Die Bilanz des Staates ist so rot wie man es sich vorstellt. Das Nettovermögen des US-Staates liegt bei -28 Billionen Dollar.

Die Rechnung, die von der Notenbank angestellt wird, ist nicht ganz fair, da dem Vermögen nur das Finanzvermögen hinzugezählt wird. Der Staat besitzt viel Infrastruktur, Gebäude und Land. Die Bilanz ist am Ende nicht so negativ wie sie erscheint.

Bei Unternehmen sieht es besser aus. Sie besitzen inklusive ihres Realvermögens (z.B. Immobilien) 25 Billionen Dollar. Das größte Vermögen aber besitzen Privathaushalte. Das Nettovermögen stieg auf 123 Billionen Dollar. Das entspricht dem Sechsfachen der Wirtschaftsleistung.

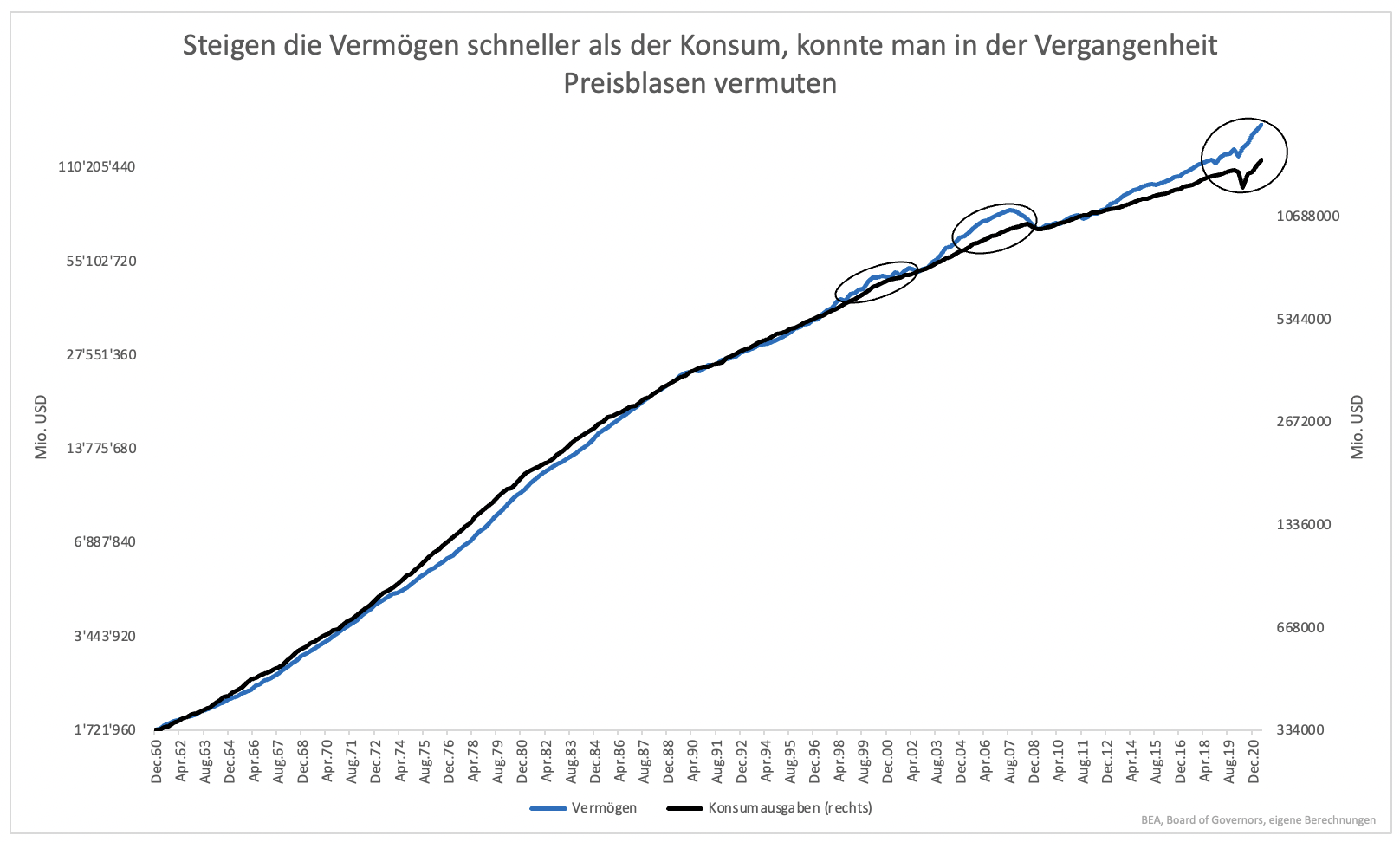

Der Vermögenszuwachs ist seit einigen Jahren überdurchschnittlich. Das Wachstum hat sich seit Frühjahr 2020 nochmals beschleunigt. Im Gegensatz dazu bleibt die Realwirtschaft zurück. Vergleicht man den Konsum und das Vermögen, wuchsen beide bis Ende der 90er Jahre im Gleichschritt. In den vergangenen gut 20 Jahren kam es nun bei drei Gelegenheiten zu einer Divergenz (Grafik 1).

Die erste Divergenz fand zur Zeit der Internetblase statt. Aktien waren überbewertet. Das Vermögen der Haushalte, die Aktien besaßen, war ebenfalls überbewertet. Die Abweichung vom Konsum war insgesamt jedoch gering. Der Korrekturbedarf war überschaubar.

Die zweite Abweichung kam 8 Jahre später. Dieses Mal war es der Immobilienmarkt, der das Vermögen über die Substanz der Wirtschaft hievte. Als Substanz gilt der Konsum. Man könnte ebenso gut die Wirtschaftsleistung als Maßstab verwenden. Das Ergebnis ist das gleiche.

Steigen Vermögenspreise, ohne dass die Substanz mitzieht, bedingt dies früher oder später zwangsweise eine Korrektur der Vermögenspreise. Denn bestehen diese nur aus heißer Luft und sind nicht wirtschaftlich verankert, handelt es sich um eine Übertreibung, die korrigiert wird.

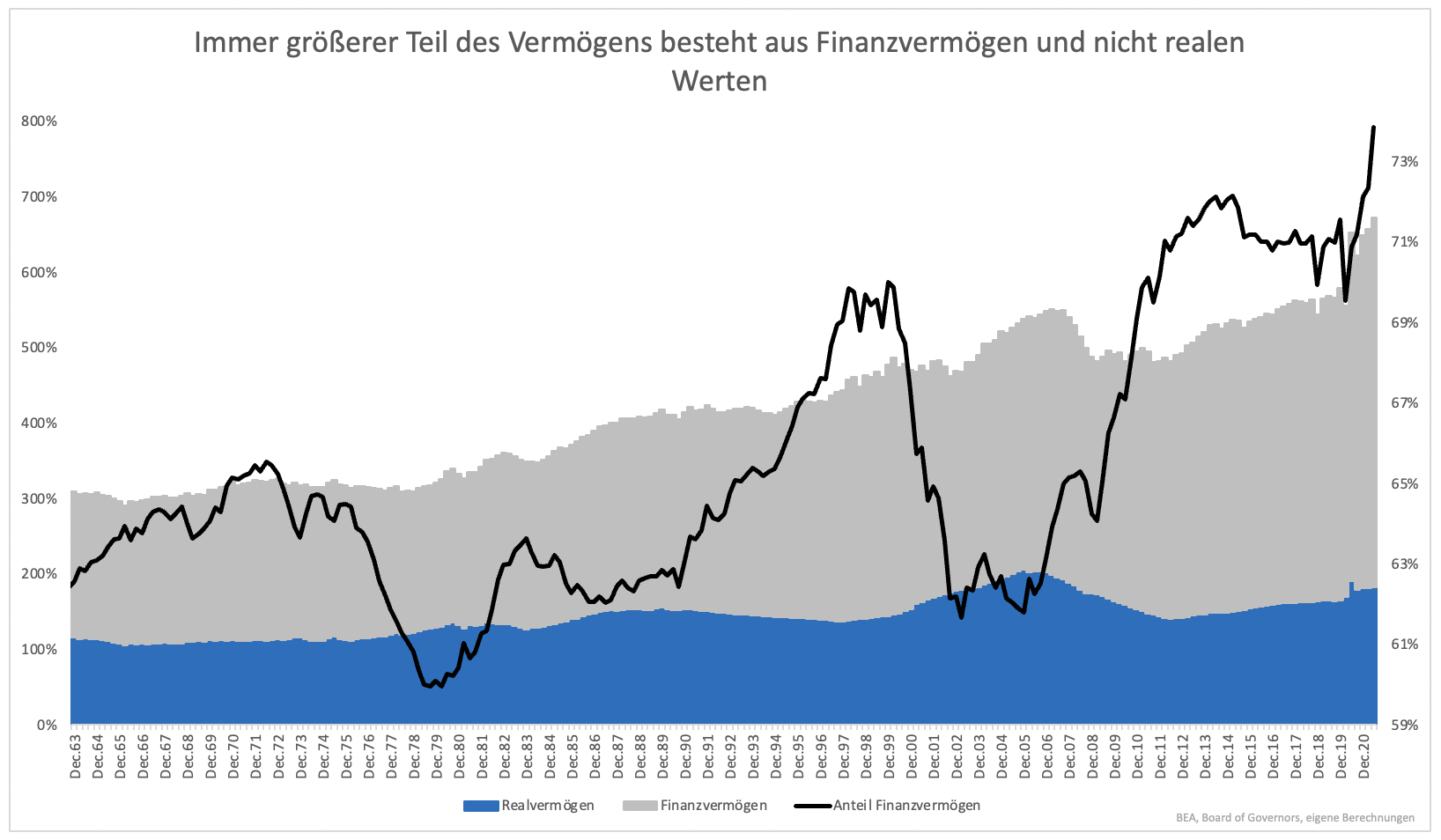

So schnell wie jetzt ging die Schere aus Substanz und Vermögen noch nie auseinander. Besonders problematisch ist, dass das Vermögen zu immer größeren Teilen aus Finanzvermögen besteht. Der Anteil des Finanzvermögens am Gesamtvermögen liegt bei drei Viertel (Grafik 2).

Finanzvermögen ist schnell gewonnen und auch schnell wieder verloren. 8 Billionen des Vermögens besteht aus Anleihen und Schuldverschreibungen. 40 Billionen liegen in Aktien und 31 Billionen sind Rentenansprüchen zuzurechnen. Ansprüche sind ein Versprechen und nicht unbedingt greifbares Vermögen. Genau darauf, dass das Versprechen eingehalten wird, sind viele im Alter angewiesen.

Je größer das Finanzvermögen ist, desto höher ist auch das Risiko. Finanzvermögen ist ein Versprechen. Das gilt selbst für Aktien. Wäre das globale Finanzsystem 2008 kollabiert, also die meisten Banken und Broker bankrottgegangen, dann nutzt der Anspruch auf einen Unternehmensanteil (=Aktie) wenig.

Grundsätzlich ist gegen Finanzvermögen nichts einzuwenden. Ein Problem entsteht erst dann, wenn der Vermögenszuwachs ausschließlich aus heißer Luft besteht und nicht mit wirtschaftlicher Substanz untermauert ist. Das schreit geradezu nach einer Korrektur.

Die Abweichung von der Substanz wird mit jeder Krise größer, Notenbanken sei Dank. Den meisten ist klar, dass diese Zyklen irgendwann enden werden. Wie viele Krisen es noch braucht, bis Notenbanken Vermögenspreise nicht mehr aufblähen können, weiß natürlich niemand. Vielleicht ist das Wachstum der Vermögenspreise schon jetzt außer Kontrolle.

Clemens Schmale

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Ach was, dieses mal ist alles anders....

Das heißt, wenn man noch Ihre anderen Artikel berücksichtigt, dass in naher Zukunft eine empfindliche Korrektur kommen könnte. Im schlimmsten Fall, könnte daraus ein Crash entstehen, der diesen Namen auch verdient hat.

Klasse Artikel. Danke!