US Indizes - was war denn das?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 2.585,46 Pkt (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.585,46 Pkt (Chicago Mercantile Exchange)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 6.324,96 Pkt (NASDAQ)

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 23.861,42 Pkt (NYSE)

- WTI Öl - WKN: 792451 - ISIN: XC0007924514 - Kurs: 59,005 $/Barrel (Commerzbank CFD)

Die amerikanischen Aktienmärkte konnten am Freitag ein grandioses Reversal initiieren und beendeten die Woche im Grün. Bei Dow Jones und S&P 500 sprang am Ende ein Plus von 1,38 % heraus, der Nasdaq 100 gewann 1,69 %. Einziger Verlierer war der Energiesektor der 0,19 % verlor.

Aus aktuellem Anlass will ich an dieser Stelle etwas vom üblichen Format abweichen und in einem kurzen Rundumschlag die abgelaufene Woche besprechen und meine Sicht der Dinge darlegen.

Der Anfang vom Ende

Am letzten Freitag wurde der Anfang vom Ende des wohl am besten im Voraus dokumentierten Crash aller Zeiten eingeläutet, als die Volatilität nach einem unerwartet starken Zuwachs bei den Stundenlöhnen über die sehr genau beobachtete Marke von 17 Punkten stieg.

Aufgrund der Tatsache, dass zukünftige Volatilität jahrelang teurer als am Spot-Markt war, konnte durch ihren Leerverkauf eine weit bessere - und nur vermeintlich sichere - Rendite als am Aktienmarkt eingefahren werden. Goldman Sachs rechnete beispielsweise kürzlich vor, dass in der Zeit nach der Finanzkrise mittels einer einfachen Short-Strategie eine Rendite von über 4000 % erwirtschaftet werden konnte - bevor sie sich dann natürlich am Montag wieder in Luft aufgelöst hat.

Die gute Nachricht

Eine der eher erfreulichen Tatsachen in dieser Woche war die, dass der Dow Jones am Montag nur 4,6 % und nicht 15 % verloren hat, wie die sagenhafte Explosion des VIX eigentlich nahegelegt hätte. Die relativ “moderaten” Abschläge sind damit zu erklären, dass nur der direkte Vola-Trade mittels Optionen, Futures und ETPs, von dem Beben betroffen war und die Spillover-Effekte überschaubar blieben.

Es wird geschätzt, dass das Volumen dieses “expliziten” Short-Vol-Trades bei etwa 60 Milliarden Dollar liegt, wobei Options-Strategien etwa 45 Milliarden ausmachen und der Rest auf Future- beziehungsweise ETP-Handel entfällt. Sollte sich der Crash weiterhin nur auf diesen Komplex beschränkten, dürfte die Bereinigung in ein paar Tagen abgeschlossen sein, bevor die boomende Wirtschaft dann wieder neue Käufer in den Markt ziehen wird.

Die schlechte Nachricht

Die wirkliche Gefahr für den Markt stellt nicht der relativ überschaubare explizite, sondern der gewaltige "implizite" Trade auf die niedrige Volatilität dar.

Analysten gehen davon aus, dass das Volumen aller Strategien, die auf eine niedrige Volatilität spekulieren, in den Jahren nach der Finanzkrise einen Wert von mindestens 1,5 Billionen Dollar erreicht hat. Zu den Akteuren in diesem Markt gehören unter anderem die Risk Parity-Walfische mit einem verwalteten Vermögen von 600 Milliarden Dollar, Vol-Control-Fonds mit 400 Milliarden im Rücken, trendfolgenden CTAs, und so weiter.

Abgesehen von den etwas flexibleren CTAs dürften die großen Umschichtungen dieser Schwergewichte noch gar nicht stattgefunden haben, beziehungsweise sind erst noch am Anlaufen. Sollte die Volatilität in den kommenden Tagen nicht deutlich zurückkommen muss mit einem Verkaufsdruck in einer ganz anderen Größenordnung als bisher gerechnet werden, der sich zudem über Wochen hinziehen könnte.

Die entscheidende Frage

Ab wann sollten Investoren sich eingraben und anfangen wirklich harte Assets wie zum Beispiel Butter, Zigaretten und Munition zu akkumulieren? Drei Punkte werden Aufschluss geben:

Erstens: Die Volatilität muss in den nächsten Tagen deutlich zurück kommen, sonst beginnen die Dickschiffe mit dem Abbau von Risiko.

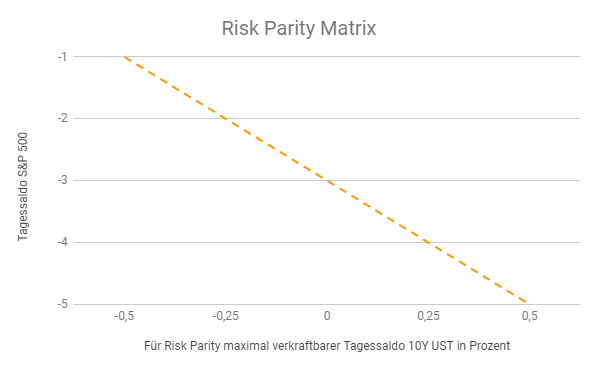

Zweitens: Die Zinsen sollten nicht weiter zu schnell steigen. Risk Parity Fonds sind hauptsächlich in Bonds investiert. Fällt der Aktienmarkt beispielsweise um drei Prozent, dann ist es imperativ dass Anleihen stabil bleiben, oder die großen Vehikel reduzieren ihr Risiko massiv (anbei ein sehr vereinfachter Chart, der den ungefähren Zusammenhang darstellt). Damit bei Anleihen nichts schief geht, darf es vor allem bei den Inflationserwartungen zu keinem unerwarteten Schock kommen. Am Mittwoch sollte man deshalb beispielsweise den CPI-Daten Beachtung schenken und die weitere Entwicklung des kommenden Infrastrukturprogramms im Auge behalten.

Der entscheidende Punkt

Egal ob sich die Verkäufe als Blip oder Anfang des Bärenmarktes herausstellen - es gibt Dinge die Sigma-10 wichtiger als die Ausschlägen am Aktienmarkt sind. Ich werde mich zum Beispiel nach Senden dieser Zeilen ins Auto setzen und mit meiner Tochter in die Stadt fahren, um dort volatil das Tanzbein zu schwingen und explizit das Leben zu feiern. Impliziert einen paritätisch verteilten Riesenspass.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

CKT7985 ich glaub dran, wir sind noch weit weg aber ich bin überzeugt von meinen Berechnungen

es ist doch noch nicht der 13.02 ,

der Großteil glaubt das wars erstmal mit Short, lassen wir mal einen Laien recht haben und werden den Nikkei 225 taumeln sehen bis 20530 bis zum 13.02.2018

auch der Dax dürfte diese Woche massiv weiter korrigieren unter 11400 aber Fokus auf Nikkei 225 das hochziehen übers WE deutet darauf hin den nächsten Absturz direkt zuu indzieren, meien Meinung

Moin, moin,

sehr interessant zu lesen in einem Kommentar, dass die Ahnungslosen die Zeche zahlen. So muss es ja sein. Wer sonst sollte zahlen? Diese ist sicher nicht nur an der Börse so. In jedem anderen Bereich der Wirtschaft zahlt der "Ahnungslose" oder derjenige mit weniger Ahnung den Mehrwert der Besseren. So einfach.

Stagnation im Nikkei 225 = Vorbereitung für den nächsten massiven SELL OFF, mal sehen ob ein Laie das richtig sieht

Zeit für Short Nikkei 225 1500 punkte

Ich sehe eigentlich das was auch 2007 zu sehen war: Schnelle Einbrüche, die ebenso schnell wieder gekauft wurden aber nie mehr an das Top kamen. Das kann sich über 1/2 Jahr hin ziehen. Aber länger werden stagnierende Kurse nicht geduldet, dann wird abverkauft. Bricht aber auch keine Welt von zusammen, das Gras ist auch grün und die Sonne scheint wenn der Dax unter 8000 fällt :-) Auf jeden Fall ist diese Vola Traders Paradise, entlich mal 250P am Stück mitgenommen im Dow Jones neulich, nachdem ich schon sehenden Auges dem Upmove von 11715 an verpasste

Teilt jemand das Ziel Short?

zum wochenstart Nikkei 225 mindestens nochmal direkt 20530 zu 99% 19980