US-Aktien wieder attraktiv bewertet: jetzt kaufen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.831,39 Pkt (S&P)

Bewertung war lange Zeit ein Problem des US-Marktes. Viele Firmen wurden mit hohen Aufschlägen bewertet, die selbst bei viel Fantasie keinen Sinn machten. Inzwischen ist ein Großteil der Übertreibung abgebaut. So manches Unternehmen ist sogar wieder zu Schnäppchenpreisen zu haben.

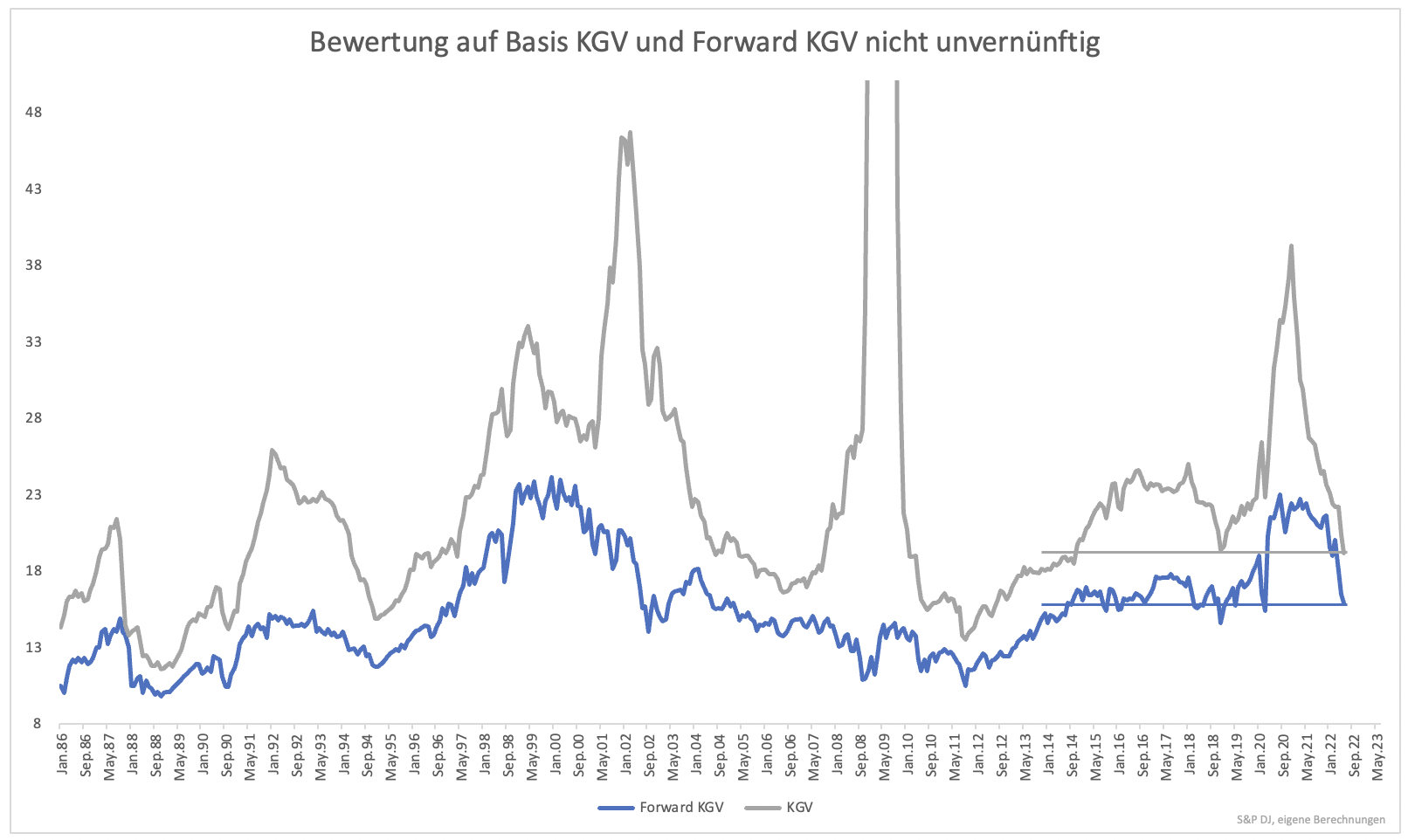

Auf Basis der tatsächlichen Gewinne (Kurs-Gewinn-Verhältnis) ist der S&P 500 nun wieder dort, wo er auch 2014 stand. Tiefere Bewertungen sind möglich. Als die Gewinne nach der Finanzkrise wieder stiegen, die Kurse aber noch tief waren, lag das KGV niedriger als heute. Tendenziell aber ist das KGV eher am unteren Rand der letzten Jahrzehnte.

Nicht ganz so attraktiv ist das Forward KGV (KGV auf Basis der in den nächsten 12 Monaten erwarteten Gewinne), doch auch hier gilt, dass es zumindest am unteren Rand der Bandbreite seit 2014 angekommen ist (Grafik 1). Wer als Anleger einen langfristigen Horizont vor Augen hat, für den müssten die Bewertungen interessant sein. Dies gilt insbesondere dann, wenn man den Gewinnprognosen traut.

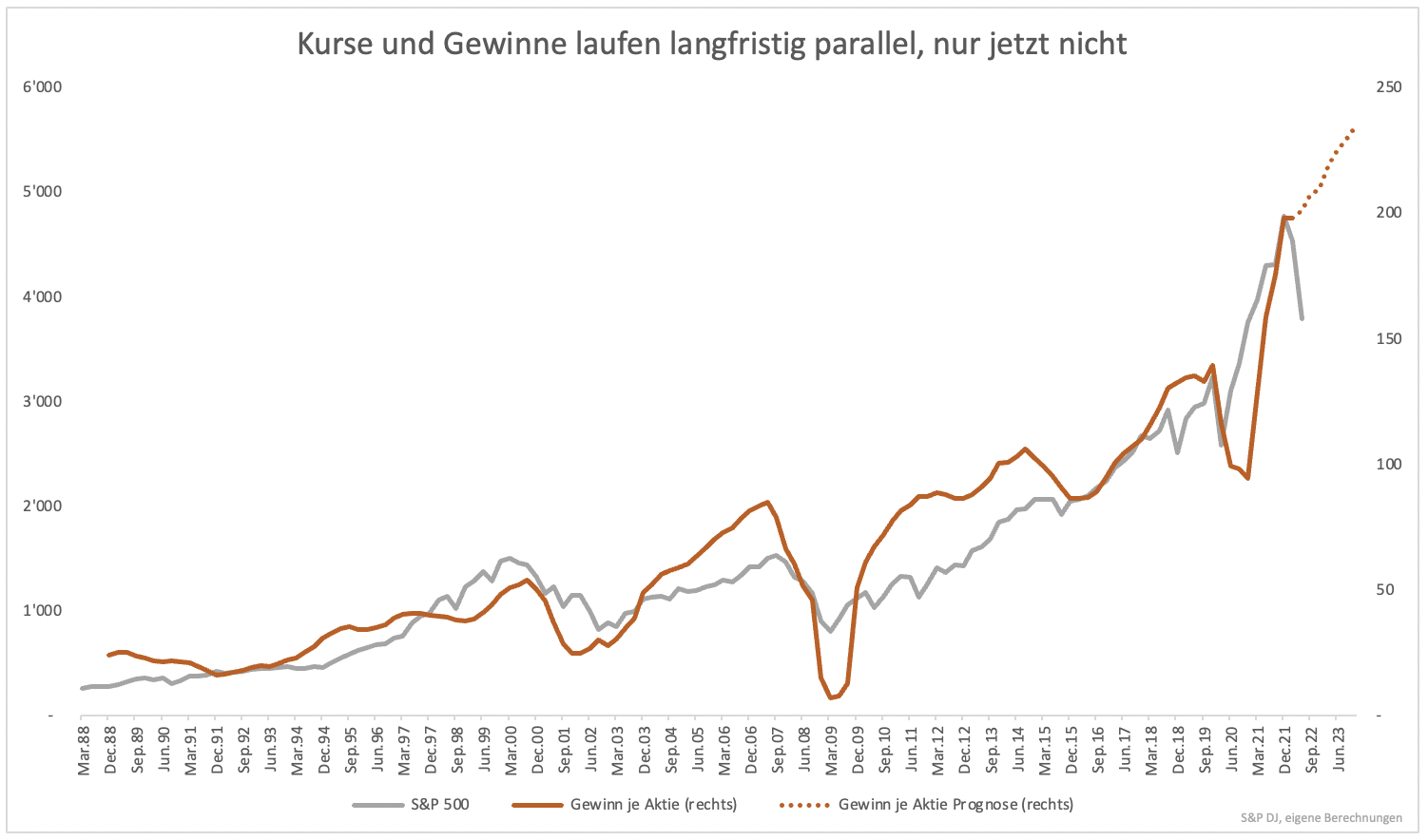

Grundsätzlich laufen Gewinnentwicklung und Kurse parallel. Gewinne sind das, was den Wert eines Unternehmens ausmachen. Alles andere als ein paralleler Verlauf von Gewinnen und Kursen macht langfristig keinen Sinn. Der parallele Verlauf lässt sich gut erkennen (Grafik 2). Aktienkurse sind allerdings etwas volatiler. Anleger kaufen und verkaufen auf Basis ihrer Erwartungen.

Zeitweise können die Erwartungen von schrumpfenden Gewinnen ausgehen. Die Kurse fallen. Rückblickend stellt sich dann heraus, dass die Erwartung falsch war. So können Kurse fallen, obwohl die Gewinne rückblickend gestiegen sind.

Aktuell wird weiterhin Gewinnwachstum erwartet. Bis Ende 2023 sollen die Gewinne um weitere 15 % steigen. Der Markt ist im Gegensatz dazu gefallen. Entweder gibt es hier das größte Schnäppchen aller Zeiten oder es liegt ein Irrtum bei den Gewinnprognosen vor.

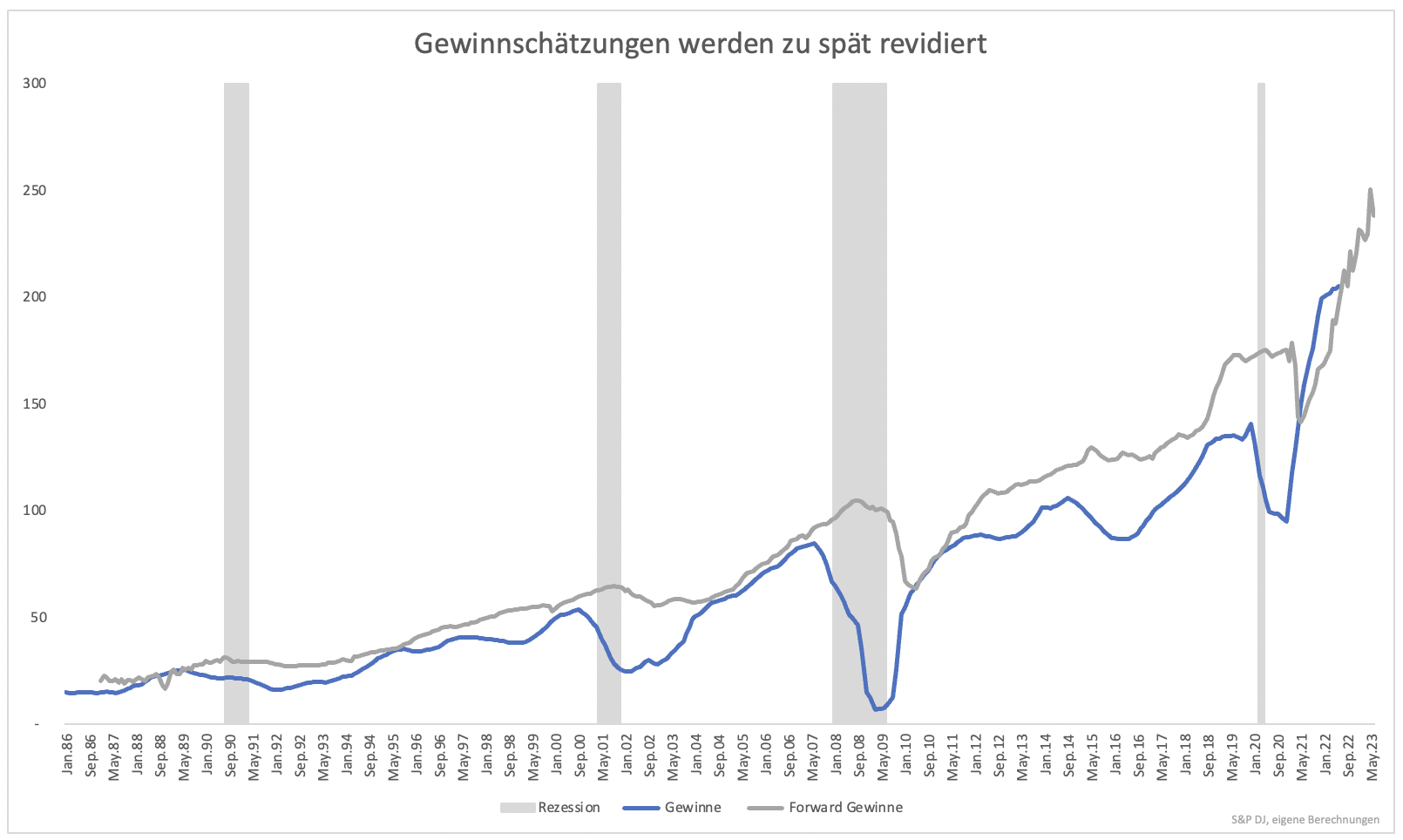

Aller Wahrscheinlichkeit nach liegt der Irrtum bei den Prognosen. Die Prognosen reichen vier bis sechs Quartale in die Zukunft. Verschiebt man die Prognosen ein Jahr in die Zukunft, stellt sich heraus, dass sie mit der Realität nicht in Einklang sind (Grafik 3). Prognosen sollten zwar die Zukunft beschreiben, tun es aber nur sehr schlecht.

Würden Analysten die Zukunft einigermaßen akkurat vorhersagen, sollten die Gewinne in Rezessionen mit den tatsächlich erwirtschafteten Gewinnen sinken. Das ist nicht zu beobachten. Stattdessen werden die Prognosen erst revidiert, wenn die Rezession schon läuft.

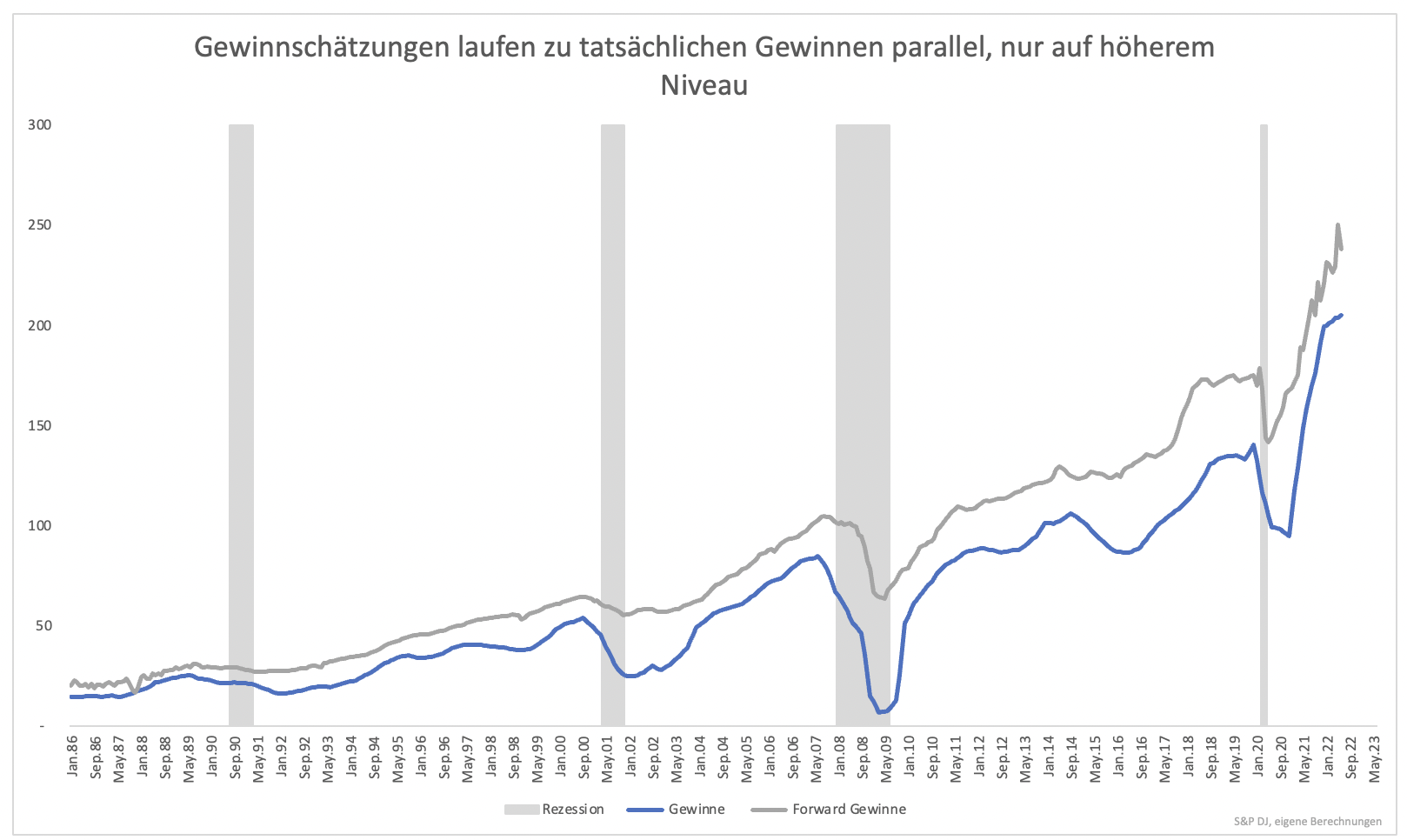

Tatsächlich verlaufen die erwarteten Gewinne einfach parallel zu den tatsächlichen, nur auf höherem Niveau (Grafik 4, Forward Gewinne nicht zeitversetzt). Mit etwas Zynismus betrachtet, kann jeder Anleger seine eigene Gewinnprognose erstellen. Das Rezept ist einfach: Man nehme einfach den letzten ausgewiesenen Gewinn und addiere 10-20 %. Vorausschauend ist da wenig, genauso gestaltet es sich aber.

Wie dem auch sei, aufgrund dieser Probleme sollte man die Bewertung nicht unbedingt als Kaufargument auffassen. Stattdessen kommt es zu den besten Kaufgelegenheiten, wenn Analysten die Zahlen nach unten revidieren. Dann steigen das KGV und Forward KGV sprunghaft an. Ein sprunghafter Anstieg des KGVs ist der beste Kaufzeitpunkt.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.