US-Aktien: Noch 15% Korrektur?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100Kursstand: 12.049,67 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.964,40 Pkt (S&P)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 12.049,67 Pkt (Nasdaq)

Man könnte fast täglich mit etwas Unglauben auf die Kurse blicken nicht etwa, weil sie so tief gefallen sind, sondern weil sie nicht tiefer stehen. Der wirtschaftliche Effekt des Krieges in der Ukraine, der eine Energiekrise auslöste, global zu Hungersnöten führen wird und Lieferketten unterbricht, wird von Lockdowns in China und deren Effekt auf Lieferketten verstärkt. Gleichzeitig straffen Notenbanken überall auf der Welt die Geldpolitik. Zinsen werden angehoben und Bilanzsummen verkleinert. Zu allem Überfluss laufen Konjunkturprogramme aus, was das Wachstum bremsen wird. Die Löhne halten mit der Inflation nicht Schritt. Der Konsum und damit das Wachstum müssen früher oder später sinken. Zugleich ist die Verschuldung vieler Staaten auf Rekordhoch. Höhere Zinsen führen schnell zu einer Neuauflage der Schuldenkrise...

Angesichts dieser Umstände muss man dankbar sein, dass die Kurse dort stehen, wo sie sind und nicht tiefer. Die Kurse dürften jedoch vor allem in den USA noch Luft nach unten haben. Die Notenbank beginnt im Juni mit der Reduktion ihrer Bilanzsumme. Auslaufende Anleihen werden nicht reinvestiert. So werden bald nach Beginn der Bilanzreduktion Monat um Monat 95 Mrd. Dollar Liquidität abgezogen.

Liquidität ist für den Aktienmarkt wichtig. Vereinfacht kann man sagen, dass die Kurse und Bewertung von Aktien steigen, wenn sehr viel Geld im System ist. Preise sind eine Funktion der Geldmenge. Je mehr Geld die gleiche Anzahl an Aktien jagt, desto höher muss der Preis sein. Im Umkehrschluss müssen die Kurse sinken, wenn Geld abgezogen wird.

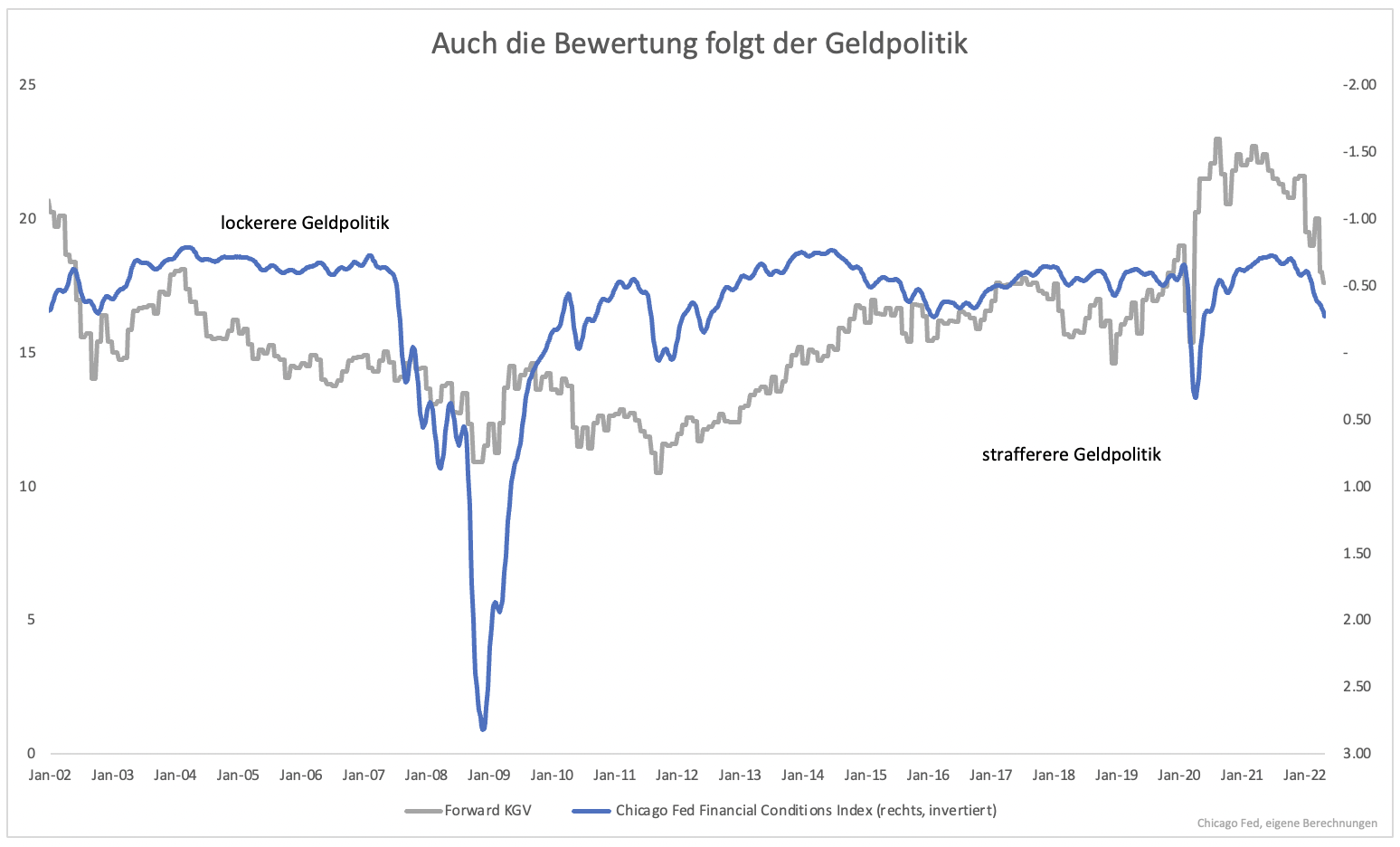

Kurse hängen nicht nur an der Bilanzsumme der Fed. Die allgemeinen Bedingungen auf dem Finanzmarkt sind ausschlaggebend. Liquidität ist ein Faktor. Andere Faktoren wie Volatilität, Kreditvergabekriterien usw. sind weitere Faktoren. Derzeit wird alles straffer und diesem Trend folgt der Aktienmarkt (Grafik 1).

Werden die Bedingungen besser, steigen Aktien und umgekehrt. Das gilt zwar generell, doch zwischen 1996 und 2002 lässt sich eine Abweichung von der Regel beobachten. Erst baute der Markt eine Blase auf und reagierte nicht auf straffere Geldpolitik und als die Blase platze, wurde nicht auf die Lockerung reagiert.

Der Markt war hoch bewertet, aber eine große Blase wie zur Jahrtausendwende gab es nicht. Die Umstände sind aus diesem Blickwinkel normaler. Die Geldpolitik wird vorerst weiter gestrafft. Keiner weiß, wie straff genau sie wird. Es ist jedoch unwahrscheinlich, dass die Fed schlechtere Bedingungen als etwas zu Pandemiebeginn herbeiführen will. Wird ein ähnlich ungünstiges Umfeld erreicht, müsste der Aktienmarkt zwischen 13 % und 22 % fallen.

Das würde auch die Bewertung des Aktienmarktes wieder eine sehr gesunde Range bringen (Grafik 2). Kann die Fed die Geldpolitik gezielt straffen, ohne die Kontrolle zu verlieren, gibt es keinen Grund, weshalb der US-Markt mehr als 15 % vom jetzigen Niveau fallen sollte. In einem ungünstigen Szenario ist eine Übertreibung nach unten denkbar. Für den S&P 500 liegt das untere Kursziel bei 3.400 Punkten. Zu erwarten sind eher 3.750 Punkte.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.