Trendwende oder Bärenmarktrally?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100Kursstand: 12.353,52 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.041,49 Pkt (S&P)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 12.353,52 Pkt (Nasdaq)

Die Korrektur, die zum Jahreswechsel begonnen hat, wird langsam zermürbend. Kommt es dann zu einem Rebound wie Ende letzter Woche, macht sich Hoffnung breit. Der S&P 500 konnte vom Wochentief bis zum Handelsschluss am Freitag über 4 % zulegen. Auch der Dax konnte ein ähnlich hohes Plus ausweisen. Wenn Kurse innerhalb von weniger als zwei Handelstagen so kräftig steigen können, weckt das nicht nur Hoffnung, sondern auch Angst. Die meisten Indizes stehen 15-20 % unter ihren Allzeithochs und man soll ja tief kaufen. Man stelle sich vor, Aktien korrigieren um 20 % und man kauft nicht… Eine gewisse Angst, das Tief zu verpassen, schwingt immer mit. Während einer Korrektur handeln Anleger daher oft mehr als sonst üblich. In den meisten Fällen wird das Tief nicht erwischt. Stattdessen werden Rebounds von neuen Abwärtsbewegungen abgelöst. Man verkauft tiefer als man gekauft hat.

Auch dieses Mal bleibt Anlegern dieser Nervenkrieg nicht erspart und es kommt noch schlimmer. Der Abwärtstrend dürfte sich weiter fortsetzen. Die Korrektur dauert zwar bereits knapp 100 Handelstage an, doch für einen Bärenmarkt wäre damit nur ein Drittel abgearbeitet. Aber handelt es sich überhaupt um einen Bärenmarkt?

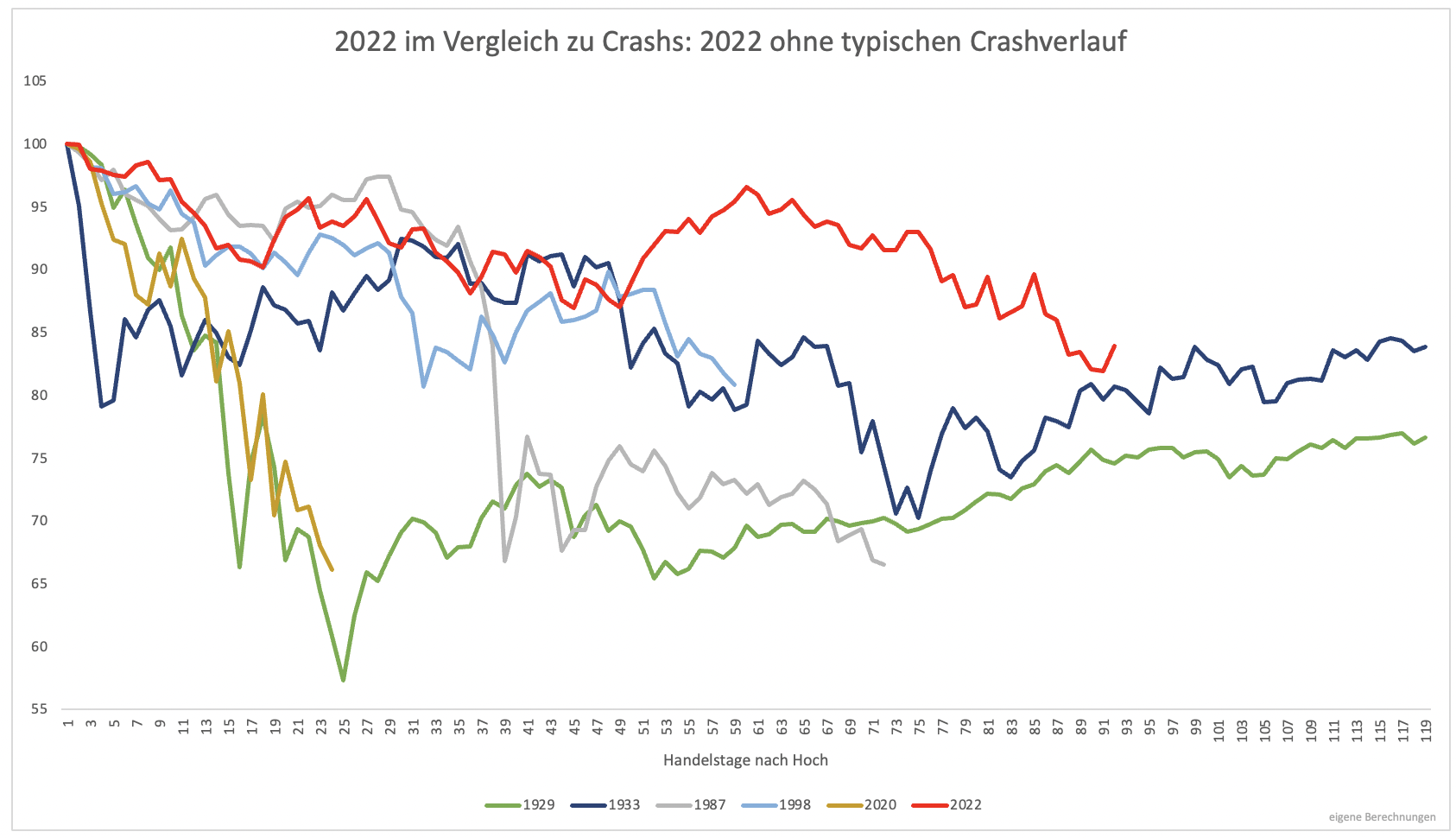

Die Wahrscheinlichkeit spricht dafür. Vergleicht man den Verlauf in diesem Jahr mit Kursverläufen, die sich recht zweifelsfrei als Crash identifizieren lassen, fehlt es an Ähnlichkeiten (Grafik 1). Die laufende Korrektur verhält sich nicht wie ein Crash. Alle Crashs haben die Gemeinsamkeit, dass es innerhalb von Tagen um mindestens 10 % nach unten geht. Diese Dynamik fehlt aktuell. Vielmehr kann man von einem geordneten Verkauf sprechen.

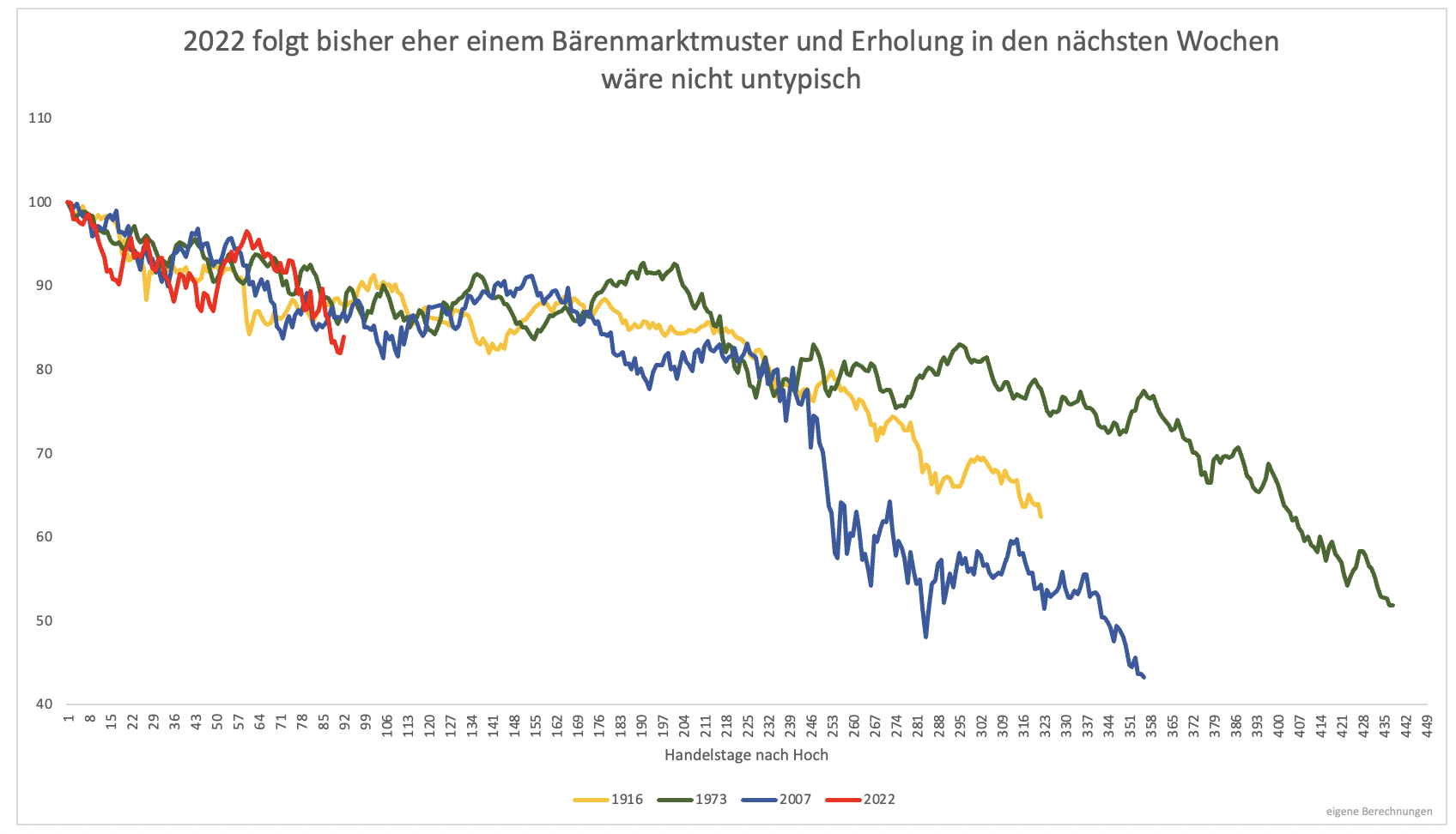

Da wundert es nicht, dass der bisherige Jahresverlauf mehr dem eines Bärenmarktes gleicht. Gewisse Ähnlichkeiten zu den Bärenmärkten der Jahre 1916, 1973 und 2007 lassen sich erkennen (Grafik 2). Bärenmärkte dauern sehr viel länger als ein Crash. Ein Crash ist im Durchschnitt nach zwei Monaten vorbei. Ein Bärenmarkt benötigt 18 Monate.

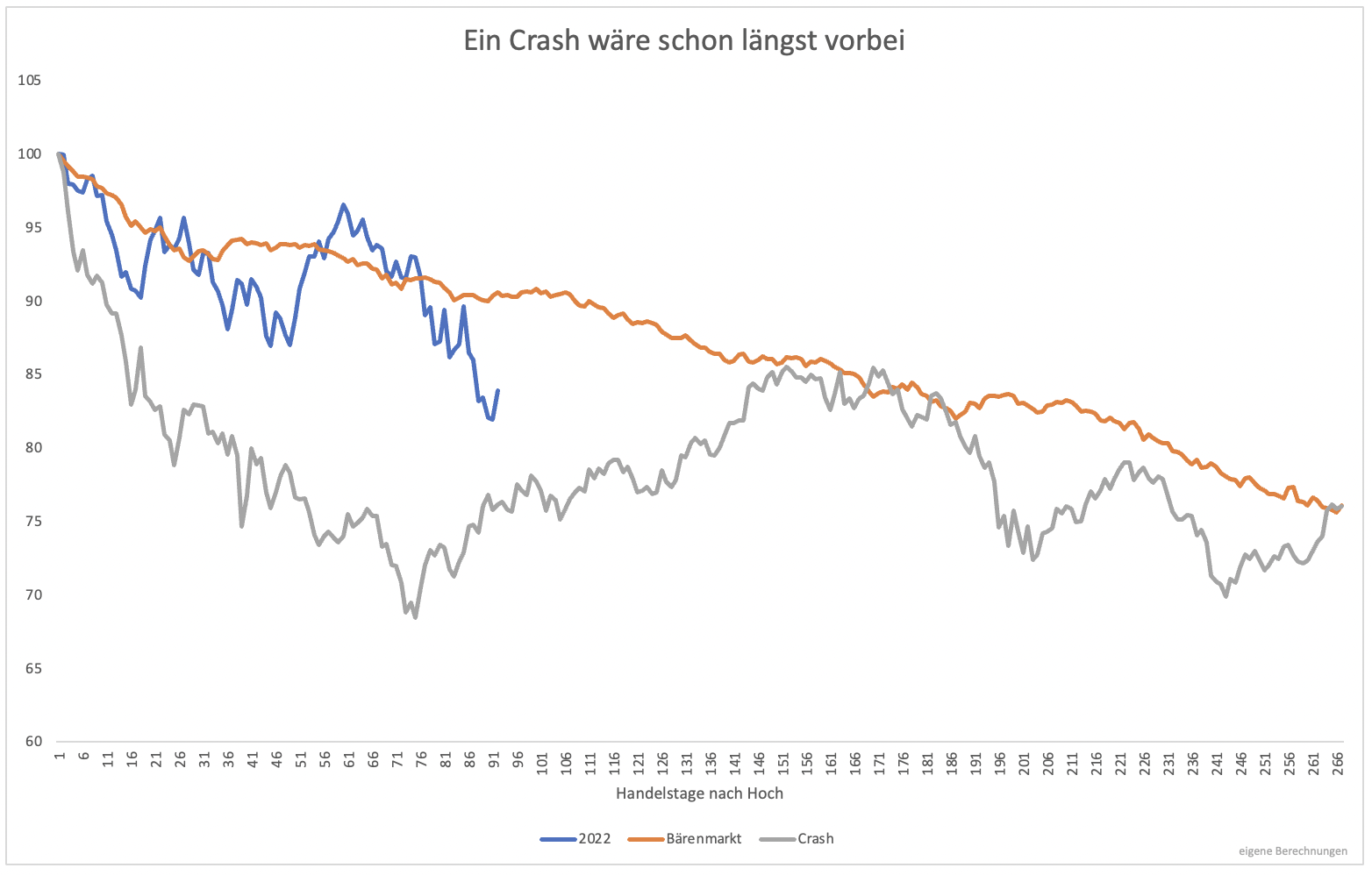

Die Dauer ist neben der Geschwindigkeit der Kursverluste der zweite, große Unterschied zum Crash. Ein Crash müsste bereits vorüber sein und Indizes hätten in den vergangenen zwei Wochen schon ein Tief erreichen müssen. Stattdessen wurden neue Tiefs erreicht. Im Durchschnittlichen Bärenmarkt geht es einfach immer weiter bergab (Grafik 3). Der durchschnittliche Bärenmarkt sieht dabei sehr geordnet aus. In der Realität sind die Schwankungen größer. Der Durchschnitt glättet die Schwankungen.

Eine Erholung in den nächsten Tagen oder sogar Wochen wäre nicht ungewöhnlich. Jeder Bärenmarkt wird von Erholungen unterbrochen. Mit einem zweiten Blick auf Grafik 2 lässt sich erkennen, dass zum jetzigen Zeitpunkt eine Erholung nicht untypisch ist und sogar Monate anhalten kann. Ob es danach wieder abwärts geht, lässt sich nicht mit Sicherheit sagen. Fundamental hat sich jedoch nichts geändert. Auch die Erwartungen haben sich nicht wesentlich bewegt. Es sieht daher eher nach einer typischen Erholung im Bärenmarkt und nicht nach einem Trendwechsel aus.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.