Swingtrading für Berufstätige auf dem Seziertisch Teil 1

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Nach einigen Auszeiten und wechselhaften Ergebnissen vor allem seit März war es an der Zeit, einen Schritt zurück zu treten und das Setup meines Tradings mit Aktien für Berufstätige einer objektiven Untersuchung zu unterziehen. Um langjähriges Vertrauen zu bestätigen, aber vor allem um eventuelle Schwächen auszumerzen und die Performancekurve zu glätten bzw. etwas steiler hin zu kriegen. Ob die Filterung mittels Wochencharts das Mittel der Wahl ist wird sich zeigen.

Strategie

Kurzfassung meiner Strategie: ich handle mit Blue-Chips aus Deutschland und Frankreich im Tageschart, die ich maximal vier Tage lang halte. Nach Signalen wird gemütlich nach Börsenschluss gesucht. Primäre Beute sind Aktien, die in einem klaren Trend korrigieren. Und dann kleine bullische Tageskerzen (für Longsignale, kleine bearische Kerzen für Shortsignale) ausbilden, die überdurchschnittlich oft den Beginn eines neuen Swings darstellen. Die Stop-Buy Order wird dann knapp über das Tageshoch gelegt, bei einem engen Stop-Loss der 0,6-fachen ATR kombiniert mit einem Kursziel im Ausmaß der 1,8-fachen ATR. Sekundäre Signale sind jene, die sich aggressiv an einem Boden/Topp zeigen, und tertiäre jene in einer Seitwärtsrange, die zumindest breit genug für unser Kursziel ist.

Die Entwicklung des Gesamtmarktes, übergeordnete Trends oder andere Faktoren hatten bisher keinen Einfluss auf die Einstiegssignale. Und zwar mit Recht, hatten solche zusätzlichen Parameter im Setup bisher doch nur negativen Einfluß auf die Ertragskurve.

Viel ausführlicher können Sie diesen simplen Ansatz in einem detaillierten Theorieteil nachlesen. Auch der Optimierung der Ausstiegsparameter habe ich bereits einmal Raum eingeräumt.

Optimierung

Das neue Optimierungsziel zielt diesmal aber nicht auf den idealen Ausstieg. Was zweifellos mindestens die Hälfte der Miete ist. Sondern auf eine Erhöhung der Qualität (und damit wohl auch der Quantität) der Einstiegssignale.

In 2015 bin ich mit den Shortsignalen extrem unzufrieden. Kein Wunder denken jetzt manche, warum auch Verkaufssignalen Folge leisten, wenn sich die wichtigsten Börsenindizes im klaren Aufwärtstrend befinden.

Tatsächlich war aber eine Stärke meines Swingtradings auf Sicht weniger Tage, dass selbst in Aufwärtstrends regelmäßig bearische Signale zum Erfolg führten. Was zu einer Glättung der Ertragskurve führte, weil ich häufig sowohl Long- als auch Shortpositionen im Depot hatte und so nur sehr selten alle Positionen im Stop Loss endeten.

Eine wichtige Erkenntnis in all meinen Jahren als Trader war aber, dass sich die Umstände jederzeit ändern können. Also will ich mit einer neuen intensiven Arbeit an der Strategie Zweifel entweder ausräumen und weiterhin so traden wie bisher. Oder Empfehlungen in Bezug auf Adaptionen umsetzen, wenn die Testergebnisse dazu raten sollten.

Variationen der Entrysignale

Indikatoren als Filter für Signale einzubauen und dergleichen Spielereien sind von mir nicht zu erwarten, wie langjährige Leser schon wissen. Meine Setups sind alle markttechniklastig, diskretionär und vor allem simpel. Der Chart spiegelt alles wieder was ich wissen muss (abgesehen von Unternehmenszahlen, die gecheckt werden vor einem Entry. Liegt ein solcher Termin an in den kommenden vier Tagen, wird ein sonst gültiges Signal ignoriert).

Naheliegend für mich ist also etwa die Hinzunahme des übergeordneten Zeitfensters als Trendfilter, konkret der Wochenchart. Und hier habe ich wieder zwei Alternativen zur Auswahl: ich kann den Index als Filter heranziehen, oder den jeweiligen Wochenchart jeder einzelnen Aktie mit einem Signal.

Vorgehensweise

Ich entscheide mich primär für Letzteres. Den Index als Filter zu nehmen wäre zwar wesentlich einfacher. Allerdings habe ich damit schon in der Vergangenheit keine guten Erfahrungen gemacht. Beim Swingtrading auf Sicht so weniger Tage können sich Aktien kurzfristig immer wieder entgegen dem allgemeinen Trend entwickeln. Daher entscheide ich mich im ersten Schritt für eine Filterung aufgrund der Wochencharts der Aktien.

Ein Longsignal im Tageschart ist nur dann gültig, wenn der dazugehörige Wochenchart nicht zweifelsfrei im Abwärtstrend ist. Das klingt zunächst vielleicht etwas schwammig, was ich damit meine ist: der Wochenchart muss zumindest den Ansatz einer Bodenbildung zeigen, auch in Seitwärtsphasen werden Longsignale nicht gefiltert. Der Wochenchart kann also durchaus übergeordnet einen Abwärtstrend zeigen, der Fokus liegt auf der jüngsten Entwicklung: hat sich ein tieferes Tief nicht durchsetzen können und sind Anzeichen von Entspannung sichtbar, dann ist im Tageschart ein Longeinstieg erlaubt. Nur wenn klar Tief auf Tief folgt, heißt es Finger weg von Longs.

Als Beispiel soll uns Fresenius SE & Co. KGaA dienen mit einem Verkaufssignal am 12. Februar 2015 (graue Ellipse im Chart 1). Ich habe grün und rot auch die Swings im Tageschart eingezeichnet. So sollte schön zu erkennen sein, dass ich auf den Beginn eines neuen Swings nach unten spekuliert habe mit der Stop-Sell Order unter dem Tagestief (blaue Linie). Ein Shortsignal war im Tageschart für mich erlaubt aufgrund des zuvor markierten tieferen Zwischentiefs, und weil eben dieser 12. Februar drauf und dran war ein tieferes Hoch zu manifestieren.

Diese aggressive Shortspekulation ist zum Teil auch aufgegangen, am vierten Tag des Trades bewahrte mich der Zeitstopp mit einem kleinen Gewinn vor der folgenden Trendwende nach oben (Exit zum Schlusskurs des vierten Tages, blauer Pfeil).

Betrachte ich nun aber den Wochenchart dazu, muss ich dieses Verkaufssignal ignorieren. Dann nämlich besteht am Aufwärtstrend in der Woche des Signals (graue Ellipse in Chart 2) absolut kein Zweifel, nicht einmal ein Doppeltopp ist in Sicht.

Optimierungsplan

Als Ausgangsbasis für potentielle Verbesserungen um simple diskretionäre Filter wie den eben vorgestellten und noch andere Optionen zu testen dienen mir sämtliche Signale der Dax30-Aktien von 1. Januar bis zum 20. April.

Dieses Sample ist groß genug um die jüngste Vergangenheit auf dem Schirm zu haben, und klein genug um mich nicht zu verzetteln. Den CAC40 und weiter zurück liegende Kurse lasse ich erst einmal links liegen. Bis ich die vielversprechendsten Empfehlungen auch mittels anderer Börsenphasen verifizieren möchte. Konkret meine ich damit Abwärtstrends und Seitwärtsphasen.

Man könnte das Ziel der aktuellen Arbeit also eigentlich auch einschränken auf die Frage:

Welche Shortsignale sind noch erfolgreich in so einem Aufwärtstrend wie im ersten Drittel des Jahres 2015.

Habe ich eine brauchbare Antwort auf diese Frage, werde ich die Empfehlungen in anderen Börsenphasen zu verifizieren versuchen. Alle Trendphasen auf einmal und damit einen sehr langen Zeitraum zu teste wäre zwar auch möglich. Ist bei manuellem und nicht automatischem Backtesting wie ich es machen muss bei meinem diskretionären Setup aber extrem zeitraubend. Und auch demotivierend, wenn man etwa nach zwei Tagen Arbeit sieht die Idee wird nicht fruchten, aber man muss die ganze Probe durchziehen um vergleichbare Ergebnisse zu erhalten.

Ich habe am Wochenende also Aktie für Aktie und Tageskerze für Tageskerze durchgesehen und mir jedes valide Signal notiert. Diese Tabelle stelle ich auch gerne zur Verfügung auf Nachfrage (hinterleitner@brokerdeal.de), damit können interessierte Trader zu Praxiszwecken abgleichen ob die identischen Signale gefunden worden wären. Ich habe dabei auch nicht nachgesehen welche Signale ich in der Praxis tatsächlich umgesetzt habe. Sondern nutze diese distanzierte Nachbetrachtung auch selbst einmal wieder zur Sensibilisierung, warum ich Signal A umgesetzt habe, und nicht Signal B.

Das erste Backtesting wird sich um den Wochenchart der Aktien drehen. Danach sollte ich schon klüger geworden sein und einen schönen Vergleich haben. Der zweifellos zugunsten der Filterung spricht bei so einem klaren Aufwärtstrend wie heuer gesehen. Interessanter wird dann im zweiten Schritt der Vergleich mit einer Filterung via Dax30-Wochenchart statt dem Wochenchart der Einzelaktien.

Die weiteren Prioritäten habe ich noch nicht festgelegt, ich habe damit ohnehin schon mal einige Nächte lang zu tun. Wahrscheinlich gehe ich sofort nachdem ein Gewinner der beiden Wochenchart-Methoden feststeht dazu über die Variation auf Abwärts- und Seitwärtsphasen zu testen um eine fundierte Entscheidung treffen zu können.

Ausgangslage

Im untersuchten Zeitraum bis 20. April dieses noch jungen Handelsjahres sind an 53 Tagen brauchbare Signale im Tageschart der Dax30-Aktien entstanden, ausgelöst wurden 44 Stück (die Stop-Entry Orders sorgen dafür, dass viele Fehlsignale verpasst werden). Bei Auftreten mehrerer Signale derselben Tendenz am gleichen Tag entscheide ich mich für das attraktivste. Das mag wieder sehr subjektiv klingen. Aber in der Regel sieht man

a: auf einen Blick, welches von den Signalen am schönsten swingt und am schärfsten korrigierte, und

b: wenn der gewählte Kandidat A zu einem Erfolg führte, wäre auch Kandidat B in der Regel ähnlich verlaufen.

Nochmal kurz die Zusammenfassung der Ausstiegsparameter: verkauft wird entweder beim engen Stopp der 0,6-fachen ATR (Volatilität der letzten 10 Tage), im Idealfall beim Kursziel im Ausmaß der 1,8-fachen ATR oder am Zeitstopp am Ende des vierten Handelstages. Dazwischen kommt nichts in Frage, kein Trailing Stopp, kein Break Even Stopp. Fire & Forget.

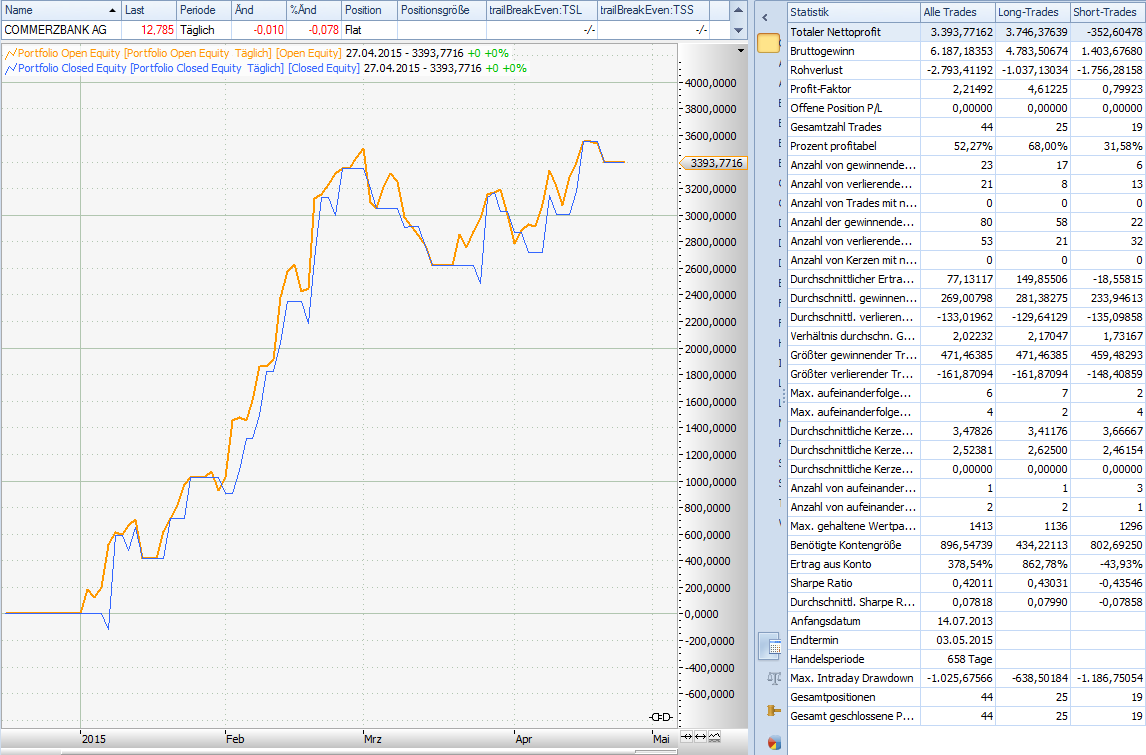

Die Ertragskurve und die Kennzahlen sind heuer bisher positiv, aber auch nur dank Januar und Februar. Seitdem humple ich eher seitwärts, wiewohl ich auch schon Phasen von drei Monaten ohne positive Action hatte. Und auch weitaus größere Drawdowns. Aber darum geht es jetzt noch nicht. Dies ist jedenfalls unsere Ausgangslage, ausgehend von einem Startdepot mit 10.000€, einem Risiko von 1% pro Trade und Kosten von 0,1% pro Order (0,05% Kommission + Slippage in gleicher Höhe)

Mein Hauptaugenmerkt liegt auf dem Profit-Faktor von 2,2 und der Trefferquote von 52%. Wobei hier die Longsignale die Gegensignale rausreißen müssen, die sogar negativ performten.

Ein Großteil dieser Shortsignale wird gefiltert werden. Damit ist doch ein logischer Erfolg des Backtestings vorprogrammiert? Nicht unbedingt, denn meist sind mehrere Signale an einem Tag aufgetreten. Wird das in diesem Sample umgesetzte Signal gefiltert, heißt das nicht, dass das für alle Verkaufssignale dieses Tages gelten muss.

Und außerdem will ich ja rausfinden was besser funktioniert: die Filterung mittels Wochenchart der Aktien, oder mit dem Dax30-Index.

Für Leser die sich noch nicht mit meinem Swingtrading für Berufstätige befasst haben mag es unverständlich erscheinen, übergeordnete Zeitfenster oder andere Filter nicht berücksichtigt zu haben bisher. Aber tatsächlich wissen langjährige Begleiter, dass mir die isolierte Betrachtung jedes einzelnen Signals für sich bisher gute Dienste geleistet hat.

Damit komme ich zum Ende von Teil 1, ich plane nächste Woche an gleicher Stelle die Ergebnisse des ersten Backtestings vorstellen zu können.

Viel Erfolg beim Trading!

Michael Hinterleitner

www.brokerdeal.de

Vielen Dank für das Feedback. Heute um 18:15 übrigens wieder ein Webinar genau zu diesem Thema.

good trades

Michael Hinterleitner

Hervorragende Arbeit! - vielen Dank für die nützlichen Beispiele speziell mit dem Wochenchart.