Steigt der US-Aktienmarkt bis Jahresende weiter?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.479,53 Pkt (S&P)

Im Vergleich zum aktuellen Indexstand des S&P 500 würde der von Wells Fargo erwartete Anstieg einem Plus von rund 7,6 Prozent entsprechen.

Mit der Schätzung von 4.825 Punkten ist Wells Fargo allerdings für den S&P 500 deutlich optimistischer als der Rest der Wall-Street-Banken. Einer quartalsweisen Auswertung des Finanzsenders CNBC zufolge sahen per Ende des letzten Quartals insgesamt 19 Wall-Street-Banken den S&P 500 am Jahresende im Durchschnitt nur bei 4.328 Punkten, was unter dem aktuellen Indexstand liegt.

Die Schätzungen variierten dabei zuletzt zwischen 3.800 und 4.700 Punkten. Dies entspricht einer Bandbreite zwischen einem Minus von 15,2 Prozent und einem Plus von 4,9 Prozent im Vergleich zum aktuellen Indexstand. Allerdings sind die Prognosen vermutlich bereits etwas veraltet. Angesichts der deutlich gestiegenen Kurse dürften die Wall-Street-Banken ihre Schätzungen demnächst wohl reihenweise leicht nach oben korrigieren (oder haben dies sogar bereits getan).

Der Optimismus von Wells Fargo basiert auch auf einer historischen Auswertung der Indexbewegungen in der Vergangenheit. So gab es seit 1990 insgesamt neun Jahre, in denen der S&P 500 in den ersten acht Monaten des Jahres wie aktuell prozentual zweistellige Kursgewinne verzeichnen konnte. In jedem dieser neun Fälle sei der S&P 500 in den verbleibenden vier Monaten des Jahres weiter gestiegen, wobei die Kursgewinne zwischen 1,4 Prozent und 13,2 Prozent lagen, schreibt Wells Fargo. Im Durchschnitt legte der S&P 500 in den verbleibenden vier Monaten des Jahres um 8,4 Prozent zu, was recht nahe der revidierten Prognose von Wells Fargo liegt.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Während die Analysten von Wells Fargo für das aktuelle Jahr optimistisch sind, rechnen sie für das kommende Jahr mit leichten Kursverlusten beim S&P 500. Für das zweite Jahr einer wirtschaftlichen Erholung seien sinkende Bewertungen typisch, so die Analysten von Wells Fargo weiter. Ende 2022 sehen die Analysten den S&P 500 bei 4.715 Punkten, was immer noch gut fünf Prozent über dem aktuellen Indexstand liegen würde, aber rund zwei Prozent unter der Jahresendprognose für 2021 liegt.

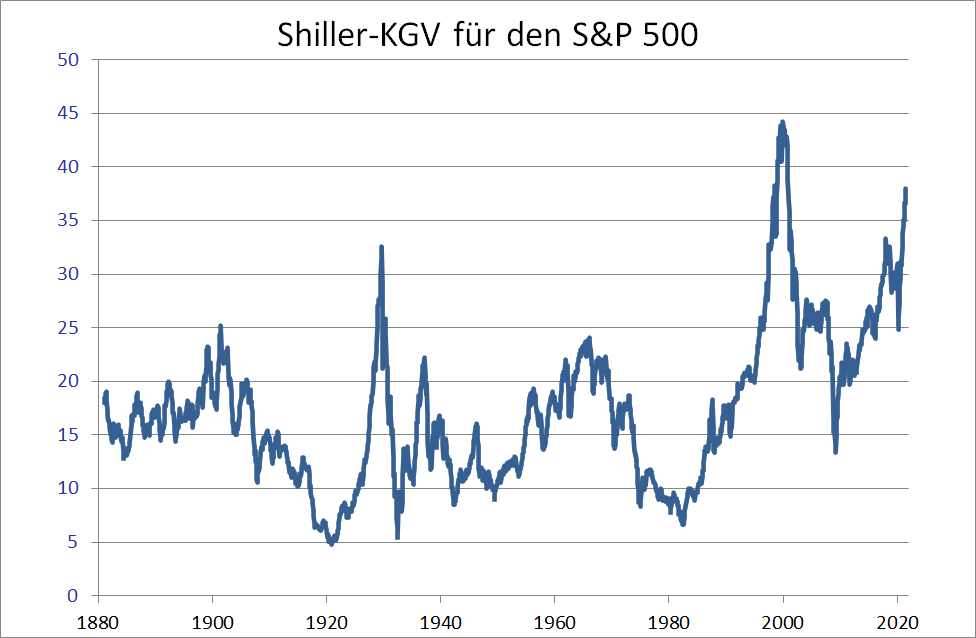

Nach dem sogenannten Shiller-KGV, das den Indexstand des S&P 500 in Relation zu den im längerfristigen Durchschnitt erzielten Unternehmensgewinnen setzt, ist der S&P 500 derzeit außergewöhnlich hoch bewertet. Mit einem Wert von 38 liegt das Shiller-KGV so hoch wie zuvor nur während der Internetblase rund um das Jahr 2000, als das Shiller-KGV im Hoch bis auf einen Wert von rund 44 kletterte. Selbst im Vorfeld der Weltwirtschaftskrise 1929 war das Bewertungsniveau nicht so hoch wie aktuell oder wie während der Jahrtausendwende. Allerdings relativiert sich diese Einschätzung, wenn man auch das historisch niedrige Zinsniveau aktuell berücksichtigt.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

"Allerdings relativiert sich diese Einschätzung, wenn man auch das historisch niedrige Zinsniveau aktuell berücksichtigt."

Versuche mir gerade das Desaster auszumalen, wenn die Notenbanken gezwungen sind die Geldpolitik zu straffen. Die wenigsten sind auf dieses Szenario vorbereitet, das gilt sowohl für den Aktienmarkt und noch mehr für die Realwirtschaft. Aber es wird so kommen, die Liefersituation ist dramatisch, der Preisdruck gigantisch. Und nach vorübergehend sieht das nicht aus.

ja die Kapelle spielt erst mal weiter; erst wenn die Kapelle aufhört zu spielen ist es vorbei.