Steigende Inflation – ein zweischneidiges Schwert

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wieso Inflation von vielen Notenbanken herbeigesehnt wird, ist klar. Kann sich die Teuerungsrate wieder Richtung 2 % bewegen, dann ist das große Schreckgespenst der Deflation erst einmal vertrieben. Deflation gilt es aus Sicht der Notenbanken unter allen Umständen zu vermeiden.

Obwohl Notenbanken vereinfacht ausgedrückt mehr Inflation sehen wollen, so wollen sie eigentlich vor allem keine Deflation. Um einigermaßen sicher sein zu können, dass es zu keinen großangelegten Preisrückgängen kommt, braucht es eine Teuerungsrate von „nahe, aber unter 2 %“, wie Mario Draghi nicht müde wird zu betonen.

In einem Geldsystem, in dem alles auf Schulden aufbaut, geht es nicht anders. Das kann man sich ganz einfach vorstellen. Kauft eine Privatperson ein Haus für 300.000 Euro bei einem Jahresnettoeinkommen von 50.000 und finanziert den Kauf auf Kredit, dann ist erst einmal alles in Ordnung. Die Person kann sich die Zinsen und die Rückzahlung leisten. Im Idealfall übernimmt Inflation einen Teil der Arbeit.

Inflation übernimmt einen Teil der Arbeit, indem indirekt die Löhne steigen. Steigen die Preise von Gütern, wird dies für gewöhnlich über höhere Löhne kompensiert. Gleichzeitig steigt der Wert der gekauften Immobilie, sodass die Verschuldung sinkt.

Im umgekehrten Fall – bei sinkenden Preisen – wird es problematisch. Der Kredit von 300.000 steht nach wie vor in den Büchern, doch mit sinkenden Preisen sinkt das Einkommen. Zugleich sinkt auch der Marktwert der Immobilie, sodass die Verschuldung steigt. Früher oder später kollabiert das Schuldensystem, weil die Schulden mit sinkenden Preisen nicht im Gleichschritt zurückgehen, sondern einfach nominal fest stehenbleiben.

Während die Schulden einfach in den Büchern bleiben, sinkt das Einkommen, welches für die Rückzahlung zur Verfügung steht. Sinkt der Marktwert der Immobilie ebenfalls, droht im Ernstfall negatives Eigenkapital. Die Bank fordert zusätzliche Sicherheiten oder die Rückzahlung des Kredits.

Inflation ist für das Schuldensystem absolut überlebensnotwendig. Wie großartig das ist, zeigt derzeit China. In Grafik 1 sind die Finanzierungskosten für Unternehmen dargestellt. Es handelt sich bei den Zeitreihen jedoch nicht um die Nominalzinsen, die Unternehmen zahlen müssen, sondern um die Realzinsen.

Die Realzinsen entsprechen den Nominalzinsen minus Inflationsrate. Ist die Inflationsrate negativ, dann sind die Realzinsen höher als die Nominalzinsen. Das war für viele Unternehmen lange Zeit der Fall. Vor allem die Produzentenpreise verharrten jahrelang im negativen Bereich. Real stiegen so die Finanzierungskosten auf über 10 %. In einer Volkswirtschaft, in der Unternehmen mit 160 % der Wirtschaftsleistung verschuldet sind, ist das richtig übel.

Dank nun wieder steigender Preise sinken die Finanzierungskosten rasch in Richtung von 0 %. Damit können sich Unternehmen praktisch von ganz alleine wieder entschulden. Das ist eine gute Nachricht. Über Inflation könnte China dem Schuldenkollaps entgehen.

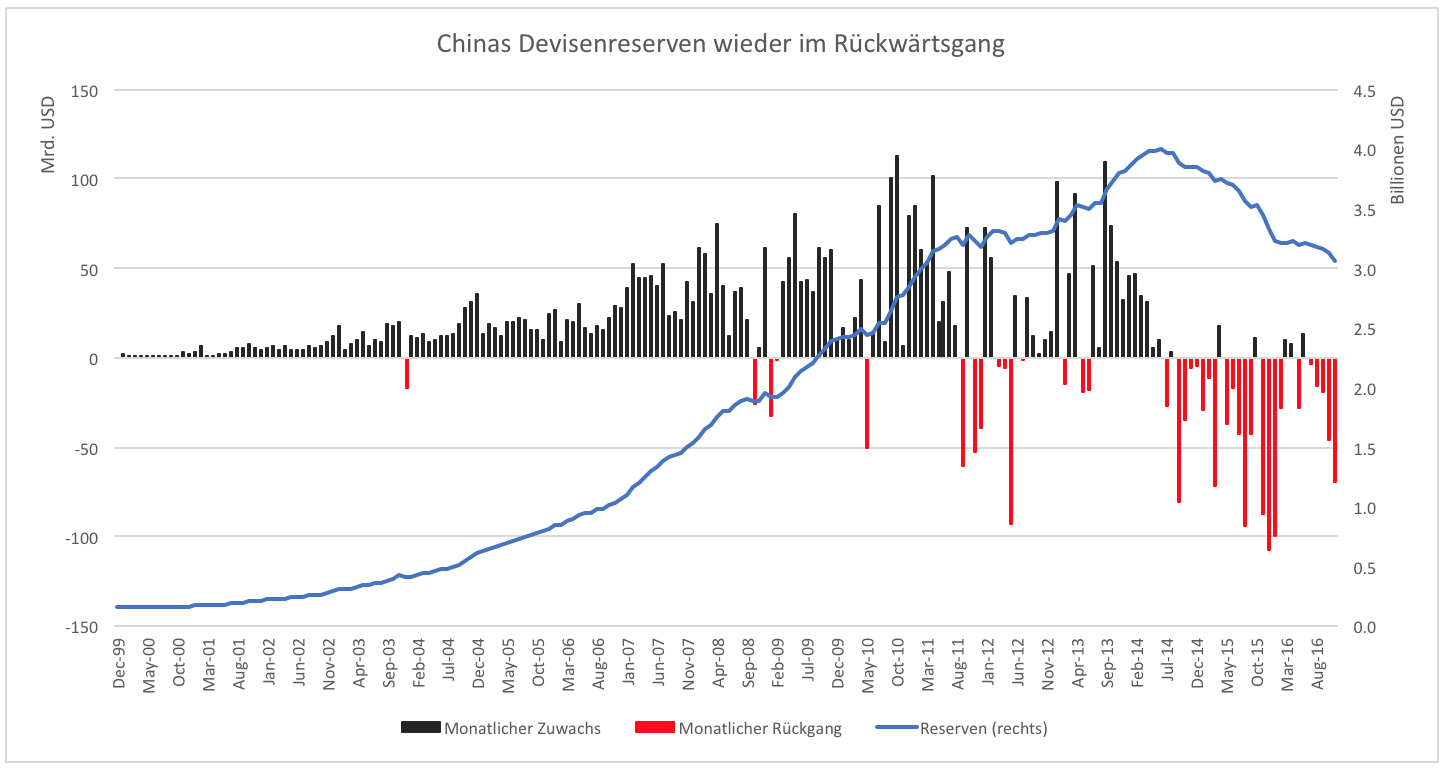

Die Sache hat jedoch einen Haken. Je niedriger die Realzinsen sind, desto unattraktiver wird eine Währung. Der Yuan steht seit Jahren unter Druck. Die Notenbank muss regelmäßig intervenieren, um den Yuan zu stützen. Zuletzt gingen daher die Devisenreserven im November um 70 Mrd. Dollar zurück. Das erinnert an die Zeit vor einem Jahr, als die Reserven in atemberaubenden Tempo schrumpften, weil die Notenbank so stark intervenieren musste.

Aus diesem Teufelskreis kann ein Land entkommen, indem es die Zinsen kräftig anhebt. Das macht die Währung wieder attraktiver und dämmt die Inflation ein. China braucht jedoch keine höheren Zinsen. Das könnte die Wirtschaft mittelfristig zu stark belasten.

Für China ist die zurückkehrende Inflation ein zweischneidiges Schwert. Es hilft den hochverschuldeten Unternehmen, bringt aber die Währung immer mehr unter Druck. Die Notenbank muss früher oder später wählen, ob sie weiterhin ihre Devisenreserven verbrennen will und kann oder ob sie der Wirtschaft höhere Zinsen zumutet.

Inflation hilft immer nur einem Teil der Wirtschaft. China stellt das gerade unter Beweis. Inflation löst ein Problem, dafür verursacht es wieder andere.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

"Im umgekehrten Fall – bei sinkenden Preisen – wird es problematisch. Der Kredit von 300.000 steht nach wie vor in den Büchern, doch mit sinkenden Preisen sinkt das Einkommen. Zugleich sinkt auch der Marktwert der Immobilie, sodass die Verschuldung steigt. "

Mit sinkenden Preisen muss nicht auch das Einkommen sinken, denn sinkende Preise werden ja durch die Steigerung der Produktivität erreicht. Da die Arbeit produktiver wird, können die Einkommen durchaus gleich bleiben oder sogar steigen. Fallende Preise betreffen ja auch nicht alle Güter, sondern Güterpreise sind ja abhängig von Angebot und Nachfrage nach ganz bestimmten Gütern. Gibt es weniger Immobilien als nachgefragt werden können die Preise steigen, obwohl insgesamt mehr Preise aufgrund der Steigerung der Produktivität fallen.

Die Inflationierung des Geldes durch eine Zentralbank schadet immer, denn sie verhindert, dass Preise mit der Steigerung der Produktivität fallen. Nur fallende Preise für bestehende Güter ermöglichen eine Mehrung des Wohlstands aller. Denn nur dann können sich Menschen neue und mehr Güter leisten, was ihren Wohlstand und ihre Lebensqualität steigert

Ohne Deflation gibt es keine Mehrung des Wohlstands und der Lebensqualität!

Wenn man durch Geldschöpfung aus dem Nichts Wohlstand schaffen könnte, gäbe es keine Armut auf der Welt.