Sinkende Gewinne lassen Kurse steigen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 2.081,90 Punkte (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.081,90 Punkte (Chicago Mercantile Exchange)

Spontan geht die Rechnung nicht auf. Fallen die Gewinn von Unternehmen, dann sollten auch die Kurse fallen. Das klingt logisch und würde Sinn machen. Dem ist allerdings nicht immer so. Es gibt einen erheblichen Graubereich. In diesem befinden wir uns gerade und in diesem Bereich können Aktien durchaus kräftig steigen, wenn die Gewinn fallen.

Für die aktuelle Berichtssaison sind die Erwartungen bereits gedämpft. Seit mehreren Monaten revidieren Analysten ihre Schätzungen nach unten.

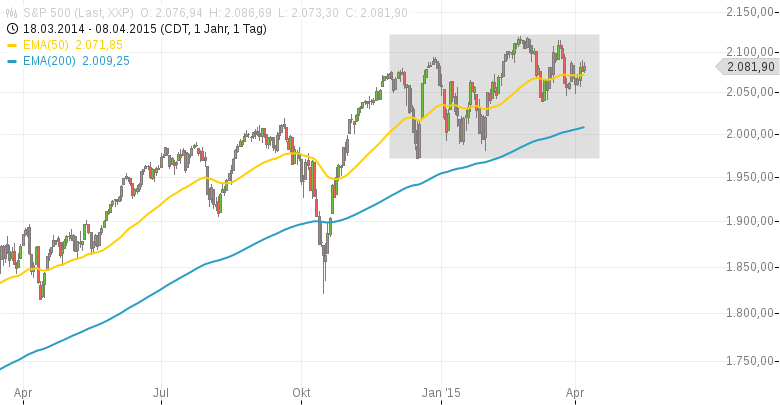

Inzwischen wird mit einem durchschnittlichen Gewinnrückgang von knapp 5% im Vergleich zum Vorjahresquartal ausgegangen. Auch für das zweite Quartal wird ein Schrumpfen vorhergesagt. Aktien hat das bisher nicht wirklich geschadet. Der S&P 500 ist immer noch sehr nah an seinen Allzeithochs, obwohl die Gewinne der Unternehmen ziemlich sicher sinken werden.

Auf den ersten Blick sieht das so aus, als seien die Gewinnrückgänge noch nicht eingepreist. Auf den zweiten Blick sieht man, dass der S&P seit vielen Monaten seitwärts läuft. Der Beginn der Seitwärtsphase fällt mit dem Beginn der Gewinnrevidierungen zusammen.

Anleger sind also noch nicht bereit ihre Aktien auf den Markt zu werfen, obwohl sie wissen, dass dieses und wahrscheinlich auch das nächste Quartal nicht gut werden.

Wieso tun Anleger das? Wieso verkaufen sie nicht? - Inzwischen hat jeder eingesehen, dass sich die US Wirtschaft abgekühlt hat. Die Unternehmensgewinne sinken zudem schon automatisch durch Wechselkurseffekte. Das sind alles keine Überraschungen mehr. Auch der Einbruch des Ölpreises und damit verbundenen Rückgänge der Erträge von Ölunternehmen sind zu erwarten. Was Anleger nun wissen wollen: sind die ausgewiesenen Gewinne der Unternehmen besser oder schlechter als erwartet?

Sind sie besser, dann wird wieder schnell gekauft. Sind sie schlechter, dann dürfte die bisher ausgebliebene Korrektur bald kommen, denn die Bereitschaft kleine Kursrückgänge zu kaufen ist in den vergangenen Monaten zurückgegangen. Darüber hatte ich hier gestern geschrieben. Persönlich denke ich, dass viele Anleger die Abkühlung der US Wirtschaft aussitzen wollen. Ein moderater Rückgang der Gewinne wird nicht als Beinbruch gesehen. Vielmehr wird eine Wiederaufnahme des Trends ab Sommer erwartet. Da verkauft man nicht sofort, zumal die Ergebnisse dann doch gut genug für weitere Kursanstiege sein könnten. Wer jetzt schon verkauft, der rennt dann den Kursen hinterher.

Ein Ausbruch der Indizes nach oben ist gut möglich. Rein statistisch gesehen ist ein Gewinnrückgang von 5% kein Hindernis für Aktien zu steigen. Grafik 1 und Grafik 2 zeigen wie Aktien in Abhängigkeit von der Gewinnentwicklung performen. Die y-Achse zeigt die Aktienperformance. Grafik 1 zeigt die Performance auf Quartalssicht. Grafik 2 auf Jahressicht.

Die x-Achse zeigt wie stark die Unternehmensgewinne steigen oder fallen. Als Beispiel kann man sich Grafik 1 den Wert zwischen -10 und 0 ansehen. Schrumpfen die Unternehmensgewinne zwischen 10 und 0%, dann kann man im aktuellen Quartal eine positive Performance von 2,55% erwarten.

Insgesamt stehen die Chancen gut, dass Aktien auch steigen, wenn die Gewinne fallen. Erst wenn die Gewinne um mehr als 20% im Vergleich zum Vorjahresquartal sinken wird es kritisch. So schlimm ist die Lage noch lange nicht.

Grafik 1 und 2 sehen nach einem ziemlich klaren Trend aus. Es handelt sich bei den abgebildeten Daten allerdings um die Zusammenfassung vieler Quartal. Es sind daher langjährige Durchschnitte. Grafik 3 zeigt die gesamte Datenreihe. Die sieht nicht mehr so schön aus wie in Abbildung 1 und 2. Immerhin kann man mit einer Trendlinie einen Trend erkennen. Alles in allem besteht eine positive Korrelation von Gewinnwachstum und Kursentwicklung (alles andere wäre schon sehr überraschend), allerdings ist sie im Einzelfall alles andere als klar. Es gibt auch Quartale, in denen die Gewinne um 20% zulegen, Aktien aber um 10 oder 20% fallen. Ein Kaufargument ist die Auswertung daher nicht.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

... in den USA wurden zwischen 1970 bis 1994 die Kurse unabhängig von den Gewinnen von der Zinsentwicklung geprägt ...

Die Zinsentwicklung ist war in der Vergangenheit auch wichtiger als die Unternehmensgewinne.

http://www.macrotrends.net/1324/s-p-500-earnings-h...

Und danach müsste der Dow bei 2 % Zehnjährigen bei 57000 Punkten stehen ;)

http://www.investmenttools.com/equities/fundamenta...

Wie im Irrenhaus. Fallen die Gewinne, steigen die Kurse, steigen die Gewinne steigen die Kurse. Hab ich heute Stuhlgang steigen die Kurse, wenn nicht, steigen sie ebenfalls. Wenn all diese Kohle mal nach Ware verlangt, gnade uns Gott. Das ist doch alles voellig irre.