Schwellenländer und die Fed

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es ist noch nicht allzu lange her, da beschwerten sich die Schwellenlänger, allen voran Brasilien, über die expansive Geldpolitik der Fed: zu aggressiv, zu lang, zu schwächend für den Dollar. Die Konsequenz war eine Aufwertung der Schwellenländerwährungen und ein hoher Zufluss von Geld aus dem Ausland in die eigene Wirtschaft. Vor allem die Wechselkurse bereiteten den Regierungen Sorgen, denn eine eigene, starke Währung schadet den Exporten. Jetzt kündigt die Fed den Ausstieg an. Die Situation in den EM (Emerging Markets) scheint damit allerdings erst so richtig zu eskalieren. Wie passt das zusammen?

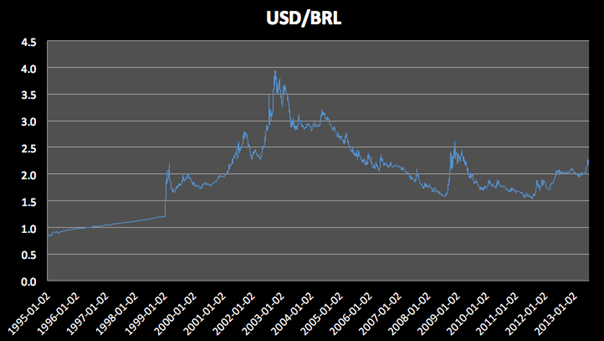

Beim Handel hört der Spaß auf

Man kann natürlich nicht alle EM in einen Korb werfen. Dennoch gibt es eine ganze Reihe an Ländern, die unter der jahrelangen Abwertung des Dollar gelitten haben. Beispielhaft sei hier Brasilien erwähnt. Im Jahr 2002 bekam man für einen Dollar noch fast 4 Real. Es folgte bis 2008 eine dramatische Aufwertung der brasilianischen Währung. Nur kurz, nach der Lehman Pleite, als viele in den sicheren Hafen Dollar flüchteten, wurde der Abwärtstrend des Dollar gebrochen. Danach ging es bis 2011 weiter wie bisher. In der Spitze bekam man nur noch 1,5 Real für einen Dollar.

Eine solche Aufwertung hat dramatische Folgen für Exportprodukte. Ein Gut im Wert von 1.000 Real kostete 2002 gerade einmal 250 Dollar. Im Jahr 2011 hätte man ca. 670 Dollar dafür zahlen müssen. Es ist also nicht wirklich verwunderlich, dass Brasilien und andere Länder, als die Abwertung des Dollar 2009 weiterging, mit Konsequenzen drohten. Von Interventionen, Kapitalverkehrskontrollen, Sonderzöllen und Ähnlichem war die Rede. Umgesetzt wurde davon wenig, denn eines darf man nicht vergessen: die Schwellenländer profitierten auch von der Stärke ihrer Währungen.

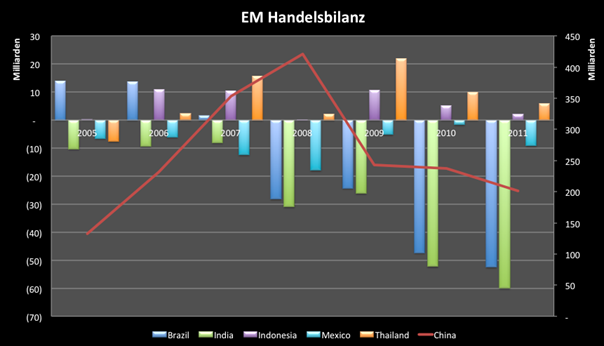

Während es vollkommen zutrifft, dass der Export litt, profitierte die Wirtschaft von Kapitalzuflüssen, die eine viel schnellere Entwicklung der Wirtschaft ermöglichten als ohne die Mittel aus dem Ausland. Dennoch: die Handelsbilanzdefizite stiegen bzw. steigen immer noch in einem erschreckenden Ausmaß. Grafik 2 zeigt die Defizite und Überschüsse seit 2005. Von China einmal abgesehen, welches konsequent Überschüsse erzielt (rechte y-Achse), pendeln Länder wie Thailand und Indonesien um eine ausgeglichene Bilanz. Gerade die großen Hoffnungsträger Brasilien und Indien allerdings produzieren Defizite, die mit jenen der USA vergleichbar sind. Berücksichtig man die Größe der Wirtschaft, liegt Indiens Defizit sogar über jenem der USA und Brasiliens leicht darunter. Für EM ist das eher ungewöhnlich. Die meisten Entwicklungsländer wachsen ja gerade so stark, weil sie exportieren.

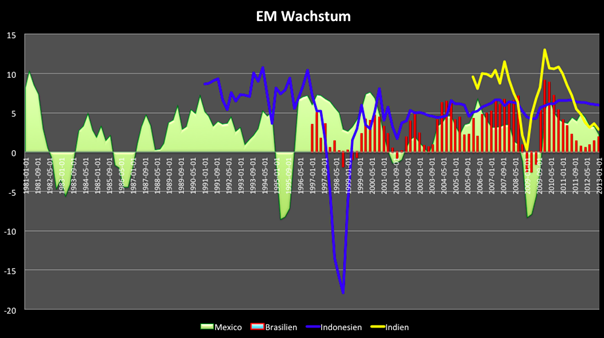

Wirtschaftswachstum trotz QE Zumutung

Die Wirtschaft konnte in den vergangen Jahren trotz der vermeintlich schwierigen Umstände zulegen. Sieht man vom Wachstumseinbruch 2009 ab, betrugen die Zuwächse im Rebound zwischen 5 und 10%. Seit 2012 schwächt sich die Dynamik allerdings merklich ab. Indien liegt deutlich unter dem langjährigen Durchschnitt. In Mexiko droht das Wachstum unter 2% zu sinken. Brasilien hält sich gerade noch so im positiven Bereich. Lediglich Indonesien kann konstant mit über 5% wachsen.

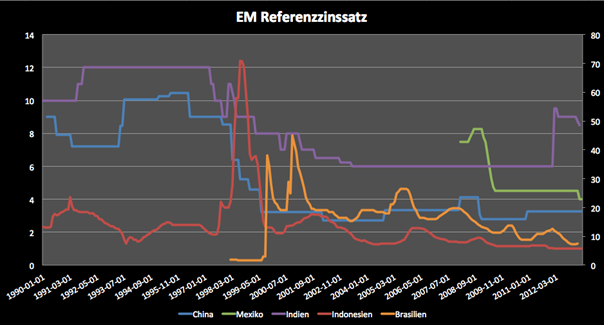

Interessant ist, dass Brasiliens Wachstum in den Jahren besonders schwacher Währung, also 2001-2003, weniger stark wuchs als in den Jahren der Aufwertung des Real. Die Erklärung dafür ist relativ einfach. Durch das generell gute Investitionsklima bis 2008 war die Risikobereitschaft der Investoren hoch. Kapital floss in Märkte wie Brasilien, weil dort die Anlage mehr Rendite versprach als im Dollarraum. Nicht nur die Investitionsmöglichkeiten per se waren vielfältiger und attraktiver als in den USA, sondern vor allem das Zinsniveau machte die Währungen interessant. In Brasilien betrug der Leitzins (Brasilien und Indonesien rechte y-Achse) in den vergangenen Jahren das Doppelte bis Dreifache des US Leitzinses.

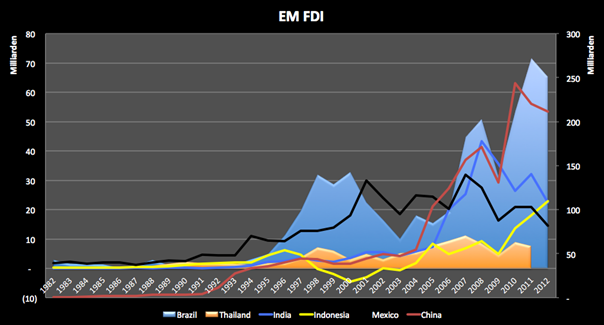

Das Zinsniveau ist einer der Gründe für die Aufwertung der Währungen. Betrachtet man die Investitionen (Foreign Direct Investment) waren diese zwischen 2001-2003 für manche EM rückläufig. Auch hier sticht Brasilien hervor. Der Zinssatz sank bzw. war relativ tief. Mit steigenden Zinsen zogen auch die FDI wieder an und die Währung wertete auf. China ist in absoluten Zahlen die unangefochtene Nummer 1 mit über 200 Milliarden FDI pro Jahr (rechte y-Achse). Danach folgt bereits Brasilien mit über 60 Milliarden Dollar. Jetzt, da die Wirtschaft abkühlt und mit dem Ende von QE die Zinsdifferenz zu sinken beginnt, werden Investitionen in andere Währungsräume weniger attraktiv. Die FDI sinken bereits seit einem Jahr, was ziemlich genau mit dem Beginn der leicht steigenden Zinsen im Dollarraum zusammenfällt.

Obwohl sich viele EM beschwert haben, dass der schwache Dollar ihrer Wirtschaft schadet, haben sie stark profitiert. Die Kapitalflüsse haben zwar die Währungen aufwerten lassen, allerdings war in dieser Zeit auch das Wachstum überdurchschnittlich. Brasilien hat genau in dieser Zeit bis 2011/12 das stärkste Wachstum seit Jahrzehnten realisiert. So schlimm war der schwache Dollar dann anscheinend also nicht. Das Problem ist nun ein ganz anderes: der Dollar steht vor einem langfristigen Aufwärtstrend. Das ist eigentlich das, was die EM fordern. In der Realität wird das allerdings zu einer großen Herausforderung. Die wirtschaftliche Entwicklung wird entgegen der Intuition nicht profitieren, sondern zunächst Schaden nehmen. Auch wenn die expansive Geldpolitik in den USA gegeißelt wurde, kann man vereinfacht festhalten: die EM sind nicht trotz, sondern wegen des schwachen Dollars und QE so stark gewachsen. Der sich jetzt umkehrende Währungstrend kann im schlimmsten Fall zu einer dramatischen Krise ausweiten, die der Asienkrise von 1998 sehr ähnlich ist. Wieso dem so ist und ob es wirklich soweit kommt, bespreche ich im zweiten Teil des Artikels.

Viel Erfolg

Clemens Schmale

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.