Saisonalität und saisonales Trading (2) - Wann in Anleihen, wann in Aktien gehen ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Im Rahmen einer ganzen Artikelsammlung stellt Ihnen Dimitri Speck Möglichkeiten der Analyse der Zeitdimension vor. Zyklen und Saisonalitäten. Sie sehen, es geht um die Frage des "Wann". Wann tendiert der Aktienmarkt statistisch gesehen schwächer, wann stärker.

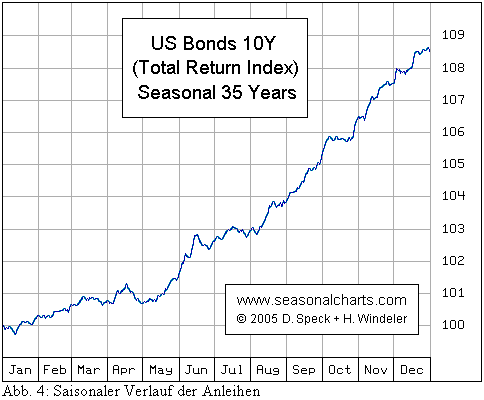

Die US-Anleihen im Jahresverlauf.

Eine Möglichkeit, die Gelder während der für Aktien saisonal schlechten Zeit zu parken, bietet der Anleihenmarkt. Denn auch die Bonds weisen einen saisonalen Verlauf auf. Dieser verläuft oft konträr zum Aktienmarkt. Der Grund hierfür dürfte in der wechselseitigen Beziehung zur Saisonalität des Aktienmarktes liegen (Umschichtungen; abwechselnde Attraktivität von Aktien und Bonds). Der nachfolgende Chart zeigt den saisonalen Verlauf eines Anleiheninvestments. In dieser Darstellung scheinen aufgrund des enthaltenen stetigen Zinsertrags die Schwankungen gering zu sein. Dennoch ist die Schwäche in den ersten Monaten gut zu erkennen, gefolgt von der darauffolgenden Stärke ─ man könnte für den Anleihenmarkt sagen: „Buy in May“.

„Sell in May and Go Away"

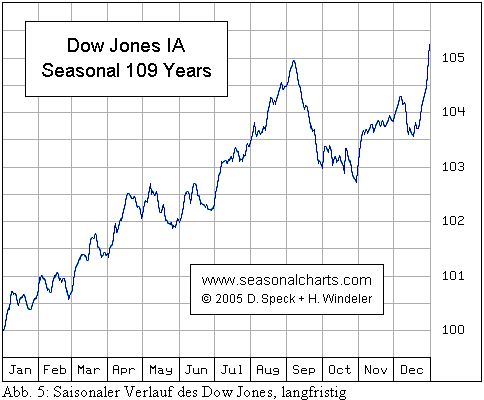

Dies führt uns zurück zum Aktienmarkt. Der saisonale Chart des Dow Jones gibt nämlich Anlaß, einen der bekanntesten und ältesten saisonalen Sprüche, ja so¬gar Timing-Sprüche insgesamt, zu überprüfen: „Sell in May and go away". Zwar ist der Spruch, er stammt wohl aus Großbritannien, für heutige Verhältnisse nicht präzise genug. Eine aktualisierte, auf den US-Markt angepaßte Regel würde heute erst etwas später zum Verkauf anraten. Dennoch ist erstaunlich, daß die saisonale Schwäche weiterhin nach dem Mai stattfindet. Jedoch gibt der Spruch auch Anlaß, daran zu erinnern, daß saisonale Verläufe sich ändern können und auf ihre Aktualität und Stabilität hin untersucht werden müssen.

Langfristige Saisonalität

Ein starkes Indiz für einen stabilen saisonalen Verlauf ist das Auftreten auch in langfristiger Betrachtung. Die Wahrscheinlichkeit eines bloßen Zufalls ist dann sehr gering. Vielmehr sollten dann fundierte Gründe die Ursache des jahreszeitlichen Verlaufs sein. Der nachfolgende Chart zeigt erneut den saisonalen Verlauf des Dow Jones, diesmal aber über den gesamten verfügbaren Zeitraum, seit 1896 bis heute.

Deutlich erkennbar ist, daß die Septemberschwäche auch bei langfristiger Betrachtung vorliegt. Dasselbe gilt für die Stärke der ersten Monate im Jahresverlauf. Besonders erwähnenswert ist aber die Stärke von Mitte Dezember bis Anfang Januar, die Jahresendrally. Der Chart zeigt klar ihren überproportionalen Steigungswinkel.

Was ist ein saisonales Muster?

Traden kann man keinen ganzen jahreszeitlichen Verlauf, sondern stets bloß ein einzelnes saisonales Muster. Ein saisonales Muster ist eine besonders markante saisonale Bewegung zwischen zwei Tagen. Dabei ist meist auch eine besonders hohe Eintrittshäufigkeit wünschenswert, eine noch vorhandene Aktualität des Musters, und das Vorliegen eines nachvollziehbaren Grundes der Bewegung. Saisonale Muster können kurz-, mittel- oder langfristiger Natur sein. Sie können sich auch überlappen. Nur bezüglich einzelner saisonaler Muster lassen sich dann weitere statistische Angaben machen.

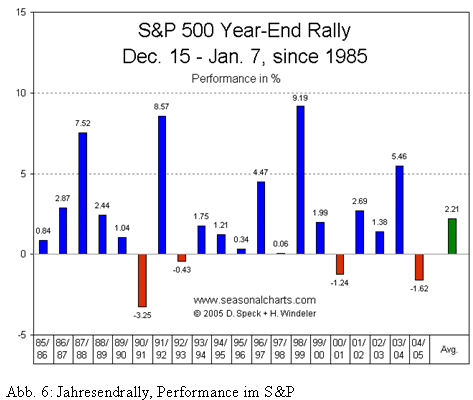

Beispiel Jahresendrally

Ein prägnantes saisonales Muster für den US-Aktienmarkt ist die Jahresendrally. Sie beginnt am 15.12. und endet am 7.1. des Folgejahres. Im S&P 500, dem maßgeblichen Index für die Futures, kam es in 16 der letzten 20 Jahre zu einem Anstieg während dieser Zeit. Er betrug dann im Mittel 3,2 %. Nur viermal entstanden Verluste von durchschnittlich - 1,6 %. Insgesamt stieg der S&P im Mittel der 20 Jahre 2,2 % während dieser nur 15 Handelstage. Die nachfolgende Abbildung zeigt den Ertrag aller letzten 20 Jahresendrallies.

Fortsetzung folgt ...

Autor: Dimitri Speck - Seasonalcharts.com

Jahreszeiten sind ein Haupteinflußfaktor sowohl auf die Rohstoffmärkte, als auch auf die Finanzmärkte. Sie wirken, oft unbeachtet, im Hintergrund auf die Kursentwicklung und beeinflussen die Wahrscheinlichkeit einer Kursbewegung. Nachfolgend werden verschiedene Wege gezeigt, wie Trader saisonale Muster nutzen können, und was sie dabei beachten sollten.

Was ist Saisonalität?

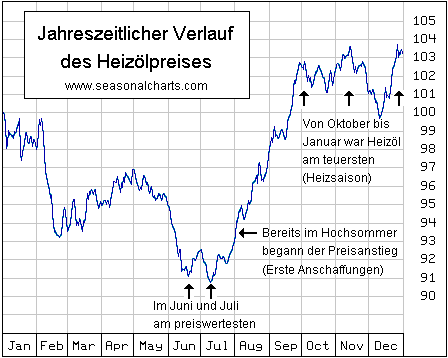

Saisonalität ist ein jahreszeitlich bedingter Verlauf. Am bekanntesten ist der der Temperatur. In der Folge der natürlichen Prozesse unterliegen viele Warenpreise saisonalen Schwankungen, denn Erntephasen oder Heizperioden treten jahreszeitlich bedingt auf. So ist etwa Heizöl im Sommer preiswerter als während der Heizsaison im Winter. Es gibt saisonale Muster aber auch in den Finanzmärkten, denn für kalendarische Phänomene kommen viele Ursachen in Frage. Dazu gehören offenkundigere wie Ausschüttungen zu bestimmten Terminen, aber auch weniger bekannte wie die Stimmungsbesserung vor Feiertagen. Saisonalität umfaßt im weiteren Sinne auch andere Zeitspannen als ein Jahr, beispielsweise bei der Intradaysaisonalität. Zudem weisen an den Märkten nicht nur Preise nutzbare saisonale Verläufe auf, sondern etwa auch die Volatilität.

Populär ist die Saisonalität im Heizölmarkt. Viele Eigenheimbesitzer und Hausverwalter decken sich bereits vor Beginn der Heizsaison mit ihrem Brennstoff ein. Das aber hat zur Folge, daß die Preise bereits dann steigen. Dies verdeutlicht, wie wichtig es ist, saisonale Verläufe empirisch zu überprüfen und exakt auszuwerten, und sich nicht von vorgefaßten Vorstellungen leiten zu lassen.

Was ist ein saisonaler Chart?

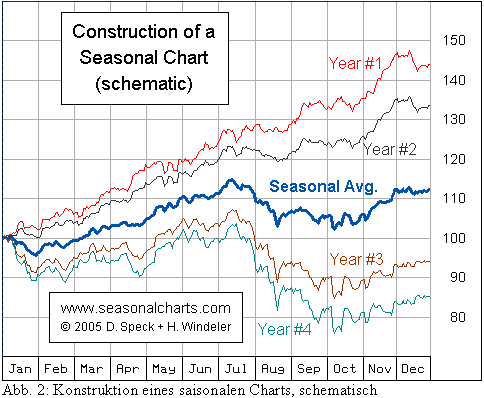

Saisonale Verläufe werden durch saisonale Charts am besten greifbar. Im Unterschied zu üblichen Charts zeigen saisonale Charts nicht die Kurse über einen bestimmten Zeitraum. Vielmehr stellen sie den typischen Verlauf zu einer bestimmten Jahreszeit nach Art eines Durchschnitts dar. Stieg der Kurs im Mittel zu einer bestimmten Jahreszeit, so äußert sich dies im Chart durch einen steigenden Verlauf. Auf der horizontalen Achse ist die Zeit im Jahr eingetragen, auf der vertikalen Achse die Preisinformation.

Gut gemachte saisonale Charts weisen einen taggenauen Verlauf auf, sind um kalendarische Anomalien wie verschobene Feiertage bereinigt, und zeigen die Preisinformation präzise. Es ist dann ohne aufwendige Berechnungen möglich, direkt aus dem Chart den annualisierten Prozent-Ertrag einer saisonalen Handelsstrategie abzulesen. Ein darin Geübter kann einen groben saisonalen Chart auch selbst mit Hilfe einer Tabellenkalkulation erstellen, was für eine erste Einschätzung der saisonalen Tendenz reicht.

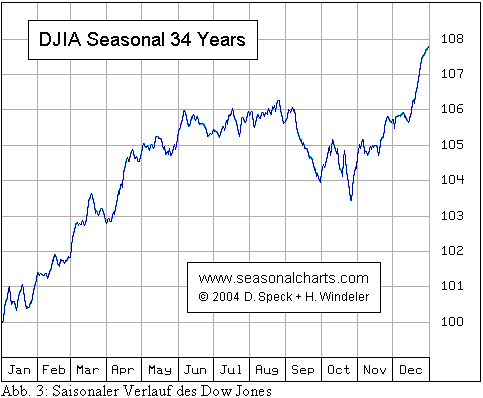

Der Dow Jones im Jahresverlauf

Der nachfolgende Chart zeigt den saisonalen Verlauf des Dow Jones über einen Zeitraum von 34 Jahren. Man erkennt eine große sai¬so¬nale Aufwärtsbewegung bis Anfang Juni. Sie beginnt im Vorjahr Ende Oktober. In der übrigen Zeit, von Anfang Juni bis Ende Oktober, erzielten die amerikanischen Aktienmärkte im Mit¬tel einen Verlust.

Wer während des Berechnungszeitraums (27. Oktober 1970 bis 27. Oktober 2004) nur in den saisonal günstigen Phasen zwischen dem 27. Oktober und dem 6. Juni investiert war, hätte einen Gewinn von 14107 Punkten gemacht. In 29 der 34 Jahre hätte er dabei einen Gewinn erzielt. Durch ein Investment in der saisonal schlechten Zeit vom 6. Juni bis zum 27. Oktober hätte er hingegen einen Verlust von 4860 Punkten erlitten. Einem durchschnittlichen Gewinn von 11,1% p.a. in der saisonal günstigen Phase steht ein Verlust von 2,8% p.a. in der saisonal schlechten gegenüber ─ zu diesem saisonalen Verlust kam es sogar trotz der langjährigen Hausse. Zudem wären während der übrigen Zeit, immerhin knapp fünf Monate, die Mittel frei, andere Investments zu tätigen. Zum Vergleich: Eine Buy&Hold-Strategie hätte 7,9% p.a. erzielt.

Autor: Dimitri Speck - Seasonalcharts.com

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.