SaaS-mageddon – Diese Tech-Aktien sind jetzt zu günstig

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- AppLovin Corp - WKN: A2QR0K - ISIN: US03831W1080 - Kurs: 568,760 $ (Nasdaq)

- ServiceNow Inc. - WKN: A1JX4P - ISIN: US81762P1021 - Kurs: 127,310 $ (NYSE)

- Fair Isaac Corp. - WKN: 873369 - ISIN: US3032501047 - Kurs: 1.567,190 $ (NYSE)

- Intuit Inc. - WKN: 886053 - ISIN: US4612021034 - Kurs: 545,290 $ (Nasdaq)

- Monday.com - WKN: A3CR1P - ISIN: IL0011762130 - Kurs: 126,700 $ (Nasdaq)

- Autodesk Inc. - WKN: 869964 - ISIN: US0527691069 - Kurs: 265,690 $ (Nasdaq)

- Microsoft Corp. - WKN: 870747 - ISIN: US5949181045 - Kurs: 459,860 $ (Nasdaq)

- Micron Technology Inc. - WKN: 869020 - ISIN: US5951121038 - Kurs: 362,750 $ (Nasdaq)

Der Auslöser ist die Sorge, dass sogenannte Agentic-AI-Systeme das klassische SaaS-Geschäftsmodell fundamental bedrohen könnten. Wenn künstliche Intelligenz die Tätigkeiten übernimmt, für die Unternehmen bislang Software-Lizenzen je Nutzer bezahlen, entfällt die Grundlage des Umsatzmodells.

Die Frage ist nicht, ob KI-Agenten Arbeitsprozesse verändern werden. Das steht außer Zweifel. Entscheidend ist, wer die Wertschöpfung dieser Veränderung kontrolliert. Die derzeitige Bewertungskorrektur reflektiert Unsicherheit über künftige Margenstrukturen, nicht zwingend einen Bedeutungsverlust der Plattformen selbst.

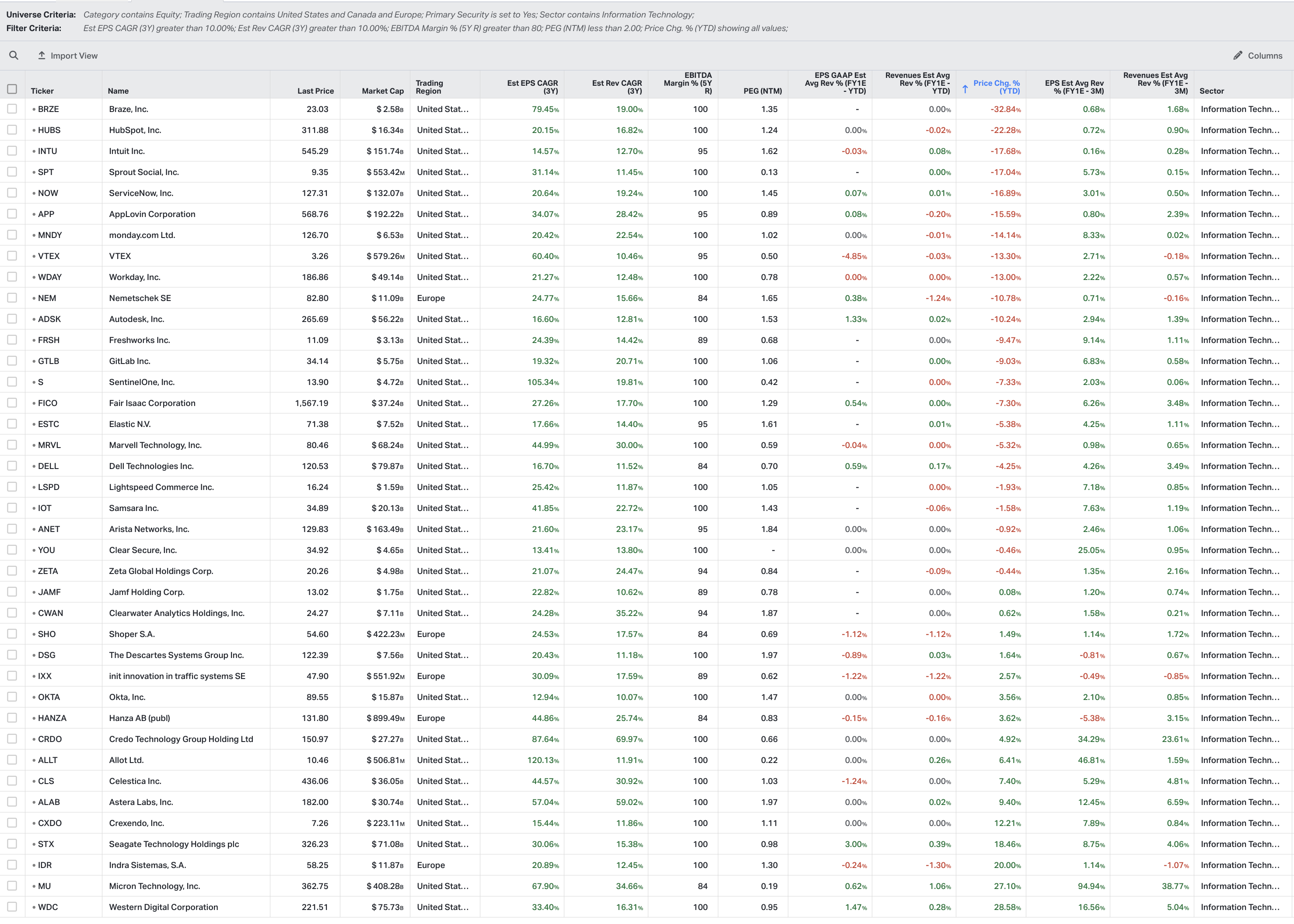

Ich habe ein Screening durchgeführt im US-amerikanischen und europäischen Informationstechnologie-Sektor. Die Idee dahinter: Unternehmen identifizieren, die trotz des Abverkaufs strukturell robust sind, profitabel wachsen und gleichzeitig so günstig bewertet sind wie selten in den letzten zehn Jahren. Die Ergebnisse decken sich mit meiner Meinung.

👉 Mehr zu den Hintergründen des Abverkaufs gab es im AktienPuls360

Meine Top Picks für das Börsenjahr 2026 gibt es exklusiv im AktienPuls360

AktienPuls360 | Fundi & Charting: Best of Both Worlds

👉 Überzeuge Dich 14 Tage unverbindlich

Im AktienPuls360 habe ich mich mit Rocco Gräfe als Mann mit über 20 Jahren Erfahrung in Charttechnik zusammengeschlossen und wir kombinieren unsere Talente miteinander. Tiefes fundamentales Research & passende charttechnische Einstiege sind keine Traumvorstellung, sondern sind seit Anfang September 2024 Realität.

Drei Depots mit allen Trades, tiefgründige Recherchen, das Experten-Battle Charttechnik vs. Fundamentalanalyse, tägliche Big-Picture-Einordnungen der Märkte und Live-Webinare zu DAX und US-Werten, ...

AktienPuls360

Screening-Tabelle:

Die Tabelle listet 46 Ticker auf (absteigend nach Bestperformer-YTD), darunter unter anderem: Braze, HubSpot, Intuit, Sprout Social, ServiceNow und AppLovin. Ebenfalls Monday.com, VTEX, Workday sowie Newmont. Hinzu kommen Autodesk, Freshworks, GitLab, SentinelOne und Fair Isaac.

Darüber hinaus umfasst die Liste Elastic, Marvell Technology, Dell Technologies, Lightspeed Commerce und Samsara. Weiter genannt werden Arista Networks, Clear Secure, Zeta, Jamf und Clearwater Analytics.

Ergänzt wird die Auswahl durch Sunstone Hotel Investors, Descartes Systems Group, Infragistics, Okta und Hanza. Abschließend sind Credo, Allot, Celestica, Astera Labs, Crexendo, Seagate Technology, Idorsia, Micron Technology und Western Digital enthalten.

Jede Zeile enthält folgende Kennzahlen:

- Est EPS CAGR (3Y) (geschätztes durchschnittliches EPS-Wachstum pro Jahr über drei Jahre)

- Est Rev CAGR (3Y) (geschätztes durchschnittliches Umsatzwachstum pro Jahr über drei Jahre)

- EBITDA Margin % (5Y) (Perzentil der EBITDA-Marge in den letzten fünf Jahren. Je höher, desto besser ist die aktuelle EBITDA-Marge im historischen Vergleich)

- PEG (NTM) (Price/Earnings to Growth Ratio)

- EPS GAAP Est Avg Revision % (durchschnittliche Revision der EPS-Schätzungen seit Jahresbeginn für das nächste Jahr)

- Revenues Est Avg Revision % (durchschnittliche Revision der Umsatzschätzungen seit Jahresbeginn für das nächste Jahr)

- Price Chg % (YTD) (Kursänderung seit Jahresbeginn)

- EPS Est Avg Rev % (Revision der EPS-Schätzungen in den letzten drei Monaten für das nächste Jahr)

- Revenues Est Avg Rev % (Revision der Umsatzschätzungen in den letzten drei Monaten für das nächste Jahr)

- Sector (Sektor)

Alle aufgeführten Unternehmen stammen aus dem Sektor Information Technology, handeln entweder in den Vereinigten Staaten oder Europa, und erfüllen die im Filter hinterlegten Kriterien: geschätztes EPS-Wachstum und Umsatzwachstum jeweils über 10 %, EBITDA-Margen auf oder über dem Niveau der besten 20 % der letzten fünf Jahre, Forward P/E im Bereich der günstigsten 20 % der letzten 10 Jahre, und PEG-Ratio < 2.

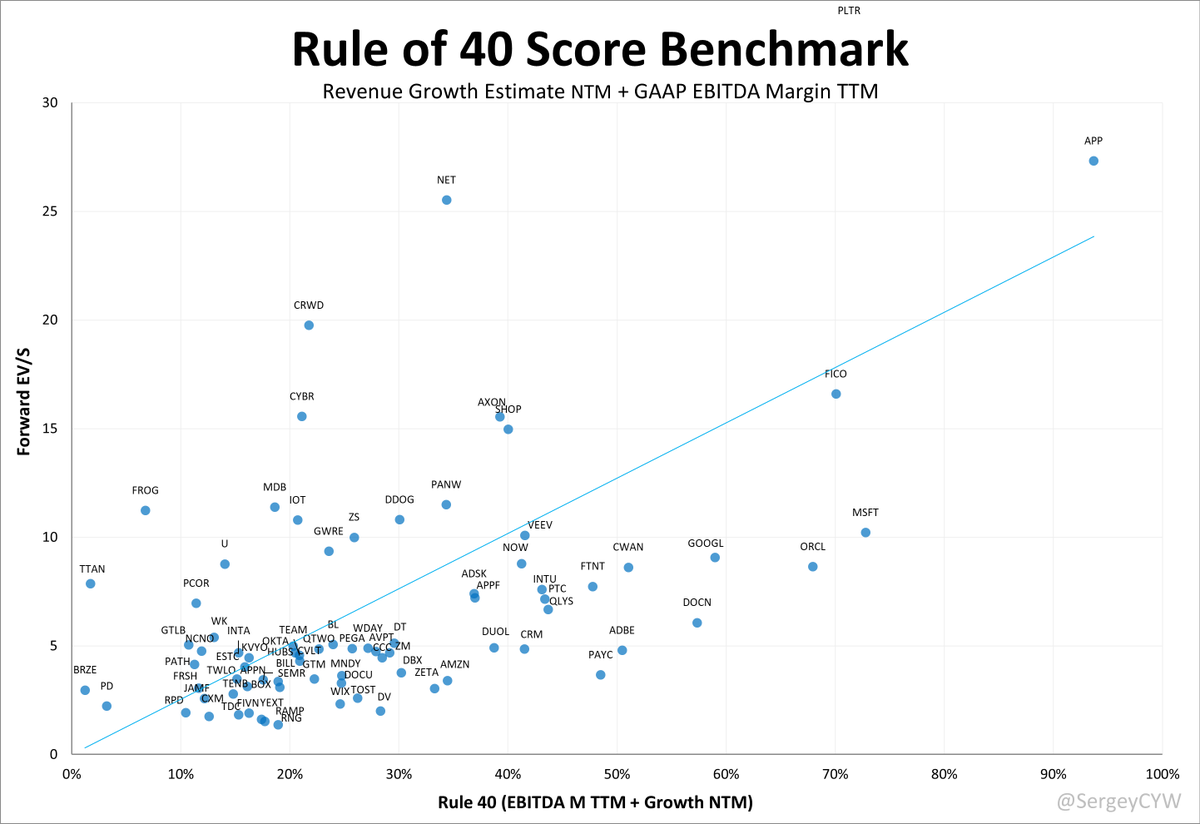

Rule of 40 Score Benchmark (Scatterplot):

Der Scatterplot zeigt auf der X-Achse die Rule of 40 (EBITDA Margin TTM plus Revenue Growth Estimate NTM) und auf der Y-Achse das Forward EV/S (Enterprise Value to Sales, nächste 12 Monate).

Die Positionierung im Scatterplot zeigt, welche Unternehmen einen hohen Rule-of-40-Wert erreichen und wie der Wert vom Markt bewertet wird.

- Ab 40 % auf der X-Achse - hier wird der Rule-of-40-Wert erfüllt.

- Auf der Y-Achse hat man sie Bewertung.

- Alle Aktien, die > 40 % auf der X-Achse und unter der Regressionsgerade liegen, sind im Schnitt zu günstig im Sektorvergleich (also gemessen an ihrem Wachstum und deren Profitabilität). FICO, Microsoft, Oracle, Alphabet, DigitalOcean, Adobe, Paycom, Fortinet, Intuit, Qualys, Salesforce, Duolingo, Autodesk, Veeva Systems, Amazon, Zeta

- Applovin ist ein Ausreißer mit extrem hohem Wachstum bei gleichzeitig sehr hoher Profitabilität - auch wenn man dafür eine Premium-Bewertung zahlt. Ein möglicher Ausreißer wie Palantir wird gar nicht erst gezeigt.

- Aber die Streuung zeigt, dass die Rule of 40 allein nicht ausreicht, um Bewertungen zu erklären. Auch andere Faktoren wie Dollar-Based Net Expansion Rate, Churn, Customer Acquisition Cost, Gross Margin und die Qualität des Wachstums spielen eine Rolle.

Rule of 40 und Rule of X

Die Rule of Forty ist ein Benchmark-Konzept, das in der SaaS-Branche weit verbreitet ist. Es besagt, dass die Summe aus Umsatzwachstumsrate und Profitabilitätsmarge eines Unternehmens mindestens 40 % betragen sollte, um als finanziell gesund zu gelten.

Die Formel lautet: Umsatzwachstumsrate + Profitabilitätsmarge ≥ 40 %

Die Umsatzwachstumsrate wird typischerweise anhand von Monthly Recurring Revenue (MRR) oder Annual Recurring Revenue (ARR) gemessen. Die Profitabilitätsmarge kann verschiedene Größen umfassen, darunter EBITDA Marge, Free Cash Flow Marge oder Gewinnmarge.

Ein Unternehmen mit 20 % Wachstum und 20 % Profitabilitätsmarge erfüllt die Regel. Ebenso ein Unternehmen mit 40 % Wachstum und 0 % Profitabilität, oder ein Unternehmen mit 50 % Wachstum und minus 10 % Profitabilität.

Die Rule of X ist eine Erweiterung der Rule of Forty, die von Bessemer Venture Partners eingeführt wurde. Sie legt besonderen Wert auf Wachstum bei der Bewertung von Cloud-Unternehmen. Während Wachstum und Rentabilität bei der Rule of Forty gleichgewichtet sind, verwendet die Rule of X einen Multiplikator auf die Wachstumsrate, der beim Zwei- bis Dreifachen liegt. Ein Unternehmen mit 30 % Wachstum und 15 % Gewinnmarge hätte nach der Rule of 40 eine Bewertung von 45 %, nach der Rule of X jedoch 75 %. Dies ist auch der Grund, dass Unternehmen mit höherem Wachstum höher bewertet werden als solche mit höheren Gewinnmargen, aber geringerem Wachstum.

👉 Mehr zum Thema Fundamentaldaten: Der EINZIGE ARTIKEL, den Du zu Fundamentalanalyse lesen musst (exklusiv im AktienPuls360)

Die 8 spannendsten Aktien. Charts sehen teils aber bescheiden aus - aber eine antizyklische Chance

|

Unternehmen |

Persönliches Rating |

Market Cap |

Est EPS CAGR (3Y) |

Est Rev CAGR (3Y) |

EBITDA Margin (5Y Perzentil) |

PEG |

Price Chg % (YTD) |

Rule of 40 |

|

|---|---|---|---|---|---|---|---|---|---|

|

AppLovin |

Buy |

192,22 Mrd. USD |

34,07% |

28,42% |

95% |

0,88 |

-15,59% |

Über 90% (extrem hoch) |

Hyperwachstum mit KI-gestützter Werbeplattform, höchste Rule-of-40 im Datensatz und Expansion international und in neue Verticals wie ECommerce |

|

ServiceNow |

Buy |

213,70 Mrd. USD |

20,64% |

19,24% |

100% |

1,45 |

-14,89% |

Ca. 50% (solide) |

Workflow-Automatisierung, hohe Wechselkosten, "Pro Plus" mit 30%+ Aufschlag |

|

Fair Isaac |

Buy |

37,24 Mrd. USD |

27,26% |

17,70% |

100% |

1,29 |

-7,30% |

Ca. 70% (stark) |

FICO Score Monopol, extrem skalierbar, defensive Qualität |

|

Intuit |

Buy |

151,74 Mrd. USD |

14,57% |

12,70% |

95% |

1,62 |

-17,68% |

Ca. 50% (solide) |

TurboTax/QuickBooks, hohe Kundenbindung, KI-Integration läuft |

|

Autodesk |

Neutral |

56,22 Mrd. USD |

16,60% |

12,81% |

100% |

1,53 |

-10,24% |

Ca. 45% (solide) |

Design-Software, Abo-Migration abgeschlossen, stabile Cashflows |

|

Monday.com |

Neutral |

6,53 Mrd. USD |

20,42% |

22,54% |

100% |

1,02 |

-14,14% |

Ca. 35% (unter 40) |

Workflow-Management, benutzerfreundlich, Margenpotenzial vorhanden |

|

Micron |

Buy |

408,28 Mrd. USD |

67,90% |

34,66% |

84% |

0,19 |

+27,10% |

DRAM/NAND für KI, massiv unterbewertet gemessen am Wachstum, Forward KGV ca. 9 und Knappheit soll über 2026 hinaus gehen |

|

|

Microsoft |

Buy |

4.300 Mrd. USD | 17,8% | 15,8% | 60% | 2,05 | -4,9% |

Ca. 70% (stark) |

Azure-Wachstum 40%, stabilste Plattform, defensive Qualität |

Alle Charts & nähere Fundamentalanalysen zu den Werten gibt es im AktienPuls360

👉 Überzeuge Dich 14 Tage unverbindlich

Viel Erfolg wünscht Euch Valentin

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.