Rollt eine neue Deflationswelle an?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Eigentlich gibt es einen Grund zur Freude. Die Welt entfernt sich von der Schwelle zur Deflation. Das ist absolut zentral, um eine neue Wirtschaftskrise zu verhindern. In der Folge der Finanzkrise haben Staaten in der westlichen Welt ein Schuldenfeuerwerk veranstaltet. In China war es nicht der Zentralstaat, sondern waren es die Lokalregierungen und die Unternehmen.

Der Schuldenexzess hat zwar dazu geführt, dass es nicht zu einer globalen Wirtschaftskrise wie in den 1930er Jahren kam, dafür aber hat sich die Welt neuen Risiken ausgesetzt. Zwischen 2007 und 2014 stiegen die globalen Schulden um 57 Billionen Dollar auf insgesamt 200 Billionen Dollar. Global steht der Schuldenberg heute im Bereich von 220 Billionen.

Die weltweite Wirtschaftsleistung liegt bei ca. 80 Billionen Dollar. Man muss nicht lange rechnen, um zu erkennen, dass das grenzwertig ist. Die Schulden haben ein historisch hohes Niveau erreicht – und sie wachsen kräftig weiter. Während die Weltwirtschaft mit ca. 3 % wächst, steigen die Schulden mit mehr als 5 % pro Jahr. Diese Rechnung kann auf Dauer nicht aufgehen.

Die Rechnung kann nur aufgehen, wenn es Inflation gibt. Um das zu verstehen, muss man einen Schritt zurückgehen und die Sachlage von mehreren Seiten beleuchten. In vielen Berichten kann man oftmals lesen, dass die Schulden schneller wachsen als die Wirtschaftsleistung. Das ist so nicht ganz korrekt.

Das Wirtschaftswachstum wird als reales Wachstum ausgewiesen. Wenn man also liest, dass eine Wirtschaft um 2 %, z.B. von 100 Mrd. auf 102 Mrd., gewachsen ist, handelt es sich um das Wachstum ohne Berücksichtigung der Inflation. Das Schuldenwachstum wird hingegen nicht real ausgewiesen, sondern nominal.

Die Beispielwirtschaft von 100 Mrd. ist z.B. mit 100 Mrd. verschuldet. Im Folgejahr sind die Schulden auf 103 Mrd. gewachsen. Das Schuldenwachstum liegt also bei 3 %. In den Medien werden die 2 % des Wirtschaftswachstums mit den 3 % des Schuldenwachstums verglichen. Das ist nicht korrekt, da es reales mit nominalem Wachstum vergleicht.

Lag die Inflation in der Beispielwirtschaft bei 3 %, dann ist die Wirtschaftsleistung nominal von 100 auf 105 Mrd. gestiegen. Die Verschuldung im Verhältnis zur Wirtschaftsleistung ist in diesem Fall nicht gestiegen, sondern gesunken.

Nun gibt es in vielen Ländern kaum Inflation. Das führt dazu, dass die Verschuldung eher und schneller ansteigt als in einer Welt mit Inflation. Inflation macht höheres Schuldenwachstum möglich oder – bei konstanten Schulden – senkt die Verschuldung im Verhältnis zur Wirtschaftsleistung.

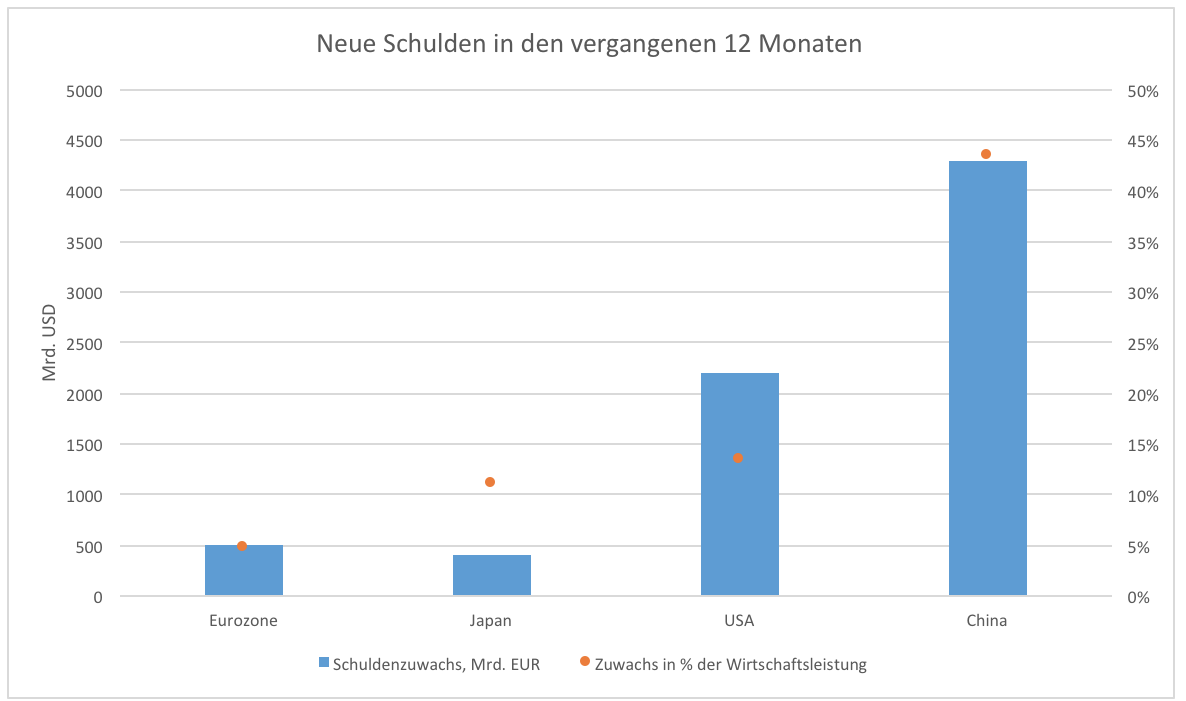

Die meisten Länder sind hoch verschuldet und Inflation ist willkommen, um die Schulden tragfähiger zu machen. Für viele Länder ist Inflation praktisch die einzige Hoffnung, die bleibt. Die Grafik zeigt wie stark die Schulden in ausgewählten Regionen in den letzten 12 Monaten gestiegen sind. China ist mit über 4 Billionen Dollar an neuen Schulden absoluter Spitzenreiter. Im Verhältnis zur Wirtschaftsleistung stiegen die Schulden um mehr als 40 %.

Schuldenwachstum im Bereich von 40 % kann auch durch Inflation nicht mehr ausgeglichen werden. Selbst 5 % Inflation bringen da wenig. Das gilt auch für das Schuldenwachstum in anderen Regionen. Die US-Wirtschaft erhöhte die Schulden um über 2 Billionen oder knapp 15 %.

Die Verschuldung steigt weltweit weiter an. Bei so hohem Schuldenwachstum kann die Rückkehr der Inflation den Anstieg der Verschuldung verlangsamen, aber nicht umkehren. Dazu sind die Wachstumsraten der Schulden zu hoch.

So wie China seine Verbindlichkeiten ausbaut, kann man sich ohne lange Überlegungen ausmalen, dass das auf Dauer nicht gutgehen kann. Es gibt allerdings noch einen wichtigen Aspekt, den man nicht vergessen darf: die Vermögensseite. Mit Schulden wird Vermögen geschaffen.

In den USA stiegen die Schulden zwar um 2,2 Billionen Dollar an, doch das Vermögen stieg um 6 Billionen. Netto wurden also knapp 4 Billionen gewonnen. Das ist ein ganz zentraler Punkt, wenn es um die Schuldentragfähigkeit und Kreditwürdigkeit geht. Das gilt für eine Volkswirtschaft genauso wie für Privatpersonen.

Nimmt eine Privatperson mit einem Jahreseinkommen von 100.000 (entspricht der Wirtschaftsleistung dieser Person) einen Kredit von 500.000 auf, dann liegt die Verschuldung bei 500 %. Das ist schon happig, aber nicht wirklich ungewöhnlich, denn dem Kredit steht ein Wert gegenüber, z.B. eine Immobilie. Liegt der Wert der Immobilie bei 500.000, dann hat sich die Vermögenssituation der Person nicht verändert.

Die Zinsen sind aktuell sehr niedrig. Der Einfachheit halber nehmen wir an, dass für den Kredit jährlich 5.000 an Zinsen anfallen. Das ist mit einem Einkommen von 100.000 absolut machbar. Die Welt ist in Ordnung. Sie ist insbesondere dann in Ordnung, wenn Immobilienpreise über die Zeit steigen. So liegt der Wert der Immobilie einige Jahre nach dem Kauf vielleicht schon bei 600.000. Steht der Kredit immer noch bei 500.000, dann hat sich die Vermögensposition verbessert.

Das Schuldenwachstum per se ist also nicht notwendigerweise ein Problem, wenn ausreichend Vermögen vorhanden ist. Es kann aber langfristig zu Problemen kommen, wenn etwas schiefgeht. Sinken Immobilienpreise, anstatt zu steigen, z.B. von 500.000 auf 400.000, dürfte die Bank nervös werden. Hat die Person kein sonstiges Privatvermögen, dann hat sich die Vermögensposition verschlechtert. Das Eigenkapital ist negativ.

Solange die Zinsen noch gezahlt werden und der Kredit abgetragen werden kann, ist das kein Problem. Nun kommt es jedoch zu einer Rezession. Die Person in unserem Beispiel verliert den Job und der Wert der Immobilie ist gesunken. Es bleibt nur noch der Konkurs.

Was für Privatpersonen gilt, gilt auch für Volkswirtschaften. Solange das Vermögen schneller steigt als die Schulden und die Zinsen gezahlt werden können, ist alles in Ordnung. Irgendwann kommt jedoch die nächste Rezession und ein Teil der Schuldner kann die Zinsen nicht mehr zahlen. Ebenso sinken die Vermögenswerte, sodass Teile der Wirtschaft praktisch insolvent sind. Banken müssen in diesem Fall die Sicherheiten (etwa Immobilien) verwerten, was für ein Angebotsüberschuss sorgt und die Preise weiter senkt. Ein Teufelskreis.

Global steigen die Schulden nun seit Jahren überproportional schnell an. Das wird erst zu einem Problem, wenn der Aufwärtstrend (Preisanstieg der Vermögenswerte, niedrige Zinsen) gebrochen wird. In China ist diese Gefahr am größten, weil so schnell so viele Schulden angehäuft werden, dass es kein Gleichgewicht mehr gibt. Platzt die Schuldenblase in China, dann sorgt das durch die anstehende Entschuldung global für einen Deflationsschub. China fällt als Nachfrager von Gütern aus, weil sich die Akteure erst entschulden müssen, bevor sie wieder Güter nachfragen.

Inzwischen ist jedem klar, dass China früher oder später Probleme bekommen wird. Die Deflation steht deswegen noch nicht gleich vor der Tür. Die Zentralregierung hat eine vergleichsweise geringe Verschuldung. Sie könnte einen gigantischen Bail-out von 3 Billionen, der vermutlich benötigt würde, stemmen. Ob das wirklich gemacht wird und im Chaos des Schuldenkollaps problemlos funktioniert, steht auf einem anderen Blatt.

Die Deflationswelle lässt sich am Horizont erkennen. Aktuell ist jedoch noch nicht abschätzbar, ob sie jemals bei uns ankommen wird.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Es liegt in der Natur der Wirtschaft nun moeglichst vollautomatische Produktionssysteme zu erstellen. Wer was Anderes sagt luegt einfach. Nur Robots kaufen nix und werden die Massen verdraengen und nicht etwa ernaehren. Faellt euch nicht auf, dass das voellig verdraengt wird? Warum wohl wird die schnelle Totalueberwachung und Kontrolle brutalst vorangetrieben und ueber diese Entwicklung geschwiegen.

es gibt bei diesen gigantischen verschuldungsständen immer noch diese unerklärliche hoffnung auf bald steigende zinsen.

die boj hat schon vor mehr als 10 jahren verstanden das bei einer währung die auf einer zahleneingabe auf einer bildschirmmaske beruht, es in ihrer hand liegtwie tief die kurz und langfristigen zinsätze stehen.

mit 6 bis 8 jahren verzögerung haben es ihr die boe, fed und ezb nachgemacht.

in spätestens 4 bis 6 jahren wird auch die chinesische zentralbank diesem beispiel folgen.

in den usa mag es jetzt vielleicht noch 1 oder 2 zinserhöhungen um jeweils 25 basispunkte geben, aber spätestens in 2 jahren nach weiteren 4 bil $ höherer verschuldung wird dort auch wieder ein QE programm gestartet, weil eine sache garantiert nicht passiert bei den hohen versteckten arbeitslosenzahlen, es wird keine plötzliche lohnerhöhungsorgie geben die eine inflation in nennenswerter höhe anschieben könnte und aus diesem grund wird es weder in naher noch in fernerer zukunft (10 bis 30 jahre) keine hohen zinsen mehr geben.

alle artikel und diskusionen die um mögliche zinserhöhungen herum aufgebaut werden dienen nur einem zweck und zwar der volatilität.

denn sind wir mal alle ehrlich, jeder trader braucht sie und aus diesem grund wird es immer wieder angefeuerte diskusionen um das thema zinsen und inflation geben.

@Clemens Schmale: Irgendwie ist Ihnen der Satz durcheinander geraten:

"Das Wirtschaftswachstum wird als reales Wachstum ausgewiesen. Wenn man also liest, dass eine Wirtschaft um 2 %, z.B. von 100 Mrd. auf 102 Mrd., gewachsen ist, handelt es sich um das Wachstum ohne Berücksichtigung der Inflation."

Entweder muss es heißen:

real = "unter Berücksichtigung der Inflation" oder

nominal = "wird als nominales Wachstum ausgewiesen" unter Berücksichtigung der Inflation.

Der Author "vergisst" einfach, das bei der jetzigen Form der Verschuldung einfach unfassbare Betraege aus der Luft geschaffen wurden und nicht etwa von 3. n geliehen gegen Zinsen. DAS IST DER GRAVIERENDE DENKFEHLER DABEI. Hier wurden keine ERWIRTSCHAFTETEN Gelder gegen Zins verliehen, sondern OHNE Wirtschaft erschaffenen Luftgelder! Sind so manche Hirne einfach zu klein um den Unterschied warzunehmen? Oder wollt ihr das nicht kapieren, ihr Pixelsklaven?

Immer das gleiche Strickmuster.