Rohstoffaktien sind ein Minenfeld

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- WTI ÖlKursstand: 50,225 $/Barrel (Commerzbank CFD) - Zum Zeitpunkt der Veröffentlichung

- Brent Crude ÖlKursstand: 52,985 $/Barrel (Commerzbank CFD) - Zum Zeitpunkt der Veröffentlichung

- WTI Öl - WKN: 792451 - ISIN: XC0007924514 - Kurs: 50,225 $/Barrel (Commerzbank CFD)

- Brent Crude Öl - WKN: 967740 - ISIN: XC0009677409 - Kurs: 52,985 $/Barrel (Commerzbank CFD)

Die größte Aufmerksamkeit unter den Rohstoffen genießen wohl Öl und Gold. Gold lief zuletzt gut, Öl dafür schlecht. Bei Öl war die Preisschwäche eine logische Konsequenz des Datenkranzes. Spekulanten hatten rekordhohe Longpositionen in den Büchern. Zugleich trübten sich die Fundamentaldaten ein. Die OPEC Förderkürzung wird von Swing Producern wie den USA vollkommen wettgemacht.

Im Schatten des Ölpreisrutsches tut sich bei anderen Rohstoffen ebenfalls viel. Der Kupferpreis kommt seit Monaten nicht mehr vom Fleck. Selbst ein Streik in einer der größten Kupferminen in Chile konnte den Preis nur moderat stützen. Dieser Faktor fällt nun weg und der Preis dreht nach unten.

So sieht es auch bei Zink und Nickel aus. Bei Nickel scheint sich nicht nur ein kurzfristiges Top zu bilden, sondern sogar ein mittelfristiges. Zink, welches besonders von Produktionskürzungen des größten Förderers Glencore profitierte, tut sich schwer den Aufwärtstrend zu halten. Der Chart sieht bärisch aus.

Eisenerz bildet hier ebenfalls keine Ausnahme. Nachdem sich der Preis vom Tief Ende 2015 bis Anfang 2017 mehr als verdoppelt hatte, stockt der Trend nicht nur, sondern droht sich umzukehren. Die Angst vor einem Rückgang der Preise spiegelt sich inzwischen auch in einigen Aktienkursen wider. Nun drängt sich zwangsläufig die Frage auf: ist das schon der Rücksetzer, den man kaufen sollte oder kommt da noch was?

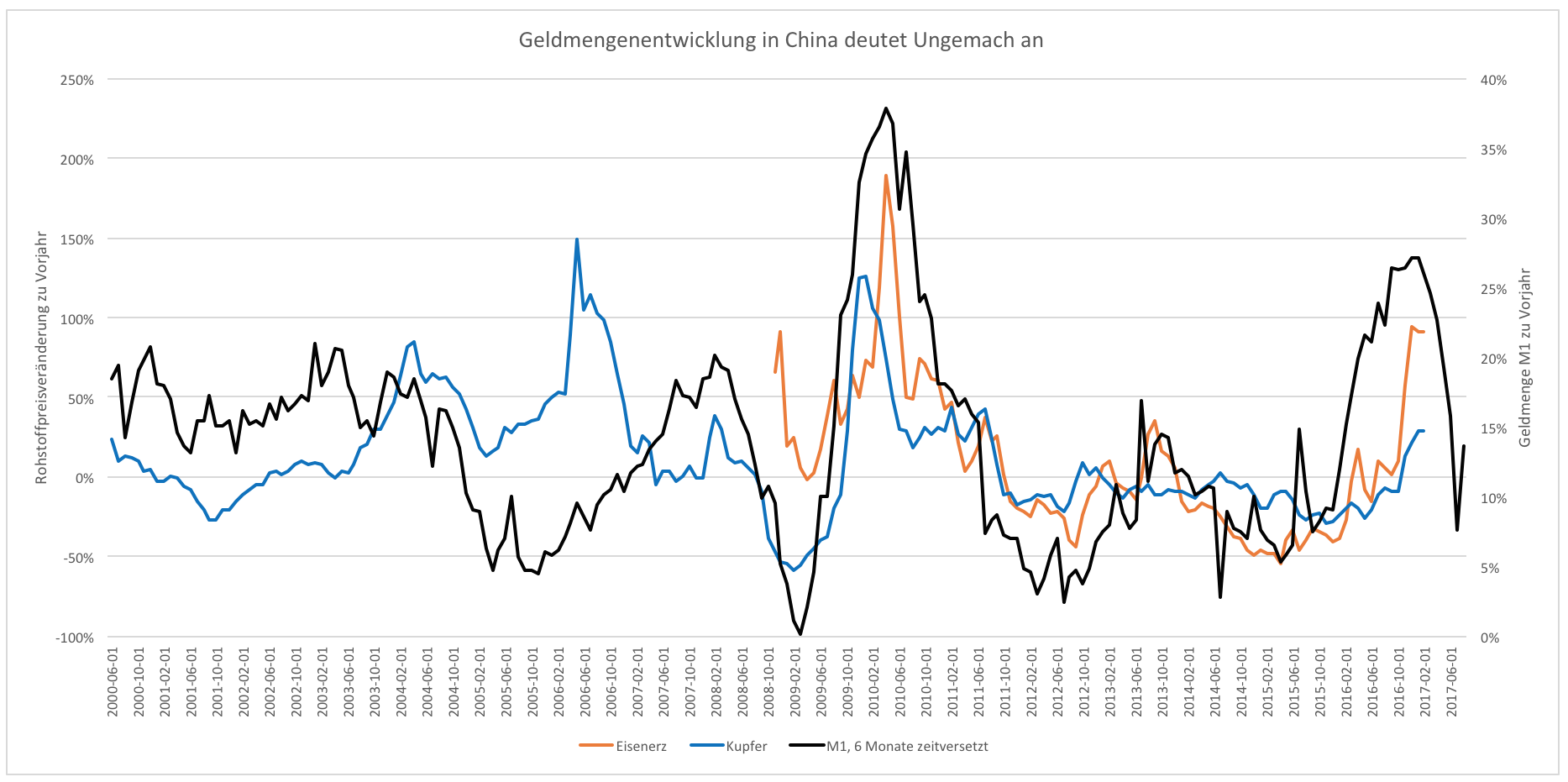

Vermutlich kommt da noch was. Die Grafik zeigt die Preisentwicklung von Eisenerz und Kupfer auf Jahressicht. Zeitlich versetzt (6 Monate in die Zukunft verschoben) ist dazu das Wachstum der Geldmenge M1 in China abgebildet. Bis auf eine Ausnahme, 2006, zeigt sich ein auffällig paralleler Verlauf. Das Wachstum der Geldmenge M1 ist ein extrem zuverlässiger Vorlaufindikator für die Preisentwicklung bei Industrierohstoffen.

Dass das so ist, ist kein Zufall. China ist der größte Rohstoffverbraucher der Welt. Von einigen Kohlesorten verbraucht China über 60 % der Weltproduktion. Zwischen 40 % und 50 % der Weltproduktion nimmt China bei den Industrierohstoffen Aluminium, Nickel, Zink, Kupfer, Eisenerz und Blei auf.

Der enorme Rohstoffhunger erklärt sich vor allem mit der wirtschaftlichen Entwicklung. Das Wachstum ist noch immer hoch und es wird wie wild in Infrastruktur investiert. Das verschlingt gigantische Mengen an Rohstoffen.

2015 versuchte die chinesische Führung der Schulden Herr zu werden. Die Geldpolitik war weniger locker, staatliche Unternehmen wurden gebremst und auch der Staat selbst gab sich zurückhaltend. Das führte zu größerer Verunsicherung, die den Staat letztlich weichklopfte. 2016 wurde die Konjunktur durch lockere Geldpolitik und noch mehr Schulden wieder angeschoben.

Nun geht es wieder in die andere Richtung. Die Zinsen steigen, die Schulden sollen gesenkt werden. Zwangsläufig wird da auch das Geldmengenwachstum darunter leiden. Den Beginn der Entwicklung sehen wir bereits. Aufgrund der hohen Korrelation zu Rohstoffpreisen und der wegfallenden Konjunkturstütze, muss in den kommenden Monaten mit weiteren Rücksetzern auf dem Rohstoffmarkt gerechnet werden. Dies gilt insbesondere für Minenwerte.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

selten so einen Schwachsinn gelesen...