Risiken für Weltwirtschaft und Börsen: Darauf muss man achten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

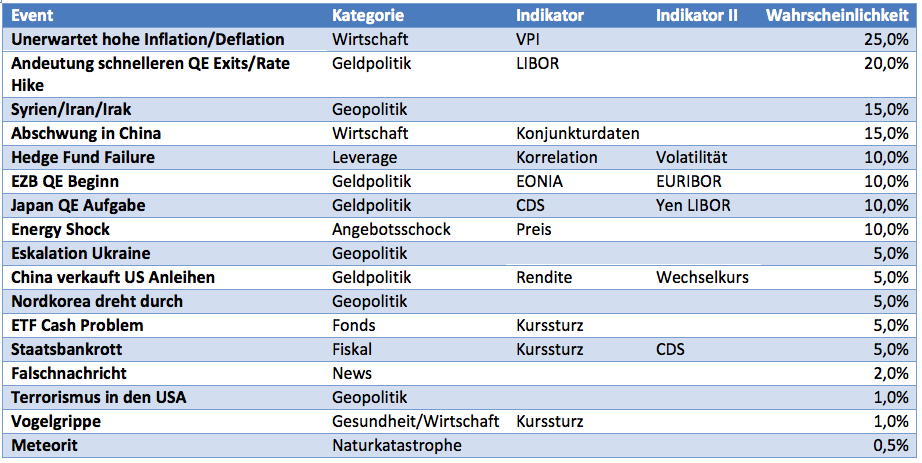

Auf der Liste befinden sich einige Klassiker und Evergreens, darunter ein starker Abschwung in China. Davor warnen viele Investmenthäuser seit Jahren. Die Wahrscheinlichkeit dafür wird irgendwo zwischen 5 und 25% gesehen. Würde die Einschätzung ansatzweise stimmen, dann hätte es inzwischen eigentlich schon zu einem Abschwung kommen müssen. Bleibt das Risiko eines Abschwungs in China noch ein paar Jahre auf diesen Listen, dann wird es irgendwann unweigerlich auch zutreffen.

Sei’s drum. Es gibt durchaus einige Risiken, die nicht zu den Evergreens gehören. Sie haben eine niedrigere Eintrittswahrscheinlichkeit, können dafür aber umso schwerere Konsequenzen haben. Neu auf vielen Listen – und so auch bei PIMCO – steht Nordkorea. Hier hat sich in den vergangenen Wochen eine undurchsichtige Entwicklung ergeben. Der Diktator Kim Jong Un ist verschwunden. Er wurde seit Wochen nicht mehr in der Öffentlichkeit gesehen. Das kann etwas bedeuten, muss es aber auch nicht. Auch sein Vater und Vorgänger Kim Jon Il war einmal für Wochen von der Bildfläche verschwunden, tauchte dann aber auch wieder auf.

Problematisch ist das Verschwinden von Diktatoren, weil man nie ausschließen kann, dass hinter den Kulissen ein Machtwechsel stattfindet. Wird ein Diktator gestürzt, durch einen heimlichen Putsch, kann es ganz schön turbulent werden, wenn es an die Öffentlichkeit kommt. Es drohen Chaos und Machtkampf. Bei einem ohnehin unberechenbaren Land mit Atomwaffen will man sich mögliche Ergebnisse von Chaos gar nicht vorstellen.

Interessant finde ich das Risiko Falschnachricht. Das ist inzwischen ein reales Risiko. Es gab in der Vergangenheit bereits Beispiele. So machten 2013 kurzzeitig Gerüchte die Runde, es hätte eine Explosion im Weißen Haus gegeben. Der Markt reagierte nervös. Falschnachrichten können Unternehmen, ganze Länder oder Regionen betreffen. Ist die Nachricht schlimm genug und zugleich glaubwürdig genug, dann kann das für einen Crash sorgen. Ein Flash Crash ist auch schnell wieder ausgebügelt, dennoch sind die Konsequenzen ernst zu nehmen. Die Wahrscheinlichkeit für ein solches Ereignis würde ich persönlich viel höher einschätzen. Kleinerer solcher Ereignisse mit Marktbewegung gibt es schon jetzt in unregelmäßigen Abständen. Bis es zu einem größeren Event kommt ist nur eine Frage der Zeit, wohl aber eher eine Frage von Jahren und nicht Jahrzehnten (eine Wahrscheinlichkeit von 2% sagt nichts anderes aus als dass ein solches Event alle 50 Jahre erwartet wird).

Merkwürdig ist die geringe Wahrscheinlichkeit für Vogelgrippe. Speziell für eine Vogelgrippen-Pandemie mag die Wahrscheinlichkeit nicht sehr hoch sein. Streicht man die Vogelgrippe vor der Pandemie weg, dann kann man sich schon Szenarien vorstellen. Nicht zuletzt Ebola weckt hier Ängste. Vor gut 10 Jahren war es SARS. Ein globaler Ausbruch ist unwahrscheinlich. Die Häufigkeit von Epidemien, die sich grundsätzlich zu Pandemien ausweiten könnten, scheint allerdings im Bereich von 5 bis 10% zu liegen.

Die meisten Überraschungen könnten für Kursstürze sorgen. Besonders kritisch wäre es jedoch, wenn ETFs oder andere Fonds in Liquiditätsprobleme kommen würden. Würden zu viele Anleger gleichzeitig aus einem großen ETF flüchten wollen, dann kann es zu einem Cash Engpass kommen. Große Positionen müssten verkauft werden, was noch mehr Anleger flüchten lassen würde. Das ganze kann man sich vorstellen wie einen Bank Run, nur halt mit Anlageinstrumenten wie ETFs. Das kann eine katastrophale Kettenreaktion hervorrufen.

Zum Glück sind viele der Ereignisse wirklich selten. Schade ist, dass momentan wenig Fantasie für positive Überraschungen gibt. Wenn allerdings alle die Welt besonders düster wahrnehmen, dann kann immerhin ein Boden nicht weit sein...

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Im Moment steckt das Wort " EBOLA " alle anderen Geschenisse auf der Welt " in den Sack ".

Wenn die laxe Handhabung mit den Einwanderern aus infizierten Ländern so weiter geht bekommen die Börsen weltweit auch den Ebolavirus.

Warum bezieht sich das sog. Cash-Problem bei ETFs eigentlich nur auf ETFs? Wären aktive Fonds nicht genauso von einem plötzlichen Abzug der Gelder der Anlegern betroffen wie ein ETF? Auch der aktive Fonds muss doch in dieser Situation notgedrungen Wertpapiere verkaufen um die Mittalabflüsse bedienen zu können (die Cashquote bei aktiven Fonds im Vergleich zu ETFs dürfte da wohl keinen großen Unterschied ausmachen).

Wäre dankbar, wenn jemand das nochmal genauer erklären könnte :)