Program-Trading: Marktrichtungshinweise mit Hilfe des S&P 500 Premium

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Täglich ‚geistern' Begriffe wie Programmhandel (program trading), computergestützte Programmkäufe (buy programs) oder Programmverkäufe (sell programs) durch die Medienlandschaft. Doch was verbirgt sich eigentlich dahinter? Wie funktioniert Program-Trading? Warum ist Program-Trading für mich als kurzfristig agierenden Trader wichtig? Wie erkenne ich die Buy- und Sell-Programs? Und natürlich: Wie profitiere ich davon?

Program-Trading ist der computergestützte Kauf oder Verkauf von Finanzmarktinstrumenten (z.B. Aktien, Futures, Optionen), der vornehmlich von institutionellen Marktakteuren mit entsprechendem Kapitaleinsatz durchgeführt wird. Program-Trading hat verschiedene Erscheinungsformen. Der bekannteste Typ fällt in die Kategorie Arbitrage-Handel zwischen Kassa- und Terminmarkt. Dabei versuchen Marktakteure, sogenannte Ineffizienzen zwischen zusammenhängenden Märkten auszunutzen.

Ineffizienzen

Was sind Ineffizienzen? Nehmen wir an, Sie sehen in einer Kölner Tageszeitung ein Angebot über einen gebrauchten Maserati 3200 GT in Höhe von DM 100.000. Gleichzeitig sehen Sie in einer Düsseldorfer Tageszeitung ein Gesuch für das identische Auto in Höhe von DM 120.000. Was machen Sie? Natürlich, Sie kaufen das Auto in Köln zu DM 100.000 und verkaufen es der anderen Person zu DM 120.000 und stecken sich den Gewinn von DM 20.000 in die eigene Tasche. Mit dieser Transaktion haben Sie eine Ineffizienz auf dem Automobilmarkt ausgenutzt.

Nach dem gleichen Prinzip funktioniert der Arbitrage-Handel des Program-Trading. Ineffizienzen treten hier auf, wenn z.B. der Wert von Aktien (z.B. der Wert des S&P 500 Index) von dem Wert des S&P 500 Futures abweicht oder wenn S&P 500 Index-Optionen von dem S&P 500 Futures abweichen. Wir wollen uns im folgenden auf die Ineffizienzen zwischen dem S&P 500 Index und dem S&P 500 Futures konzentrieren. Der S&P 500 Index wird auch als S&P 500 Cash Index bezeichnet, weil er einen liquiden intrinsischen Wert besitzt, bei dem Marktkapitalisierungen der im Index enthaltenen Unternehmen gewichtet und in einen Cash-Wert konvertiert werden. Im folgenden wird der S&P 500 Cash Index kurzum Cash genannt. Der S&P 500 Futures, auch als Spoos bezeichnet, wird an der Chicago Mercantile Exchange (CME) gehandelt (im folgenden nur Futures genannt).

Konzept des Fair Value

Um die Beziehung zwischen Cash und Futures erläutern zu können und zu erklären, wie diese Beziehung das Program-Trading bestimmt, müssen wir das Konzept des Fair Value (Fairer Wert) analysieren und herausfinden, was es wirklich repräsentiert. Es gibt nämlich eine mathematisch-logische Verknüpfung zwischen dem Cash und dem Futures.

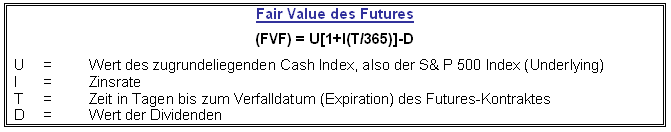

Wenn der Spread (Differenz) zwischen Cash und Futures, der auch als Premium (Prämie) bezeichnet wird, zu groß wird, werden Program-Trader Aktien (in der Praxis: ein Portfolio von S&P 500 Aktien) kaufen und Futures verkaufen. Das ist ein Buy-Program. Wenn der Spread (Differenz) zwischen Cash und Futures, der auch als Premium (Prämie) bezeichnet wird, zu klein wird, werden Program-Trader Aktien (in der Praxis: ein Portfolio von S&P 500 Aktien) verkaufen und Futures kaufen. Das ist ein Sell-Program. Aber wann ist unser Spread "zu groß" und wann ist er "zu klein"? Hier kommt das Fair Value ins Spiel. Mit folgender Formel lässt sich nämlich die theoretische Beziehung zwischen Cash und Futures ausdrücken:

Die Formel mag kompliziert aussehen, aber die Logik, die dahinter steckt, ist recht simpel: Der Wert des Futures ist der Wert des Cash Index, plus die Zinsen, die ich aufwenden muss, um theoretisch alle Aktien des Index zu kaufen, minus den Dividenden, die ich als Besitzer dieser Aktien erhielte, bemessen an einer Zeitkomponente, die sich auf den Verfallstag des Futures bezieht.

Beispiel:

U = S&P 500 Cash Index = 1.400 (zu Handelsschluss)

I = Zinsrate = 6%

T = Zeit = 25 Tage

D = Dividenden = 0 (keine Antizipation von Dividenden)

In die Formel eingesetzt ergibt dies (1400[1 + 0.06(25/365)] - 0 = 1.405,75 (FVF).

1.405,75 ist also unser Fair Value für den Futures. Theoretisch sollte der Futures also am nächsten Tag 5,75 Punkte (1.405,75 - 1.400) über seinem Vortagesschlusskurs eröffnen. Im Traderjargon ist es üblich, das Fair Value nur als die Differenz zum Cash anzugeben, also 5,75.

Aus den oben gemachten Erläuterungen zur Formel des Fair Value ergibt sich logisch, dass der Futures immer einen höheren Wert als der Cash ausweist. Das Fair Value ist somit immer größer als 0.

Wir kennen jetzt zwei Werte, mit denen wir etwas anfangen können:

1. Das Premium, also die Differenz zwischen Cash und Futures

2. Das Fair Value, also die Gleichung, mittels der ich feststellen kann, ob es für mich günstiger ist, den Cash oder den Futures zu besitzen.

Theoretisch müsste der Wert für das Premium gleich dem Fair Value (so wie es im Traderjargon angegeben wird) sein. Wenn dies der Fall wäre, gäbe es keinen Unterschied zwischen dem Besitz des Cash und dem Besitz des Futures. Praktisch aber haben wir es mit Ineffizienzen (siehe Maserati-Beispiel) zwischen diesen zusammenhängenden Märkten zu tun.

Buy- und Sell-Premiums

Weicht das Premium von dem Fair Value ab, entsteht automatisch eine Arbitrage-Situation.

Wenn das Premium höher ist als das Fair Value, dann ist der Futures relativ teuer gegenüber dem Cash.

Wenn das Premium kleiner ist als das Fair Value, dann ist der Futures relativ billig gegenüber dem Cash.

Ist die Abweichung zwischen Premium und Fair Value besonders groß und erreicht bestimmte Grenzmarken, so werden institutionelle Marktakteure mittels Program-Trading versuchen, diese Ineffizienz für sich auszunutzen.

Diese Grenzmarken stellen die sogenannte Buy-Premium bzw. Sell-Premium dar. Es muss erwähnt werden, dass jeder institutionelle Marktteilnehmer eine eigene Version dieser Buy-Premiums und Sell-Premiums besitzt. Der Grund liegt in den verschiedenen Programm-Algorithmen und den unterschiedlichen "Costs of Money", also dem "I" in unserer Formel. Die von HL Camp & Company (ProgramTrading.com) täglich veröffentlichten Buy-Premiums und Sell-Premiums können bei dieser Problematik Abhilfe schaffen. Die Daten sind nämlich zu zirka 80 Prozent (das ist relativ viel) akkurat gegenüber den Execution-Levels verschiedener Kurs- und Softwareanbieter, die ebenfalls ihre eigenen Interpretationen besitzen.

Schauen wir uns jetzt einmal ein vereinfachtes Beispiel für ein Buy-Program an:

S&P 500 Cash Index = 1000

S&P 500 Futures = 1006

Das Premium beträgt hier 6.

Fair Value = 5

Buy-Premium = 7

Sell-Premium = 3

Das Fair Value beträgt 5.

Das Premium ist größer als das Fair Value. Das heißt, der Futures ist relativ teuer gegenüber dem Cash Index. Aber noch nicht teuer genug, um Program-Trader auf den Plan zu rufen, den Futures zu verkaufen und die Aktien (in der Praxis: ein Portfolio von S&P 500 Aktien) über ein Buy-Program zu kaufen.

Im Laufe des Tages erhalten wir die folgenden Werte:

S&P 500 Cash Index = 997

S&P 500 Futures = 1004

Das Premium beträgt jetzt 7 und befindet sich damit auf dem Level der Buy-Premium. Folge: Buy-Programs starten, verkaufen den zu teuren Futures und kaufen den Cash, also ein Portfolio von S&P 500 Aktien. Diesen Vorgang bezeichnet man auch als "buying the cash and selling the spoos". Dieser Vorgang passiert quasi per Knopfdruck mit vorprogrammierten Computern. Dabei wird innerhalb von wenigen Sekunden ein im Vornhinein festgelegtes Paket von verschiedenen Aktien, das den Cash Index abbildet, gekauft. Auf diese Weise nähert sich das Premium wieder seinem Fair Value, und es entstehen Gewinne für den Program-Trader.

Für ein Sell-Program gelten natürlich die gegenteiligen Bedingungen.

Warum ist Program-Trading für Day Trader wichtig?

Die New York Stock Exchange (NYSE) beziffert den täglichen Anteil des Program-Tradings am gesamten Handelsvolumen der NYSE zur Zeit auf 20 Prozent. Obwohl die NYSE in ihrer Definition des Program-Tradings den Wert der Transaktionen auf 1 Million US-Dollar beziffert (s. Web Site), starten die meisten Programme mit $ 10 - 15 Millionen, die großen Programme ragen bis in die $ 50 - 70 Millionen Gegend. Diese Größenunterschiede kann man im Handelsgeschehen sehr leicht bemerken.

Bei diesen Werten ist es nur allzu leicht verständlich, dass Program-Trading auch für die Handelsentscheidungen jedes Day Traders wichtig ist. Denn sobald Buy- oder Sell-Programs starten, kommt auch Volatilität in den Markt, an der wir partizipieren können. Und natürlich will ich mit meinen offenen Long-Positionen nicht in die entgegengesetzte Marktrichtung spekulieren, die z.B. ein massives Sell-Program gerade einleitet. Wer stellt sich schon gerne einem anfahrendem Lastwagen entgegen? In diesem Sinne spielt das Erkennen von Buy- oder Sell-Programmen auch eine Art Risikokontrolle.

Es folgt eine Fallstudie mit praktischen Tipps vom heutigen Handelstag, dem 12. April 2001:

Case-Study

9:30 - Vorbereitung

1.) Zunächst ermittele ich die Buy- und Sell-Premiums von HL Camp & Co. auf ProgramTrading.com/BuySell.htm

(s. Abb. 1).

Die Buy-Premium liegt bei 10.50. Die Sell-Premium liegt bei 4.00. Das Fair Value beträgt 7.25.

Jeder Datenanbieter liefert das aktuelle Premium ($PREM) in realtime, sodass ich jederzeit verfolgen kann, ob sich das Premium einem Buy- oder Sell-Level nähert.

2.) Mit einer entsprechenden Software konfiguriere ich die Buy- und Sell-Premiums als Alarm-Setup, sodass ich automatisch ein (bestimmtes) akustisches Warnsignal an den entsprechenden Levels erhalte.

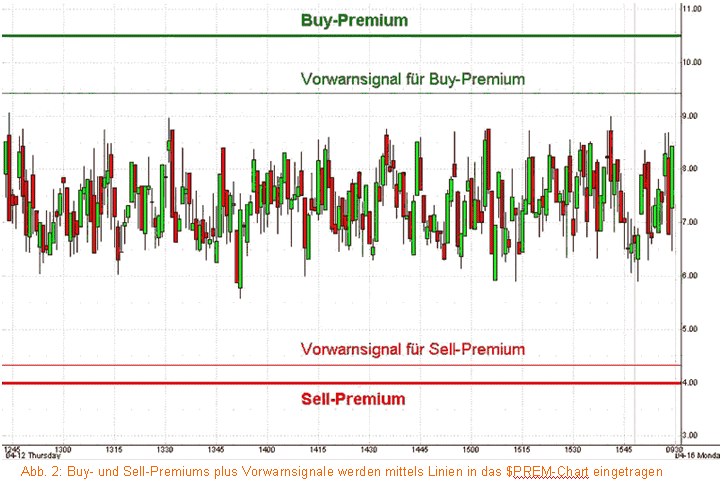

3.) Zusätzlich zeichne ich in ein 1-, 3- oder 5-Minuten-Chart (nur Empfehlungen, individuelle Präferenzen sind vorrangig) eine fette horizontale Linie für die Buy- und Sell-Execution-Levels ein und markiere sie farbig (grün für die Buy-Premium, rot für die Sell-Premium), s. Abb. 2.

4.) Empfehlenswert ist es auch, zusätzliche Alarms als Vorwarnsignal so zu platzieren, dass sie schon vor dem Erreichen der Buy- und Sell-Premiums warnen - am besten verwenden Sie hierzu ein anderes akustisches Warnsignal.

Wo setze ich diese Vorwarnsignale?

Vorwarnsignal für die Buy-Premium:

Dabei orientiere ich mich an der Differenz zwischen Buy-Premium und Fair Value (10.50 - 7.25 = 3.25), dividiere dann das Ergebnis (3.25) durch 3 und erhalte 1.08333. Diesen Wert ziehe ich nun von der Buy-Premium ab und erhalte 9,416667 (10.50 - 1.08333). Dort, also bei 9,416667 setze ich mein Vorwarnsignal für die Buy-Premium, also genau im letzten Drittel der Differenz zwischen Buy-Premium und Fair Value. Ich gehe nicht immer so vor, aber da heute die Buy-Premium dem Fair Value näher ist (10.50 - 7.25 = 2.75) als die Sell-Premium dem Fair Value (7.25 - 4.00 = 3.25), verfahre ich so. Es ist nämlich heute, ausgehend von den Differenzen der Buy- und Sell-Premiums zum Fair Value, theoretisch wahrscheinlicher, dass die Buy-Premium eher erreicht wird als die Sell-Premium.

Vorwarnsignal für die Sell-Premium:

Das Vorwarnsignal für die Sell-Premium orientiert sich auch am Fair Value. Ich platziere es im letzten Zehntel der Differenz zwischen Fair Value und Sell-Premium, nämlich bei 4.325 (7.25 - 4.0 = 3.25 / 10 = 0.325 + 4.0 = 4.325).

Anzumerken ist, dass die Berechnung der Vorwarnlevels keine Regel darstellt, sondern sich dem Markt anpasst, also dynamisch ist. Ein Gefühl für das nötige Fine-Tuning erhalten Sie automatisch durch tägliche Beobachtung der Beziehung des $PREM gegenüber dem S&P 500 Cash Index.

Ebenso verfahre ich mit einem optischen Signal, zeichne also die errechneten Vorwarnwerte als horizontale Linien in mein $PREM-Chart (in einer geringen Linienstärke), s. Abb. 2.

Die Vorwarnsignale sind genauso wichtig wie die Buy- und Sell-Premium-Levels, denn wie schon oben beschrieben, können Sie nicht mit 100 prozentiger Sicherheit davon ausgehen, dass diese Execution-Levels haargenau erreicht werden - dies würde das Program-Trading nur allzu prognostizierbar machen. Gehen Sie also davon aus, dass eine rasche Marktbewegung in der Nähe der Buy- und Sell-Premiums - natürlich mit der entsprechenden Richtung - auf Program-Trading hinweist.

Unsere Vorbereitungsarbeiten für den $PREM sind nun abgeschlossen. Der Markt kann eröffnen.

9:30: – Opening Direkt zu Handelsbeginn wird mein Vorwarnsignal (4.325) für die Sell-Premium erreicht. Wenige Sekunden später wird die Sell-Premium (4.00) getriggert. Der S&P 500 Index gibt daraufhin 6 Punkte ab. Ich greife aber noch nicht in das Geschehen ein. Denn gerade während der Markteröffnung, in den ersten 15 - 20 Minuten, herrscht ein ordnungssuchendes Chaos, um das sich der Markt erst bereinigen muss.

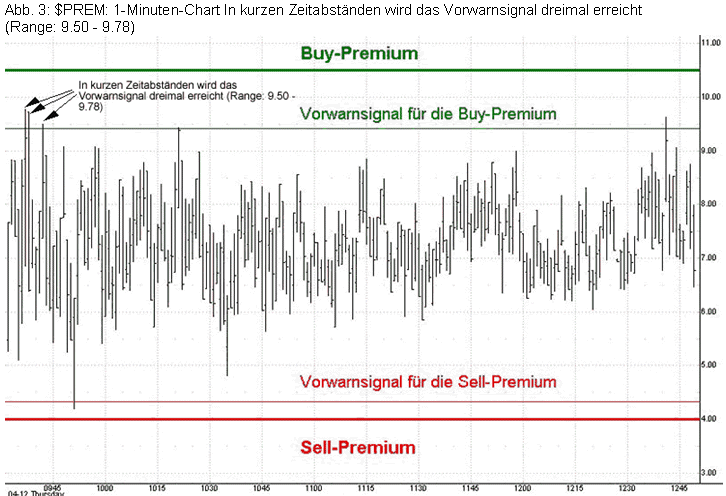

9:37: Mein Vorwarnsignal (9.417) für die Buy-Premium (10.50) wird erreicht.

9:38: Zum zweiten Mal wird mein Vorwarnsignal für die Buy-Premium erreicht.

9:42: Zum dritten Mal wird mein Vorwarnsignal für die Buy-Premium erreicht.

Ich stelle fest, dass die Highs dieser drei Vorwarnsignale von 9:37, 9:38 und 9:42 dicht beieinander liegen, nicht nur zeitlich, sondern auch preislich und zwar bei 9.78, 9.73 und 9.50. Diese Range von 9.50 - 9.78 bildet ein markantes Buy-Level (s. Abb. 3), dem im zukünftigen Handelsverlauf eine zentrale Bedeutung zukommen kann, nämlich als neue Buy-Premium. Denn wie oben bereits erwähnt, kann ich nicht mit 100 prozentiger Sicherheit davon ausgehen, dass meine Execution-Levels haargenau erreicht werden - dies würde das Program-Trading nur allzu prognostizierbar machen. Zudem, wie ebenfalls oben erwähnt, bieten die Daten für die Buy- und Sell-Premiums "nur" eine maximal zirka 80 prozentige Akkuranz, und wir haben es mit einem dynamischen Markt zu tun, dessen Bedingungen sich fortlaufend ändern und angepasst werden müssen.

Vor diesem Hintergrund adjustiere ich jetzt 9.50, also die untere Grenze dieser Range (9.50 - 9.87), als neue Buy-Premium. Wir werden im späteren Handelsverlauf sehr gut sehen können, dass sich diese Adjustierung bezahlt gemacht hat. Das neue Vorwarnsignal für die neue Buy-Premium setze ich einen halben Punkt tiefer, also bei 9.00, damit ich rechtzeitig informiert werde, wenn die neue Buy-Premium erreicht wird. Warum genau ein halber Punkt? Nun, zum einen möchte ich natürlich rechtzeitig vor dem neuen Execution-Level vorgewarnt werden, und zum anderen möchte ich möglichst viele Störgeräusche eliminieren, um nicht andauernd alarmiert zu werden. Also sehe ich auf die Peaks des $PREM vor Erreichen meines (alten) Vorwarnsignals. Diese Highs liegen bei genau bei 8.84 (9:33, 9:43, 9:36), also fast 9.

Mit der Sell-Premium verfahre ich auf gleiche Weise, denn auch sie muss den veränderten Marktbedingungen neu angepasst werden. Ich adjustiere sie um den prozentual gleichen Anteil nach oben wie ich die Buy-Premium nach unten versetzt habe, nämlich von 4.00 auf 4.50 (Buy-Premium: 10.50 —› 9.50 (= 10%) —› Sell-Premium: 4.00 —› 4.50 (=10%). Natürlich sind es nicht ganz exakt 10%, wir wollen aber keine Erbsenzählerei betreiben und möglichst nah an 0.25er- und 0.50er-Marken ansetzen. Das Vorwarnsignal für die adjustierte Sell-Premium setzte ich, wie bei dem Vorwarnsignal für die Buy-Premium bereits geschehen, in die Nähe markanter Lows zwischen 5.26 - 5.10 (9:32, 9:35), also bei 5.25.

Das sind jetzt unsere neuen Execution-Levels:

Buy - 9.50 (Vorwarnsignal 9.00)

Sell - 4.50 (Vorwarnsignal 5.25)

Die ursprüngliche Range mit den Werten 10.50 (Buy) und 4.00 (Sell) wurde also enger adjustiert.

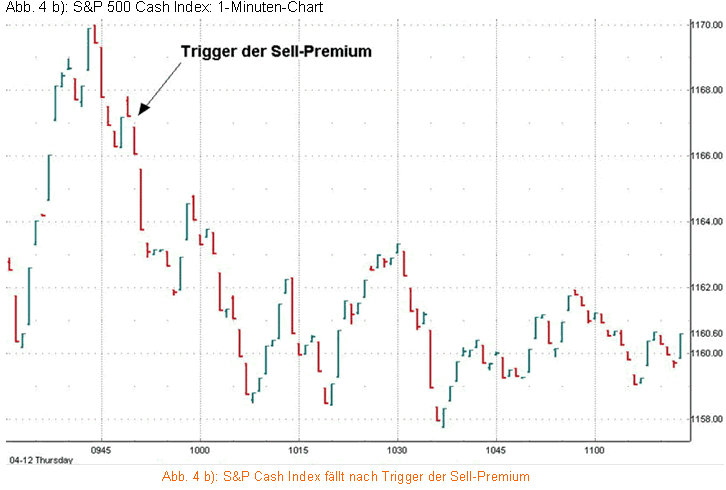

9:49: Mein Vorwarnsignal (5.25) für die Sell-Premium (5.25) wird erreicht.

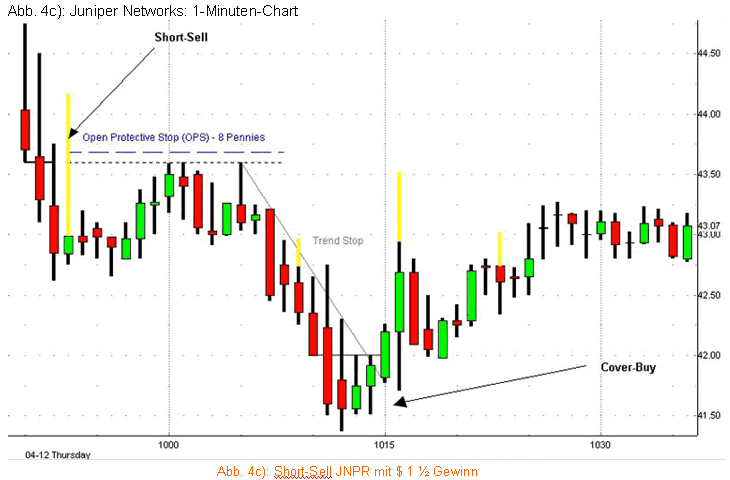

9:51: Mein Vorwarnsignal (5.25) für die Sell-Premium (4.50) wird erreicht. Wenige Sekunden später wird meine neue Sell-Premium (4.50) getriggert. Der S&P 500 Cash Index fällt in den nächsten 45 Minuten um 8 Punkte (1166 —› 1158). Gleichzeitig verliert JNPR (Juniper Networks), eine unter Day Tradern sehr beliebte Aktie, über 1 ½ Dollar. Mit einem entsprechenden Short-Sell (Leerverkauf) kann man von dieser Bewegung profitieren, s. Abb. 4.

9:57: Mein Vorwarnsignal (9.00) für die Buy-Premium (9.50) wird erreicht. $PREM-High: 9.08

9:58: Mein Vorwarnsignal (9.00) für die Buy-Premium (9.50) wird erreicht. $PREM-High: 9.05

10:21: Mein Vorwarnsignal (9.00) für die Buy-Premium (9.50) wird erreicht und geht bis ganz unmittelbar vor das Execution-Level. Das $PREM-High liegt bei 9.44, also nur 0.06 Punkte vor dem Trigger.

Hmmm.... Ich beobachte den Markt und sehe den Kick-In von Buy-Programs. Ich entschließe mich, in JNPR long zu gehen. Der S&P 500 Index gewinnt in den nächsten neun Minuten 5 Punkte auf 1163. JNPR gewinnt in den nächsten neun Minuten 1 Dollar auf $ 43.25.

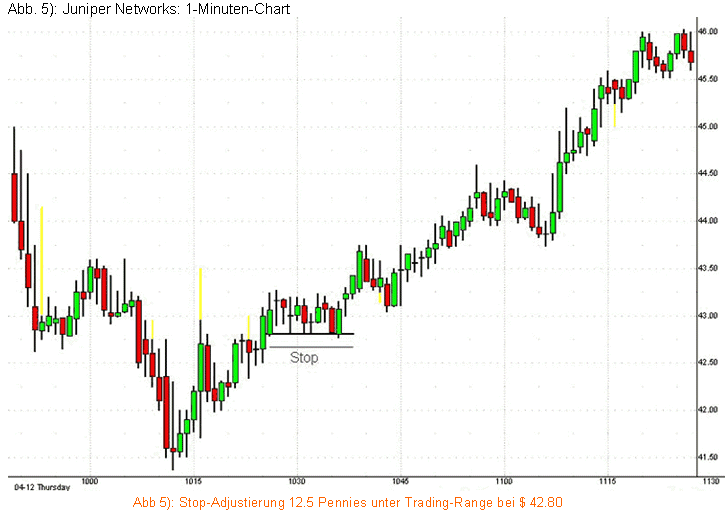

10:35: Ich erhalte ein Vorwarnsignal (5.25) für die Sell-Premium (4.50). Ich bin darauf vorbereitet, meine Long-Position unter Umständen zu schließen. JNPR notiert bei $ 43.08 und befindet sich in einer Konsolidierungsformation (siehe 1-Minuten-Chart). Ich entschließe mich dazu, meinen Stop 12.5 Pennies unterhalb dieser Trading-Range, deren Support bei $ 42.80 liegt, zu setzen, also bei $ 42.675, um meinen Gewinn abzusichern, s. Abb. 5.

11:58: Mein Vorwarnsignal (9.00) für die Buy-Premium (9.50) wird erreicht. $PREM-High: 9.00. Der Markt tendiert freundlich. S&P 500 Index: 1170. JNPR notiert mittlerweile bereits bei $ 47.00. Man konnte also weitere 4 Dollar verdienen. Buy-Programs wirken in einem freundlichen Markt als zusätzlicher Treibsatz.

Ich bin gespannt, ob diese Buy-Programs noch einsetzen werden. Meinen Stop für JNPR ziehe ich nach.

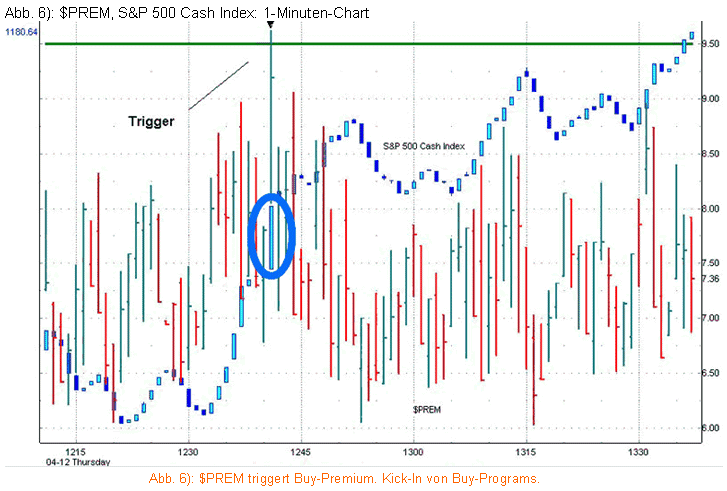

12:41: Der Level für meine neue Buy-Premium (9.50) wird getriggert. $PREM: 9.62. Ich beobachte große Buy-Programs. Die Anpassung der Buy- und Sell-Premiums hat sich ausgezahlt, s. Abb. 6.

S&P 500 Index: 1173

JNPR: $ 48, wieder ein weiterer Dollar Gewinn.

13:37: S&P 500 Index: 1180

JNPR: $ 50, weitere zwei Dollar Gewinn.

15:59: Close. Es traten keine weiteren Vorwarnsignale auf.

Schlußstand S&P 500 Index: 1182

JNPR: $ 50.41

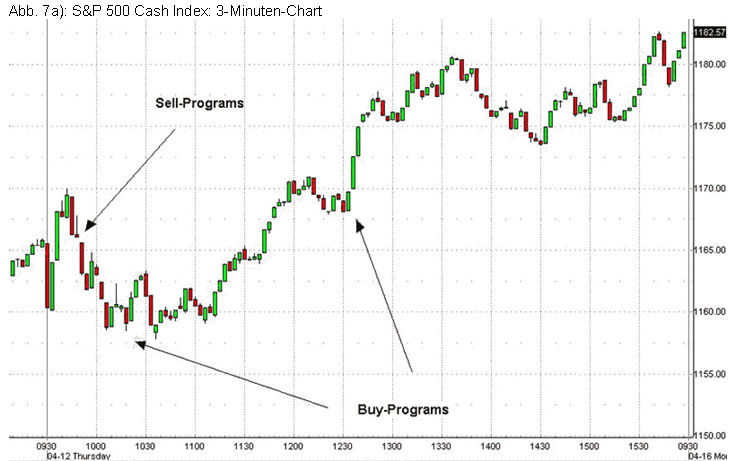

Das S&P 500 Premium ($PREM) hat in Verbindung mit den Buy- und Sell-Premiums gute Marktrichtungshinweise bezüglich des Program-Trading gegeben, s. Abb. 7

Bei JNPR wurden wir um 13:49 bei $ 50.375 ausgestopt. Gesamtgewinn JNPR: $ 9.625 ( Short: $ 1.5, Long: $ 8.125). Das ist ein gutes Ergebnis, das wir hier erzielen konnten.

Für den Laien sei bemerkt, dass mit Stückzahlen, die ein Vielfaches von 500 abbilden und unter Day Tradern üblich sind, gute Ergebnisse erzielt werden können.

Program-Trading als Beschleunigungsfaktor

Grundsätzlich lässt sich festhalten, dass Program-Trading als Beschleunigungsfaktor für den weiteren Verlauf des Handelstages fungiert. Auf diese Weise wirken Buy-Programs in einem freundlichen Markt als zusätzlicher Treibsatz und vice versa. Program-Trading wirkt sich zuerst auf die Large Caps aus. Diese Werte sind die Marktführer in ihren Sektoren und besitzen die entsprechende Liquidität. Diese Werte werden auch als ‚Tier 1' (Tier = Rang) Aktien bezeichnet. Zuerst werden schnell die Asks dieser Werte genommen, was den gleichen Vorgang in den Tier 2 Aktien nach sich zieht, die wiederum die Tier 3 Werte mitziehen. So ziehen beispielsweise CSCO, JNPR (Networking, Tier 1) —› COMS EXTR FDRY (Tier 2), die wiederum —› AVCI (Tier 3) ziehen. Andere Beispiele: ORCL —› SEBL PSFT —› BOBJ (B2B Software). Oder PMCS AMCC BRCM —› VTSS ELNT TXCC MRCL —› SMTC AHAA VRTA GSPN (Semiconductors, Subsegment Integrated Circuits). Für die Positionstrader sei erwähnt, dass auch sie von der Analyse der Premium-Levels profitieren können, wenn sie einige signifikante Marktbewegungen im Jahr isolieren können. Relativ große Premiums (mit Respekt zum Fair Value) zum Handelsende über mehrere Tage reflektieren eine bullische Haltung für den Markt und signalisieren zukünftig höhere Aktienkursnotierungen und vice versa. Bei der Interpretation der Premium Charts (Intervall: 60 Minuten) sollte man sich bewusst sein, dass ein leichtes Abgleiten normal ist, weil das Premium gegen das Verfallsdatum gen Null sinkt. Zuletzt ist anzumerken, dass diese Methode generell nie als alleiniges Transaktionskriterium angewendet werden darf, sondern stets im Zusammenhang mit anderen Strategien die Handlungsentscheidungen ergänzen sollte.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.