Optionen – die Königsklasse der Trading-Instrumente - Teil 2

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Das Gamma ist unser Treibsatz

Im zweiten Teil unserer Artikelserie zur Bewertung und zu einigen Einsatzmöglichkeiten von Optionen, wollen wir uns zu Beginn dem vierten Bewertungsfaktor der Optionspreisentwicklung zuwenden, dem sogenannten Gamma.

Das Gamma sagt aus, wie sich das Delta einer Option entwickelt - pro Geldeinheit, welche sich der zu Grunde liegende Basiswert bewegt. Um hier ein besseres Verständnis zu erhalten, müssen wir uns immer wieder vor Augen halten, dass es immer nur um einen Aspekt geht: wird zum Fälligkeitstermin eine Option diese eine Ausübung oder nicht.

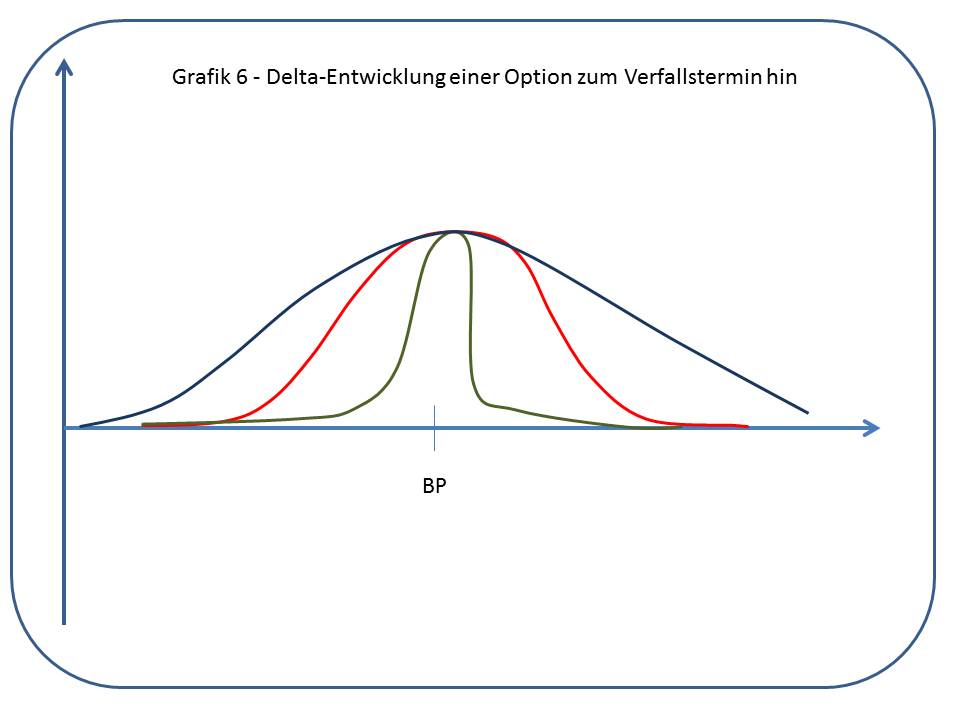

Wir hatten im ersten Teil dieser Artikelserie bereits herausgearbeitet, dass sich das Delta nicht linear zwischen seinen beiden Extremwerten Null und Eins entfaltet, sondern um den Basispreis der Option seine höchste Veränderungsgeschwindigkeit aufweist, da die Nähe zum Basispreis die Unsicherheit (ob Ausübung oder nicht) naturgemäß ansteigt. Um die Geschwindigkeitsveränderung des Deltas um den Basispreis der Option herum optisch deutlich machen zu können, stellen wir uns diese Entwicklung in Form einer Gaußschen-Glockenkurve vor:

Wir sehen, dass sich mit abnehmender Zeit (oder auch abnehmender Volatilität), die Delta-Geschwindigkeitskurve um den Basispreis herum zusammenzuziehen beginnt, da mit abnehmender Zeit (oder auch abnehmender Volatilität) die Ausübungswahrscheinlichkeiten immer klarer werden. Da die Unsicherheit am Basispreis bis zum Schluss jedoch hoch ist, schnellt die Delta-Geschwindigkeitskurve nahe des Basispreises immer wieder in die Höhe, um dahinter rasch wieder abzubauen, denn je weniger Zeit bis zum Verfall bleibt (und oder je geringer die Volatilität ist), umso klarer werden die Verhältnisse über oder unter dem Basispreis (im Bezug auf die Grafik: links und rechts vom Basispreis).

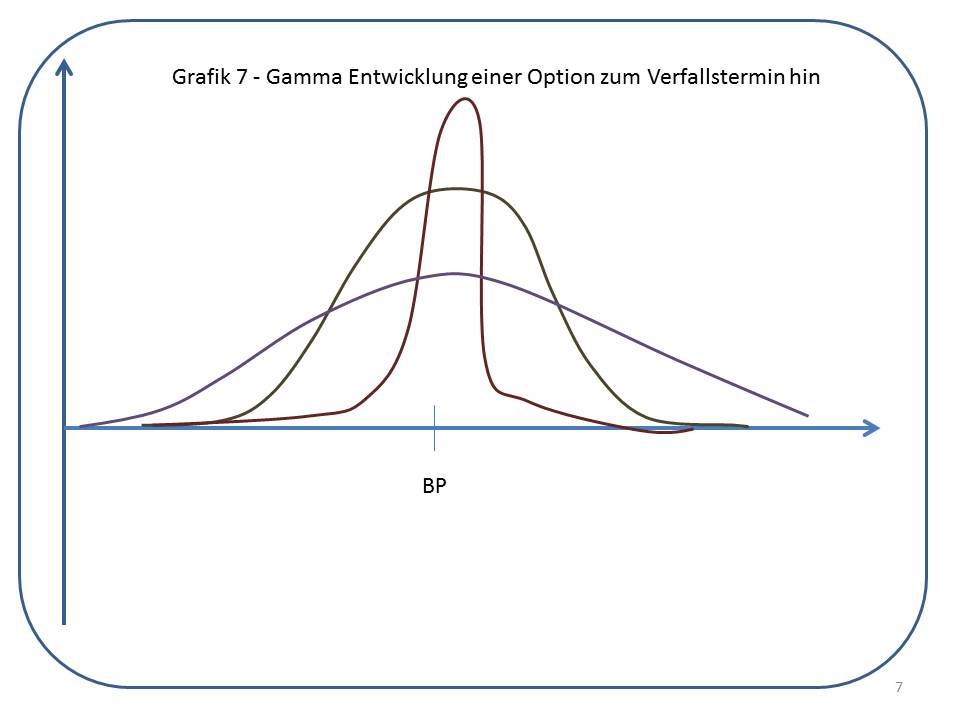

Jetzt sagten wir, dass die Geschwindigkeitsentwicklung der Delta-Veränderung vom Gamma abhängt. Wie können wir uns nun das Gamma als grafische Kurve vorstellen?

Was sehen wir auf Grafik 7? Die Grafik zeigt zunächst die Gamma Kurve ebenfalls in Form einer Gaußschen Glockenkurve. Da wir gesehen haben, dass sich das Delta tatsächlich nahe des Optionsbasispreises am schnellsten verändert, was besonders in den letzten Wochen und Tagen der Laufzeit einer Option auffällt, muss Gamma folglich ebenfalls diese grafische Form aufzeigen.

Wir wissen, dass sich die Veränderungsgeschwindigkeit des Deltas am Basispreis besonders in Richtung Verfallstermin hin besonders auffällig erhöht, somit kann die Gamma-Kurve nur einer sich um den Basispreis herum zusammenziehenden Glockenkurve entsprechen, wobei die zunehmende Veränderungsgeschwindigkeit des Deltas am Basispreis einer sich zuspitzenden, ansteigenden Kurve entspricht. In der Praxis bedeutet das: das Delta verändert sich zum Verfall hin am Basispreis immer heftiger (was die Spitze Gamma-Kurve anzeigt).

Jetzt haben wir die vier wichtigsten Parameter der Optionspreisbewertung im Eiltempo angesprochen. Ein fünfter Parameter, das Roh (spiegelt den Zins wider), lassen wir in unserer Betrachtung großzügig unter den Tisch fallen, da dieser Faktor ähnlich zu betrachten ist, wie der Zeitwert eines Futures oder die Finanzierungskosten eines CFDs.

Stellen wir uns jetzt die Frage, wie spielen diese Parameter nun zusammen? Wir beginnen in der Diskussion jetzt nur mit der Betrachtung des Deltas und seines Gammas. Um es anschaulich zu halten, werden wir die Wechselwirkung an einem praktischen Beispiel diskutieren und an den Stellen, wo es sich anbietet, wieder auf die theoretischen Zusammenhänge schauen.

Wir unterstellen, sie werden eine Position von 100 Kaufoptionen auf den DAX-Index eingehen, wollen sich zu Beginn das Risiko dieser Position aber absichern. Wir unterstellen weiter, Sie würden sich in Optionen engagieren, welche bei einem erreichten Delta von Eins einem FDAX (den Sie zum hedgen nehmen würden) entsprechen. Sie wählen für Ihr Engagement den 10.000 Call auf den DAX-Index. Der Preis dieser Option ist jetzt im ersten Schritt unwichtig, wir wollen jetzt nur auf die Veränderung des Deltas achten. Wie das am Ende alles in den Preis der Option hineinspielt, wird später diskutiert.

Wir unterstellen weiterhin, der DAX-Index notiert zum Zeitpunkt Ihres Engagements bei 10.000 Punkten, somit sind die Optionen Ihrer Wahl genau „am Geld“ (at the money). Wir wissen jetzt, dass eine at the money Option ein Delta von 0,5 hat, weil die Ausübungswahrscheinlichkeit auf diesem Niveau genau 50 / 50 beträgt. Da das Delta aktuell noch bei 0,50 liegt, entsprechen die 100 Kaufoptionen jetzt auf dem aktuellen Kursniveau des DAX-Index einem Risiko vergleichbar einer Long-Position in 50 Futures. Da Sie zu Beginn Ihres Investments aber risikoneutral sein wollen, verkaufen Sie 50 Futures am Markt, womit Ihr Buch jetzt wie folgt aussieht:

(a) Sie sind 100 Calls mit einem Gesamt-Delta von 50 long und 50 Future dagegen short, folglich Delta-neutral (plus 50 Deltas stehen gegen minus 50 Deltas).

Wir gehen jetzt davon aus, der DAX fängt an zu steigen und klettert auf 10.050 Punkte. Jetzt steigt postwendend die Wahrscheinlichkeit, dass Ihre 50 Kaufoptionen eine Ausübung werden könnten, was sich auf deren Delta auswirkt und dieses ansteigen lässt. Wir nehmen an, das Delta der Optionen ist nun auf 0,65 gestiegen. Bei 100 Calls mit einem Delta von 0,65 entspräche das Risiko der Optionsposition nun einem vergleichbaren Wert von 65 Futures long. Innerhalb Ihrer Gesamtposition sind Sie aber nur mit 50 Futures gehedged, folglich sind Sie bei 10.050 Indexpunkten per Saldo 15 Futures long und haben Geld verdient, ohne auch nur einen Finger krumm zu machen. Unterstellen wir, der DAX steigt weiter und Sie haben noch nichts an Ihrer Position verändert. Die jetzt gültige Notiz lautet 10.100 Indexpunkte. Das Delta der Kaufoptionen ist auf 0,85 gestiegen, da die Wahrscheinlichkeit mathematisch jetzt sehr hoch ist, dass Ihre Calls eine Ausübung werden. Da Sie weiterhin nur Ihren Erst-Hedge im Buch haben (nämlich 50 Futures short), über Ihre Optionsposition dagegen einem Risikoäquivalent von 85 Futures long entsprechen, ist Ihre Future-Differenz zum Hedge-Bestand bei jetzt plus 35 Future. Sie werden immer longer, verdienen im steigenden Markt und sehen im Grunde nur zu. Bei einem unterstellten Index-Stand von 10.150 nehmen wir jetzt ein Call-Delta von Eins an, da nun die Wahrscheinlichkeit der Ausübung der 10.000er Calls mit 100 Prozent unterstellt wird. Das Risikoprofil Ihrer 100 Optionen entspricht jetzt dem von 100 Futures long. Würde der Markt jetzt weiter steigen, würde der Wert der betrachteten Kaufoptionen linear weiter wachsen, immer im Verhältnis von 1 / 1 zum Index. Da Sie zu Beginn Ihrer Positionseröffnung nur 50 Future zur Positionsbesicherung verkauft haben, sind Sie netto weiterhin 50 Kontrakte long und haben auf dem Weg nach oben ordentlich verdient. Jetzt stellen Sie Ihr Positions-Delta von plus 50 durch den Verkauf von 50 weiteren Futures glatt und Ihr Buch sieht jetzt wie folgt aus:

(b) Sie sind 100 Calls mit einem Gesamt-Delta von jetzt 100 long und zweimal 50 Futures short (also 100 Futures), wobei Sie die ersten 50 Futures zum Zeitpunkt der Positionseröffnung bei 10.000 Indexstand verkauft haben und die zweiten 50 Future bei 10.150 Indexstand (plus 100 Deltas stehen gegen minus 100 Deltas).

Jetzt kommt die Gegenbewegung im Markt. Der DAX-Index fällt wieder auf 10.100 Punkte zurück. Damit steigt die Unsicherheit / sinkt die Wahrscheinlichkeit, dass Ihre 10.000er Calls eine Ausübung werden, Ihr Delta schmilzt wieder auf 0,85 ab. Damit entspricht jetzt Ihre Call-Long-Position einem Äquivalent von 85 Futures long, dem Ihre 100 Futures short gegenüberstehen. Sie sind in Ihrem Gesamtbuch also short, verdienen im fallenden Markt und werden „immer shorter“, je tiefer der Markt fällt.

Nehmen wir an, der DAX fällt jetzt auf 10.050 zurück, ohne dass Sie Ihre Position im Buch anfassen. Bei einem jetzt gültigen Delta von 0,65 sind Sie aus Sicht Ihres Positionsrisikos nur noch 65 Futures long, aber noch immer 100 reale Futures short. Bei einem DAX-Stand von 10.000 wären Sie netto 50 Futures short (50 Deltas long durch 100 Calls mit Delta 0,5 gegen Ihre Short-Position in Futures).

Sie stellen nun durch den Kauf von 50 Futures Ihren Short-Überhang glatt und sind wieder Delta neutral, wobei Sie über diesen Schlenker auf der Oberseite einiges an Gewinn realisieren konnten, ohne wirklich irgendwo im Risiko zu sein.

Wie sehe die Entwicklung Ihres Buches auf der Unterseite aus? Vergleichbar profitabel. Bei einem fallenden Index-Kurs reduziert sich das Delta der Call-Long-Position, da die Ausübungswahrscheinlichkeit zurückgeht. Dem steht Ihre Short-Position in Futures gegenüber, so dass Ihr Gesamt-Delta short ist und im fallenden Markt auf der Short-Seite anwächst. Würde der DAX-Index soweit fallen, dass die Ausübungswahrscheinlichkeit Ihrer Kaufoptionen auf Null Prozent zurückgeht, wäre auch deren Delta bei Null und Ihre Gesamtposition wird gesamt bei minus 50 Futures stehen. Damit wäre, ohne Ihr Zutun, auf dem Weg nach unten ein Gewinn für Ihr Gesamtbuch angelaufen, der durch Zukäufe von Futures realisiert werden könnte.

Also Geldverdienen im Schlaf? Mitnichten. Der positive Effekt des Gammas hat einen gewaltigen Nachteil: er kostet Ihnen Zeitwert. Diesen Aspekt sehen wir uns jedoch erst im Teil 3 der Artikelserie an.

Nachdem wir nun die Kaufseite gesehen haben und deren positive Komponente im Bezug auf die Delta-Entwicklung, wollen wir uns die Gegenseite ansehen, nämlich das Buch des Stillhalters – der, welcher Ihnen Ihre 100 Call-Optionen verkauft hat. Wie Sie sich jetzt vorstellen können, liegt eine heftige Kursbewegung des Basiswertes, welche Ihnen im obigen Beispiel einiges an Ertrag in Ihr Buch spülte, nicht in seinem Interesse. Denn hier entwickelt sich nun alles gegen ihn.

Da ein Schreiber einer Option das Ausübungsrecht verkauft hat, müssen wir uns die Wirkung der Delta-Entwicklung im Buch des Schreibers invers zur Delta-Entwicklung im Buch des Options-Inhabers vorstellen. Das heißt konkret: steigt das Delta einer Kaufoption durch den Anstieg des Basiswertes an, wirkt sich das bei Ihnen als Optionsinhaber positiv aus, im Buch des Schreibers dagegen negativ. Das was Sie gewinnen, läuft beim Stillhalter auf der Verlustseite herein. Um dieses Prinzip zu verstehen, denken Sie an die Kursentwicklung eines Währungspaares: steigt der USD gegen Euro, gewinnt der Akteur, welcher USD gegen Euro long ist, im Gegenzug muss der Akteur, welcher Euro gegen USD long ist, in gleicher Höhe verlieren.

Sehen wir uns jetzt das Schreiberbuch an: dieser verkauft Ihnen 100 Calls mit Basispreis 10.000 bei einem Index-Stand von 10.000 Punkten. Da die Kaufoptionen auf diesem Kursniveau des Basiswertes ein Delta von 0,5 aufweisen, hat er jetzt ein Delta-Minus von 50 im Buch und hedged sich neutral mit dem Kauf von 50 Futures. Sehen wir uns jetzt im Schnelldurchlauf die Entwicklung des Gesamt-Deltas an, wenn der DAX-Index auf 10.050, 10.100 und 10.150 klettert. Das Delta erhöht sich zunächst von 0,5 auf 0,65, womit der Schreiber im steigenden Markt bereits minus 65 Futures über seine Short-Call-Position im Buch hat. Denen stehen nur 50 reale Futures long gegenüber. Klettert der Index weiter, durchläuft die Position des Schreibers invers die gleichen Stufen wie die Position des Options-Inhabers, nur eben mit umgekehrten Vorzeichen. Die gleiche entgegengesetzte Delta-Veränderung sehen wir bei fallenden Kursen, welche das Long-Delta des Schreibers aufblähen.

Können Sie sich als Optionsinhaber bei heftigen Kursschwankungen entspannt zurücklehnen, muss der Stillhalter permanent gegensteuern und versuchen, Kursbewegungen zu antizipieren um im erwartet steigenden oder fallenden Markt entsprechend vorhalten zu können. Je größer die Position des Schreibers, umso mehr kann er zum Sklaven seiner Position werden – und dennoch erfreut sich das Schreiben von Optionen immer wieder großer Beliebtheit.

Die Hintergründe dafür sehen wir uns in Teil 3 der Options-Serie an, wenn wir die Preis-Komponenten Innerer Wert und Zeitwert gegenüberstellen und uns im ersten Schritt der Strategiebesprechung mit dem Hedgen von bestehenden Positionen in Futures, Aktien und anderen Basiswerten befassen. In Teil 4 der Serie stellen wir einige reine Optionsstrategien vor, aus denen heraus komplexere Strategien aufgebaut werden können, unter Beleuchtung der Chancen, aber erst Recht der Risiken.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.