Optionen – die Königsklasse der Trading-Instrumente - Teil 1

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Wer sich mit dem Thema „Optionen“ beschäftigt, stolpert meist über die Bewertungsmethoden. Bei einer Aktie, einer Anleihe, auch bei einem Future, einem Zertifikat oder einem CFD ist die Preisentwicklung leicht nachvollziehbar. Diese verläuft linear zum zu Grunde liegenden Basiswert. Optionen fallen aus dieser Praxis heraus, was sie für viele Anleger „exotisch“ macht oder sie zu einfachen Spekulationsobjekten degradiert, mit denen man einfach auf steigende oder fallende Kurse setzt, ohne sich über das wirkliche Potential von Optionen bewusst zu sein. Das ist vergleichbar, als ob wir mit 700 PS im ersten Gang fahren und nicht ahnen, dass es vier weitere Gänge gibt, um die Stärken voll „ausleben“ zu können.

Optionen gehören zweifellos zur Königsklasse der Trading-Instrumente, deren vollumfängliches Ausschöpfen ihrer Möglichkeiten erfordert aber ein Mindestmaß an Kenntnissen in der Optionspreistheorie. In dieser neuen Artikelserie wollen wir uns auf einfachem Wege dieser durchaus komplexen Materie annähern, um dann durch die Besprechung einfacher Optionsstrategien zumindest einen Vorgeschmack dessen zu erlangen, was uns der Einsatz von Optionen im Handel an der Börse ermöglicht.

Anmerkung im Vorfeld: an der Börse werden Kauf-, als auch Verkaufsrechte gehandelt, die sogenannten Calls (Kaufrechte) bzw. die sogenannten Puts (Verkaufsrechte). Da es hier in diesem Artikel nicht darum geht, die Optionspreistheorie vollumfänglich zu vermitteln, sondern nur die Grundzüge verständlich zu machen, konzentrieren wir uns im Folgenden ausschließlich auf Kauf-Optionen. Verkaufs-Optionen lassen wir unberücksichtigt, im Grunde gelten die im Bezug auf Calls gemachten Aussagen ebenfalls für Puts, lediglich die Vorzeichen ändern sich.

Die Sache mit den Rechten und Pflichten

Aktie, Anleihen, Zertifikate, Genussscheine und Futures haben eines gemeinsam: sie beinhalten eine Verpflichtung. Am Ende einer jeden Transaktion im Zusammenhang mit einem dieser Investmentinstrumente steht die Pflicht der Zahlung für den Erwerb dieses Wertes. Der einzige Unterschied besteht in der zeitlichen Ausführung dieser Verpflichtung.

Wenn Sie eine Aktie, eine Anleihe, ein Zertifikat oder ein Bezugsrecht kaufen, wird die Zahlung des Gegenwertes sofort fällig. Im Falle eines Futures verschiebt sich die Zahlung und der Bezug des zu Grunde liegenden Basiswertes (ein Index, Wertpapiere, eine Ware, ein Edelmetall u.ä.) auf den Verfall- / Liefertermin, aber die Zahlungsverpflichtung kommt unausweichlich (sofern Sie sich nicht durch Glattstellung Ihres Future-Trades dieser Pflicht entledigen). Gehen Sie in Futures auf Schweinehälften long und halten Sie diese Kontrakte bis zur Fälligkeit, werden Sie die Schweinehälften im Sinne der Kontraktspezifikationen beziehen und bezahlen. Folglich kann in diesen genannten Börsenwerten der Preis dieser Investment-Instrumente linear zu ihren Basiswerten bestimmt werden. Eine BASF-Aktie in Ihrem Depot kostet genauso viel, wie eine BASF-Aktie an der Börse. Ein Future bewegt sich (unter Berücksichtigung seines Spreads) sehr preisnah am Wert seines Basiswertes, ein Zertifikat bewegt sich linear zur Preisentwicklung seines Basiswertes.

Der einzige Unterschied, der im Hinblick auf die Zahlungs- und Lieferverpflichtung gemacht wird, ist der Zeitpunkt der Fälligkeit (sofort oder zu einem im Vorfeld definierten Termin).

Im Grunde wird diese Wirkungsweise auch bei einem CFD fällig, wir „halten“ im Bezug auf die Zahlungsverpflichtung praktisch nur „inne“, da ein CFD keine Fälligkeit des Zahlungsversprechens hat und wir somit den Zeitpunkt der Zahlungsverpflichtung praktisch in die Unendlichkeit verschieben. Dieser Trick erlaubt es uns, auch einen Preis für ein CFD linear zum Basiswert zu bestimmen.

Bei Optionen ist alles anders. Optionen sind Rechte, keine Verpflichtungen (zumindest für den Käufer einer Option). Das heißt konkret: der Käufer / Inhaber einer Option erwirbt mit dem Kauf einer Option das Recht (nicht die Pflicht) einen Basiswert während ihrer Laufzeit bis zum Verfalltermin (amerikanische Optionen) oder am Verfalltermin (europäische Optionen) zu einem im Vorfeld definierten Basispreis zu beziehen.

Wie ist dieses „Recht“ nun konkret zu verstehen? Das folgende Beispiel soll den Unterschied zwischen Recht (Option) und Pflicht (am Beispiel eines Weizen-Futures) verdeutlichen:

Stellen Sie sich vor, Sie möchten sich gegen steigende Weizenpreise absichern. Sie sind als Käufer großer Mengen von Weizen mit den heutigen Preisnotierungen zufrieden, fürchten aber eine Verteuerung bis zu dem Monat, in dem Sie eine entsprechend große Menge an Weizen benötigen (sagen wir September 2015). Also gehen Sie heute in einem Weizen-Future mit Laufzeit September 2015 long und beabsichtigen diesen bis zur Endfälligkeit zu halten. Lagen Sie mit Ihren Befürchtungen richtig und Weizen ist in den Monaten bis September 2015 deutlich gestiegen, können Sie Weizen nun zu dem Preis beziehen, den Sie sich mit Ihrer long-Position heute für September 2015 gesichert haben. Liegen Sie dagegen mit Ihren Erwartungen falsch und der Weizen-Preis ist bis zum Fälligkeitstermin gefallen, müssen Sie den Weizen am Liefertag dennoch zu dem Preis abnehmen, wie Sie ihn sich heute gesichert haben. Sie kommen aus dieser Pflicht nur heraus, wenn Sie den Kontrakt vor Fälligkeit glattstellen – was übrigens mit fast 95 Prozent aller Kontrakte regelmäßig geschieht. „Käufer“ und „Verkäufer“ eines Futures wissen, dass der eine Akteur (Käufer) eine Zahlungs- und Abnahmepflicht, der andere Akteur (Verkäufer) eine Lieferpflicht hat.

Ähnlich wäre es ja auch, wenn Sie heute eine Aktie X erwerben, zum Preis von Y. Selbst wenn Sie sich mit dem Verkäufer einigen würden, diese Aktie erst in fünf Wochen zu bezahlen, stünde bereits heute (zum Zeitpunkt des Kaufes) der Preis fest, nämlich der heutige aktuelle Preis. Und diesen müssten Sie bezahlen, ungeachtet der Tatsache, ob die Aktie zu diesem Zeitpunkt (also in fünf Wochen) höher oder tiefer notiert als heute.

Optionsrechte verhalten sich anders. Stellen wir uns wieder die gleiche Ausgangslage vor: Sie möchten sich heute den Preis des Weizens für September 2015 sichern, kaufen aber diesmal eine Option, welche Sie berechtigt (nicht verpflichtet), Weizen (Basiswert) im September 2015 (Verfalltermin) zu einem heute definierten Preis (Basispreis) zu beziehen. Steigt der Weizen-Preis bis September 2015 und notiert dieser am Fälligkeitstag oberhalb des heute vereinbarten Basispreises, werden Sie die Option ausüben und den Weizen kaufen zum Basispreis. Notiert Weizen zu diesem Zeitpunkt aber unterhalb des heute vereinbarten Basispreises – würden Sie Weizen also billiger am Markt erwerben können, als Sie heute vereinbaren - dann lassen Sie Ihr Recht auf Weizen zum Basispreis einfach verfallen und kaufen den Weizen eben billiger.

Was für Sie eine tolle Sache ist, ist für den Verkäufer der Option weniger entspannend, denn im Gegensatz zu Ihnen, muss dieser abwarten, wie Sie sich entscheiden und den Basiswert vorhalten, um diesen an Sie zum vereinbarten Termin zum heute vereinbarten Preis zu liefern. Somit ist der Verkäufer einer Option (der so genannte Stillhalter) durchaus in einer Pflicht.

Dieser will nun aber im Vorfeld abschätzen können, ob Sie Ihre Option ausüben werden oder nicht. Das heißt, er muss die Wahrscheinlichkeit abschätzen, mit der Sie Ihre Option ausüben werden und von ihm seine Lieferverpflichtung abfordern. Diese Wahrscheinlichkeit ist somit die einzige und damit ausschließlich dominante Komponente, an der sich der Preis und damit auch das „Gewicht“ einer Option „ausrichtet“. Der Ermittlung dieser Wahrscheinlichkeit nimmt sich nun die Optionspreistheorie an.

Üben Sie Ihr Recht nun aus – Ja oder Nein?

Die Optionspreistheorie nimmt im Vorfeld einige Annahmen an, um die Wahrscheinlichkeit der Ausübung definieren zu können. Natürlich können Sie immer von Ihrem Recht Gebrauch machen und den Basiswert, auf den sich Ihre Option bezieht, zum vereinbarten Basispreis beziehen. Aber die Optionspreistheorie trifft die Annahme, dass Sie sich ökonomisch vernünftig verhalten. Das soll heißen, dass Sie Ihre Kauf-Option nur dann ausüben, wenn diese Ihnen ermöglicht, den Basiswert billiger zu beziehen, als dieser zum Zeitpunkt der Fälligkeit über die Börse bezogen werden könnte. Läge Ihr vereinbarter Basispreis oberhalb des an der Börse dann gehandelten Preises, wäre es für Sie ökonomisch unsinnig, die Option auszuüben, da Sie zwangsläufig Verlust machen würden, was „nicht vernünftig“ wäre.

Sehen wir und dazu ein erstes Beispiel an: Sie interessieren sich für die Aktie X. Diese notiert in einer Spanne von z.B. 70 Euro und 130 Euro. Sie möchten sich auf Sicht von drei Monaten das Recht sichern, die Aktie mit 100 Euro zu erwerben und kaufen sich folglich eine Option mit Basiswert Aktie X, Basispreis bei 100 Euro und Laufzeit 3 Monate. Das ist jetzt unsere Ausgangslage.

Um das Thema der Wahrscheinlichkeit nun griffig zu verstehen, spulen wir rasch vor, bis zum Tag der Fälligkeit und setzen dann immer weiter zurück, bis wir wieder im Heute angekommen sind, somit drei Monate vor Fälligkeit.

Wir beginnen am Fälligkeitstag:

Versetzen wir uns in die Zukunft. Unterstellen wir, heute ist der Fälligkeitstag Ihrer Dreimonatsoption. Notiert die Aktie unterhalb der 100 Euro, wobei es egal ist, ob diese bei 99,99 Euro oder Null notiert, Sie werden (zumindest in der Annahme der Optionspreistheorie) Ihre Option nicht ausüben und diese wertlos verfallen lassen. Denn warum sollten Sie eine Aktie X für 100 Euro vom Optionsstillhalter abfordern, wenn Sie diese in jedem Falle billiger an der Börse beziehen können? Doch wenn die Option jetzt für Sie wertlos ist, ist diese für jeden anderen auch wertlos, also würde niemand dafür zahlen, also ist auch ihr Preis bei Null. Im Grunde ist diese Option „nicht mehr existent“.

Alles oberhalb der 100 Euro, also ab 100,01 Euro, macht die Option damit jedoch werthaltig. Jetzt macht es für Sie durchaus Sinn, die Option auszuüben und vom Stillhalter die Aktie X zu 100 Euro abzufordern. Würde die Aktie X zum Zeitpunkt Ihres Bezuges z.B. bei 105 Euro notieren, könnten Sie die Aktie über Ihr Optionsrecht beim Stillhalter zu 100 Euro beziehen und sofort für 105 an der Börse verkaufen. Das würde Ihnen einen Gewinn von 5 Euro einbringen. Folglich wäre Ihre Option 5 Euro wert, denn jeder andere Mensch auf dieser Welt würde den Wert Ihrer Option rechnerisch auf 5 Euro festlegen. Läge die Aktie X bei 107 Euro, betrüge der Wert Ihrer Option 7 Euro, bei einem Aktienkurs von 120 Euro, läge der Wert / Kurs Ihrer Option bei 20 Euro.

Was stellen wir fest? Am Fälligkeitstag ist die Bestimmung des Optionspreises ein Kinderspiel. Notiert der Basiswert mit seinem Preis oberhalb des Basispreises der Option, errechnet sich der Wert / Preis der Option nach der Formel:

Basiswert – Basispreis = Wert der Option

Bei Verkaufsrechten wäre die Formel folglich umgedreht: Basispreis – Basiswert = Wert der Option.

Diese Differenz wird in der Fachterminologie als innerer Wert einer Option bezeichnet. Da wir aber nun wissen, dass eine Option ein Ausübungsrecht und keine Ausübungspflicht darstellt, kann der innere Wert niemals unter Null fallen (er kann nicht negativ werden), da Sie einen Basiswertbezug niemals zu Ihren Ungunsten durchführen müssen (anders als bei allen anderen Investment-Instrumenten).

Doch was stellen wir jetzt plötzlich fest? Die Wertveränderung der Option oberhalb des Basispreises (bei Kaufoptionen) verändert sich jetzt ja doch linear! Wie geht das denn? Ganz einfach: eine lineare Wertveränderung einer Option ist dann möglich und gegeben, wenn es 100 prozentig sicher ist, dass Sie diese Option ausüben werden. Liegt die Ausübungswahrscheinlichkeit bei 100 Prozent, bewegt sich der Preis der Option linear zum Preis des Basiswertes. Behalten wir diesen Satz für die späteren Betrachtungen im Hinterkopf.

Unterstellen wir nun aber, die Aktie X notiert zur Fälligkeit genau bei 100, also punktgenau auf Höhe des Basispreises. Jetzt könnten Sie eine Münze werfen, ob Sie die Option ausüben oder nicht, eine Ausübung würde Ihnen weder einen ökonomischen Vor-, noch Nachteil bringen. Die mathematische Wahrscheinlichkeit läge jetzt bei 50 / 50.

Spannen wir den Bogen jetzt etwas weiter und bringen wir die erste Bewertungskennzahl ins Spiel, das sogenannte Delta einer Option.

Das Delta sagt nämlich aus, um wieviel sich der Optionspreis verändert, wenn sich der Basiswert um eine Einheit verändert. Sehen wir uns dazu wieder zwei gleiche Aktien an: bewegt sich Aktie X um eine Geldeinheit nach oben, bewegt sich auch Ihre Aktie X in Ihrem Depot um genau diese Geldeinheit nach oben. Fällt die Aktie am Markt um fünf Geldeinheiten, rauscht Ihre Aktie um genau fünf Geldeinheiten südwärts. Mathematisch hat Ihre Aktie demnach ein Delta von Eins gegenüber ihrem Bezugswert, der Aktie X am Markt.

Ein Future hat zu seinem Basiswert ebenfalls ein Delta von Eins, denn im Großen und Ganzen (dank der Existenz der (Index-) Arbitrage), „folgt“ der Future seinem Basiswert, der Basiswert „folgt“ seinem Future.

Kommen wir auf unsere Option zurück. Am Fälligkeitstag hat demnach eine Kaufoption ein Delta von Eins, wenn sich der Basiswert oberhalb des Basispreises bewegt. Wir haben aber auch festgestellt, dass der Wert der Option auf Null fällt und sich da auch nicht mehr wegbewegt, wenn der Basiswert unterhalb des Basispreises notiert. Das bedeutet aber, dass jetzt das Delta der Option auch bei Null liegen muss, denn sonst würde sich der Preis der Option in diesem Falle wenigstens ein bisschen bewegen. Das tut er aber nicht, denn unter Null kann er nicht fallen, denn ein negativer innerer Wert ist ja auf Grund der „Rechtsform“ nicht möglich. Damit können wir festlegen: das Delta einer Kauf-Option bewegt sich zwischen Null und Eins, wobei Null der tiefste Wert ist und nicht unterschritten werden kann und Eins der höchste Wert ist und nicht überschritten werden kann.

Nun haben wir aber festgestellt, dass das Delta auch einen Wert zwischen Null und Eins annehmen kann, nämlich 0,5. Das geschieht genau in dem Moment, wenn die Ausübungswahrscheinlichkeit 50 / 50 beträgt. Also sollte jetzt deutlich werden, dass das Delta in einer Spanne auftreten kann, nämlich nicht als Null oder Eins, sondern in einer Spanne von Null bis Eins, wobei Null sagt: „die Ausübungswahrscheinlichkeit beträgt Null Prozent“, während Eins besagt: „die Ausübungswahrscheinlichkeit beträgt 100 Prozent“.

Denken wir über diese Aussage weiter nach, kommen wir zu dem Schluss, dass sich das Delta folglich nach der Ausübungswahrscheinlichkeit einer Option ausrichten muss. Je höher die Ausübungswahrscheinlichkeit, umso höher ist das Delta in Richtung Eins, je niedriger die Ausübungswahrscheinlichkeit, umso niedriger das Delta in Richtung Null. Bei 0,5 liegt das Delta, wenn die Ausübungswahrscheinlichkeit bei 50 Prozent liegt.

Kommen wir auf unseren Verfallstag in drei Monaten zurück: da wir an diesem Tag wissen, wie Sie sich verhalten werden, benötigen wir jedoch kaum Abstufungen zwischen Null und Eins, denn es gibt ja an diesem Tag nur ein Ja oder Nein. Einzig in dem Moment, wo Basispreis und Preis des Basiswertes punktgenau zusammenfallen, gibt es ein „Jain“, folglich eine 50 / 50 Möglichkeit. Aber sonst nichts dazwischen.

Doch wie sieht es jetzt z.B. eine Woche vor Verfall aus?

Eine Woche vor Verfall

Kommen wir jetzt aus der Zukunft (in drei Monaten) eine Woche zurück. Wir befinden uns jetzt folglich eine Woche vor Verfall. Jetzt können wir nicht mehr genau und eindeutig sagen, ob Ihre Option eine Ausübung wird oder nicht. Das einzige, was sich nicht ändert ist:

- das Delta wird Eins bewertet, wenn die Ausübungswahrscheinlichkeit mit 100 Prozent angenommen werden kann,

- das Delta wird mit Null bewertet, wenn die Ausübungswahrscheinlichkeit mit Null Prozent angenommen wird,

- das Delta wird mit 0,5 bewertet, wenn die Ausübungswahrscheinlichkeit mit 50 Prozent angenommen wird (und dieser Sachverhalt liegt vor, wenn Basispreis und Preis des Basiswertes auf gleichem Niveau notieren).

Diese drei Feststellungen gelten übrigens über die gesamte Laufzeit einer Option, und wenn es Jahre wären.

Da wir nun mit Blick auf eine Woche vor uns bis zum Verfall nicht mehr so ganz genau wissen, ob die Option am Verfallstag nun eine Ausübung ist oder nicht, erweitert sich jetzt die Skala der Deltabestimmung von Null bis Eins, wobei alle Zwischenwerte angenommen werden können.

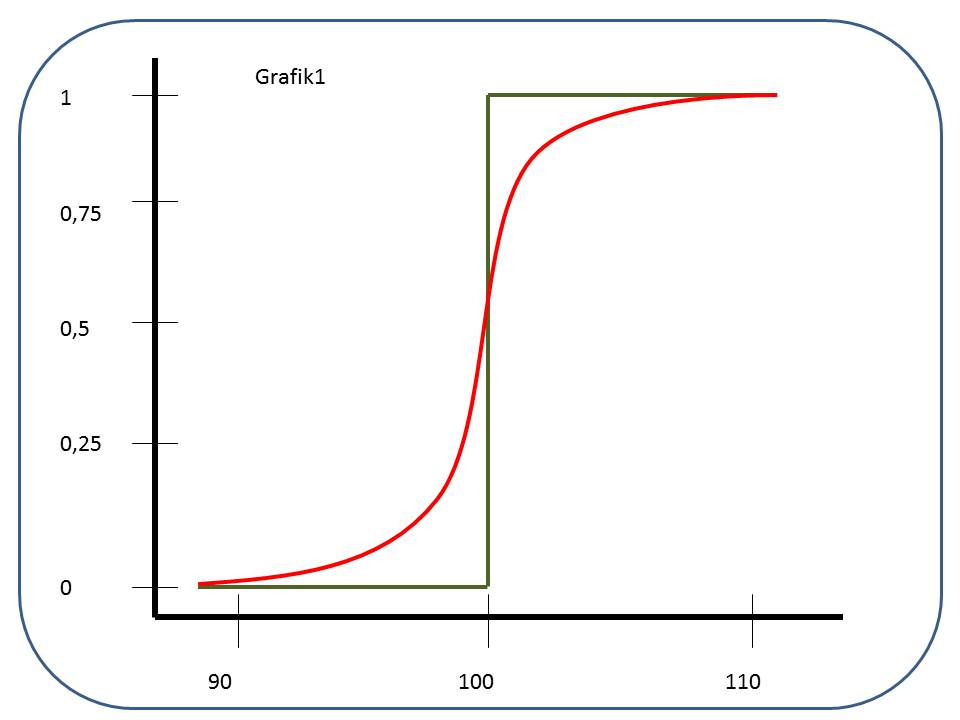

Sehen Wir uns dazu die folgende Grafik 1 an:

Die obige Grafik zeigt in der grünen Linie die typische Kurve des Deltas am Verfallstag. Die rote Linie stellt das Delta etwa eine Woche vor Verfall dar. Die Y-Achse bildet das Delta von Null bis Eins ab, die X Achse zeigt die Kursskala der Aktie X. Wir unterstellen hier weiterhin, dass der Basiswert der Option auf die Aktie X bei 100 liegt.

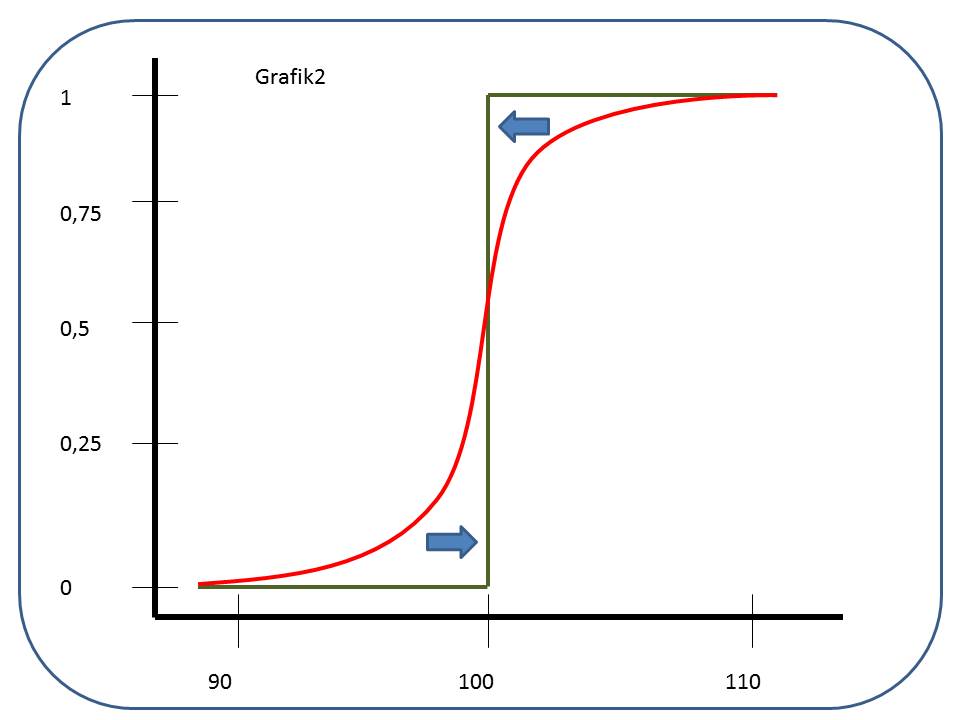

Wie wir unschwer erkennen können ist das Delta nur am Verfallstag eine nahezu exakte Kurve, welche nur Null und Eins zulässt, mit einem Durchlauf bei 0,5. Eine Woche vor Verfall erinnert das Delta noch an eine enge S-Kurve und dieses S verschiebt sich zum Verfall immer enger an das „Idealbild“ der grünen Kurve hin, je klarer die Wahrscheinlichkeiten einer möglichen Ausübung werden (siehe Grafik 2).

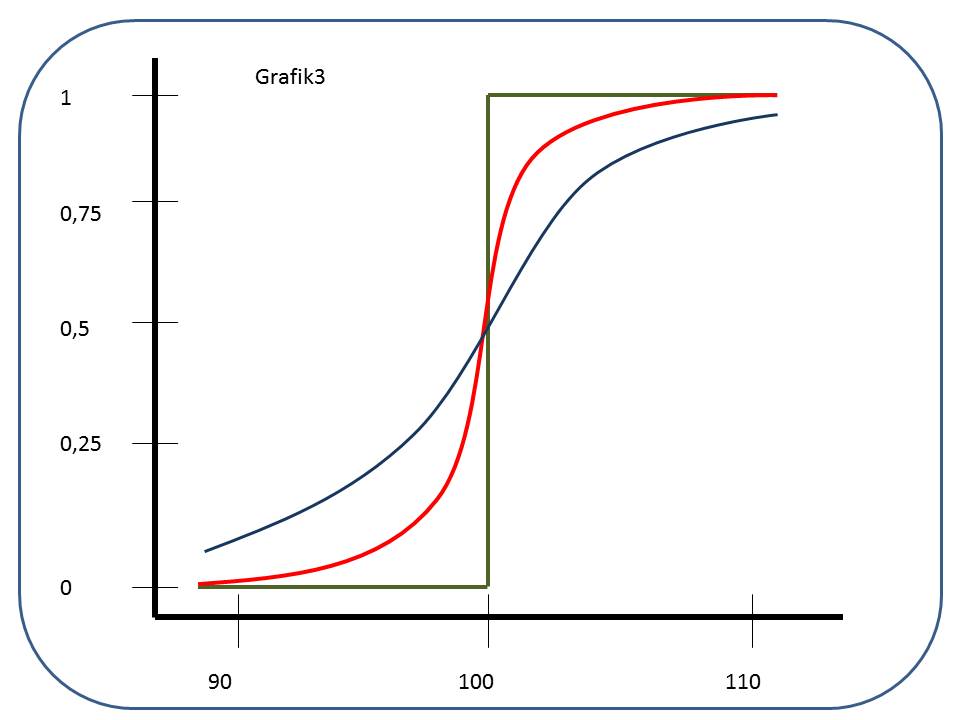

Im Folgenden greifen wir temporär etwas voraus, nur um uns die Delta-Kurve (blaue Kurve) drei Monate vor Verfall anzusehen (siehe Grafik 3):

Wir sehen, dass sich die Delta-Kurve immer weiter abflacht und auseinanderzieht, je unsicherer die Ausübungswahrscheinlichkeiten werden. Können wir uns z.B. am Verfallstag sicher sein, dass eine Kaufoption mit Basispreis 100 Euro keine Ausübung wird, wenn der Basiswert z.B. bei 99,50 Euro notiert (Delta Null), andererseits die Ausübung mit einem Kurs des Basiswertes bei 100,50 Euro sicher scheint (Delta Eins), so können diese Aussagen eine Woche vor Verfall nicht mehr so überzeugend getroffen werden und erst recht nicht mit einer Restlaufzeit von drei Monaten.

Welche Faktoren können denn auf die Entwicklung des Deltas einwirken?

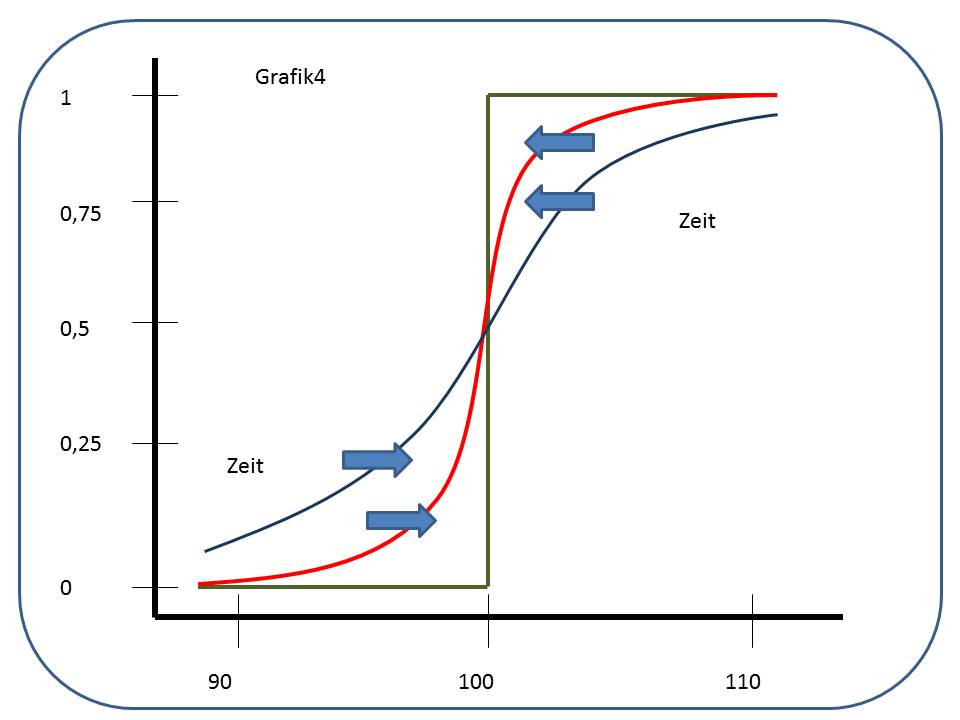

Auf Anhieb fallen uns zwei Antworten auf obige Frage ein: der Faktor Zeit und der Faktor Volatilität. Sehen wir uns jetzt den Kurvenverlauf des Delta in Grafik 4 an. Wie in Grafik 3 wird hier die Kurve aus Dreimonatssicht (blau), aus Sicht eines Monats bis zum Verfall (rot) und aus Sicht des Verfalltages (grün) dargestellt. Wir sehen, dass die fortschreitende Zeit, hin zum Verfallstermin, das Delta zunehmend in die Ausrichtung Null oder Eins, mit Überschneidung der 0,5 drückt, da mit abnehmender Zeit eigentlich immer klarer wird, ob die Option eine Ausübung wird oder nicht. Je mehr Zeit wir jedoch haben, desto mehr kann noch passieren, was auf eben diese Frage einwirkt.

Machen wir obige Aussage an einem Beispiel fest: Nehmen wir an, Sie müssten entscheiden, ob eine Kaufoption mit einem Basispreis von 100 Euro eine Ausführung ist / werden könnte bei einem Wert der Aktie X bei 85 Euro, wenn Sie noch 90 Tage bis zum Verfall hätten, noch 30 Tage, noch sieben Tage oder noch einen Tag. Die Antworten wären wohl:

- bei 90 Tagen: „natürlich kann das noch geschehen, was sind schon 15 Euro (17,6 Prozent) in 90 Tagen!“ – Fazit: etwa Delta von 0,35 (rein diskretionär festgelegt, nur um den Effekt zu veranschaulichen).

- bei 30 Tagen: „ könnte schwierig werden, aber ich will es mal nicht ausschließen!“ – Fazit: etwa Delta von 0,15.

- bei sieben Tagen: „sehr unwahrscheinlich. Theoretisch noch möglich, aber ich glaube kaum noch daran!“ – Fazit: etwa Delta von 0,03.

- am Verfallstag: „jetzt müsste ein Wunder geschehen!“ - Fazit: ein Delta von Null.

Und diese Abnahme des Deltas geschah, obwohl sich die Aktie nicht von ihrer 85 Euro Ebene wegbewegte. Sehen wir uns die Oberseite an. Unterstellen wir, die Aktie X notiert stabil bei 115 Euro, Ihre Kaufoption notiert also komfortabel im Gewinn, der innere Wert Ihres Kaufrechtes beläuft sich stabil auf 15 Euro. Dennoch kann über die Zeit noch einiges passieren, so dass auf Sicht von 90 Tagen keine Sicherheit herrschen kann, dass diese Option tatsächlich eine Ausführung wird. Ihre Antworten auf die gestellte Frage der Ausübungswahrscheinlichkeiten werden somit wohl wie folgt lauten:

- bei 90 Tagen: „in 90 Tagen kann noch viel passieren. Es sollte eine Ausführung werden, aber meine Hand kann ich dafür nicht ins Feuer legen!“ – Fazit: etwa Delta von 0,85 (rein diskretionär festgelegt, nur um den Effekt zu veranschaulichen).

- bei 30 Tagen: „ könnte klappen! Wir haben noch 30 Tage, aber sieht bisher gut aus!“ – Fazit: etwa Delta von 0,93.

- bei sieben Tagen: „sehr wahrscheinlich. Theoretisch ist ein Rückfall der Aktie um 15 Euro natürlich noch möglich, aber ich glaube kaum noch daran!“ – Fazit: etwa Delta von 0,98.

- am Verfallstag: „jetzt müsste ein Wunder geschehen!“ - Fazit: ein Delta von Eins.

Auch hier hat sich die Aktie über den Bewertungszeitraum nicht bewegt und das Delta veränderte sich in Abhängigkeit der Wahrscheinlichkeit, mit der die Aktie durch Kursbewegungen die Option noch „ins Geld“ oder „aus dem Geld“ hätte bringen können.

Damit haben wir jetzt so ganz nebenbei noch neue Begrifflichkeiten kennengelernt: eine Option, welche einen inneren Wert besitzt und damit wahrscheinlich eine Ausübung wird, nennt man „im Geld“ (in the money), eine Option, welche keinen inneren Wert besitzt und folglich wahrscheinlich keine Ausübung wird als „aus dem Geld“ bezeichnet (out oft he money) und Optionen, deren Basispreis am aktuellen Kurs des Basiswertes liegen, nennen wir „am Geld“ (at the money).

Bei der Betrachtung der Rolle der Zeit zwischen Betrachtungszeitpunkt und Verfall (was wir in der Optionspreistheorie über die Bewertungsgröße Theta abbilden), ist allerdings ein Aspekt aufgefallen: wir haben bei der Bewertung des Delta immer im Hinterkopf gehabt, dass mit dem Kurs des Basiswertes noch etwas passieren könnte, wobei dessen Heftigkeit des Vorfalls zum Ende hin hätte zunehmen müssen („jetzt müsste ein Wunder geschehen“). Damit kommen wir zu einer weiteren, bereits im Vorfeld benannten Komponente, welche maßgeblichen Einfluss auf das Delta hat, die Volatilität.

Was ist Volatilität? Der Begriff stammt aus dem Lateinischen von volare ab, dem „fliegen“. Dieser Begriff assoziiert einen flatterhaften, auf und ab hüpfenden Vogel und bezieht sich in unserem Fall auf die Schwankungsintensität eines Kurses. Liegt er schwankungsarm „auf der Seite“, ist die Messgröße „Volatilität“ niedrig, „hüpft“ der Kurs des Basiswertes dagegen hin und her, ist die Volatilität hoch.

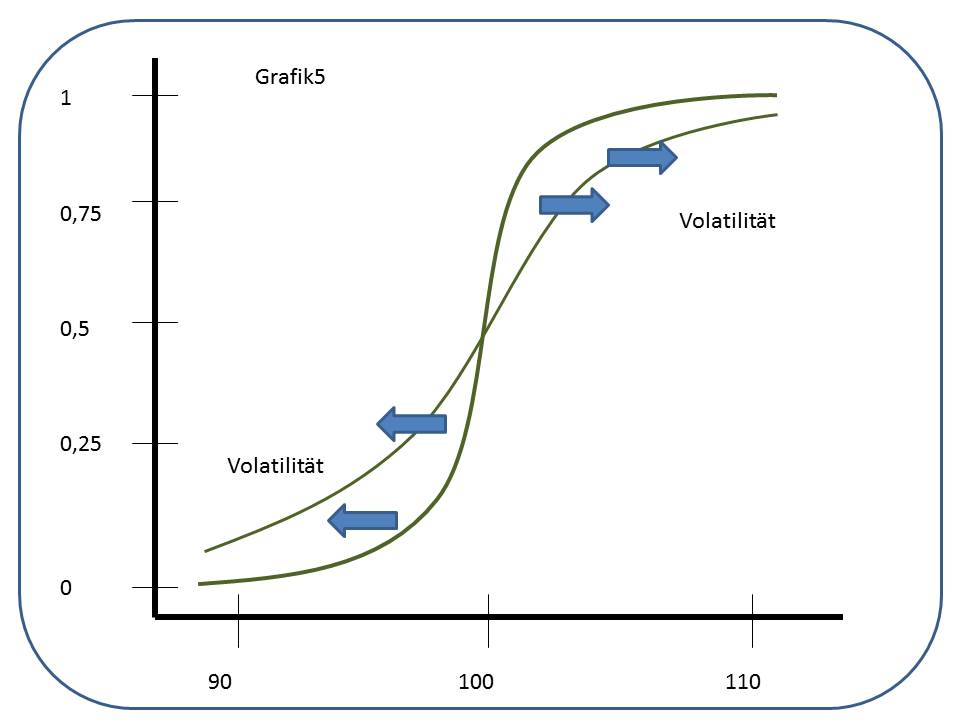

Fügen wir diese Komponente jetzt noch in unsere Delta-Veränderungsbetrachtung mit ein, kommt dieser eine sogar noch höhere Bedeutung zu, als dem schlichten Zeitverlauf. Läge die Aktie z.B. über die 90 Tage bis zum Verfall „zementiert“ bei 85 Euro und „wüssten“ wir das ganz genau, wäre unsere Delta-Entscheidung eindeutig, nämlich Null, unabhängig der Zeit. Würde die Aktie dagegen unglaubliche Bocksprünge machen, so dass selbst noch drei Tage vor Verfall „alles möglich“ wäre, weil die Aktie jeden Tag mindestens um 10 Prozent schwankt, müssten wir bei einem aktuellen Kurs des Basiswertes von 85 Euro ein deutlich höheres Delta unterstellen, als in unserer obigen Betrachtung bei „normaler Volatilität“. Dieser Effekt der Volatilität auf das Delta soll Grafik 5 aufzeigen. Jetzt betrachten wir praktisch nur eine Zeiteinheit (z.B. 10 Tage bis zum Verfall), nämlich die grüne Kurve. Je höher die Volatilität geschätzt wird, umso deutlicher beginnt sich die Delta-Kurve zu strecken / abzuflachen.

Und damit kommt wieder eine neue Besonderheit ins Spiel: wir betrachten bei der Deltabeurteilung nicht die tatsächliche / historische Volatilität (also das, was wirklich war), sondern die erwartete / „implizierte“ Volatilität, ausgedrückt über den Faktor Vega.

Fassen wir also zusammen: das Delta zeigt uns auf, wie sich der Wert einer Option verändert, wenn sich der Basiswert um eine Geldeinheit bewegt. Das Delta einer Kaufoption schwankt dabei zwischen Null und Eins und wird beeinflusst von der Wahrscheinlichkeit, ob die zu Grunde liegende Option eine Ausführung wird oder nicht. Hierbei wirken zwei weitere Bewerungskriterien mit ein: einmal die verbleibende Zeit vom Bewertungszeitpunkt bis zum Verfall (das Theta) und die erwartete / implizierte Volatilität des Basiswertes, gemessen über das Vega.

Jetzt können wir uns vorstellen, dass diese Einflussfaktoren nicht willkürlich von einem jeden Akteur über den Daumen gepeilt werden, um dann diskretionär das Delta abschätzen zu können, sondern das Ganze wird in eine komplexe mathematische Formel gebracht, so dass der Wert einer Option berechnet werden kann. Hier soll jedoch das Verständnis des Mechanismus der Preisberechnung ausreichen, was uns den tieferen Gang in die Wahrscheinlichkeitsmathematik erspart.

Eine wichtige Bewertungskomponente fehlt uns jetzt noch: nämlich der Parameter, der uns aufzeigt, wie schnell sich das Delta denn nun selbst verändert. Wenn wir uns die obigen Grafiken ansehen, können wir recht gut erkennen, dass auch die Deltaveränderung keinem linearen Prozess unterworfen ist, sondern wohl einer Funktion folgen muss. Und dieser Faktor nennt sich Gamma.

Das Gamma sagt somit aus, wie schnell sich das Delta in die eine oder andere Richtung entwickelt, wenn sich der Basiswert um eine Geldeinheit verändert. Dabei kommt dem Gamma eine sehr hohe preisbeeinflussende Bedeutung zu, so dass wir uns im zweiten Teil der Artikelserie dem Gamma ganz besonders zuwenden wollen. Denn im Anschluss daran, wollen wir konkrete Preisentwicklungsbeispiele vorstellen und diskutieren, um die Wirkungsweise einer Option in der Praxis ein wenig auf die Schliche zu kommen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo Herr Wagner, wurde eigentlich Teil 3 der Reihe "CFD & Future" schon veröffentlicht?

Möchte eigentlich nur Aktien absichern mit einem linearen Kursverhalten. All die Optionsparameter sind sicher rein finanzmathematisch interessant, aber für meine Zwecke zu kompliziert und uninteressant. Gibt es denn wirklich kein brauchbares Instrument, um Aktienkurse abzusichern, die vom Handling her und von den Kosten her etwas taugen?