Notenbanken setzen auf Gold!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Gold - WKN: 965515 - ISIN: XC0009655157 - Kurs: 1.873,05 $ (JFD Brokers)

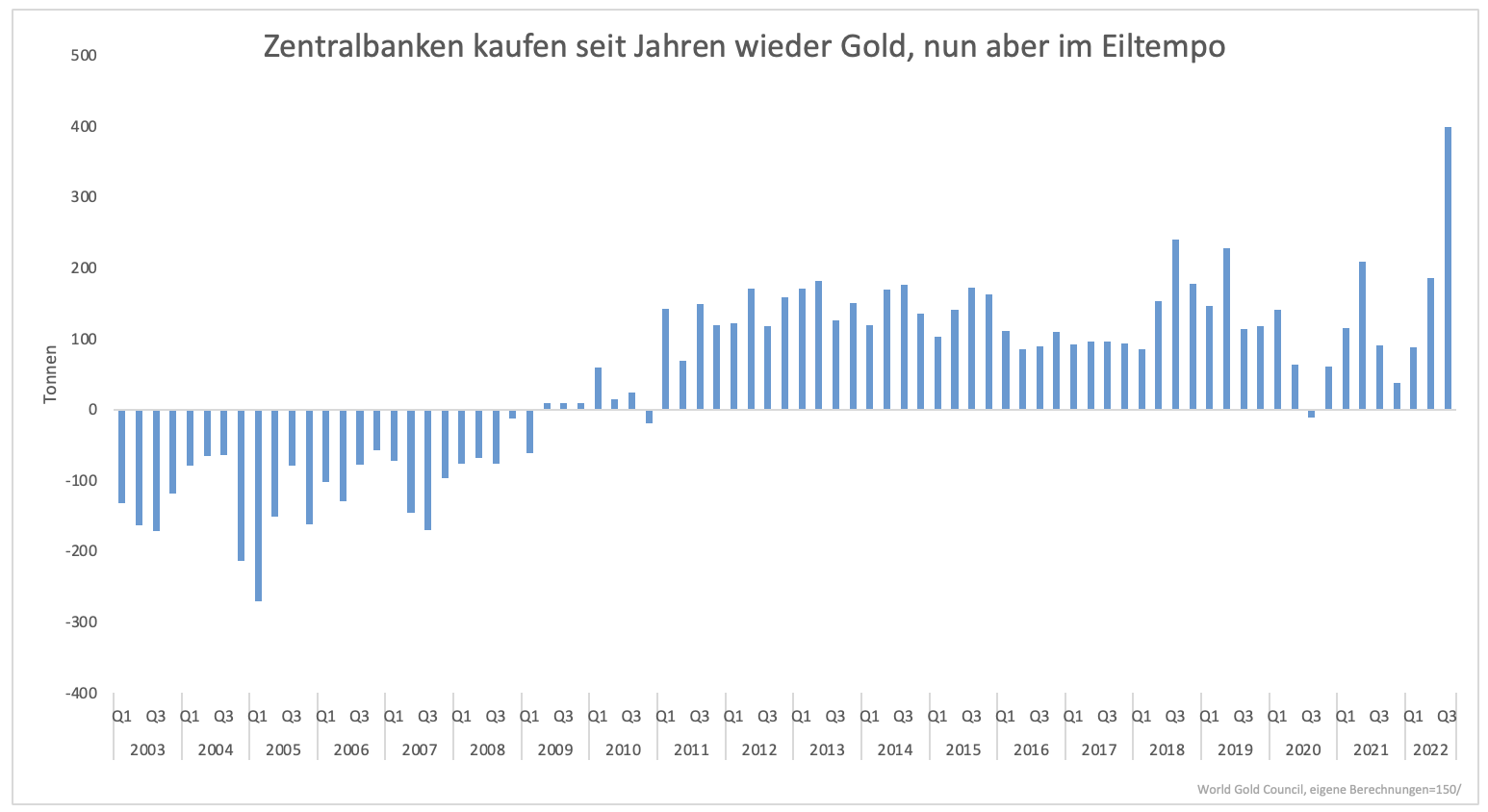

Im dritten Quartal 2022 kauften Notenbanken fast 400 Tonnen an Gold. Das klingt vielleicht nicht nach einer großen Menge, doch im Vergleich zu den vergangenen Quartalen und Jahren ist das eine ungewöhnlich hohe Menge (Grafik 1). Tatsächlich verkauften vor allem westliche Zentralbanken bis zur Finanzkrise Gold. Seither werden die Bestände zumindest konstant gehalten.

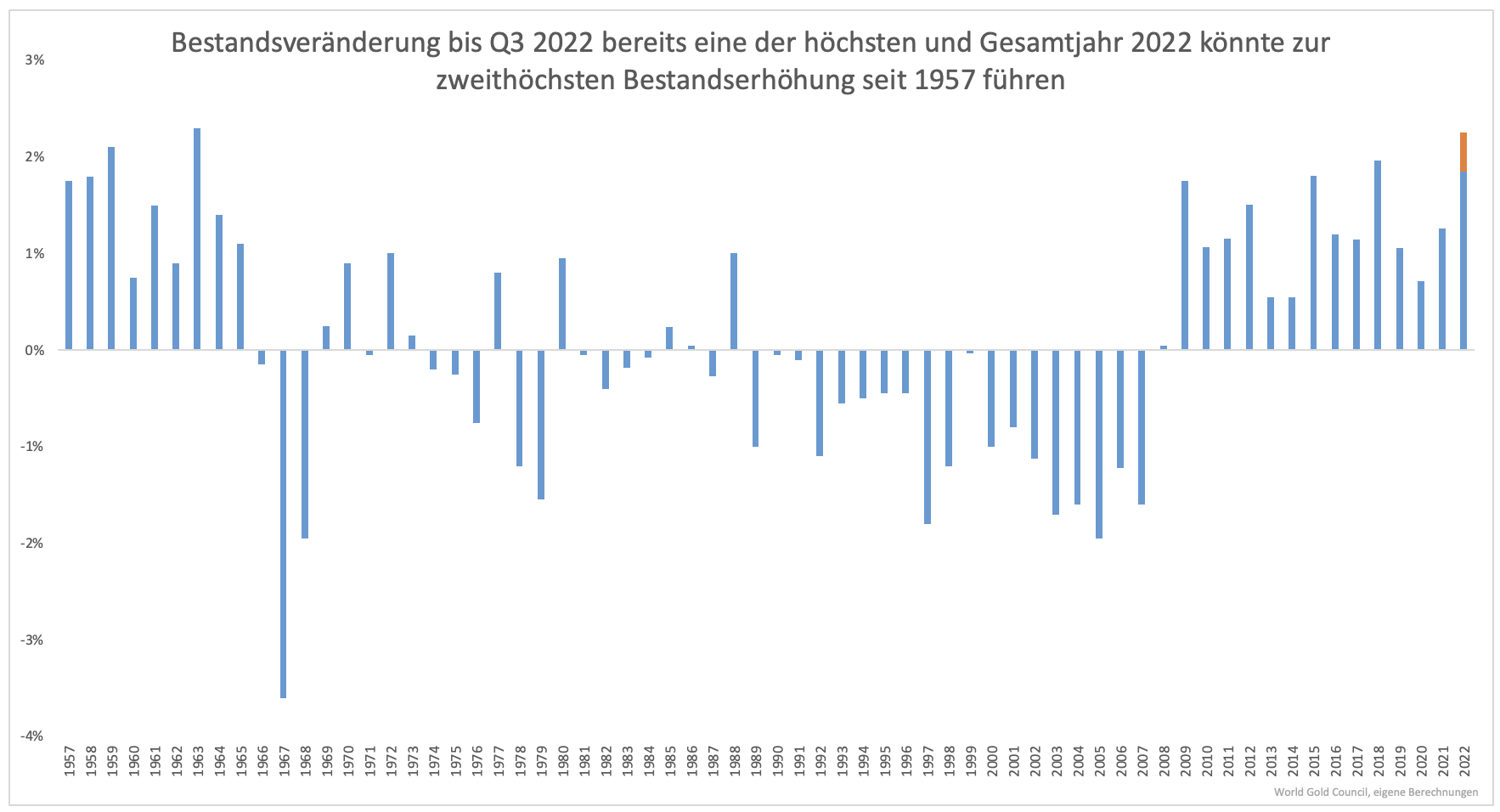

Gold als Reserve war nach dem Ende des Goldstandards keine beliebte Anlage. Gold galt als überflüssig. Von 1972 bis 2008 wurden Goldbestände tendenziell verkauft. Seit der Finanzkrise steigt der globale Goldbestand der Zentralbanken wieder (Grafik 2). Je nachdem wie viel Gold im vierten Quartal 2022 gekauft wurde, steigt der Bestand entweder am schnellsten oder zweitschnellsten seit Beginn der Datenreihe.

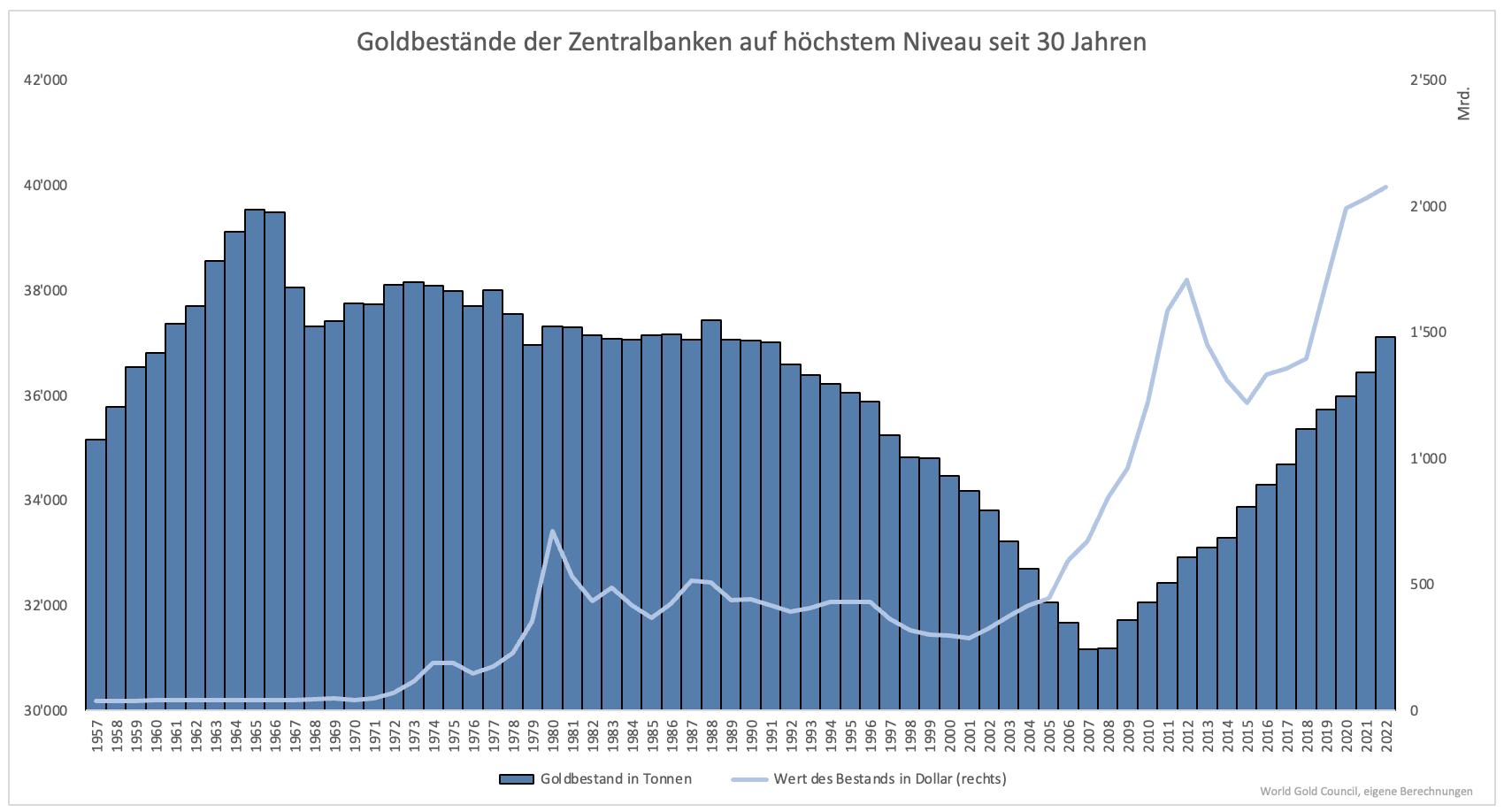

Einen Großteil der Bestandsreduktion nach Ende des Goldstandards haben Zentralbanken damit wieder wettgemacht (Grafik 3). Dank höherer Goldpreise ist der Wert auf einem Rekordniveau. Über 2 Billionen der globalen Reserven sind in Gold angelegt. Die Gesamtreserven aller Notenbanken liegen bei ca. 14 Billionen.

Der Goldanteil an den Reserven ist also gar nicht so klein, wenn man bedenkt, dass Gold im Gegensatz zu Papiergeld nicht so leicht handelbar ist. Papiergeld ist flexibel, kann angelegt werden, was häufig in Form von Staatsanleihen geschieht, und kann innerhalb kurzer Zeit z.B. für Interventionen auf dem Währungsmarkt eingesetzt werden. Gold kann das nicht.

Trotzdem ist Gold wieder beliebt. Die Finanzkrise war ein Auslöser dafür. Wieso 2022 Gold gekauft wurde, kann man sich denken. Mit dem Ukrainekrieg wird allen bewusst, dass die globale Ordnung zerbrechlich ist. Immer deutlicher werden die Gräben. Das gilt auch in Bezug auf China.

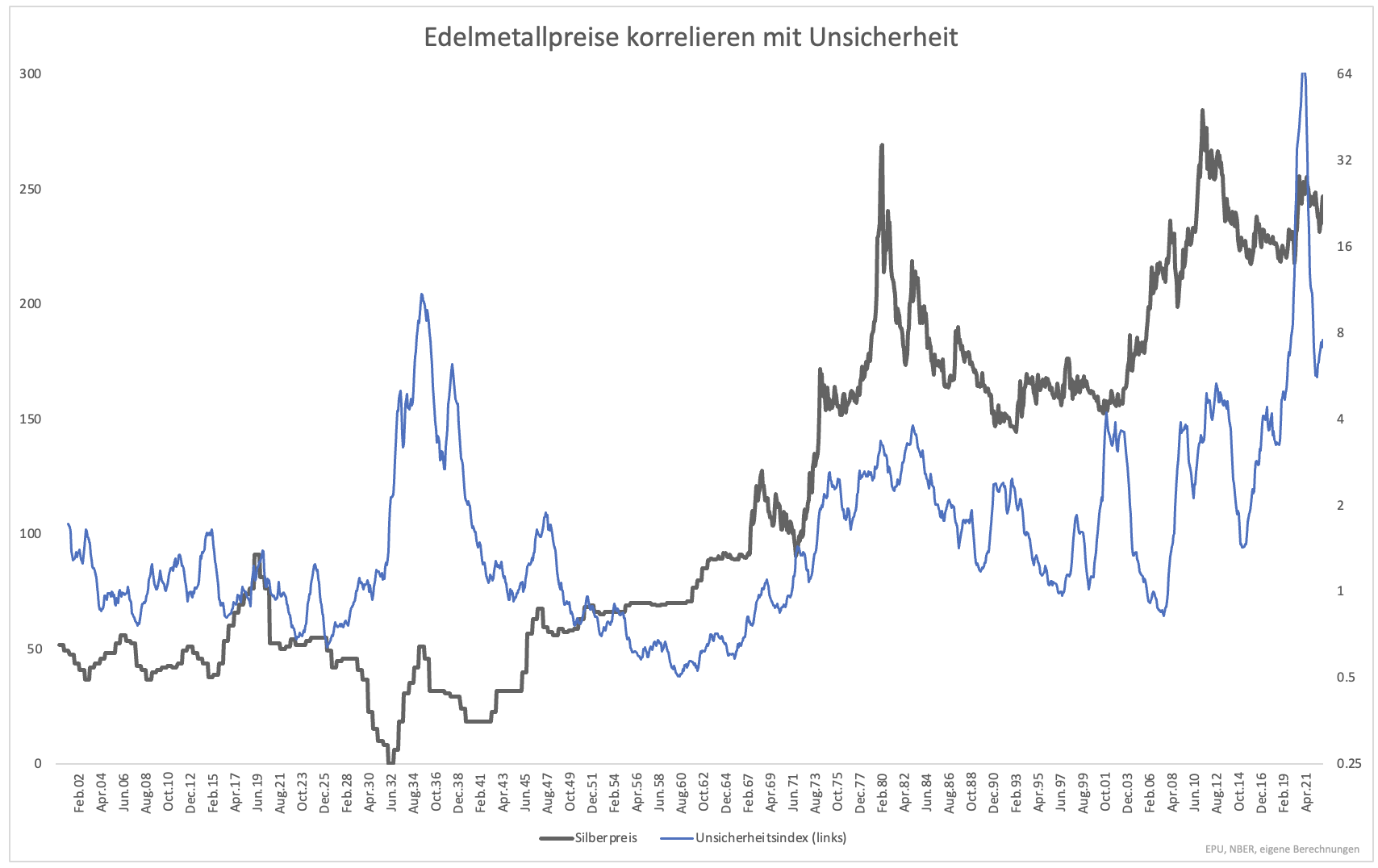

Devisenreserven sind im Ernstfall wenig wert. Werden Zentralbankreserven, die im Ausland liegen, eingefroren, helfen sie nicht. Gold gibt mehr Sicherheit und Sicherheit ist in unsicheren Zeiten viel wert. Der Preis von Edelmetallen korreliert mit dem Unsicherheitslevel. Grafik 4 zeigt dazu die Unsicherheit und den Silberpreis. Da der Silberpreis schon länger vom Markt bestimmt wird, ist dieser vor 1970 aussagekräftiger als der Goldpreis.

Die Unsicherheit, die durch die Finanzkrise, den Ukrainekrieg und die Konfrontation mit China ausgelöst wurde, wird so schnell nicht verschwinden. Gold erlebt daher eine Renaissance. Wer das Risiko von Fremdwährungsreserven nicht eingehen will, hat zu Gold kaum Alternativen.

Das kann den Preis dauerhaft stützen. Der Goldpreis wächst deshalb nicht gleich morgen in den Himmel. Der Preis könnte kurzfristig sogar unter Druck kommen. Die Stimmung ist gerade sehr optimistisch. Rücksetzer sind in einer Welt mit steigender Unsicherheit jedoch Kaufgelegenheiten.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Das Einfrieren der Währungsreserven Russlands war ein Hammer und eine Steilvorlage für Gold. Das wird die aggresiven Länder wir China und Co. Sich gemerkt haben.