Nicht jedes antizyklische Signal ist ein gutes

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

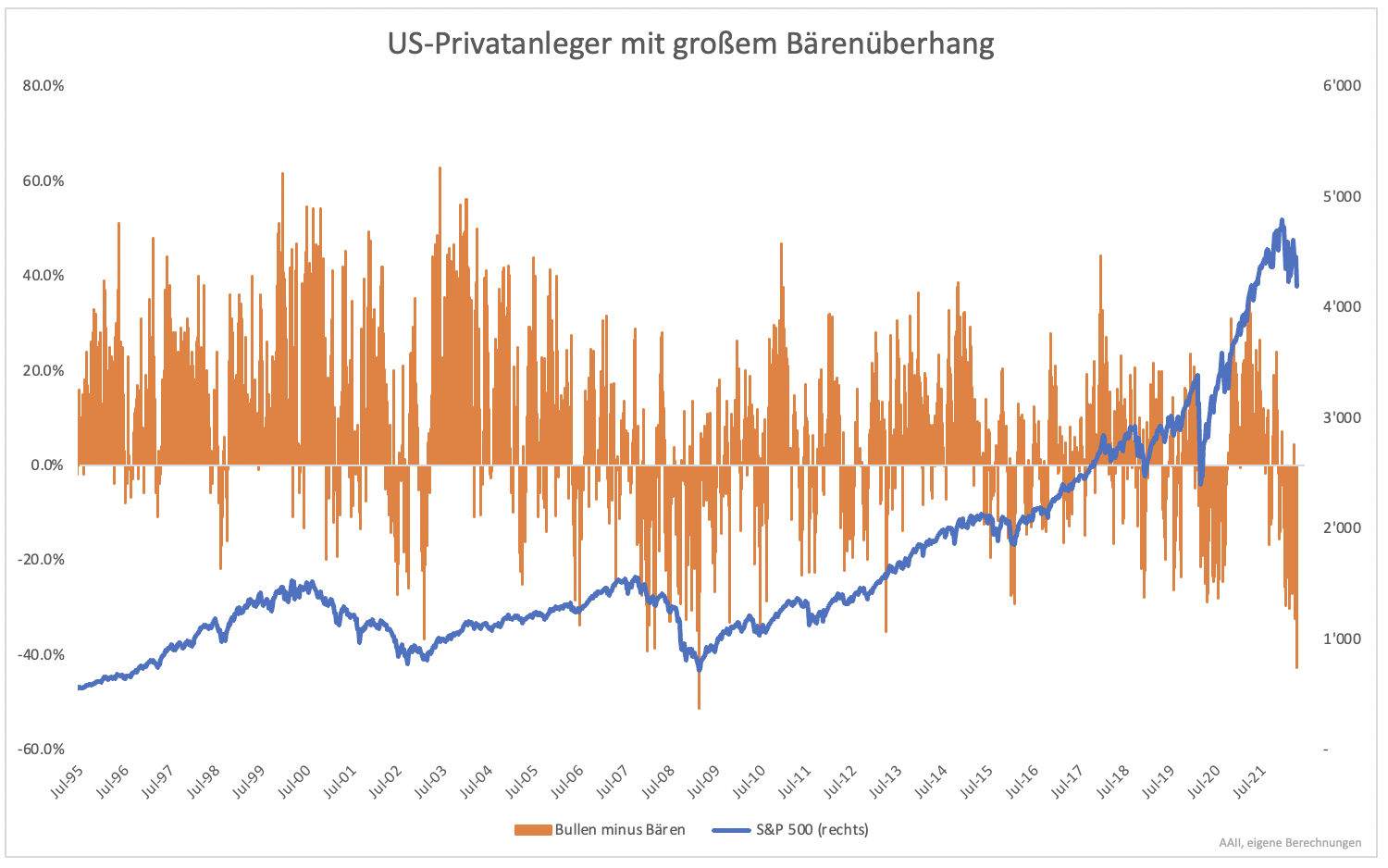

Seit Beginn der wöchentlichen Umfrage unter US-Privatanlegern im Jahr 1987 gab es nur fünf Wochen, in denen die Stimmung schlechter war. Zuletzt gaben nur 16 % der Anleger an, dass sie bullisch eingestellt sind. Knapp 60 % gaben eine bärische Erwartung an. In Summe war der Bärenüberhang damit historisch hoch. So schlechte Stimmung gab es zuletzt im März 2009 und mehrfach im Jahr 1990. Damals drückte der Einmarsch des Iraks in Kuwait die Stimmung. Der Ölpreis stieg innerhalb kurzer Zeit rasant an. Ein Ölpreisschock ist auch immer ein Schock für Anleger. Gewisse Parallelen zwischen 1990 und heute in Bezug auf den Ölpreis lassen sich nicht abstreiten.

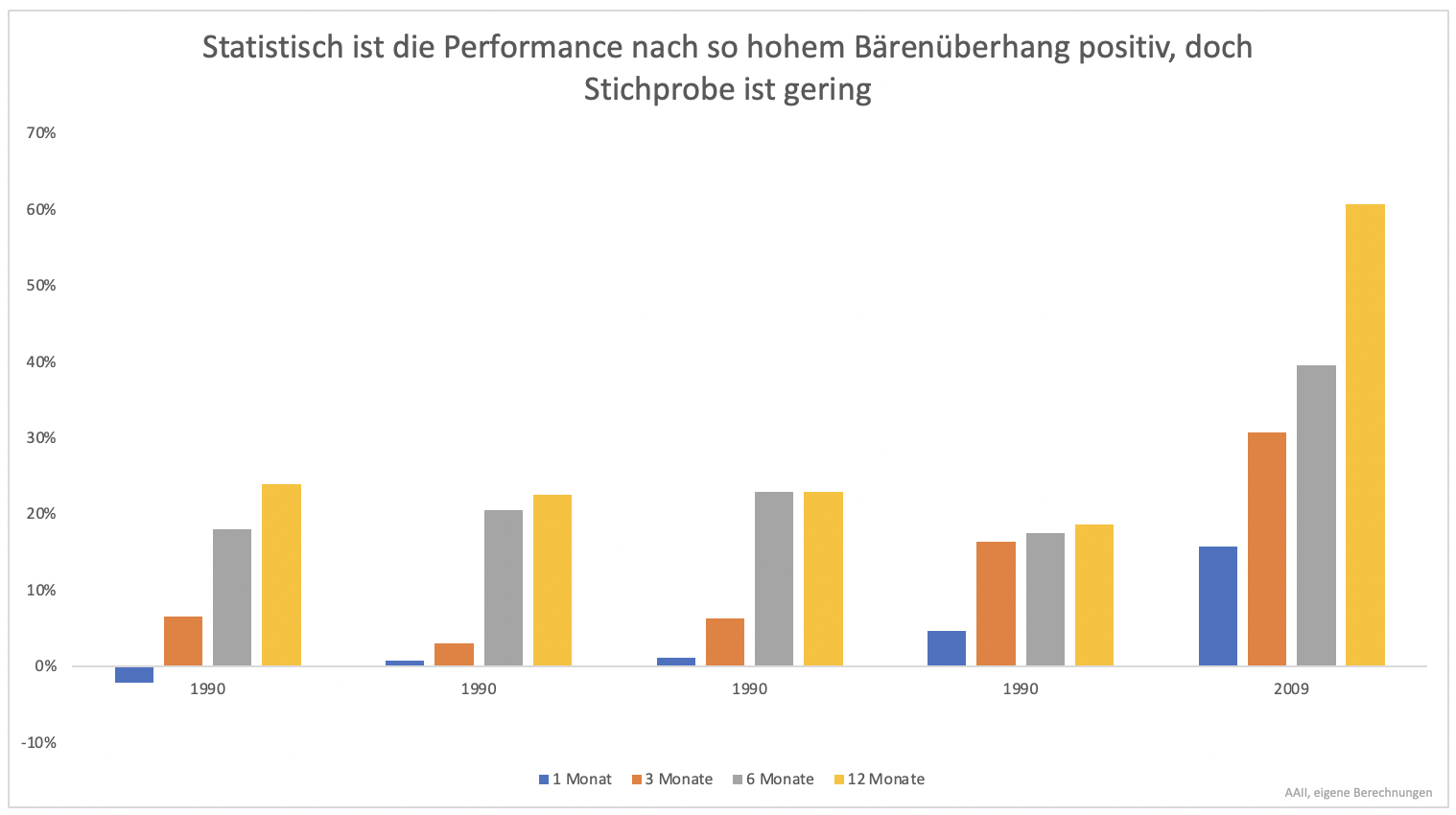

Diese Episoden von großem Bärenüberhang endeten für den Aktienmarkt positiv. Wenn die Stimmung ein Tief erreicht hat, haben alle, die verkaufen wollten, verkauft. Es kann danach nur aufwärts gehen. Statistisch ist die Bilanz nach mehreren Monaten daher wenig überraschend positiv (Grafik 2).

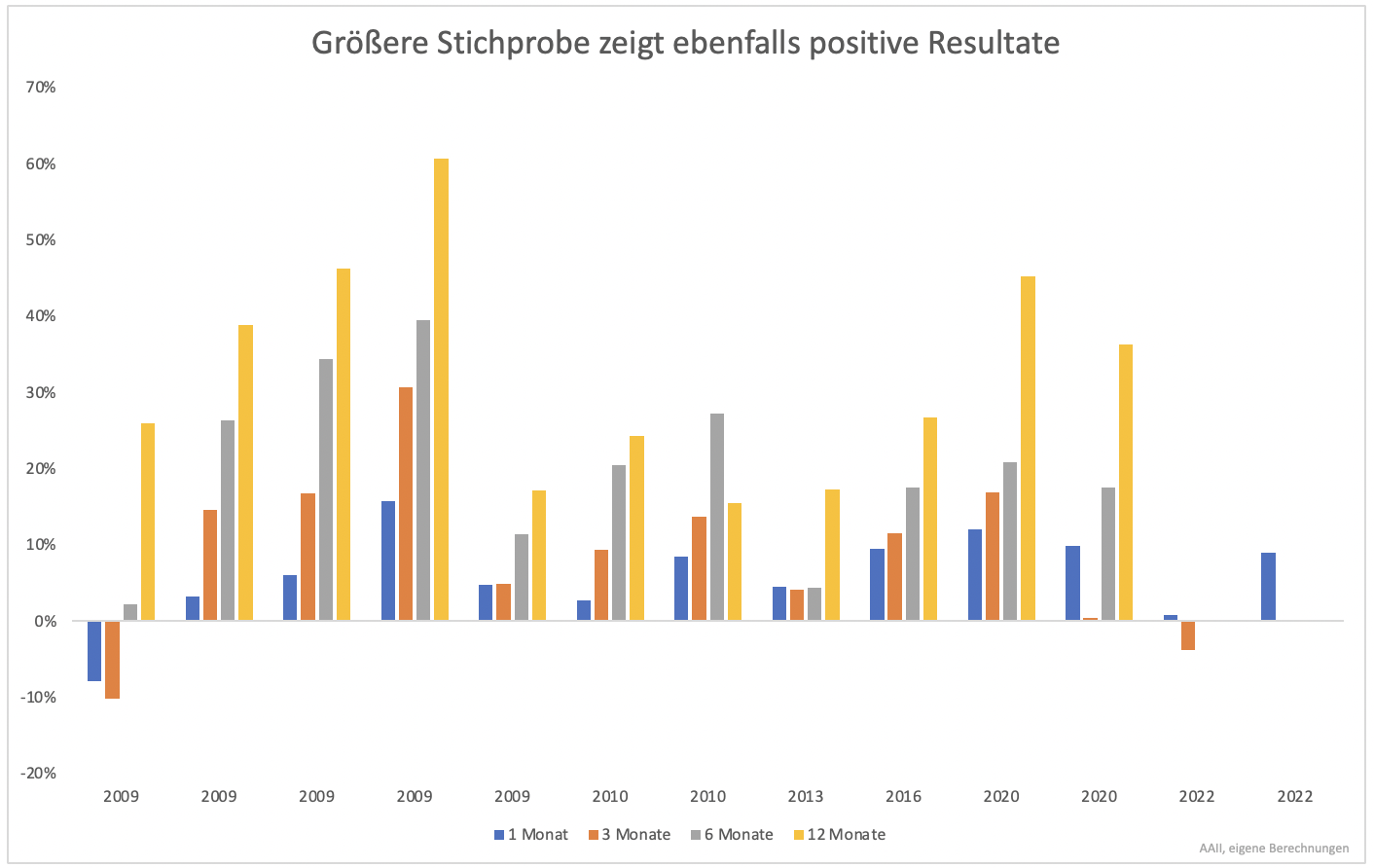

Die Stichprobe ist mit fünf Vorkommnissen eher klein und nicht unbedingt verlässlich. Man kann daher die Stichprobe etwas vergrößern, indem man den Bärenüberhang von aktuell fast 44 % auf 29 % senkt. Auch hier zeigt sich statistisch, dass die Folgemonate tendenziell positiv sind (Grafik 3). Anfang 2009 war die Stimmung schlecht. Der Bärenmarkt endete allerdings erst im März 2009. Daher ist die Performance auf Ein- und Dreimonatssicht Anfang 2009 noch negativ. Über einen längeren Zeitraum war sie stark positiv.

Auch Anfang 2022 war die Stimmung schon einmal sehr schlecht. Auf Dreimonatssicht ist die Performance negativ. Das jüngste Ereignis, direkt nach Kriegsausbruch, ist zufällig positiv. Das Stimmungstief fiel mit Panikverkäufen zusammen. Auf Monatssicht erholte sich der S&P 500, steht inzwischen jedoch wieder deutlich tiefer. Der erste positive Monat nach dem Stimmungstief muss noch nichts über die weiteren Zeiträume aussagen.

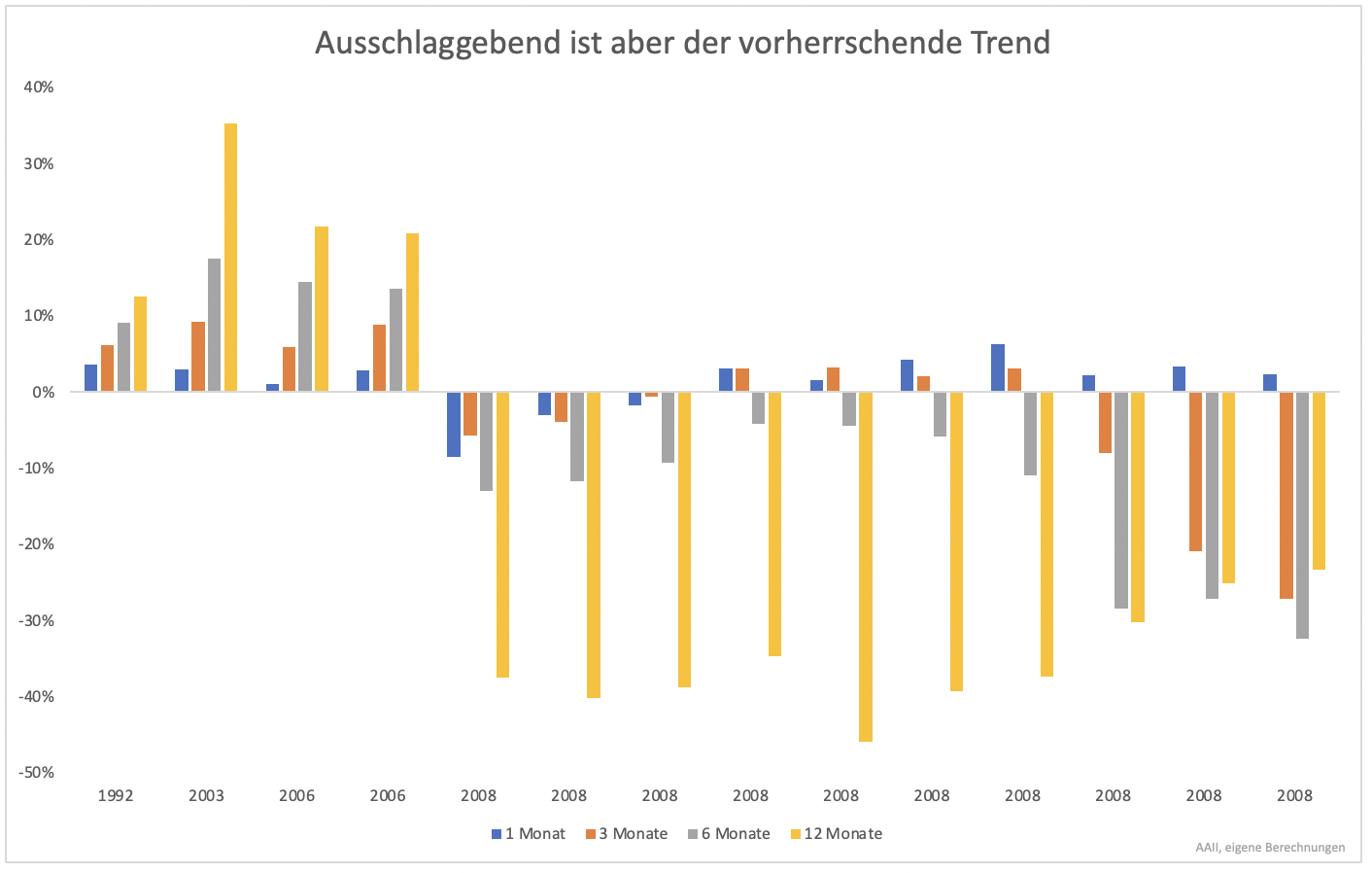

Wichtig ist auch nicht nur ein Stimmungstief, sondern auch wann genau es in einem Abwärtstrend stattfindet. Betrachtet man die Zeit der globalen Finanzkrise im Jahr 2008, zeigen sich viele Stimmungstiefs, die von schlechter Performance gefolgt wurden (Grafik 4). Das erste Mal wurde ein Stimmungstief direkt zu Jahresbeginn 2008 gemessen. Danach ging es mit den Kursen nicht nach oben, sondern noch über ein Jahr lang nach unten.

Insgesamt gab es 10 Fehlsignale im Jahr 2008. Schlechte Stimmung ist also nicht automatisch ein antizyklisches Kausignal. Das Umfeld spielt eine Rolle. Was den Ölpreis anbelangt, erinnert die Lage an 1990. Das ist positiv. Andere Umstände, ob Inflation, Zinspolitik oder Konjunkturentwicklung, erinnern keinesfalls an 1990. Ich würde daher kurzfristig weiter abwarten und auf eine Trendentscheidung warten.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.