Small Caps: Klein, aber fein

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es ist wahrscheinlich die größte Fehlallokation von Kapital seit Jahrzehnten. Anleger ignorieren alles, was sich rechts und links neben den großen Namen wie Microsoft, Apple, Tesla usw. sonst noch findet. Zumindest war das bisher der Fall. Seit Ende 2021 lässt die Preisdynamik bei Megacaps nach.

Einige große Namen, z.B. Nvidia, befinden sich schon fast in Bärenmarktgebiet. Bei Apple und Microsoft und vielen anderen Schwergewichten kann davon noch keine Rede sein. Die Kurse sehen jedoch etwas angeschlagen aus. Vielleicht wachen Anleger gerade auf und beginnen Gewinne mitzunehmen.

Nach mehreren Jahren wirklich guter Performance wäre es auch an der Zeit. Viele Megacaps waren schon vor Beginn der Coronakrise keine Leichtgewichte. Jetzt sind sie nicht nur Schwergewichte, sondern auch hoch bewertet. Ein Kurs-Gewinn-Verhältnis von über 30 macht bei einer Marktkapitalisierung von drei Billionen wie bei Apple einfach keinen Sinn mehr.

Ein hohes KGV signalisiert langanhaltendes und schnelles Wachstum. Das wird ab einer gewissen Größe immer unwahrscheinlicher. Die Vorstellung, dass Apple den Jahresgewinn von knapp 100 Mrd. innerhalb von fünf Jahren auf 200 Mrd. steigert, wie ein so hohes KGV impliziert, ist abwegig.

Früher oder später wird es zu einer Korrektur kommen. Erste Ansätze sehen wir gerade. Einige Unternehmen leiden unter ihrer Größe ganz und gar nicht: Small Caps. Wie der Name schon signalisiert, sind die Unternehmen klein. Wer klein ist, kann auch viel wachsen.

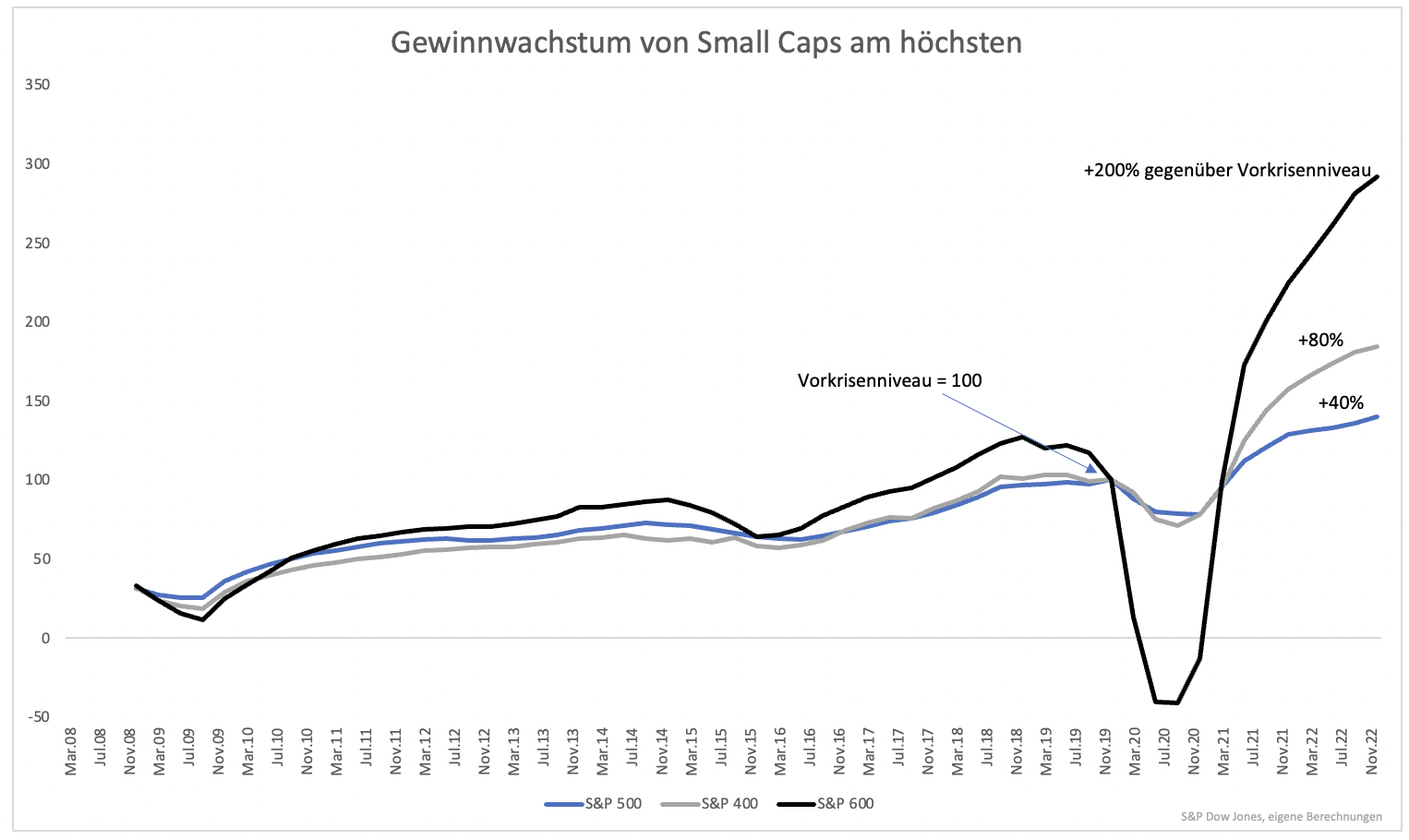

Über lange Perioden ist das Gewinnwachstum von Small Caps (S&P 600) tatsächlich höher als das von Large Caps (S&P 500) und Mid Caps (S&P 400). Aktuell ist die Differenz so ausgeprägt wie selten zuvor (Grafik 1). Bereits jetzt stehen die Gewinne 100 % über dem Vorkrisenniveau. Bis Ende des laufenden Jahres soll das Plus gegenüber Ende 2019 sogar 200 % betragen.

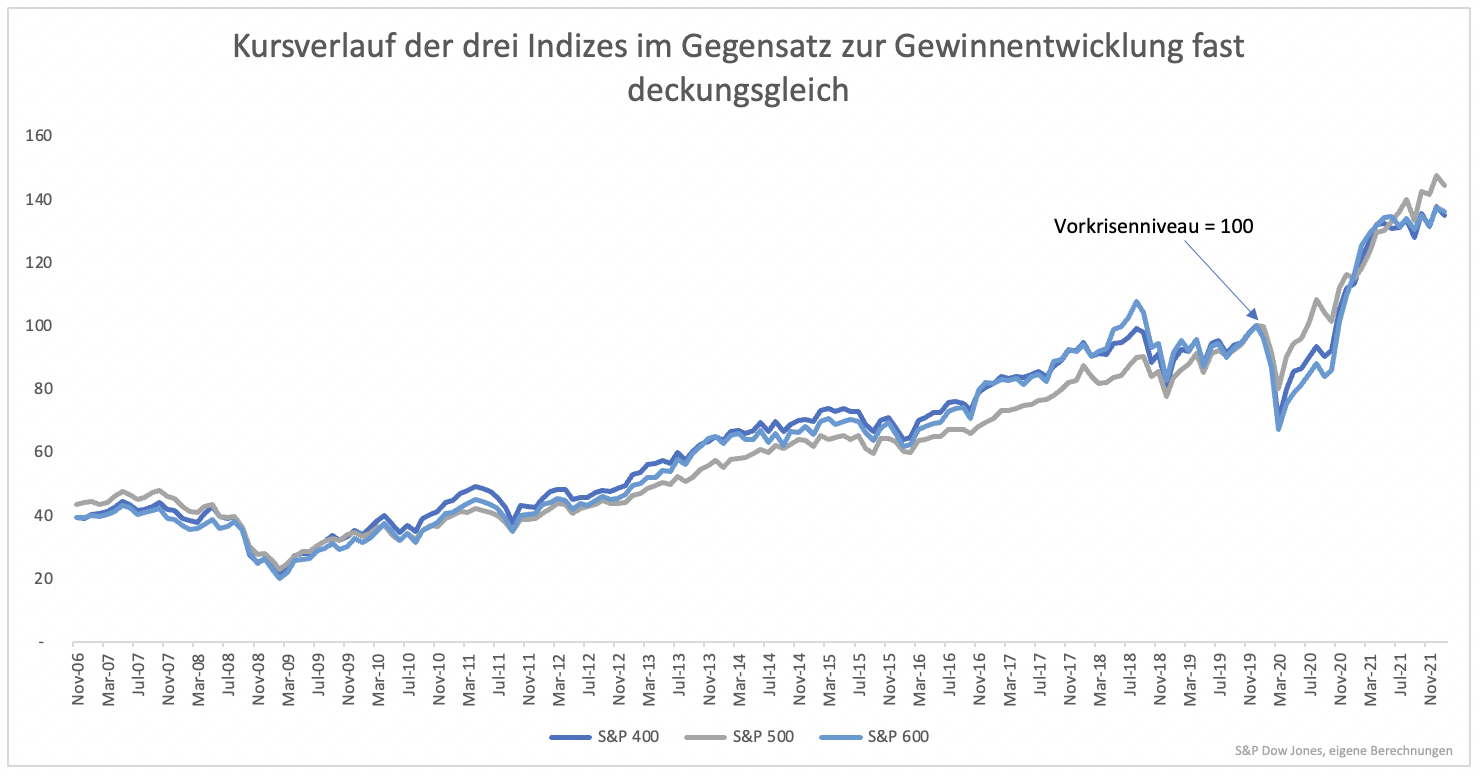

Am Kursverlauf erkennt man das hohe Wachstum nicht. Ob Small, Large oder Mid Cap, die Kursverläufe sind fast deckungsgleich (Grafik 2). Bis Anfang 2020 machte das Sinn, da die Gewinnentwicklung auch ähnlich verlief. Nun haben Small Caps einen immensen Vorteil. Nur: Er wird von Anlegern komplett ignoriert.

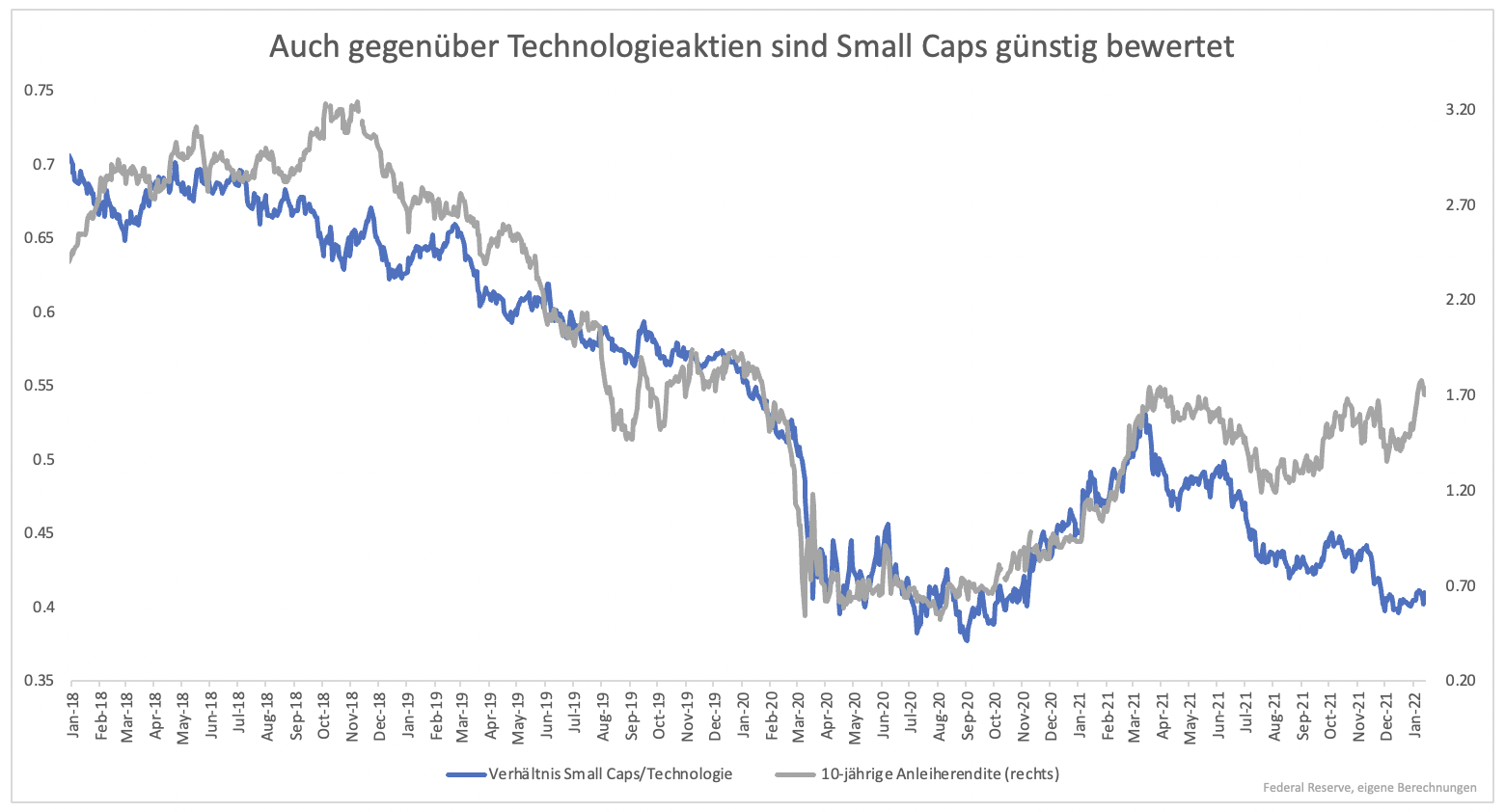

Small Caps profitieren nicht nur von höherem Wachstum, sondern auch vom ökonomischen Umfeld. Im Aufschwung und bei steigenden Zinsen tendieren sie in Normalfall zu einer Outperformance selbst gegenüber Technologieaktien (Grafik 3). Seit einem Jahr kommt es zu einer Divergenz zwischen der Zins- und Kursentwicklung.

Small Caps sind in den USA und in geringerem Ausmaß auch im Rest der Welt im Vergleich zu den Leitindizes unterbewertet. Handfeste Gründe gibt es dafür nicht. Man kann es sich zum Teil damit erklären, dass sich Anleger in Megacaps verstecken. Der Trend und das Momentum rund um Megacaps hat das ganze Kapital angelockt.

Wann sich diese Fehlallokation wieder relativiert, weiß niemand. Persönlich warte ich schon seit Monaten mit einer Position auf den SPDR MSCI US Small Cap Value ETF darauf (ISIN IE00BSPLC413). Bisher lässt die Outperformance auf sich warten. Manchmal braucht man Geduld. Bei einer so fundamentalen Schieflage des Marktes bringe ich sie gerne mit.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Herr Schmale, vor paar Jahren habe ich Ihre Artikeln immer kritisch gelesen - ab und zu habe auch Kommentare geschrieben -, weil Sie die Welt und die Märkte immer so "düster" und bärisch gesehen haben. Seit einer Weile lese ich die allerdings sehr gerne, informativ, faktisch, unterhaltsam. Weiter so! :)