"Mehr Gewinn als Gott"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Präsident Biden sucht, wie viel andere auch, die Schuldigen für die Inflationsmisere. Je nachdem, wo eine Rede gehalten wird, werden andere Schuldige gefunden. Die jüngste Rede fand am Hafen von Los Angeles statt. Daher standen Schifffahrtsunternehmen im Zentrum. Neun Reedereien, die den weltweiten Containermarkt dominieren, machten im vergangenen Jahr geschätzte 190 Mrd. Gewinn. Dieser Gewinn wird am Ende vom Verbraucher bezahlt und trägt zur Inflation bei. Tatsächlich kann man mit Containerschiffen derzeit so viel verdienen, wie nie. Ein Grund ist die erhöhte Güternachfrage, ein anderer eine derzeit ineffiziente Lieferkette. Beides wurde nicht von den Reedereien herbeigeführt. Dennoch kann man ihnen vorwerfen, dass sie die Margen, die das Angebots- und Nachfrageungleichgewicht ermöglicht, fast gnadenlos abschöpfen. Man kann auch fragen, wieso die Kapazitäten so knapp sein mussten. Bereits ein Nachfrageanstieg von wenigen Prozenten hat zu einer Marktverwerfung geführt. Gleiches lässt sich bei Ölunternehmen fragen. Diese standen zwar nicht im Zentrum von Bidens Rede, kamen aber bei einer Antwort auf eine Journalistenfrage auf.

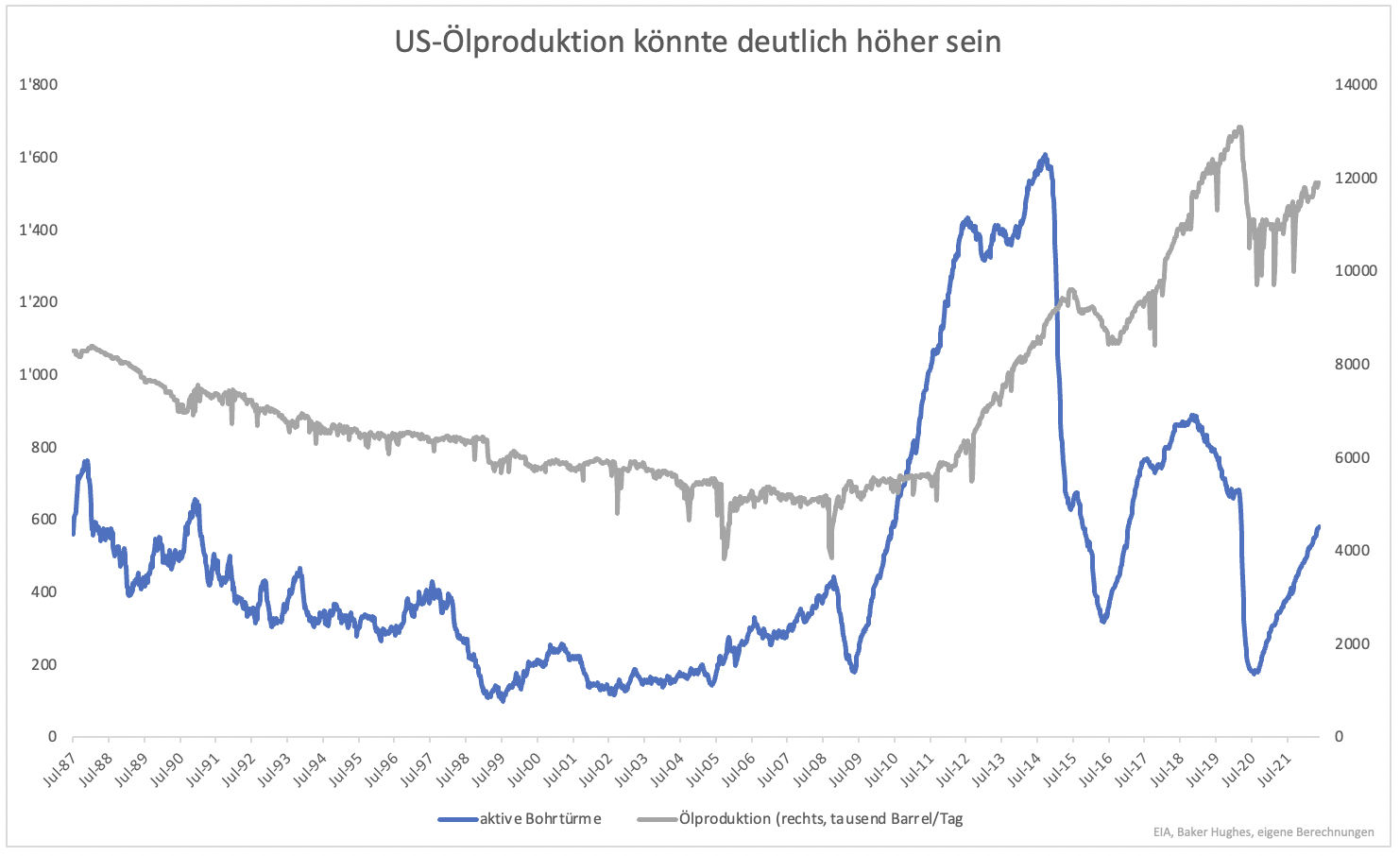

Konzessionen, um nach Öl zu bohren, gibt es zur Genüge. Die Bohrtätigkeit ist trotz Erholung immer noch unter dem Vor-Covid-Niveau. Entsprechend bleibt auch die Produktionsmenge hinter dem Vorkrisenhoch zurück (Grafik 1). Würden Ölkonzerne mehr investieren, könnte die Produktion deutlich höher liegen und die Preise senken.

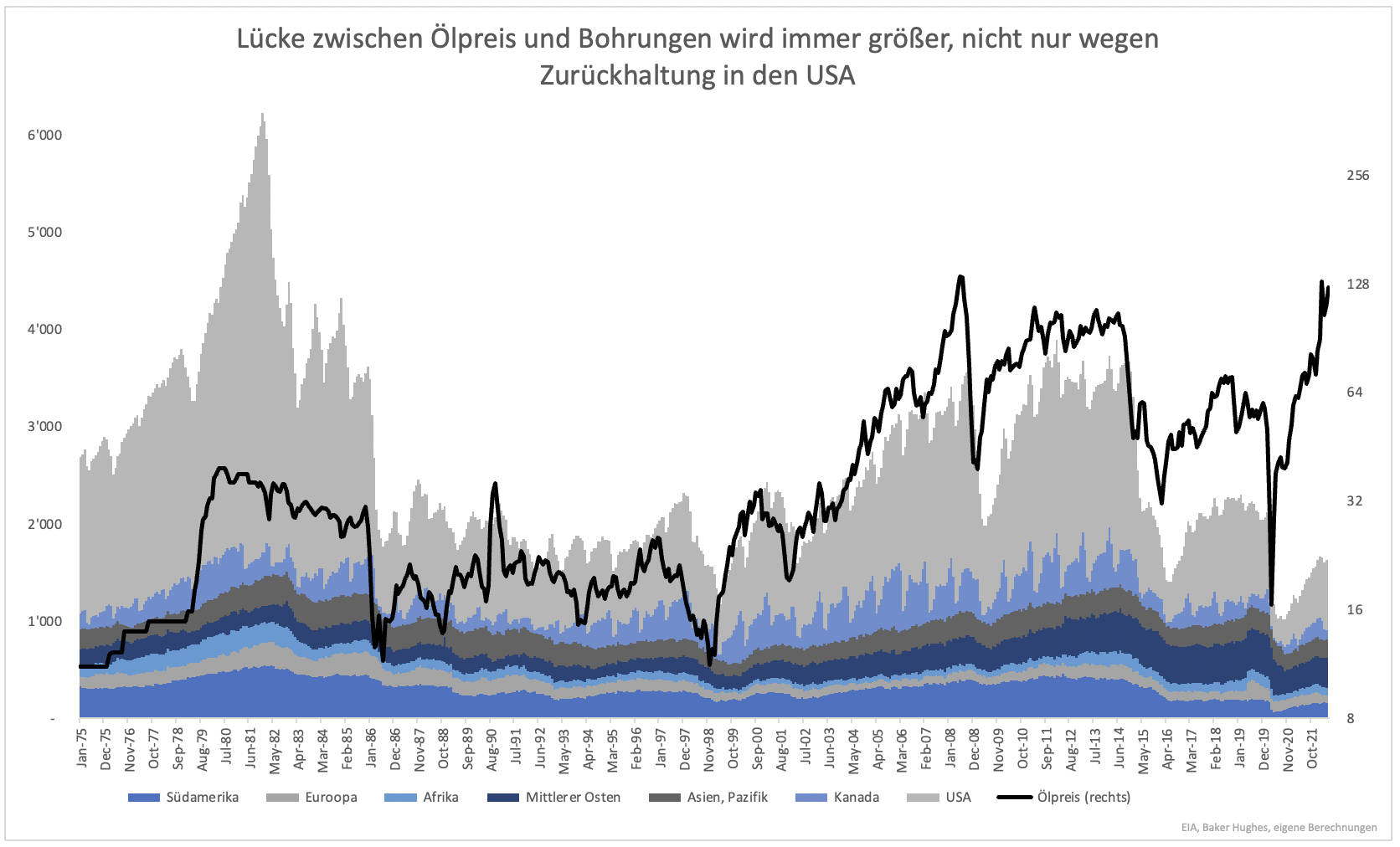

Es lassen sich jedoch nicht nur US-Ölkonzerne diesbezüglich an den Pranger stellen. Die globale Bohrtätigkeit hat stark abgenommen. Bereits nach dem Ölpreisschock 2014/15 hat sich die Aktivität nicht mehr normalisiert. Die Lücke zwischen Preis und Aktivität ist so groß wie noch nie (Grafik 2).

Auf den ersten Blick kann man sich schon fragen, wieso nicht mehr investiert wird. Es erscheint angesichts hoher Margen nicht nachvollziehbar. Auch aus Investorensicht müsste es Sinn machen, wenn Unternehmen nun mehr Öl fördern und von den hohen Preisen profitieren.

In der Praxis ist das nicht so einfach. Hohe Preise und geringe Investitionen sind eine Momentaufnahme. Sowohl die Ölindustrie als auch die Containerschifffahrt kommt aus einer Krise. Der Aktienkurs so mancher Reederei steht heute immer noch 98 % unter den Allzeithochs.

Überkapazitäten führten nach der Finanzkrise zu rekordtiefen Margen. Die meisten Unternehmen schrieben Milliardenverluste. Zahllose Kapitalerhöhungen sorgten dafür, dass die Aktienkurse einiger Firmen auch heute noch erheblich unter den Hochs stehen.

Das Debakel führte zu Übernahmen und Fusionen. Für viele Unternehmen war es die einzige Überlebenschance. Nun ist der Markt stark konzentriert und die einzelnen Firmen haben größeren Einfluss auf den Weltmarkt. In anderer Form ist das auch auf dem Ölmarkt zu beobachten.

Die wenigsten Firmen schrieben 2014-2016 Gewinne. Dann kam 2020 gleich wieder ein Preisschock. Zudem macht es keinen Sinn, plötzlich viel in die Ölförderung zu investieren, wenn die Politik nach dem Ende der Inflationskrise die Regeln wegen des Klimaschutzes ändert. Ohne Investitionssicherheit macht eine Expansion wenig Sinn.

Die heutigen Probleme gehen auf die Jahre 2008 bis 2014 zurück. Die Fehler sind damals passiert und lassen sich nicht von heute auf morgen korrigieren, insbesondere dann nicht, wenn Investitionssicherheit nicht gegeben ist. Will man die Probleme von politischer Seite angehen und die Ursache beheben, ist eigentlich klar, was getan werden muss. Nur macht es niemand.

Es bleibt lediglich zu hoffen, dass die Politik nicht die falschen Schlüsse zieht. Das tat sie unter anderem in den 70er Jahren. Bestimmte Preise wurden gedeckelt. Preise zu deckeln, dämpft den Investitionsanreiz erheblich. Für Verbraucher gab es so zwar teils niedrigere Preise als ohne Preisdeckelung, doch dafür wurden die erhältlichen Mengen immer kleiner. Hohe Preise wurden durch Knappheit ersetzt. Beides führte am Ende dazu, dass sich die Inflation aufschaukeln konnte (Investitionen litten generell) und die Arbeitslosigkeit stieg. Ansätze einer Wiederholung der politischen Fehler gibt es. Noch ist es nicht zu spät, es besser zu machen als vor 50 Jahren.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.